中信建投:设备投资回升或为旧周期C浪 政策助力新周期开启

本文来自微信公众号“文涛宏观债券研究”,作者为黄文涛、董敏杰、徐灼,本文观点不代表智通财经观点。

摘要

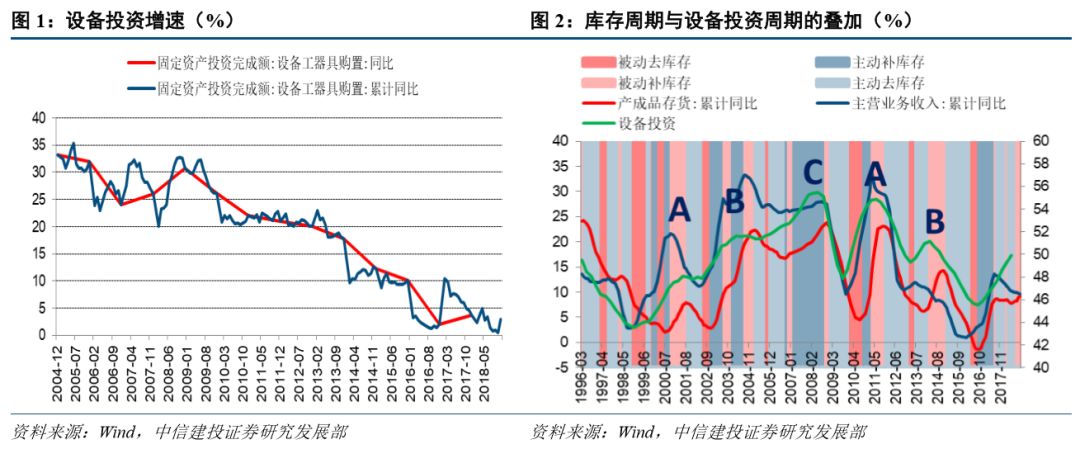

设备投资周期主要由存量设备替换、需求与生产技术进步驱动,通常包括2-3个库存周期、持续7-11年。中国设备投资增速和设备投资占GDP比例指标并未呈现完整的周期波动性,如果以5000户企业调查数据作为设备投资周期的衡量指标,中国的前一轮设备投资周期可能在1998-2009年,包含的3个浪分别对应一个完整的库存周期。2017年出现了2009年以来,设备投资增速首次年度级别的回升,叠加设备投资指数、产能利用率、库存周期从低位回升,似乎显示新一轮设备投资周期开启。

我们认为,从2017年以来各类数据的验证来看,新设备投资周期可能并未完全开启,2017年设备投资的回升有可能是旧周期的C浪。新设备投资周期支撑条件不充分的理由可能包括以下几点:一、设备投资指标(增速、5000户调查)在2016年的低点由供给侧改革所引起,供给侧改革首先加强了B浪的回落阶段,但经济增长的旧动能并未出清,经济增长对地产、基建的依赖性仍较强。二、利润和产能利用率对设备投资周期的支持力度不足。三、企业整体债务负担仍较重,企业部门债务周期或仍继续去杠杆阶段。

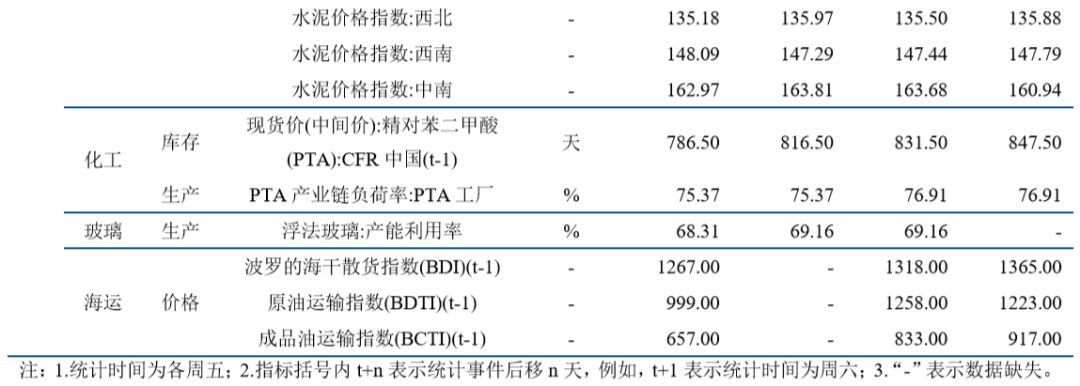

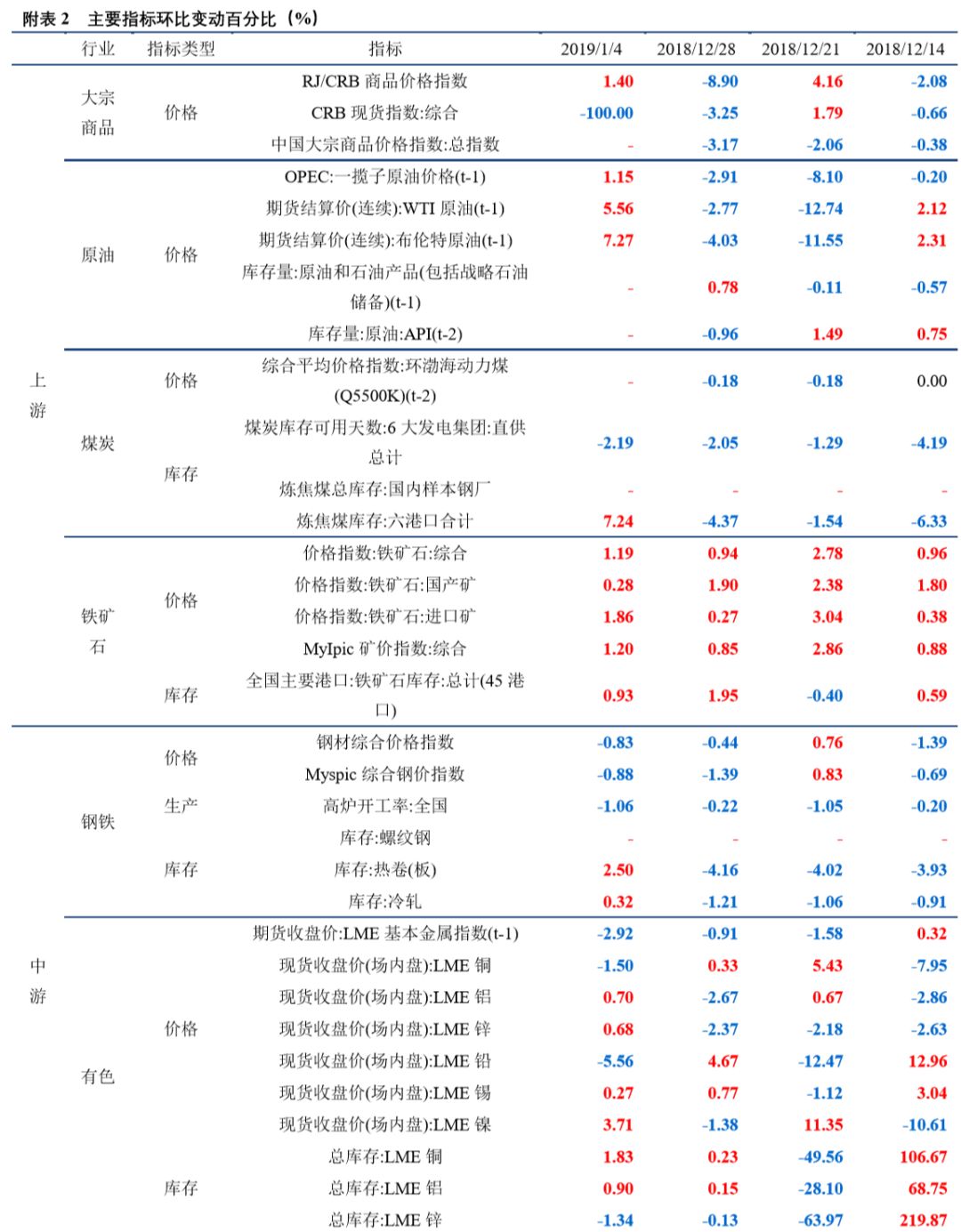

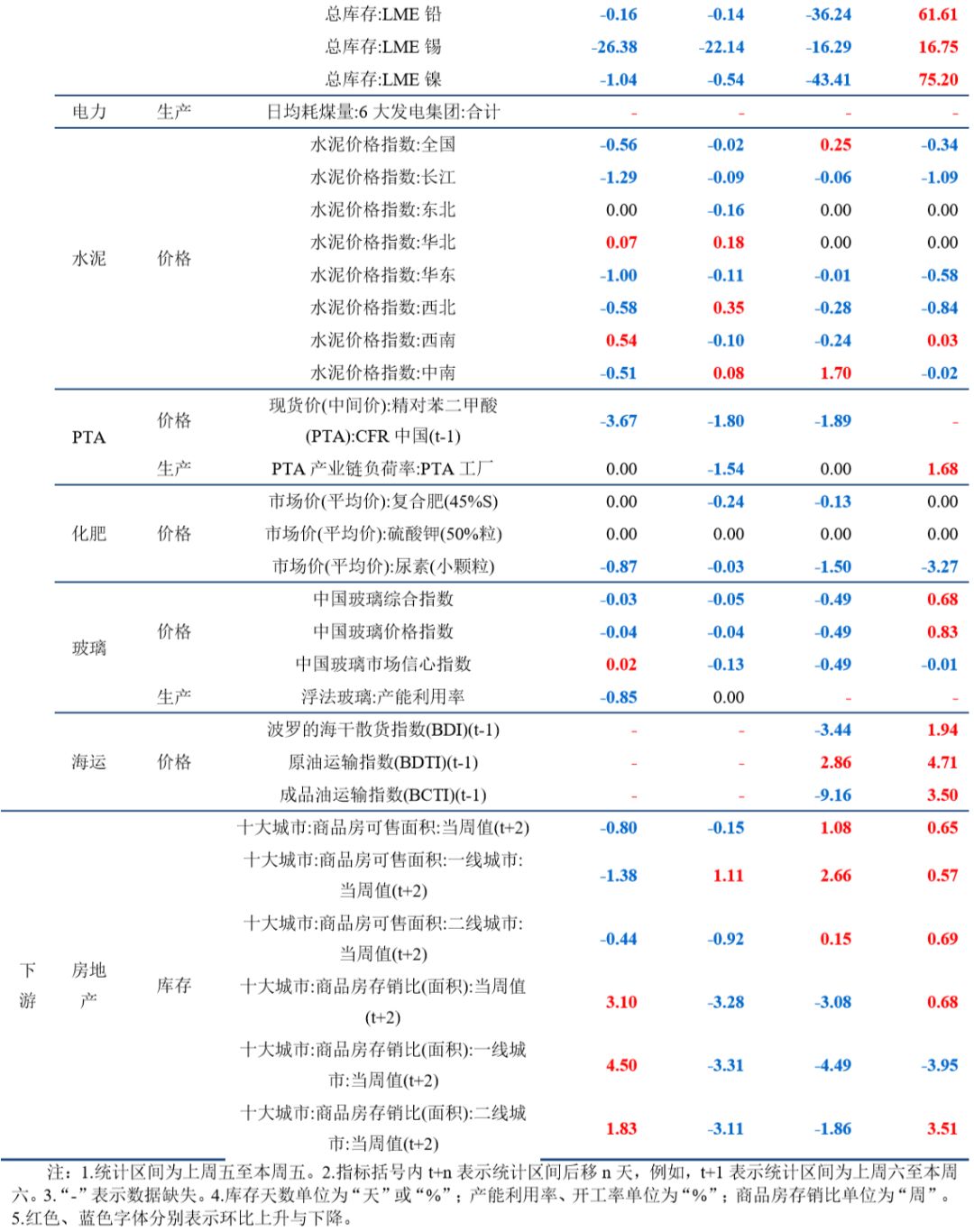

从高频监测数据看,生产与需求分化。生产方面,发电耗煤增速回升,高炉开工率回落,尿素企业开工率回落,浮法玻璃产能利用率回落。价格方面,上游原油价格回升、煤炭价格回落、铁矿石价格回升,中游钢铁价格回落,有色金属价格以回落为主,水泥价格回落、玻璃价格回落。库存方面,上游原油库存分化,煤炭库存回升,铁矿石库存回升,中游钢铁库存回落、有色库存以回落为主。需求方面,汽车销售继续负增长、商品房销售增速回升。

流动性方面,本周央行资金净投放,市场资金利率整体分化;十年国债收益率回落,人民币对美元升值。112月末逆回购余额230500亿,SLF余额928亿,MLF余额49315亿,PSL余额33795亿。1月18日当周逆回购到期量为4100亿,MLF到期3980亿。

重要新闻梳理:科技部部长王志刚近日表示,科技部将鼓励支持民营企业参与国家重大科技任务,充分发挥民营企业机制体制灵活、市场敏感度高等特点,推动高校和科研院所成果在民营企业转移转化,加快形成具有市场竞争力的产品。北京市近日出台改革国有企业工资决定机制的实施意见,其中明确要求北京市国有企业建立健全工资决定和正常增长机制,与劳动力市场基本适应,与经济效益和劳动生产率挂钩。

正文

一、我们对设备投资周期的理解

设备投资周期主要由存量设备替换、需求与生产技术进步驱动,通常包括2-3个库存周期、持续7-11年。中国设备投资增速和设备投资占GDP比例指标并未呈现完整的周期波动性,如果以5000户企业调查数据作为设备投资周期的衡量指标,中国的前一轮设备投资周期可能在1998-2009年,包含的3个浪分别对应一个完整的库存周期。2017年出现了2009年以来,设备投资增速首次年度级别的回升,叠加设备投资指数、产能利用率、库存周期从低位回升,似乎显示新一轮设备投资周期开启。我们认为,从2017年以来各类数据的验证来看,新设备投资周期可能并未完全开启,2017年设备投资的回升有可能是旧周期的C浪。

在前一轮设备投资周期包含的3个库存周期中,每个库存周期都有完整的上升阶段(被动去库存、主动补库存)和下降阶段(被动补库存、主动去库存)。2009年开始的设备投资周期中,A浪的库存周期也具备了完整的上升、下降阶段,但B浪对应的库存周期欠缺稳定的上升阶段,2013-2016年以下降(被动补库存、主动去库存为主),从而导致周期下行的幅度更大。我们认为,2008年以后,中国经济增长过度依赖建筑需求(房地产、基建投资)叠加2012年以后出口增速中枢下移,导致结构性的供给过剩,库存周期持续走弱。随后的供给侧改革又导致一轮主动去库存阶段,使整个经济周期下降到更低的方位,进而导致新一轮库存周期上升的开启。当前这一轮库存周期已经处于下降阶段,与设备投资指标背离。但如果观察设备投资增速,则相对一致,2018年相比上年重新回落,年度级别的回升恐难以持续。因此我们认为,新设备投资周期支撑条件不充分的理由可能包括以下几点:

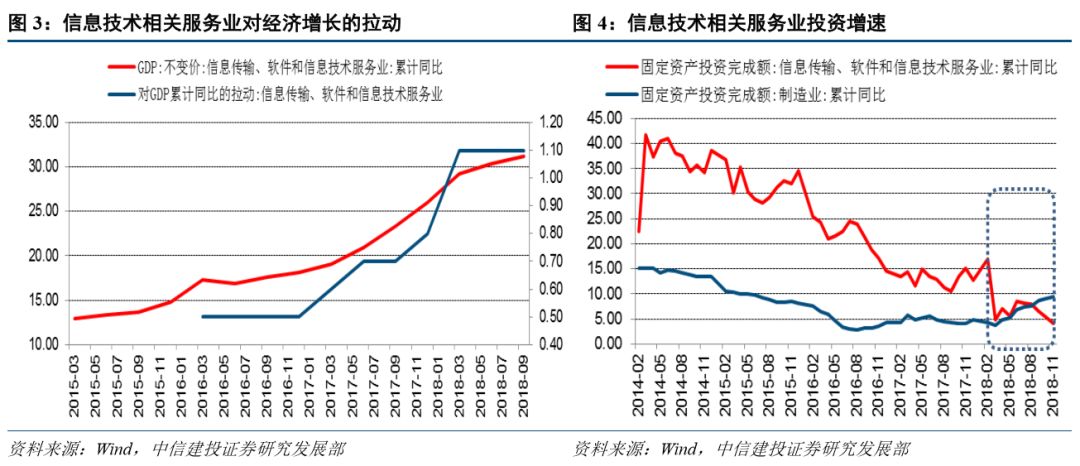

一、设备投资指标(增速、5000户调查)在2016年的低点由供给侧改革所引起,供给侧改革首先加强了B浪的回落阶段,但经济增长的旧动能并未出清,经济增长对地产、基建的依赖性仍较强。随着2018年的“房住不炒”调控和防风险目标强化,房地产投资(扣除土地购置费部分)、基建投资对经济增长的贡献走弱,叠加外需动能受外部条件拖累,经济下行压力加大,“新动能”尚难以完全替代“旧动能”的作用。新动能代表性行业信息传输、软件和信息技术服务业的投资增速,在2018年出现了下台阶式的回落。中游装备制造业的库存周期从2017年下半年开始进入去主动去库阶段,其内部各行业投资增速变动分化,经济新旧动能转换对设备投资的支撑力度可能不足,因此供给侧改革可能只开启了新库存周期,而非新设备投资周期。

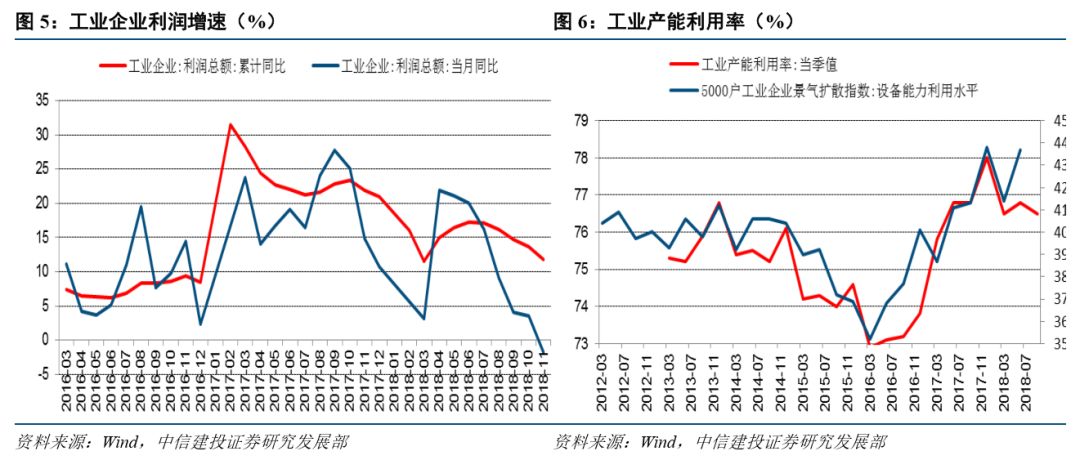

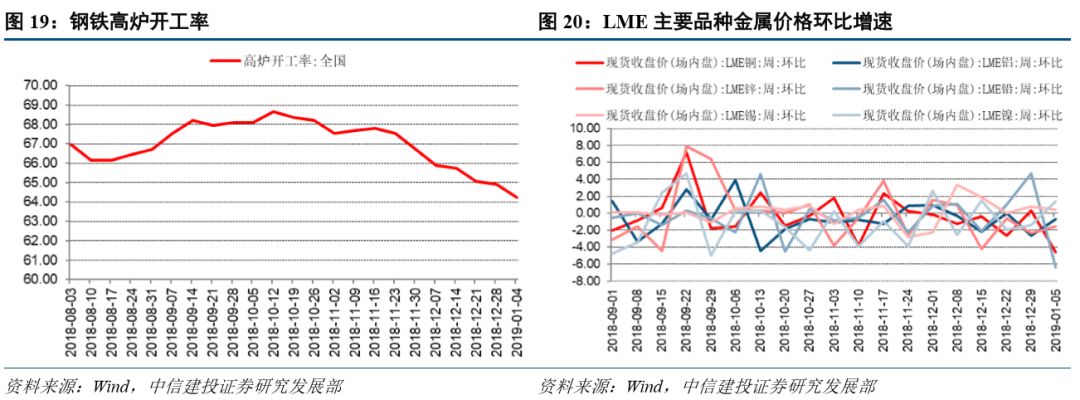

二、利润和产能利用率对设备投资周期的支持力度不足。通行观点认为,工业企业利润领先制造业投资增速一年左右。如果将制造业按上述标准细分,可以发现这种领先关系主要来自于上游原材料加工业,中、下游的企业利润与投资增速基本同步。2016年之后,上游行业的企业利润明显改善,跟供给侧改革导致的产能利用率提升有很大关系,上游原材料加工业对制造业拉动率的拉动率回升明显,是2018年制造业投资增速回升的主要动力。考虑到国内需求和PPI趋势回落,预计利润增速或继续下行,可能难以支撑设备投资周期回升。产能利用率方面,目前工业产能利用率已见顶回落,2018年三季度低于上年同期与二季度水平,高频数据显示近期产能利用率继续回落,2016年以来的回升趋势结束,对设备投资的支持力度或减弱。

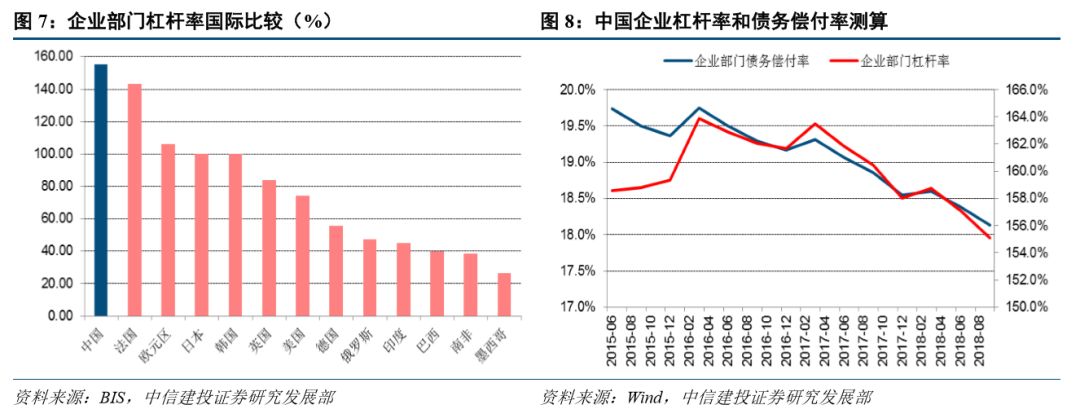

三、企业整体债务负担仍较重,企业部门债务周期或仍继续去杠杆阶段。我们的测算显示,中国企业部门杠杆率高于155%、仍处于较高水平,债务偿付率18%,企业部门用于偿还债务的支出相当于同期GDP的近五分之一。杠杆率与债务偿付率的变动叠加显示企业部门债务周期有望继续去杠杆阶段,过去企业投资活动所导致的债务累积、叠加资本产出比趋势性上升,构成了中长期内企业部门去杠杆的逻辑。从信用扩张机制来看,“房住不炒”和地方隐性债务“开正门、堵偏门”分别限制了房地产和政府担保作为信用扩张锚的作用。企业部门整体去杠杆和信用周期难以充分扩张,从资金来源端抑制了设备投资新周期的充分开启。

二、高频数据跟踪:生产与库存分化

上游:价格油铁升煤炭落,库存分化

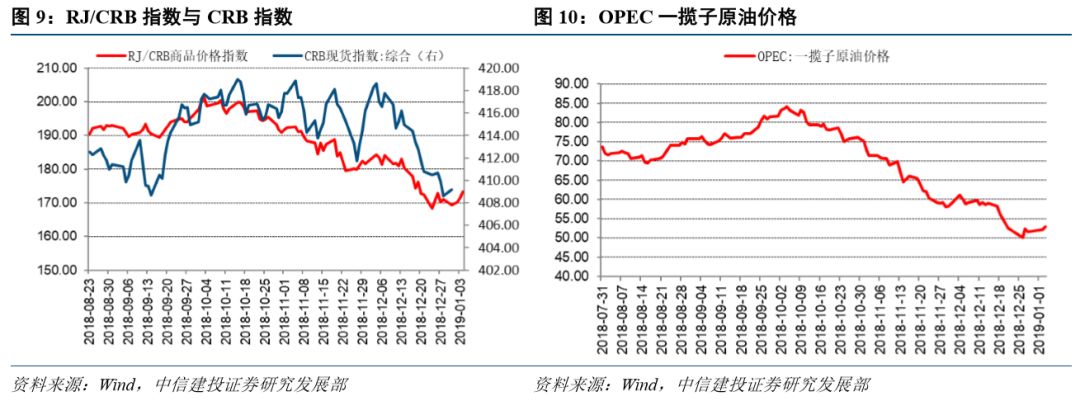

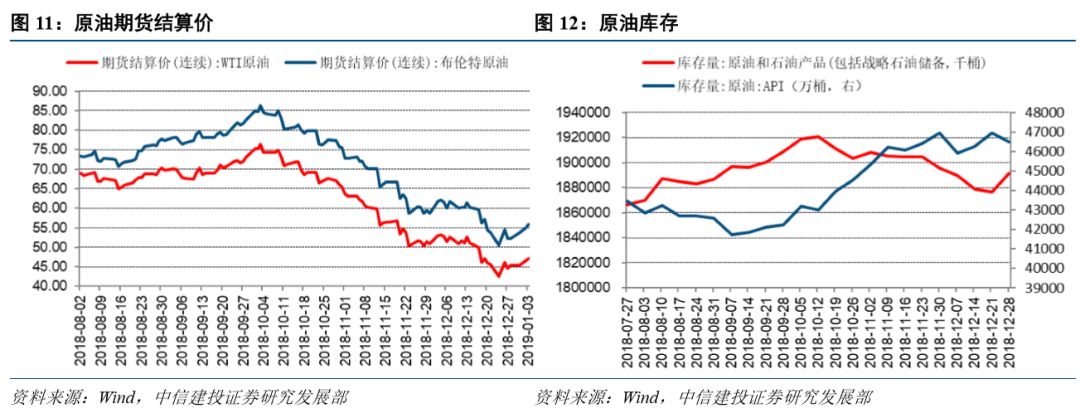

本周(1月4日)RJ/CRB现货指数环比变动1.34%。原油价格回升,库存分化。OPEC一揽子原油价格环比回升0.59%,WTI与布伦特原油期货结算价周环比回升1.88%和2.72%。库存方面,上周EIA原油库存环比回升0.78%,API原油库存环比回落0.96%。

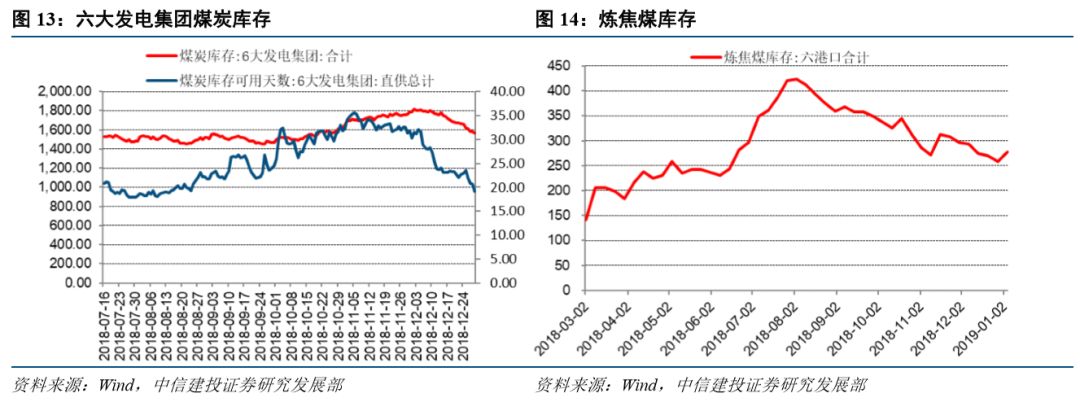

煤炭价格回落,库存回升。本周(1月4日)环渤海动力煤综合平均价格指数环比回落。6大发电集团煤炭库存可用天数(直供总计)(1月4日)较上周回落2.19天;六港口炼焦煤库存环比回升7.24%。

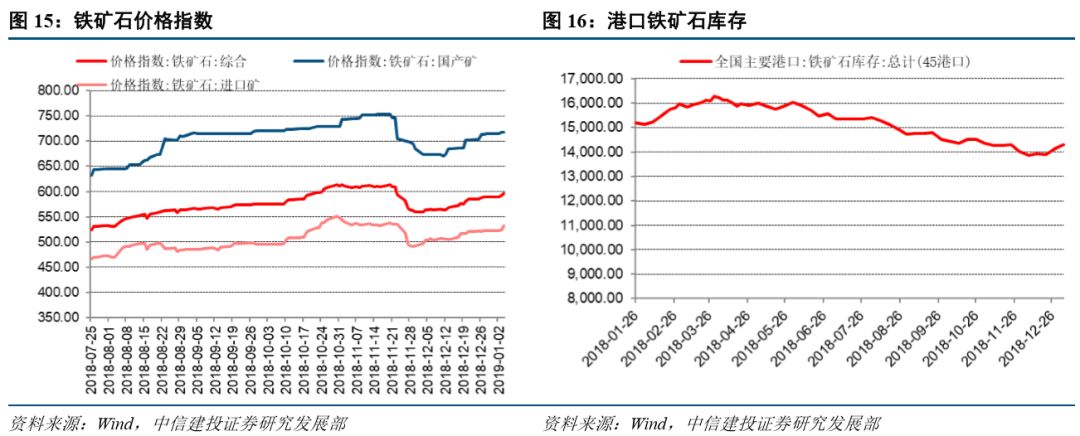

铁矿石价格回升,库存回升。1月4日铁矿石综合价格指数环比变化1.31%、国产矿价格指数环比变动0.56%、进口矿价格指数环比回升1.86%。港口库存本周环比回升0.93%。

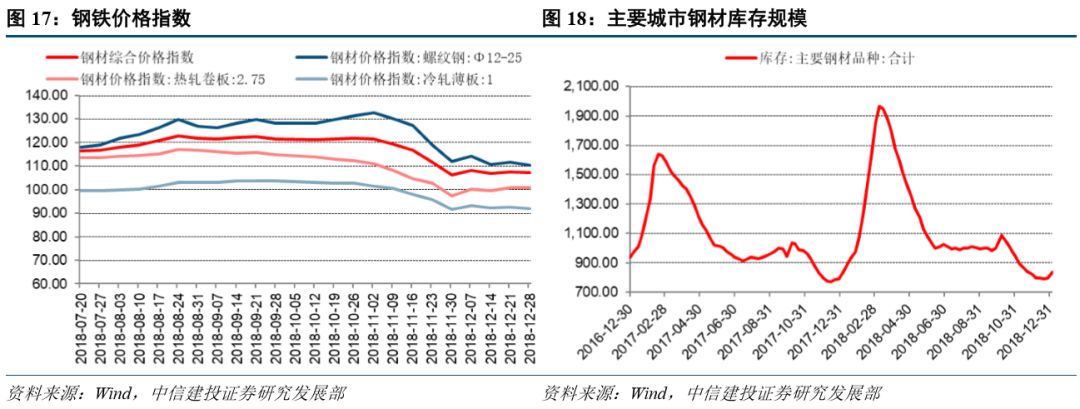

2.2 中游:生产短期分化

钢铁价格回落,库存走平,高炉开工率回落。本周(1月4日)Myspic钢铁综合价格指较上周回落1.13%,其中螺纹钢、热卷价格、冷板价格分别环比变动-1.15%、-1.19%、-1.07%。库存方面,主要城市主要钢材品种合计库存环比持平。高炉开工率本周环比回落0.69%。

有色金属价格和库存以回落为主。本周(1月4日)LME铜、铝、锌、铅、锡、镍价格分别环比变动-4.56%、-0.66%、-1.56%、-6.38%、0.39%、1.40%。库存方面,本周LME铜、铝、锌、铅、锡、镍库存分别环比变动1.83%、0.90%、-1.34%、-0.16%、-26.38%、-1.04%。

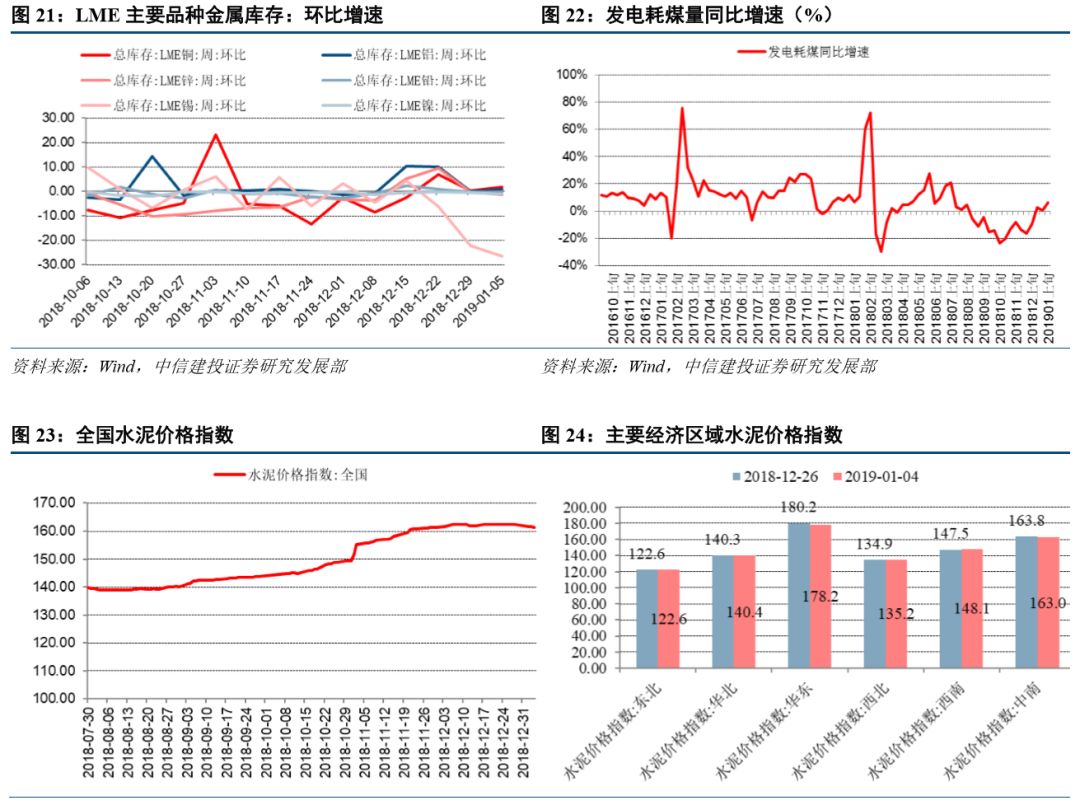

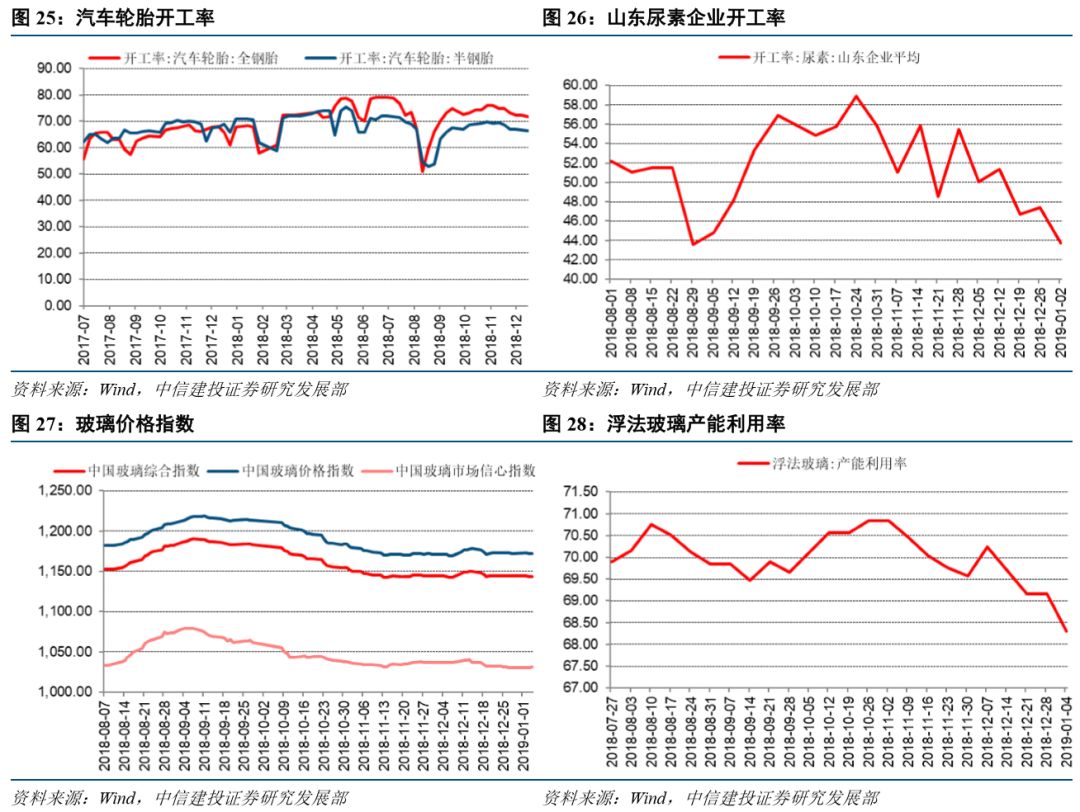

其他行业中,发电耗煤增速回升,1月上旬发电耗煤同比增长5.91%。水泥价格回落,1月4日全国水泥价格指数周环比回落0.59%;分区域看,华东、中南水泥价格回落,西北、华北、西南水泥价格回升,东北水泥价格持平。尿素企业开工率回落,本周山东尿素企业开工率回落至43.73%。玻璃价格指数回落,本周(1月4日)环比回落0.08%,浮法玻璃产能利用率环比回落。汽车轮胎开工率回落,全钢胎与半钢胎汽车轮胎开工率分别变动-0.0246%、-0.003%。

2.3 下游:汽车和房地产销售回落

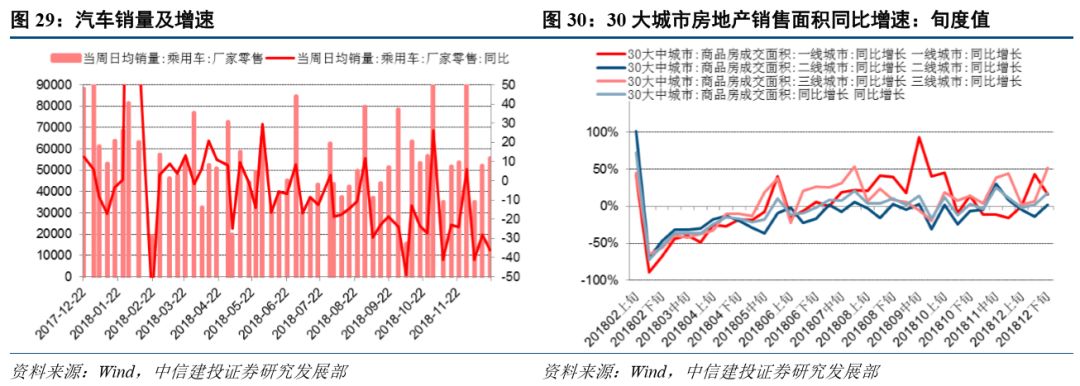

下游需求方面,汽车零售增速回落。12月第3周汽车零售同比增速-36%。商品房销售增速回升,12月下旬30大中城市商品房成交面积同比增速23.57%。其中一线、二线、三线城市商品房销售增速分别为15.84%、8.98%、58.67%。

2.4 总结:生产与需求分化

从高频监测数据看,生产与需求分化。生产方面,发电耗煤增速回升,高炉开工率回落,尿素企业开工率回落,浮法玻璃产能利用率回落。价格方面,上游原油价格回升、煤炭价格回落、铁矿石价格回升,中游钢铁价格回落,有色金属价格以回落为主,水泥价格回落、玻璃价格回落。库存方面,上游原油库存分化,煤炭库存回升,铁矿石库存回升,中游钢铁库存回落、有色库存以回落为主。需求方面,汽车销售继续负增长、商品房销售增速回升。

三、流动性观察:市场资金利率分化

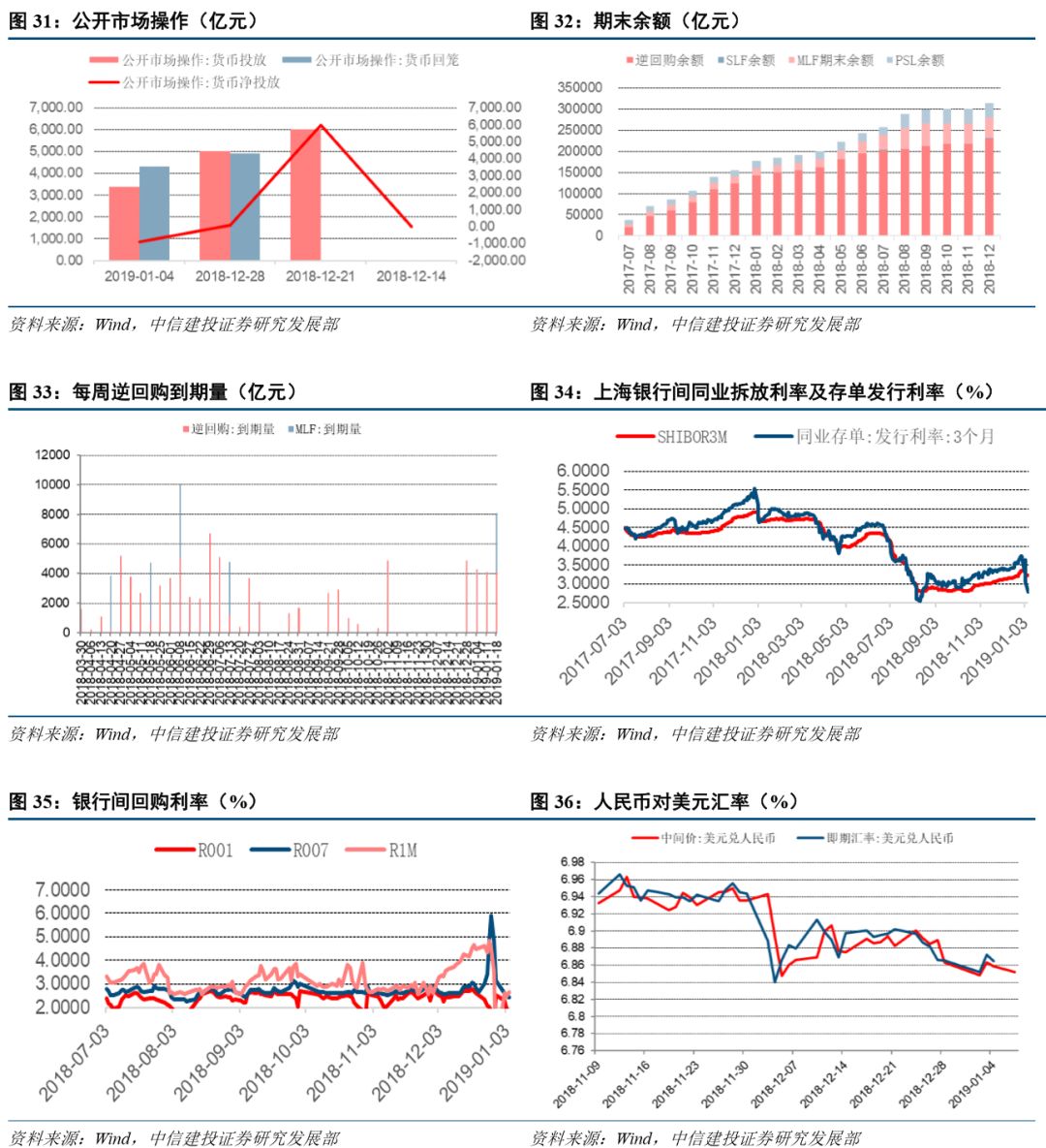

本周央行资金净投放。央行货币政策工具方面,本周(1月4日)公开市场操作货币投放3400亿、回笼4300亿,公开市场操作货币净回笼900亿。12月末逆回购余额230500亿,SLF余额928亿,MLF余额49315亿,PSL余额33795亿。1月18日当周逆回购到期量为4100亿,MLF到期3980亿。

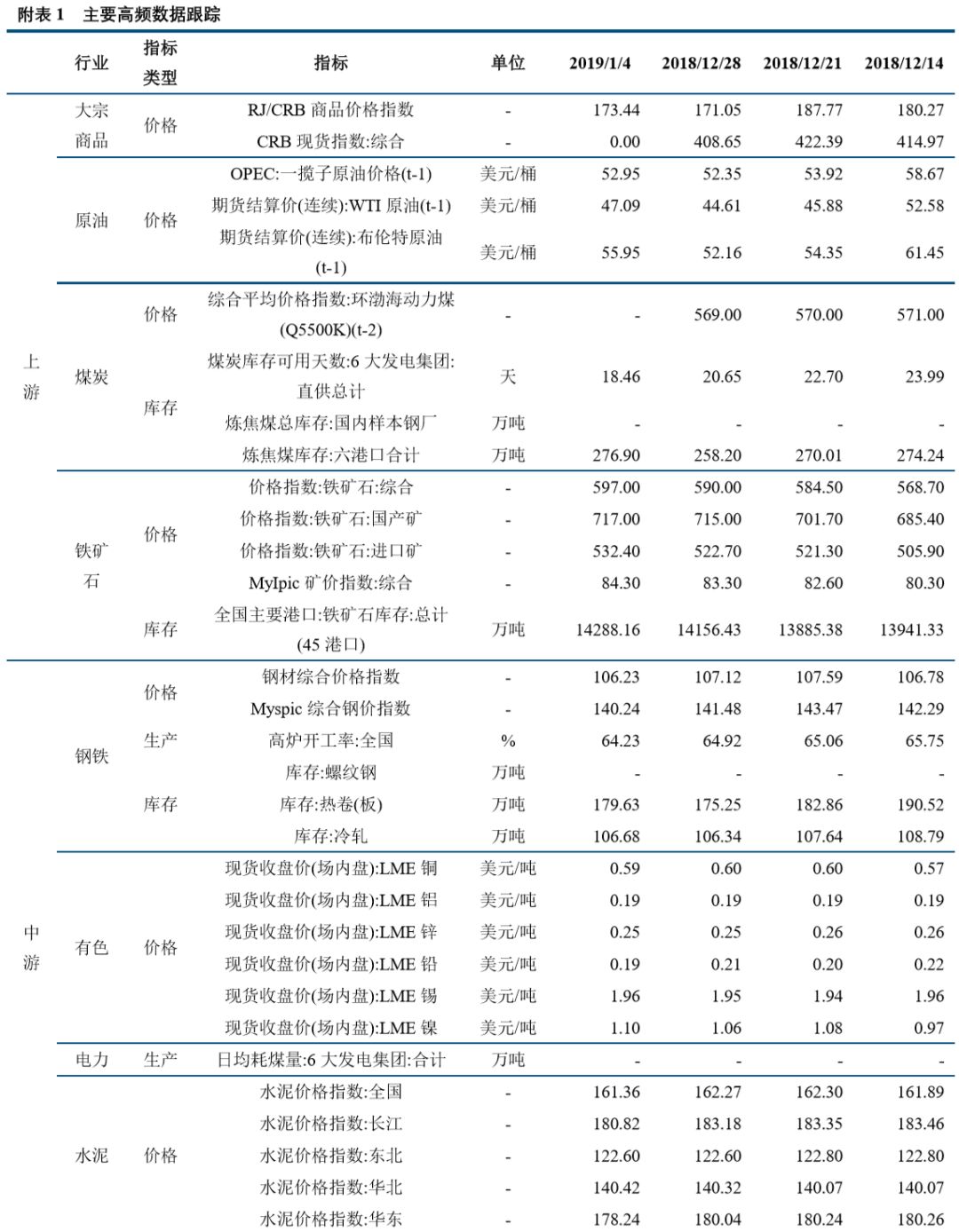

市场资金利率分化。本周(1月4日)1天、7天、14天、21天期银行间市场质押式回购加权利率分别为1.6436%、2.4138%、2.4380%、3.0349%,环比上周分别变化-16.76、-350.84、-457.46、-197.57个BP;1个月、3个月回购利率变化-181.79、-13.15个BP。1月4日隔夜、1周SHIBOR分别为1.6490%、2.5630%,环比上周分别变化-6.1、-12.5个BP。1月4日1、3、6个月同业存单发行利率分别为3.01%、3.215%、3.27%,环比上周分别变动-31.3、-6.3、-0.5个BP。R001-DR001之差为5.47个BP,环比上周变化-3.69个BP;R007-DR007之差为7.37个BP,环比上周变化-306.29个BP。

十年国债收益率回落,人民币对美元升值。10年期国债到期收益率环比上周变动-7.52个BP至3.1513%。汇率方面,美元兑人民币中间价6.8686,即期汇率为6.8645,分别较上周贬值0.067%与升值0.019%。

四、每周要闻梳理

4.1 科技部:鼓励支持民营企业参与国家重大科技任务

科技部部长王志刚近日表示,科技部将鼓励支持民营企业参与国家重大科技任务,充分发挥民营企业机制体制灵活、市场敏感度高等特点,推动高校和科研院所成果在民营企业转移转化,加快形成具有市场竞争力的产品。同时,支持民营企业加大科技投入,充分利用好各类政策工具,采取前期资金投入、后期补助等方式,对民营企业竞争前技术研发给予扶持,鼓励有能力的民营企业探索前沿无人区。完善科技金融体系,强化对民营科技企业创新创业成长阶段的资金支持,缓解高成长性企业可能面临的融资难、融资贵的问题。此外,科技部还将加大民营企业创新人才培养力度,畅通从高校、科研院所到民营高科技企业的人才流动机制,让优秀科技人才在民营企业能够留得住。研究支持科技型中小企业技术人才培养的政策措施,鼓励更多的科技人员带着科技成果到市场上创业,培育更多新的技术集群和产业增长点。

4.2 北京出台国有企业工资决定机制的实施意见

北京市近日出台《北京市人民政府关于改革国有企业工资决定机制的实施意见》。其中明确要求,北京市国有企业建立健全工资决定和正常增长机制,与劳动力市场基本适应,与经济效益和劳动生产率挂钩。企业经济效益增长的,当年工资总额增长幅度可在不超过经济效益增长幅度范围内确定。对于当年劳动生产率未提高,上年人工成本投入产出率低于行业平均水平,或者竞争类、特殊功能类企业上年职工平均工资达到全国城镇单位就业人员平均工资3倍以上,城市公共服务类企业达到2.5倍以上的,当年工资总额增幅应不超过同期经济效益增幅的70%;其中,特殊功能类和城市公共服务类企业当年职工平均工资增幅不得超过本市工资增长调控目标。企业经济效益下降的,除受政策调整等非经营性因素影响外,当年工资总额原则上相应下降。对于当年劳动生产率未下降,上年人工成本投入产出率明显优于行业平均水平,或者上年企业职工平均工资未达到全国城镇单位就业人员平均工资的,当年工资总额降幅在同期经济效益降幅的40%范围内确定。企业未实现国有资产保值增值的,工资总额不得增长,或者适度下降,具体降幅由履行出资人职责的机构确定。企业按照工资与效益联动机制确定工资总额,原则上增人不增工资总额、减人不减工资总额,但发生兼并重组、关闭退出、新设企业或机构等情况的,可以合理增加或者减少工资总额。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP