冈拉克:美国经济已淹没在“债务海洋”中

本文来源于华尔街见闻,作者周明明。

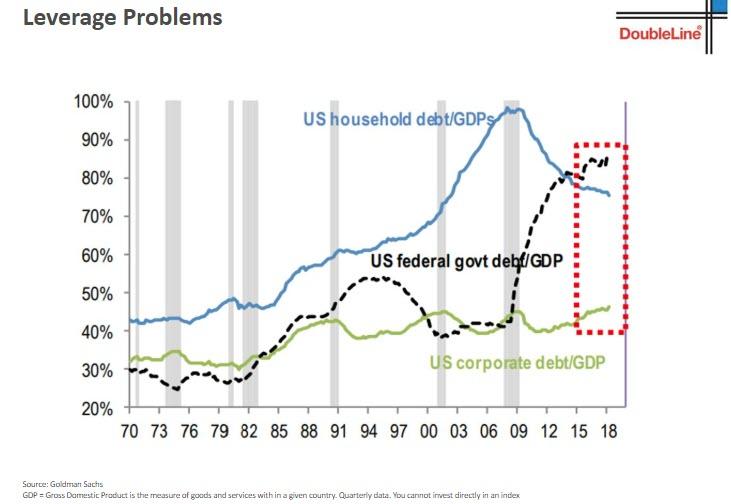

美国经济正在债海浮沉。

有着“新债王”之称的投资公司DoubleLine Capital首席执行官Jeffrey Gundlach在近期参加《巴伦周刊》举办的一个10人讨论小组时表示,由于垃圾债券大量销售和投资级公司债的大幅增长,再加上美联储不再依赖量化宽松政策,美国经济已深陷“债务海洋”(an ocean of debt)。

不仅如此,Gundlach还与特朗普声称他推动美国迎来史上最强经济时期的言论唱反调,因为他认为这种所谓的增长是以债务为基础的。

通过引用USDebtClock.org网站上流传出来的数据,他指出美国无资金准备债务(unfunded liabilities)已经达到122万亿美元,相当于美国GDP的六倍。

“我并不是说经济会很糟糕,而是会因刺激支出而人为走强”,Gundlach对上述讨论小组表示,“如果经济如此强劲,我们本应采取相反的措施(削减债务规模),但我们却在发行增量债务”。

他在近期在接受CNBC采访时大胆预测,美国十年期国债利率将会在2020或2021年上升至6%,创下2000年以来的新高。

根据Gundlach的推测,未来数年内美债收益率还要至少翻一倍多才能达到他的目标。但在2000 年时美国GDP增长率为5.27%,目前美国的GDP增长率仅为3%,还有持续放缓的预期。

本周早些时候,华尔街见闻就曾提及,Gundlach称美股将变成“担保债务凭证(CDO)的残余”,因为上市公司举债过多。而信用评级机构对企业杠杆太过乐观,他建议应该投资那些资产负债表强劲的公司。

鉴于2018财年美国公债达1.4万亿美元,远超约9000亿美元的预算赤字规模,他称美国联邦政府债务与GDP之比到了彻头彻尾恐怖的地步,美国可能处于债务复合周期的拐点。

扫码下载智通APP

扫码下载智通APP