中信建投:价格回落加快,社融或见企稳

本文来自微信公众号“文涛宏观债券研究”,作者黄文涛、董敏杰。

摘要

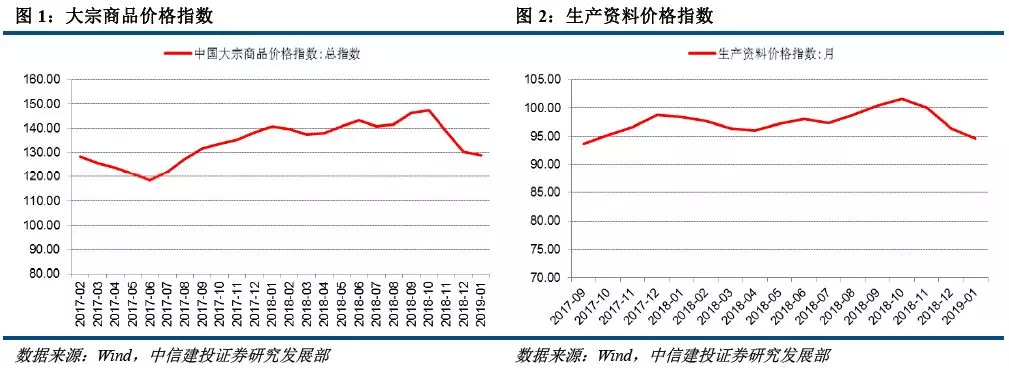

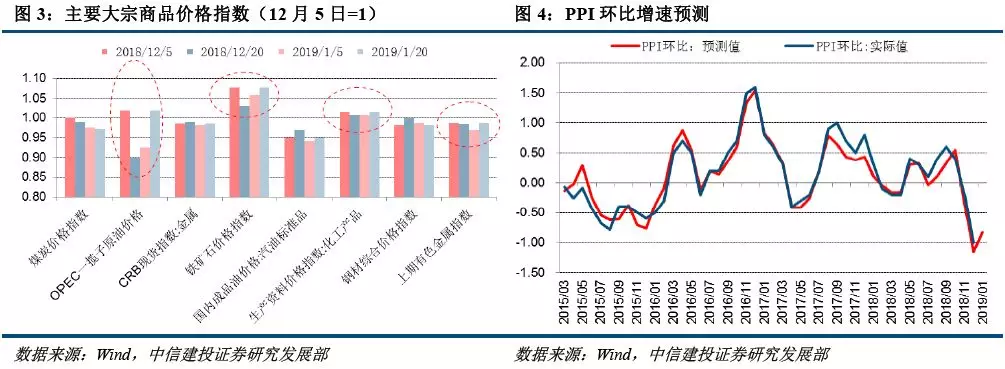

预计PPI同比增速降至零值附近。1月生产资料价格指数、大宗商品价格指数、CRB指数环比均有一定,回落,似乎与近期大宗商品价格企稳反弹的直观感受有些差异,背后的原因在于,2018年12月至2019年1月份多数大宗商品价格走势基本是“V”型反转,在12月初还是处于比较高的水平。根据行业高频数据测算,1月PPI环比增速-0.8%左右,同比增速降至-0.2%左右。即便考虑测算误差因素,PPI同比增速大概率位于零值附近,应该低于去年末、今年初的市场主流预期。

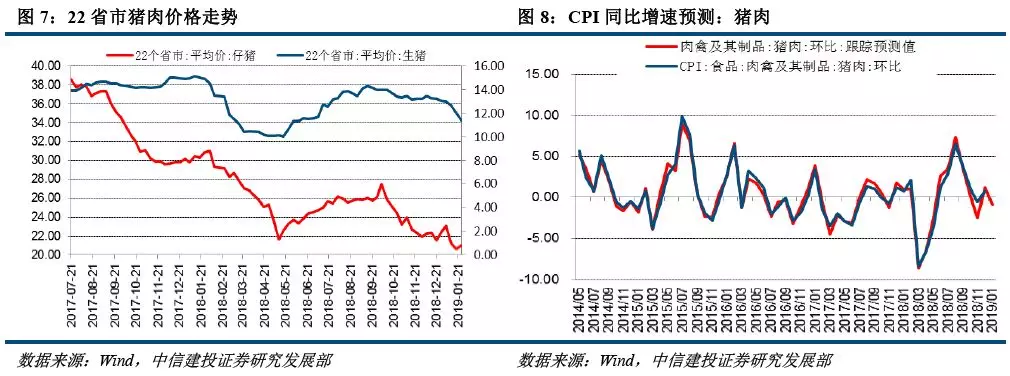

预计CPI同比增速回落至2%以内。分项看,猪肉与鲜果价格加快回落,鲜菜与蛋类价格增速平稳,牛肉与羊肉价格同比增速持续回升。春节因素对食品价格影响不明显,预计食品价格同比增速2.1%左右,较上月回落0.4个百分点左右,拖累CPI同比增速近1个百分点。非食品价格以回落为主,其中交通工具用燃料同比增速回落明显,预计拖累CPI同比0.1个百分点左右。综合考虑,预计1月CPI同比增速1.8%左右,较上月回落近0.2个百分点。即便考虑测算误差因素,CPI同比增速大概率低于2%,应该低于去年末、今年初的市场主流预期。

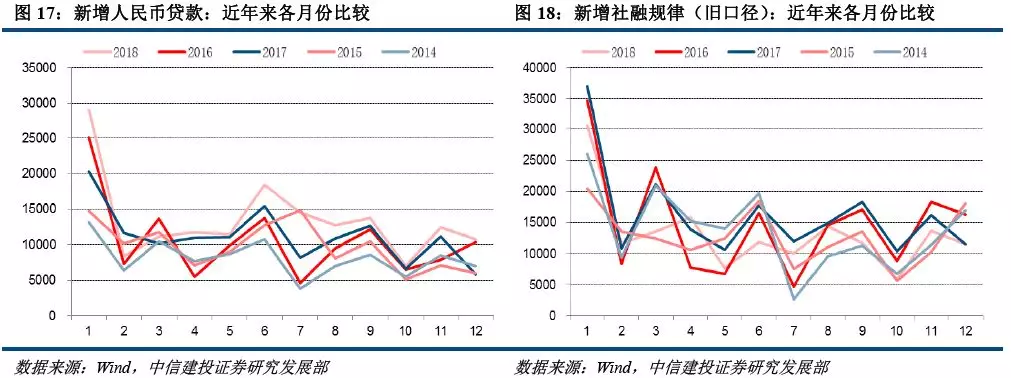

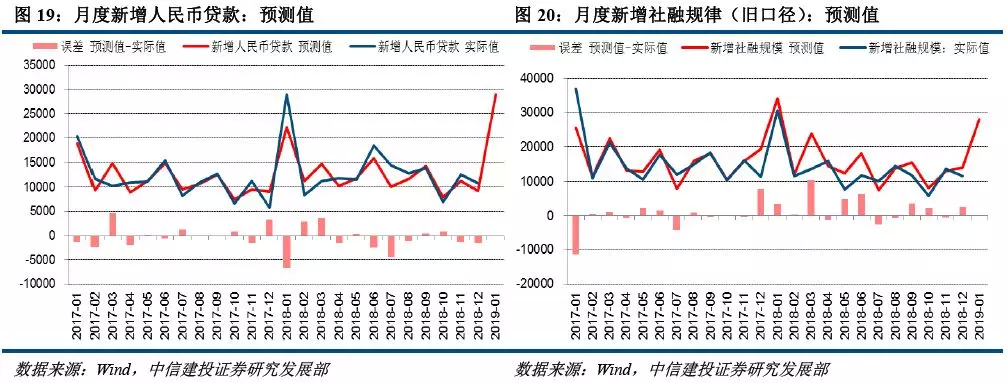

预计社融增速大致持平,企稳或将出现。从历史数据看,信贷与社融数据具有较明显的季节性规律,在预测时可以利用这种规律。基于这一思路推测,预计1月份贷款新增规律约2.9万亿,新口径社融新增社融规模约3.27万亿,同比增速约9.8%,与上月大致持平。从结构上看,由于同比上年新增规模较大,地方专项债对社融增速支撑明显。

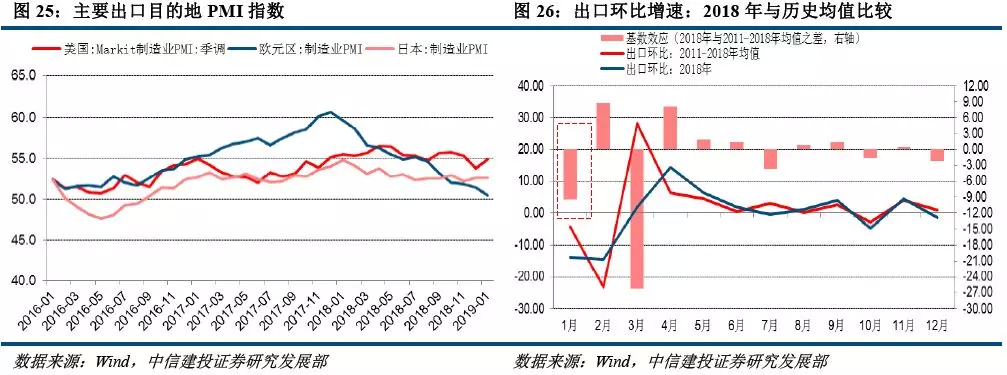

预计出口增速反弹,进口增速继续回落。外需方面,PMI指数显示外部需求大致持平。从基数角度看,上年1月出口环比增速显著低于历史水平,低基数对1月同比增速构成支撑。不确定因素依旧来自于企业微观行为的变化。综合考虑,预计1月出口同比增速可能有所反弹。进口方面,国内需求回落以及油价等大宗商品价格下跌均构成压制,同时去年基数明显偏高也会拖累同比增速。综合考虑,预计美元计价的进口增速继续回落。

正文

一、预计PPI同比回落至零值附近

1月多数大宗商品价格均值环比回落,跟12月初高基数有关。从PPI相关的价格指数看,1月生产资料价格指数、大宗商品价格指数、CRB指数环比均有一定幅度回落。这似乎与近期大宗商品价格企稳反弹的直观感受有些差异。背后的原因在于,2018年12月至2019年1月份多数大宗商品(如原油、铁矿石、化工品、有色金属等)价格走势基本是“V”型反转,在12月初还是处于比较高的水平。

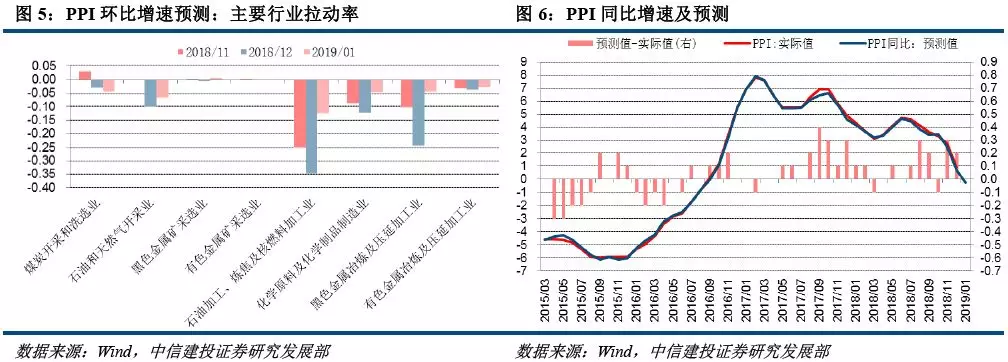

根据行业高频数据测算,1月PPI环比增速-0.8%左右,同比增速-0.2%左右。分行业看,大宗商品对PPI环比均有拖累,其中石油产业链,包括原油开采与加工、化工行业对PPI同比的拉动率回落较为明显,黑色系的钢铁与煤炭也有一定幅度拖累。再加上基数走高因素,预计PPI同比增速将降至-0.2%左右;即便考虑测算误差,PPI同比增速也大概率在零值附近,应该低于去年末、今年初的市场主流预期。在之前的报告中,我们预计年中通缩压力较大[1],但目前看有可能比我们预期的来得更早。

二、预计CPI同比增速回落至2%以内

猪肉价格加快回落。临近春节,传统观点曾担心会推高猪肉价格,但从过去经验看,春节前这段时间对猪肉价格似乎并没有明显影响[2],即便有影响,在高频数据应该也会反映出来。从22省猪肉价格看,1月均值19.92元/公斤,较2018年12月的20.8元/公斤回落近4个百分点;再加上基数走高,猪肉价格同比增速有一定程度回落。猪肉价格均值与增速的回落符合我们前期根据猪粮比价的预测走势[3]。

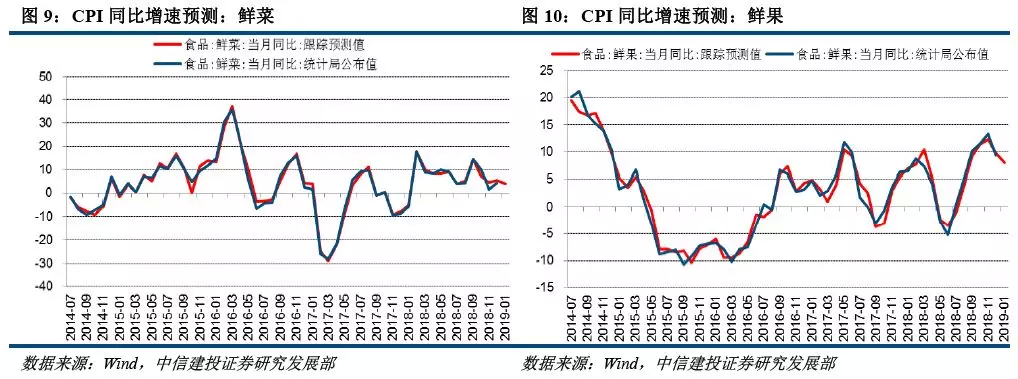

鲜菜价格增速平稳。菜价的波动主要跟天气因素有关,今年为暖冬天气,因此菜价上涨风险有限[4]。基于农业部批发价格指数预测结果显示,1月鲜菜价格均值同比增速与上月相比稳中略降。

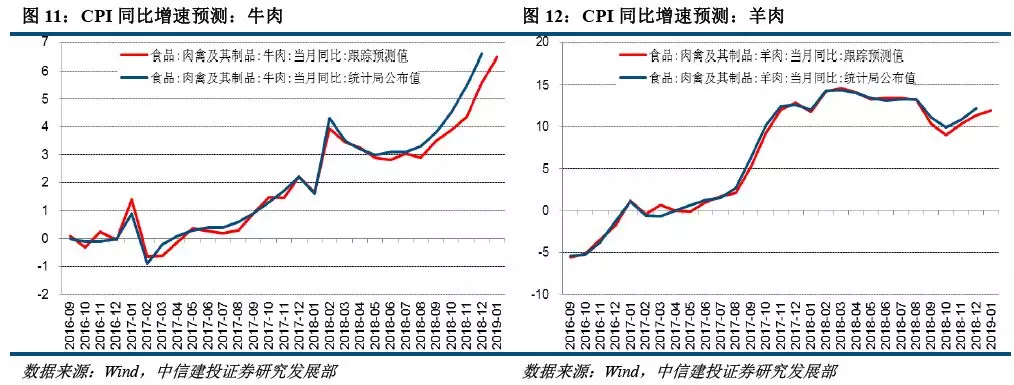

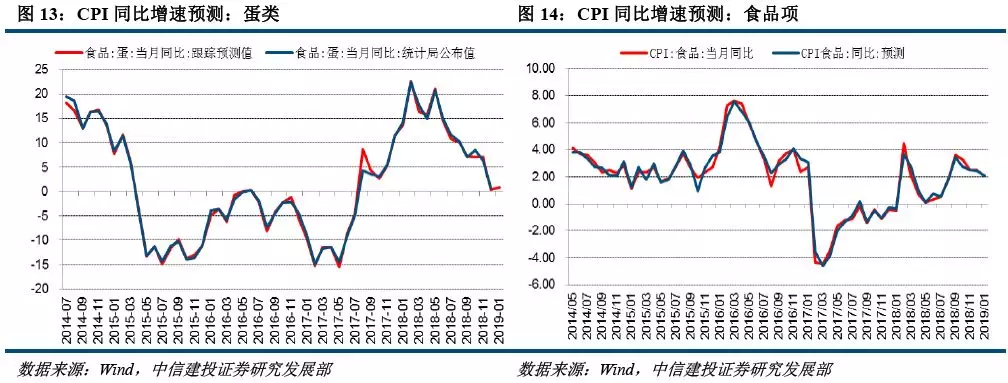

春节因素影响不明显。其他食品项中,牛肉与羊肉价格同比增速持续回升,推测跟春节临近以及替代猪肉等导致的需求扩大有关。鲜果同比增速回落明显,蛋类价格同比增速大致持平。明显综合考虑其他食品项,预计食品价格同比增速2.1%左右,较上月回落0.4个百分点左右,拖累CPI同比增速近1个百分点。

非食品价格以回落为主。交通工具用燃料方面,发改委于1月15日与29日连续两次上调汽油零售价,但由于12月上旬、中旬当时油价还处于较高水平,因此环比增速仍有一定程度回落,再加上去年基数较高,同比增速估测回落近7个百分点,相应拖累CPI同比增速0.1个百分点左右。其他可跟踪的非食品项,如酒类、家用电器等,多数同比增速大致平稳或小幅回落

综合考虑,预计1月CPI同比增速1.8%左右,较上月回落近0.2个百分点。即便考虑测算误差因素,CPI同比增速超过2%的可能性较低,应该低于去年末、今年初的市场预期。

三、预计社融增速大致持平,企稳或将出现

传统结构分析法预测难度增大。信贷与社融可谓是当前市场万众瞩目的指标了。预测信贷与社融的通常方法是结构分析法,即对社融各分项分别预测,最后再加总得到总额及增速。但2018年因为去杠杆以及表外回表内的原因,2018年的社融构成跟过去发生了比较大的变化,这导致对各分项分别预测的难度增加。

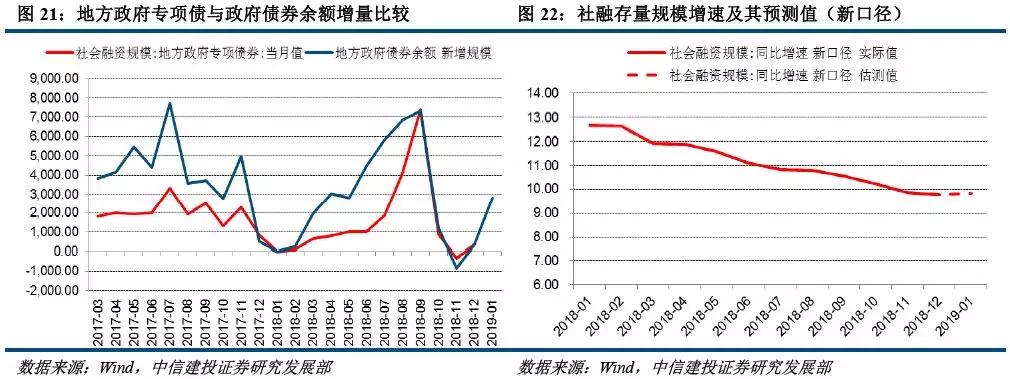

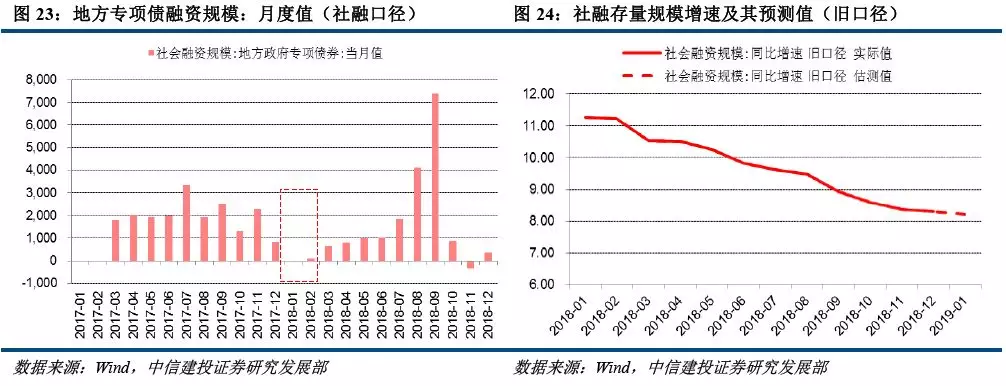

基于历史数据的季节性规律,预计社融增速大致持平,企稳或将出现。从历史数据看,信贷与社融数据具有较明显的季节性规律,在预测时可以利用这种规律。基于这一思路,预计1月份贷款新增规律约2.9万亿。社融的预测因为2018年统计口径的调整,要略微复杂一些。对于旧口径的新增社融规模,可以使用前述季节性规律测算,预计为2.8万亿左右。对于2018年新增加的三个项目,则使用其他方法。其中,金融机构资产支持证券与贷款核销规模使用2017年与2018年的均值。对于地方政府专项债券,考虑到自2018年8月之后与地方政府债券余额的变动基本一致,可假设其1月份的规模等于地方政府债券余额的变动,大约为2800亿。综合考虑,预计新口径社融新增社融规模约3.27万亿,同比增速约9.8%,与上月大致持平。从结构上看,地方专项债对社融增速支撑明显:2018年1月份未有发现,而2019年1月发现规模超过2000亿。如果剔除地方专项债的发现,也就是仅考虑旧口径(可比口径),社融增速可能还有小幅度的回落。

四、预计出口增速反弹,进口增速继续回落

基于外需与基数原因,预计出口增速反弹。外需方面,美国1月Markit制造业(季调)PMI指数有所反弹,欧盟制造业PMI指数连续七个月下跌,逼近枯荣线;日本制造业PMI指数与上月持平;综合来看,PMI指数显示外部需求大致持平。从基数角度看,上年1月出口环比增速显著低于历史水平,低基数对1月同比增速构成支撑。不确定因素依旧来自于企业微观行为的变化,一方面是前期出口抢跑行为的弱化,另一方面是中美谈判释放积极信号后企业有推迟出口以避免当前高税率的动力,这两点均不利于短期出口增速。综合考虑,预计1月出口同比增速有所反弹。

预计进口增速继续回落。进口方面,国内需求回落以及油价等大宗商品价格下跌均构成压制,同时去年基数明显偏高也会拖累进口同比增速。综合考虑,预计美元计价的进口增速继续回落。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP