口袋有余钱,成本不拖累,维达国际(03331)hold住了纸业下半场

今天是大年初一,本是非常喜庆的日子,但很多行业并不好过,比如券商行业,2018年业绩全面下滑,再比如传统的造纸业,玖龙纸业(02689)打响了行业业绩预警第一枪,根据其业绩预警,由于原材料成本上升和产品售价下降,2018年下半年股东盈利下滑达45%。

说到纸业,实际上,在2018年,纸业上半年业绩都不错,各参与者基本也都录得双位数的增长,下半年就不行了。比如上文谈到的玖龙,上半年净利润增长79.03%,下半年下滑45%,而有公布Q3的晨鸣纸业(01812),上半年净利润还是正增长,第三季度就下滑28%。但俗话说,有忧必有喜,比如同样是深居纸业中的维达国际(03331)。

智通财经APP了解到,维达国际近日发布了2018年年报,从年报数据看,收入和净利润都有一定的增长,并未因纸材料价格上升而带来业绩大幅度下滑,且该公司以往业绩及市值表现都不错,呈趋势性上升。今天我们来看看维达国际到底是什么样的公司,值不值得投资者关注。

个人护理业务猛刹车

智通财经APP了解到,维达国际是中国领先的卫生纸生产商,1985年成立,2007 年在港交所上市,该公司业务分录主要有两类,分别是生活用纸产品和个人护理产品业务,其中核心产品是生活用纸产品。

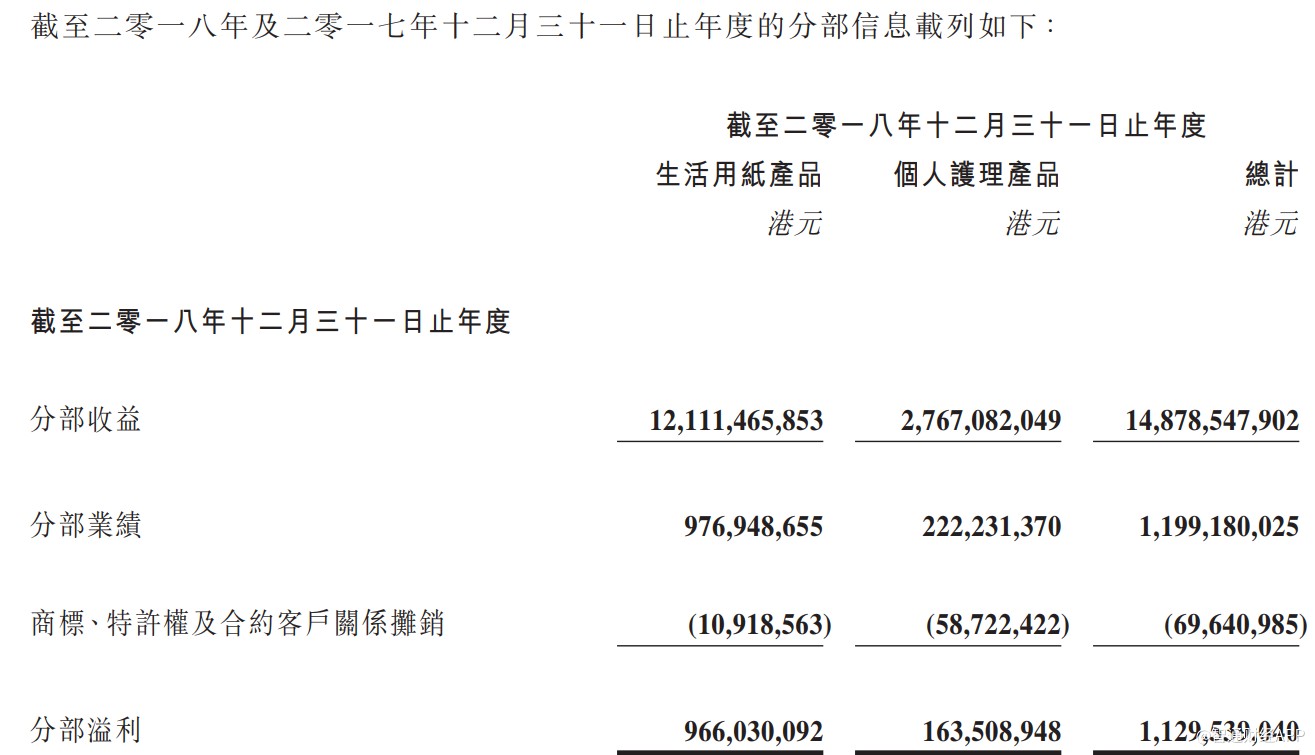

2018年度,该公司生活用纸业务收入为121.11亿港元,同比增长11%,占比该公司总收入81%,而个人护理业务收入27.67亿港元,同比增长7.3%,占比总收入19%。生活用纸业务不仅是该公司的主要收入来源,也是主要盈利来源,2018年该业务分布业绩9.66亿港元,占比85.5%。

图片来源:维达国际2018年年报

图片来源:维达国际2018年年报

根据维达国际2018年报,该公司纸巾分部的毛利率及分部业绩溢利率分别为27.6%及8.1%,而个人护理分部的毛利率及分部业绩溢利率分别为30.4%及8.0%,整体来看,这两项业务盈利水平差距并不大。

生活用纸目前虽然仍是该公司的核心业务,但该业务受来自于原材料木浆价位影响较大,而且木浆基本靠进口,受到国内外政治经济政策对需求的影响。该公司寻求业务多元化,个人护理业务盈利水平不低于生活用纸,该公司重点打造的业务。

智通财经APP了解到,该公司个人护理业务2014年收入占比仅为1.4%,2015年上升为3.5%,2016年猛升至17%。当大家一致认为个人护理业务将成为维达国际业绩增长点时,市场就开了玩笑,2017-2018年,该业务收入大幅度放缓,占比分别为19%和19%。

维达国际的个人护理产品包括女性护理、婴儿护理以及失禁护理产品,价位有中低端价位,比如薇尔及贝爱多品牌,中端价位,比如嘘嘘乐品牌,中高端价位,比如包大人及添宁等品牌。该公司在个人护理业务上,具有多种品牌优势,但奈何近两年增长出现了疲软。

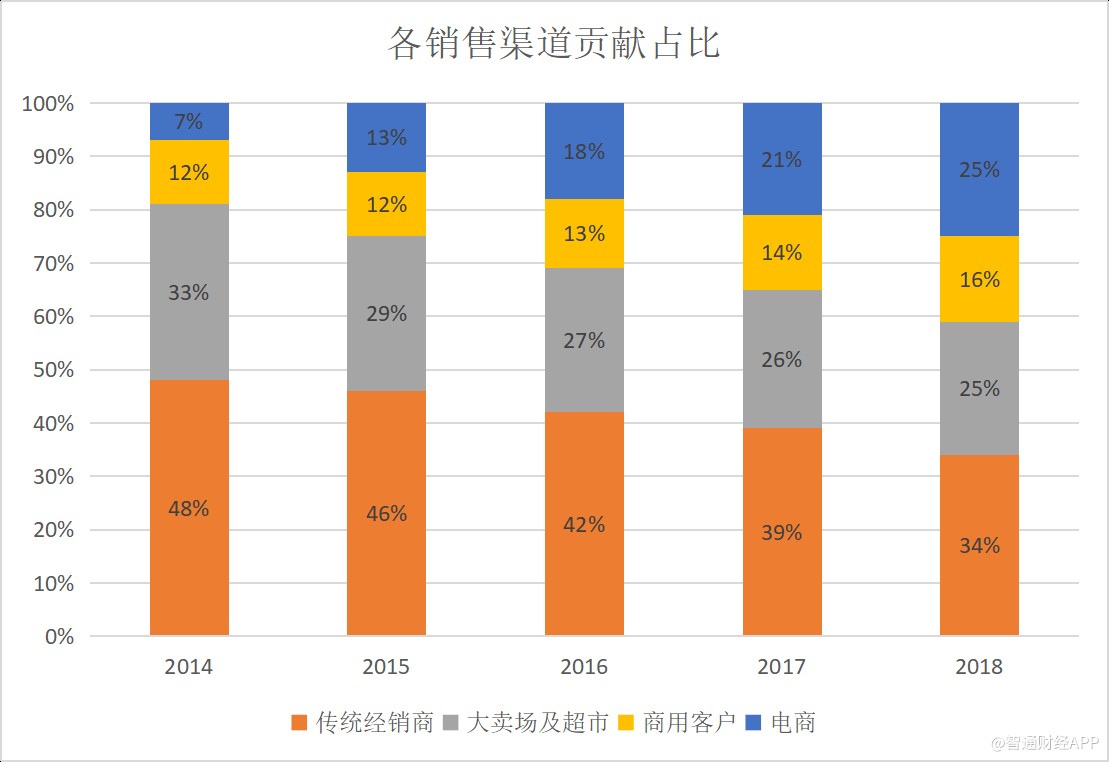

智通财经APP了解到,维达国际在销售方面,主要通过传统经销商、超市大卖场、商用客户及电商四大渠道完成产品售卖。以下为该公司近五年在这四大渠道上的销售贡献比:

数据来源:维达国际年报

很明显,传统经销商和超市大卖场的收入贡献一直都在下滑,而电商和商用客户贡献份额则一直上升,特别是电商渠道,2018年销售贡献达25%,比2014年增加18个百分点。2018年,该公司的电商及商用客户的收益均持续录得双位数增长。

维达国际注入新的业务元素,实现多元业务发展,以及重点打造电商销售渠道,实际上是原有业务出现了增长瓶颈,整个业绩成长也出现了放缓的迹象。

业绩面临增长瓶颈

维达国际从上市年度至2018年度的12年间,该公司收入增长了16.5倍,复合增长率达30%,净利润增长了15倍,复合增长率29%,净资产增长了5倍,复合增长率18%,而市值增长了4.2倍,复合增长率为16%。以维达国际历年业绩表现看,该公司无疑是一只非常有价值的股票。

不过,若分近三年和近五年看,维达国际的成长价值在逐年降低,近五年看,收入和净利润复合增长率分别为16.8%和2.3%,而近三年收入和净利润复合增长率分别为11.09%和-0.4%,其中净利润已经三年维持在6.5亿港元左右的水平。相比于12年的复合数据,该公司近几年的业绩成长水平确实有点弱了。

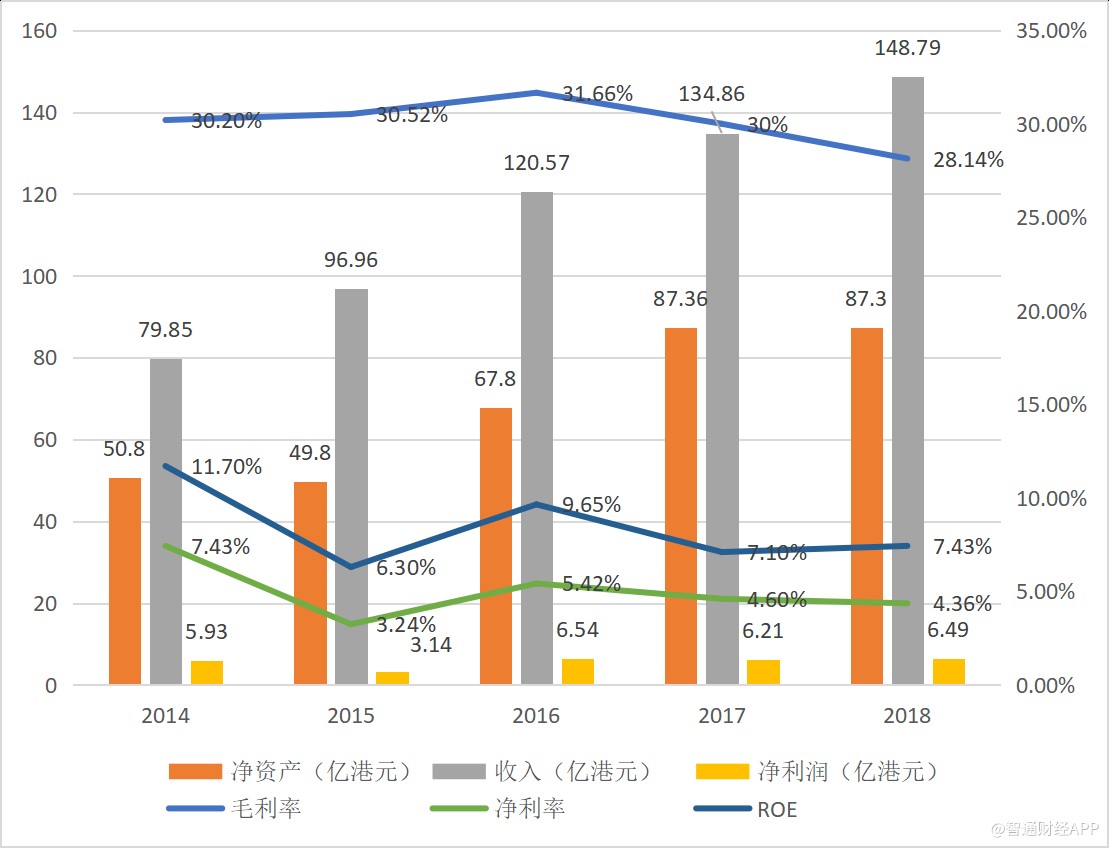

以下为智通财经APP整理的维达国际近五年的业绩数据以及相关指标:

数据来源:公开数据处理

随着维达国际业绩规模的扩大,增长水平放缓是很正常的事情,每个企业都会面临增长瓶颈,但该公司一旦业绩无法突破,成长性大大受限,其估值也就不在吸引大部分投资者,投资价值大大降低。且从行业来讲,生活用纸市场规模增速平缓,行业带给的机会并不多,2017年市场规模为1092.43亿元,同比仅增长10.57%,近几年维持着10%左右的增速,2014-2017年复合增长率为10.4%。

当然,部分投资者关注重点或将从公司成长性转为盈利性,但从过往财报看,维达国际“盈利性”也给其估值打了折扣。

2014年维达国际的毛利率和净利率分别为30.2%和7.43%,而2018年这两项数据仅为28.14%和4.36%,两项盈利水平分别下降了2.06个百分点和3.07个百分点。盈利水平下降,导致该公司股东回报也出现较为明显的下滑,2018年ROE为7.43%,较2014年下降了4.27个百分点。

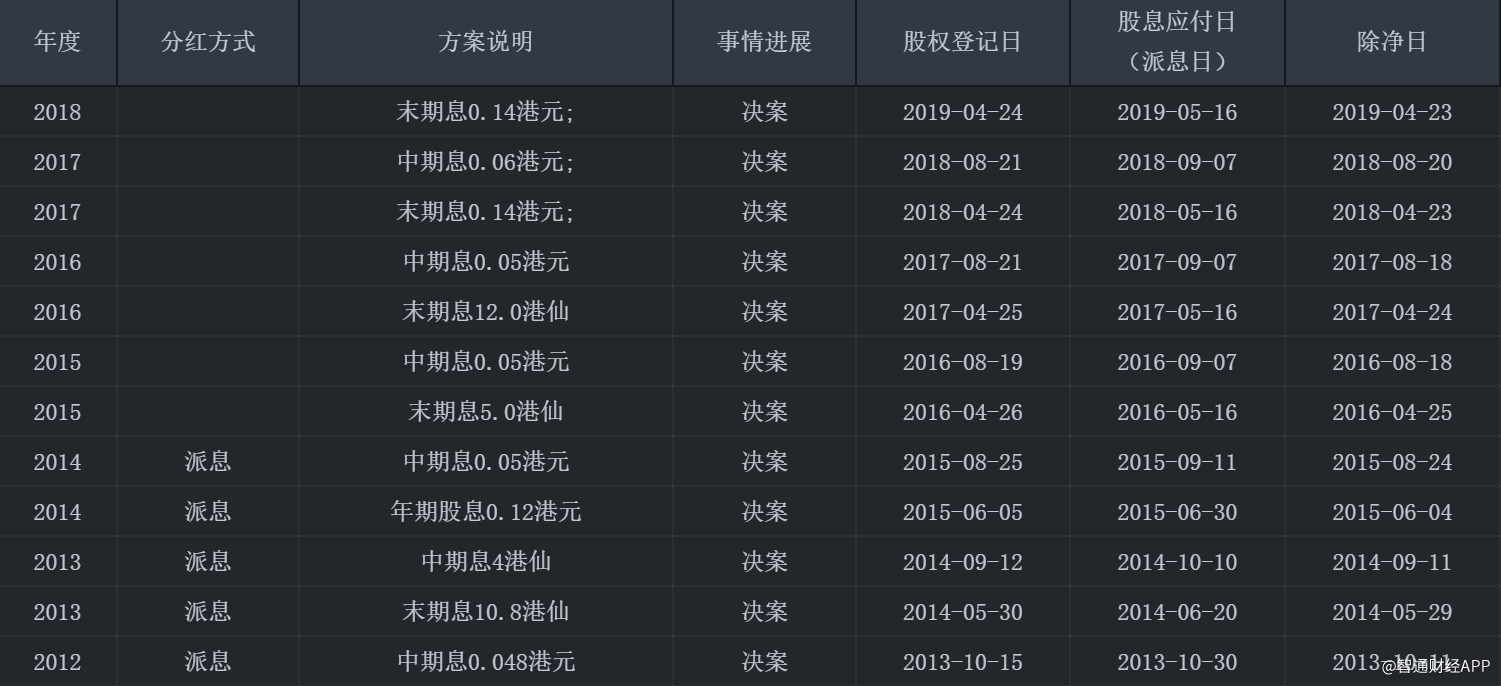

账上股东回报率吸引降低,而从实际回报率(派系)来看,吸引力就更低了。2018年该公司中期及末期股息合计为0.2港元,合计派息金额约2.39亿港元,占比净资产2.7%,占比对应市值1.6%。从往年数据看,虽然每股派息都有增加,但无论从净资产及市值成本上看,股东实际回报率仍很低。

数据来源:富途证券

实际投资回报率低,首先是分子出现问题,从近几年看,该公司净利润出现了停滞,而派息率出现下降,比如2017年派息率为54.4%,而2018年仅为36.8%,其次是分母问题,资产创收能力弱(利用率低)以及市值估值过高。不管从哪点原因看,维达国际的投资吸引力都很弱。

吸引关注焦点:费用及运营优化

维达国际整体数据不行,但细究起来,维达国际还是有值得投资者关注的地方,那就是该公司费用率逐年都在优化,上文谈到维达国际毛利率和净利率问题,其实这两项的差额基本可以看做该公司的费用率。

2014-2018年,上述两项指标的差额分别为22.77%、27.28%、26.24%、25.4%和23.78%。智通财经APP了解到,2014-2018年,该公司期间费用率分别为21.8%、25.2%、24.9%、24.4%和22.6%。可见2015年后,该公司费用率不断优化,而盈利水平下滑基于毛利率的下滑,材料成本上升所致。

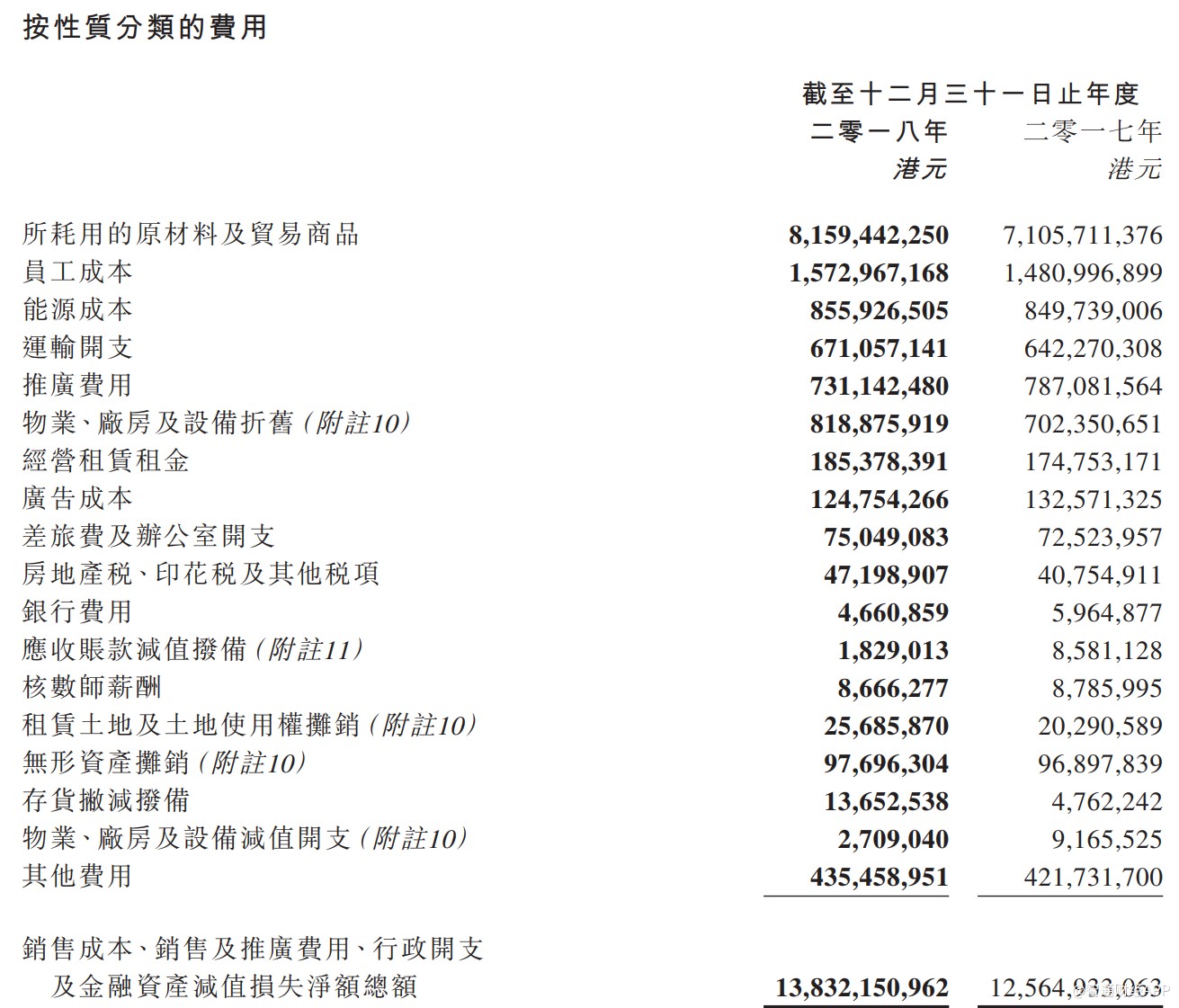

以下为该公司2018年及2017年费用流出情况:

图片来源:维达国际2018年年报

虽然维达国际的规模成长可能面临着较大的增长瓶颈,但费用控制不断优化,给该公司增加了不少优势筹码。目前该公司的PE为27倍,若考虑到费用控制情况,动态PE有可能有较大的下调,且该公司的主要原材料成本是木浆,木浆价格2018年四季度以来持续下滑,2019年上半年较低的成本价格也将推动其动态PE的进一步下调。

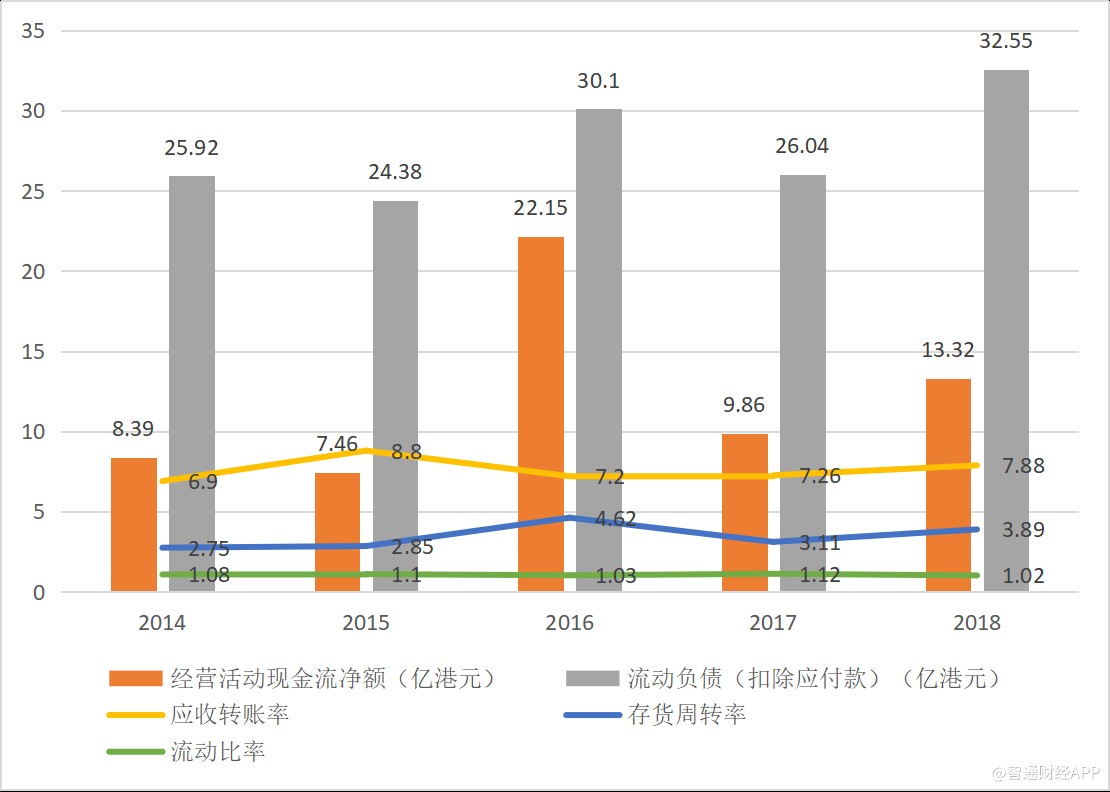

在运营数据上,近两年看,维达国际应收周转率和存货周转率趋于向好的状态,2018年应收周转天数分别为45.7天,比2017年减少约4天,而存货周转天数为92.5天,比2017年减少约23.3天。上述周转天数的减少,减少了资金回流的时间,该公司的经营现金流净额(扣去2016年的异常值)增长表现较为强劲。

数据来源:公开数据处理

从维达国际以往的年报看,经营现金流净额基本上都可以补给投资现金净额和融资现金净额,这也充分说明该公司经营现金回流的强劲。此外,该公司的负债率比较稳定,2018年资产负债率为54.2%,往年大都在60%以下,流动比率为1.02,往年维持高于1倍,财务策略较为稳健。

综上看来,业绩上,维达国际目前还是要依靠生活用纸业务,增长瓶颈问题仍需要面对,个人护理业务增长放缓,对整体业绩贡献有限,而且实际投资回报率并不吸引投资者,从这点看,市场估计不买账。但该公司费用逐年优化,运营数据也在优化,加上木浆价格下降反映到2019年的财务上,该公司或可以通过盈利提升来提高投资者关注度。

扫码下载智通APP

扫码下载智通APP