国际天然气市场现暗涌,中国LNG行业出机会

据智通财经APP了解,卡塔尔在两个月前决定退出石油输出国组织欧佩克。卡塔尔将发展重心转向天然气的战略规划,对全球能源安全有着重要影响。

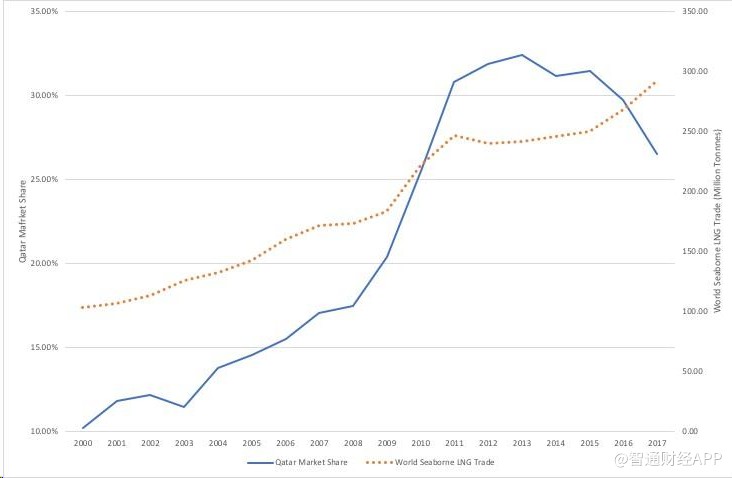

长期以来,卡塔尔一直是液化天然气出口市场的主要参与者,2017年其液化天然气海运贸易量占全球的26.50%。或许正是出于比较优势的考虑,卡塔尔能源部长Saad al-Kaabi表示,卡塔尔将退出欧佩克,以便专注于其液化天然气的发展战略。

卡塔尔在欧佩克中属边缘国家,但其在液化天然气市场上却有着领导地位,再加上对原油长远可持续性的担忧,卡塔尔最终作出这一务实的决定,即将其政策的重点重新放在天然气开发上。

全球天然气储备的分布状况在一定程度上决定了世界各主要经济体对天然气的战略态度。下图为欧佩克成员国、GECF(天然气输出国论坛)成员国及观察员国的全球分布。

能源资源的集中程度并不是决定某个市场参与主体对该市场影响力的主要原因。一个国家在某一能源市场中的影响力通常与其出口量有关。例如,美国是全球最大的天然气生产国,2017年天然气产量为7345.2亿立方米,但由于其国内天然气消费量为7394.5亿立方米,美国仍然是天然气净进口国,因此对全球天然气市场影响力有限。

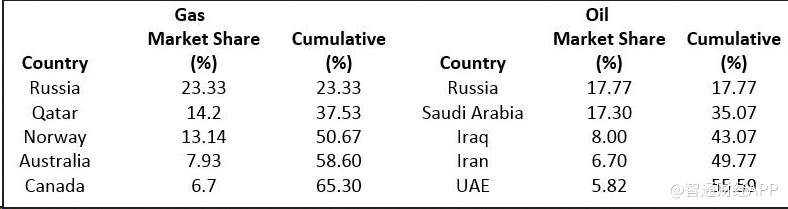

相反,2017年卡塔尔的天然气产量为1757.1亿立方米,内销仅473.9亿立方米,但出口达1283.2亿立方米,出口量居全球第二。从这一点可以看出,原油或天然气出口量大的国家比出口量小的国家更能够占据市场主导地位:

上图显示了2017年石油和天然气净出口的分布情况。出乎意料的是,天然气出口的市场份额集中度要比原油的大得多。俄罗斯是最大的原油和天然气出口国,分别占全球出口份额的17.77%和23.33%。

值得注意的是,5个最大的原油出口国中有4个是欧佩克成员国,而5个最大的天然气出口国中只有3个是GECF成员国。如不进一步探究,就有可能会被这一数据误导,因为GECF的4个成员国占全球天然气出口的50.67%,而欧佩克4个成员国只占全球原油出口的37.82%。

天然气出口的高度集中是由一系列相互关联的因素造成的,包括与主要需求端市场的距离、交通便利程度、天然气的贸易结构以及液化天然气的利用效率。出口份额最大的五个国家当中,俄罗斯、挪威和加拿大通过完善的管道输送网络与欧洲和美国等主要市场建立了紧密联系,而卡塔尔则需要靠液化天然气来进行对外输出。

中国液化天然气市场

在去年9月,中石油宣布与卡塔尔签署了一项22年的协议,每年从卡塔尔天然气公司(Qatargas)购买340万吨液化天然气(LNG),这是卡塔尔天然气公司迄今为止规模最大的液化天然气供应协议。

中国对于天然气的需求十分庞大,经智通财经APP查阅中国海关总署数据后得知,上年1-10月,中国通过管道以及液化天然气形式进口的天然气总量为7206万吨,较上年同期增加三分之一。中国已经正式取代日本,成为全球头号天然气进口国。

最新数据显示,2018年11月,中国天然气对外依存度升至47.4%,环比扩大3.9个百分点,为年内新高。从2011年到2017年,短短7年间,中国天然气对外依存度增长了80%,预计未来中国天然气对外依存度还将大幅增加。

2019年1月初,土库曼斯坦康采恩减少天然气供应,造成市场短期恐慌,部分地区炒作声起,推高LNG价格。至1月11日,LNG出厂价达到峰值5404元/吨,而当时西北LNG的实际成交价格在5900-6100元/吨。

与卡塔尔的合作可以为中国市场提供更多的消费选择,有利于缓解中国用气紧张的局面,城市LNG接收站的库存得到补充后,有望助推国内用气成本趋稳。

LNG贸易储存、燃气管网存机会

目前产量和消费之间的缺口主要由天然气进口量来弥补,因此未来进口LNG仍将保持高增长,国内具备接收站资产及从事相关贸易的上市公司将充分收益,如新奥能源(02688)、昆仑能源(00135)。

摩根士丹利此前曾发表报告称,中国燃气需求在过去两年有正面惊喜,但相信今年需求会稍为下降,不过增长仍预计可保持双位数,供应短缺的可能性较少。在去年燃气消费量增长优于预期的情况下,该行上调今年中国燃气消费量预测至3150亿立方米,并相信至2020年消费量可达3600亿立方米,与其2016年至2020年设定的主动天然气消费增长目标相符,但该行预计低油价将降低板块吸引程度。

该行还称,今年内地或将成立国家管道公司,对天然气之销售及毛利亦将有正面影响,对下游分销渠道亦有利,分销商中看好新奥能源(02688)及昆仑能源(00135)。

目前国内管道资产主要分为三级:第一级为中石油中石化控制的长输管道,第二级为省级管网,第三级为城市管网公司,行业龙头均在港股如新奥能源(02688)、华润燃气(01193)、中国燃气(00384)等,他们的城市燃气项目分部在全国各个省市,国家在2017H1出台的改革中规定城市燃气的资产回报率为7%。

瑞银华宝将中国燃气2019-2021财年盈利预测上调1%-3%,主要因为郊外煤改气连接及LPG销量增长较快,中燃现价为2020年预测市盈率的14倍,而同业的13-13.5倍相近,认为公司估值上值得拥有溢价,认为受煤改气带动其规模增长有潜力,加上在黑龙江及山东等地具策略,该行认为近期市场过度忧虑连接费用方面的风险,现时属好的买入机会,重申对中燃“买入”评级,目标价由31港元升至33.5港元。

扫码下载智通APP

扫码下载智通APP