伯克希尔的投资谋略:笑脸相迎金融股,挥泪减持苹果(AAPL.US)

在愁云密布的2018年四季度,美股三大指数大幅下挫,令全年创下金融危机来最差年度表现,在这段泥沙俱下的时间里,各路机构资金积极调仓。在跌势下,“股神”巴菲特逆势增持金融股,减持科技及消费股。

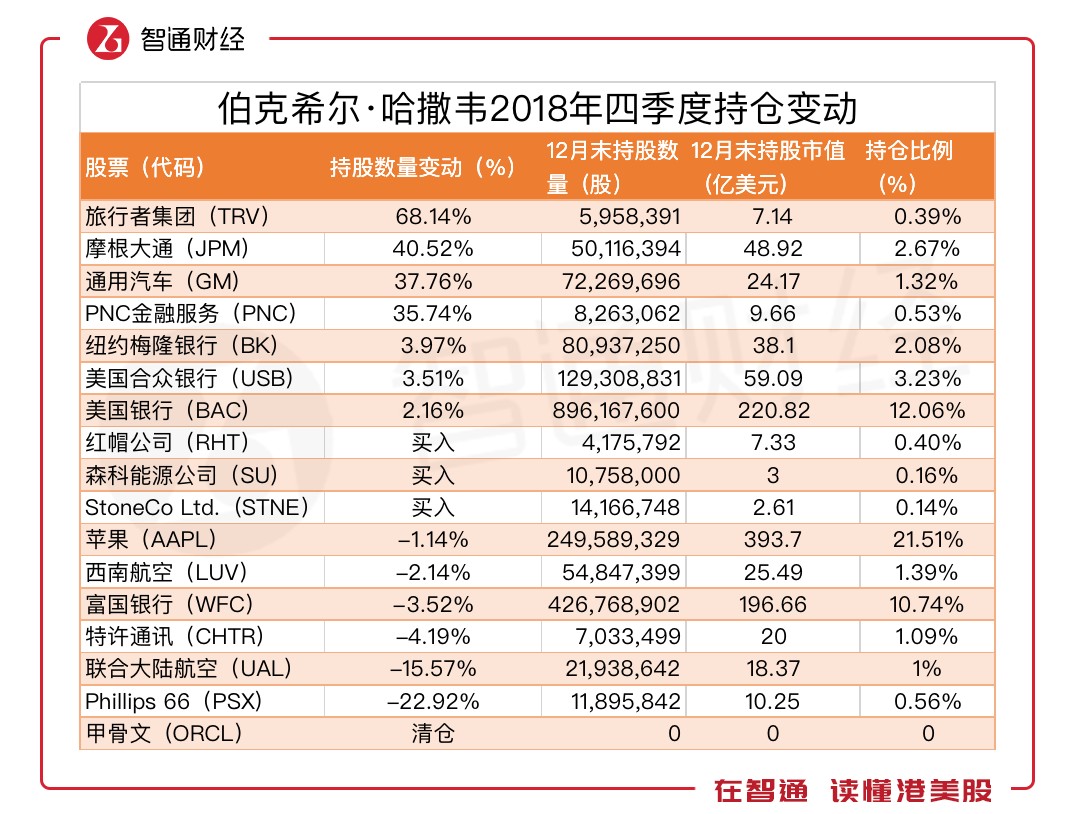

智通财经APP了解到,SEC披露的文件显示,截至2018年12月31日止四季度,“股神”巴菲特旗下伯克希尔·哈撒韦的投资组合市值为1830.66亿美元,较上个季度末环比减少17%,期间标普500指数下跌约14%。透过数据可看到,美股大幅调整期间,巴菲特并没有大幅加仓,或许他觉得最糟糕的时候还未到来,需要耐心等待更好的机会。

加码金融股,清仓甲骨文

从以上持仓变动表可以看出,尽管四季度标普500金融股指数下挫14%,但丝毫不影响巴菲特对金融股的喜爱,反而“越跌越买”。去年四季度巴菲特的增持操作主要集中在金融板块,例如摩根大通、美国合众银行、美国银行,PNC金融服务以及金融科技公司StoneCo Ltd.、美国第二大保险公司旅行者集团,但同时也减持了富国银行。

金融股一直是巴菲特最喜爱且擅长的领域,因为长期重仓银行股,巴菲特又被成为美国银行业的“幕后大佬”。巴菲特押注银行股,一方面是由于继续看好美国经济,其次美国银行股低估值高股息率,符合巴菲特的高安全边际原则。

在能源板块,巴菲特“一进一出”,买入加拿大最大的石油公司森科能源,减持石油炼化公司Phillips 66。交通板块,巴菲特还大幅增持了通用汽车,减持了西南航空及联合大陆航空。

在科技股方面,清仓了去年三季度才买入的甲骨文,这对于作为长线价值投资者的伯克希尔来说这是罕见的。回看巴菲特过去清仓的股票——通用电气、IBM及沃尔玛等,这些公司不管是由于管理出现问题,还是转型遇到困难,或者行业生态发生巨变,原有的商业逻辑被打破而被卖出,巴菲特至少持有6年以上,而甲骨文在持有短短一个季度便被清仓,可能是因为买入时评估错误而及时退出。

巴菲特对科技公司向来谨慎,之前错过了互联网投资浪潮之后,好不容易鼓起勇气买入IBM,但重仓8年结果被套斩仓出局。

智通财经APP查阅甲骨文机构投资者的四季度持仓变动发现,除了伯克希尔之外,还有另外2家机构也清仓了甲骨文,4家机构大幅减持,没有机构买入或增持。

首次减持苹果

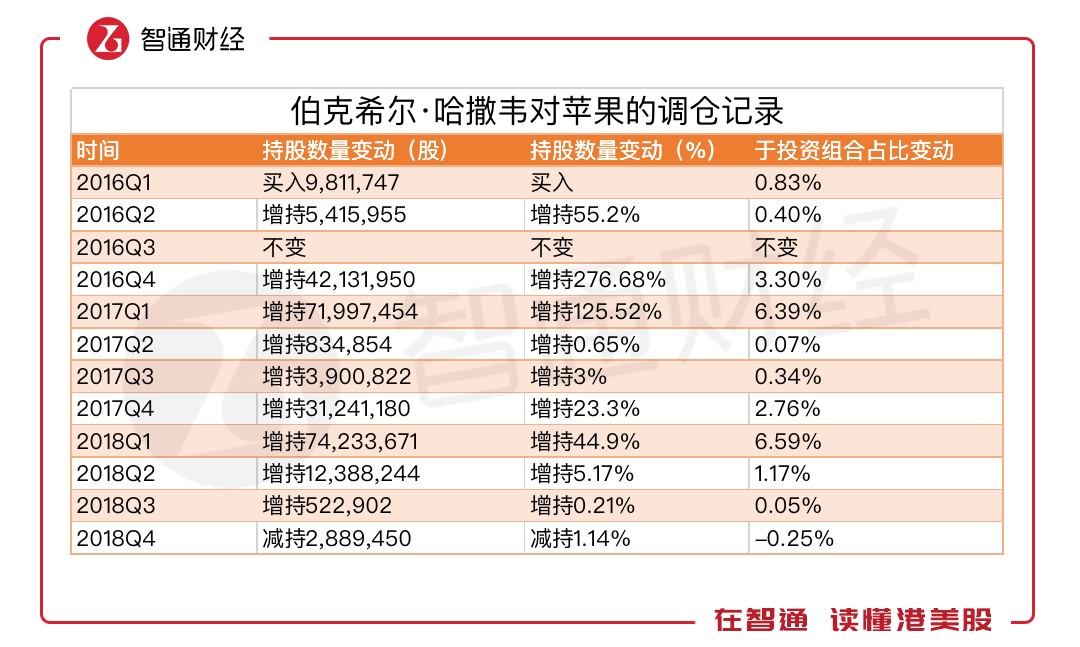

最引市场关注的是伯克希尔减持苹果(AAPL.US)。根据13F文件显示,伯克希尔持有的苹果股票从2.525亿股减少到2.496亿股,持仓比重从25.79%下降至21.51%,减持股份占伯克希尔全部苹果股份约1.17%,是伯克希尔2016年一季度建仓苹果以来的首次减持。

而回顾苹果去年的股价走势,5月份开始上涨,10月创下历史新高,之后受累于iPhone销量下降及行业不景气,苹果股价震荡下跌,四季度累跌30%,直到2019年才有企稳的迹象。伯克希尔持有的苹果股份大部分是在2016年四季度、2017年一季度及2018年一季度买入,对比当时及目前的股价,巴菲特在苹果这笔投资上虽然盈利不算丰厚,但也不亏。可能令很多人好奇的是,伯克希尔会继续减持苹果吗?

(行情来源:富途证券)

(行情来源:富途证券)

在第四季度,除了伯克希尔之外,索罗斯、对冲基金Jana Partners、瑞银、老虎全球管理公司等也清仓或减持了苹果。苹果看似已成为遭人嫌弃的股票,但另一组数据表明,这并不是真相的全部。

根据截至2月16日公布的13F文件,虽然四季度机构对苹果的持仓环比减少1.49%至27.51亿股,但建仓及增持苹果的机构共1497家,而清仓及减持苹果的机构1288家。对冲基金中,建仓及增持苹果的对冲基金136家,清仓及减持苹果的对冲基金135家,对冲基金整体持仓比例环比增加4.24%。很明显,看好苹果的机构远多于看空。

巴菲特自己就没有减持苹果。巴菲特助理Debbie Bosanek表示,减持苹果是另一名基金经理人的策略操作,事实上巴菲特并没有卖出任何苹果股票。

另外,智通财经APP注意到,在过去的第四季度,桥水基金、奥斯坦资本管理(Olstein Capital Management)等均增持了苹果。卢·辛普森(Lou Simpson)管理的SQ Advisors也在四季度买入25.9万股苹果,持仓比重达到8.64%,在其投资组合中排名第八。

据了解,卢·辛普森曾被视为巴菲特的左右手,掌管着伯克希尔·哈撒韦公司旗下的政府雇员保险公司(Geico),并创造了惊人的业绩。从1979年至2010年期间,辛普森在Geico创造的成绩完全可以跟巴菲特在伯克希尔的表现媲美。2010年底退休后,辛普森与妻子共同经营SQ Advisors。

此前有人总结,尽管辛普森与巴菲特的投资选择有所不同,但是在投资理念上,两人许多地方都是不谋而合。但在苹果公司的投资上,辛普森与巴菲特采取了截然相反的策略。2018年前三季度,伯克希尔一直在“买买买”,而SQ Advisors则在“卖卖卖”,到2018年四季度,伯克希尔选择顺势减持苹果,而SQ Advisors逆向增持。

市场趋于饱和,5G尚未成熟,竞争日益激烈,手机行业的冬天也还未结束,苹果因此面临的重重压力也还没有缓解。不过最新消息传出,这艘巨轮正在调整战略,重组管理层,同时重新调整在服务、人工智能、硬件和零售部门的优先度,以减轻对iPhone的依赖。知情人士称,这一改变去年就开始了。苹果将迎来后iPhone时代,意味着估值方式也可能发生变化。

回到巴菲特最初买入苹果的理由,巴菲特曾表示,“苹果拥有非同寻常的消费者关系。我看到了其生态系统是多么强大,以至于到了一种非凡的程度。至少从心理上来说,你们都被牢牢地锁在了你们所使用的产品上。iPhone是一种非常有粘性的产品。”

巴菲特看中的是苹果的品牌价值,及其带来的超高毛利率、充足的现金流、高分红和用户粘性,如果这些不能够持续,那么接下来伯克希尔很有可能会继续减持苹果。

截至12月末,伯克希尔的十大重仓股分别为苹果、美国银行、富国银行、可口可乐、美国运通、卡夫亨氏、美国合众银行、摩根大通、纽约梅隆银行及穆迪。

今年以来,由贸易摩擦引起的市场紧张情绪缓和,美联储偏向鸽派,美股反弹,纳指道指连涨八周,今年以来伯克希尔的十大重仓股,除了可口可乐外,均录得7%以上的涨幅。

扫码下载智通APP

扫码下载智通APP