轮胎业迎“大翻盘” 浦林成山(01809)上市首年狂赚4.78亿

过去的2018年,在环保压力和资金链断裂的双重压力下,轮胎企业一波接着一波的倒闭,行业的洗牌趋势越来越明显。

而就在这一年,浦林成山(01809)成为唯一在港股上市的轮胎企业,旗下包括浦林、成山、澳通、富神等四大品牌的主流产品。

智通财经APP注意到,相较于A股市场的同业轮胎股黔轮胎、风神股份的亏损状态,浦林成山发布了上市后第一份靓丽的年报。

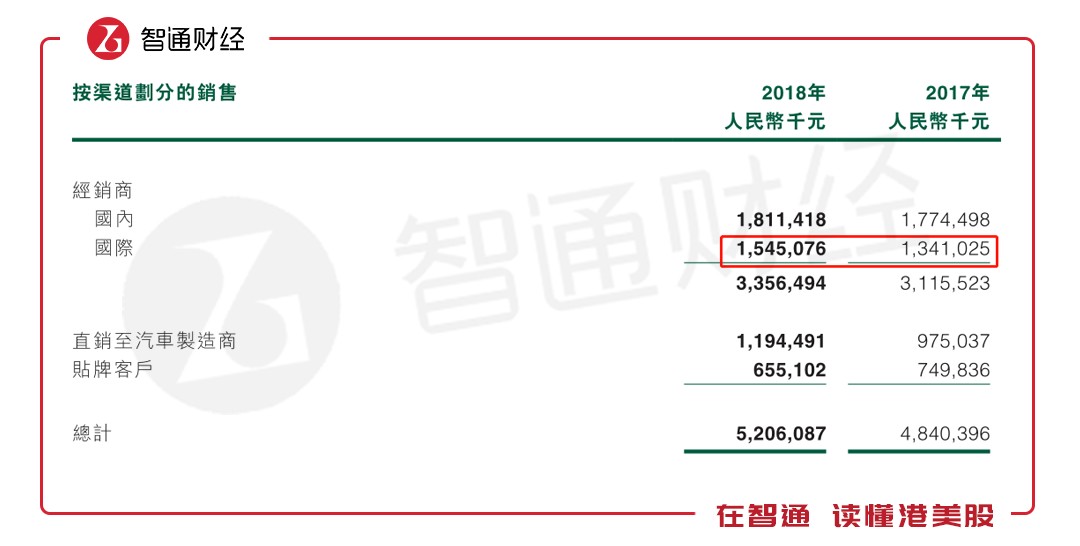

2018年公司实现收入52.06亿元人民币(单位下同),同比增长7.6%;股东应占利润4.78亿元,同比增长175.5%。

但此营收水平仅处于行业第二梯队,第一梯队玲珑轮胎、赛轮轮胎2017年营收均在130亿元以上,据玲珑最新业绩快报,其2018年营收已达153亿。

这也表明,全球汽车销量出现同比下滑,但轮胎行业的发展已出现两极分化,部分企业在退出市场的同时,规模轮胎企业市场份额不断提升。

成本产品双向发力,助力毛利率大增

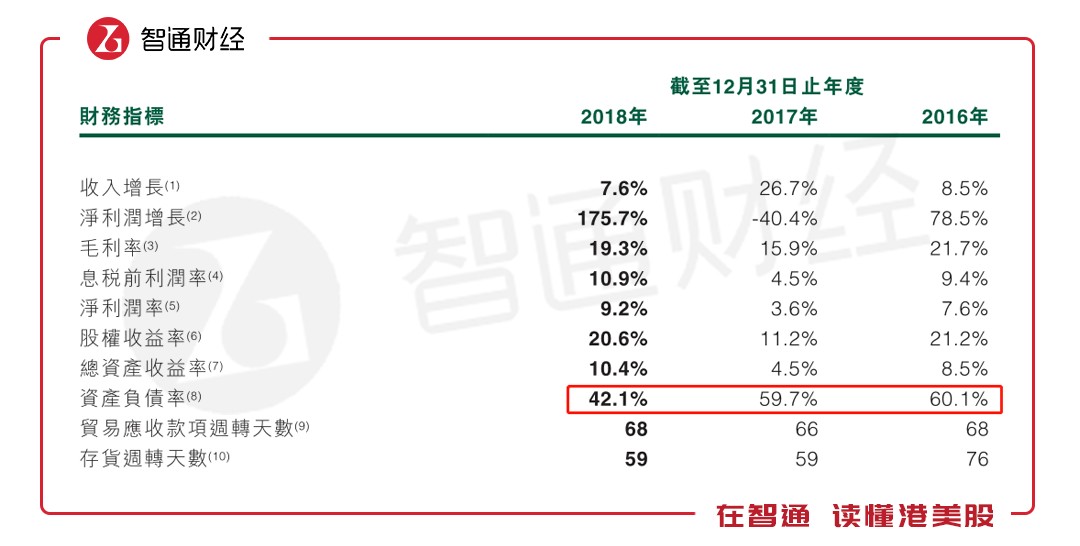

近4年来,浦林成山的营收持续维持增长趋势,其中2016年至2018年收入复合增长率为16.7%,这也表明了即使中国汽车销量于2018年呈现萎缩,该公司在轮胎市场的份额也在持续提高。

值得一提的是,2017年公司利润大幅减少主要因为橡胶价格提高,导致毛利率由21.7%大幅下降至15.9%,这也表明公司无法转嫁原材料价格波动,市场竞争过于激烈。

但是在2018年的财报里,浦林成山称,该年度业绩毛利率由15.9%增至19.3%,一方面得益于平均销售单价提升,一方面由于橡胶平均耗能单价降低。

这是否意味公司在原材料大涨的时候,无法转嫁成本,在原材料下降的时候,反而又能实现提价,难道浦林成山的品牌价值提升,已具备一定的品牌溢价?

据招股书介绍,公司国家级技术中心连续6年获得中国轮胎行业第一,为全行业唯一优秀企业。

但事实果真如此吗?再来分析其应收账款及应付账款。

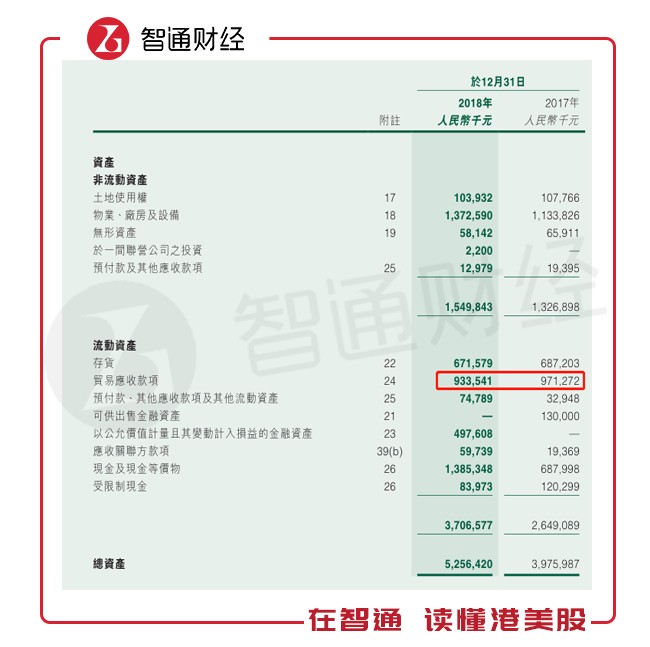

最新财报数据显示,在2018年营收增长的前提下,浦林成山的应收款项有所下降,由2017年的9.7亿降至9.33亿。相应得,其应付贸易款项却由9.07亿大幅增长至11.14亿元,这些都说明公司已具备一定的议价能力。

此外,该公司近三年贸易应收款项周转天数维持在67天左右,存货周转天数近两年维持在59天左右,较2016年周转天数降低17天,周转效率高。

综上分析,2018年,在整体车市增速放缓的背景下,浦林成山通过提升产品技术及品质的提升,其轮胎产销量创造新高,市场份额进一步提升。

盈利能力居于行业领先水平

其实,纵观整个全球各大轮胎企业,近两年来,生意都不怎么好做,2017年受原材料“集体疯涨”影响,各大轮胎企业毛利大幅被削减,A股市场上更是出现了不少亏损的企业,如黔轮胎、风神股份。

2018年全球经济增速放缓,虽然成本端有所降低,但是整体需求在放慢,反观到各大国际轮胎的业绩上来看,2018年上半年,普利司通轮胎销售收入同比增长2%,但营业利润同比下降1%;同期米其林净销售收入同比下滑4%,净利润同比也仅增加6%。

基于此,浦林成山2018年全年净利润能取得同比增长175.5%,实属不易。

智通财经APP注意到,其利润率的大幅增长受益于经营效率显著提高,如2018年全年其销售费用同比下降6.2%,主要得益于对历史索赔率较高的国内经销商销量减少以及质量提升使得三包理赔费用大幅减少。

通过纵向对比,2018年浦林成山在毛利率大幅提升的同时,三费率(销售、管理、财务成本率)在2017年8.57%的基础上进一步下降至8.26%。

再来看横向对比,鉴于玲珑轮胎目前仅发表2018年业绩快报,赛轮轮胎还未公布最新财报,故仅用2018年三季报及2017年数据作为参考。

下表所示,浦林成山除了在毛利率方面不及玲珑轮胎,其ROE指标、费用率均领先赛轮轮胎及玲珑轮胎。

国际业务增速可观

从目前营收构成来看,国内仍然为浦林成山业绩的主要贡献区域,但是该公司同样兼顾国际市场。如其IPO募集的所得款项净额7.31亿元,其中的30%将用于海外投资,包括建设及收购海外生产基地。

财报披露,于国际市场,2018年浦林成山与43名新客户展开业务,新增阿根廷、几内亚等国家,并通过在欧洲、美国两家销售公司,持续致力于扩充海外经销网络。

此外,其泰国生产基地的各项准备工作也在推进当中,预期将于2020年投产。

2018年,公司国际经销商销售销量同比增长15.2%,国内经销商销量同比仅增长2%。

值得一提的是,期内其直销至汽车制造商的销量同比增长22.5%,而贴牌客户销量则同比减少12.7%。基于此,公司管理层在业绩会上表示,未来将与更多的电动厂商进行配套合作,电动车市场将成为公司未来业绩亮点。

财务稳健,流动性充足

现金流方面,截至2018年底,浦林成山在手现金为14.69亿元,即使不算IPO募集的7.38亿,其2017年底在手现金仍然有8.08亿元。

对应其负债方面,截至2018、2017年底,其银行借款分别为3.5亿、3.06亿,目前42.1%的资产负债率亦处于健康水平。

综上所述,鉴于全球范围内轮胎的需求,大约1/5来源于新车配套,剩下的4/5来自于汽车保有量,即存量汽车的轮胎更换决定了轮胎销量的80%,未来浦林成山的业绩增长除了看电动汽车,还得看其产品竞争力及运营管理能力。

扫码下载智通APP

扫码下载智通APP