2019年A股增量资金从哪儿来:即将到来的MSCI扩容及其影响

本文来自国信策略研究,作者燕翔、战迪、许茹纯、朱成成。原标题为“2019年增量资金从哪儿来:即将到来的MSCI扩容及其影响”。

核心结论

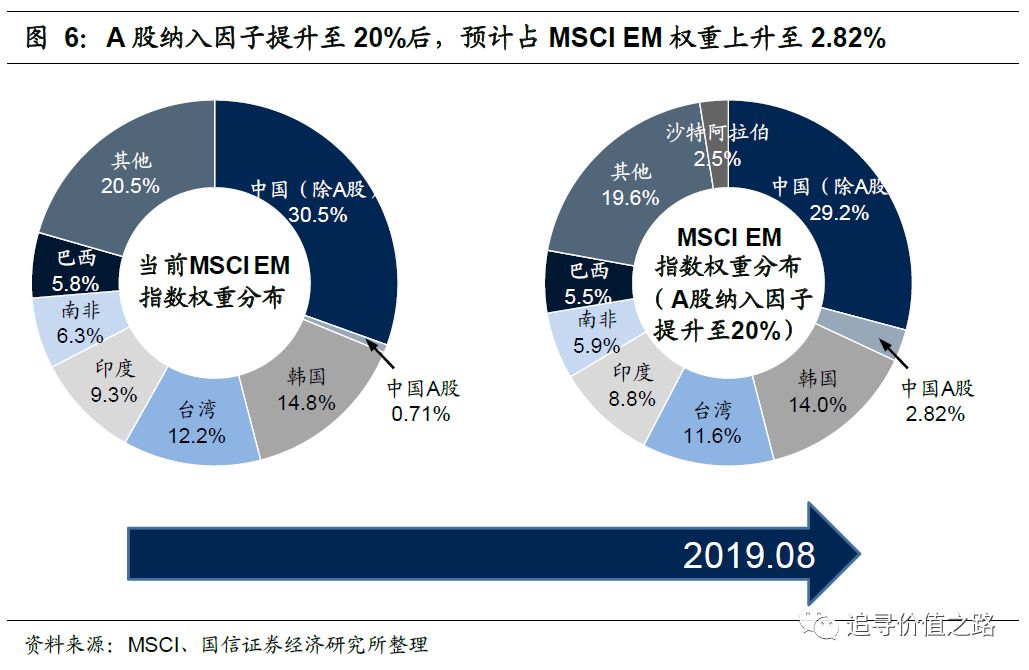

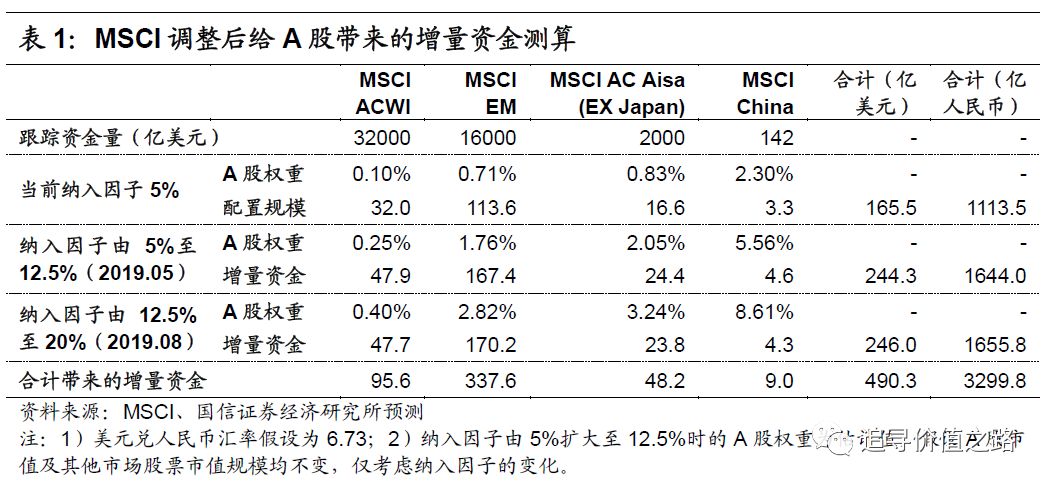

2019年A股的增量资金还会从哪里来?持续流入的外资会不会进一步增加?MSCI将于3月1日公布A股扩容结果,若此次计划顺利实施,预计将为A股带来数千亿增量资金。据测算,在A股纳入因子由5%提升至20%后,中国A股占MSCI新兴市场指数的权重将提升至2.8%,为A股市场带来的增量资金约490亿美元(约3300亿人民币)。

外资持续流入,布局A股市场

资金流入创新高,外资加速进场

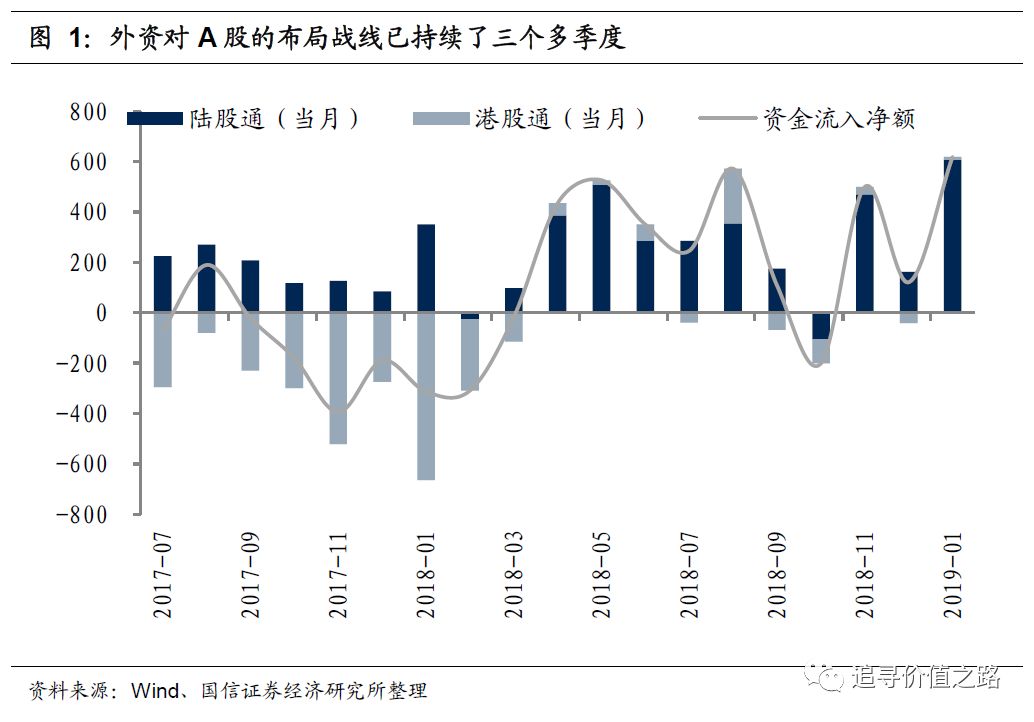

从历史数据来看,早在2018年4月,外资就已经开始布局A股,单月流入A股的资金显著增多,只在9月、10月两个月稍微回撤,整体来看外资对A股的布局战线已经持续了三个多季度。

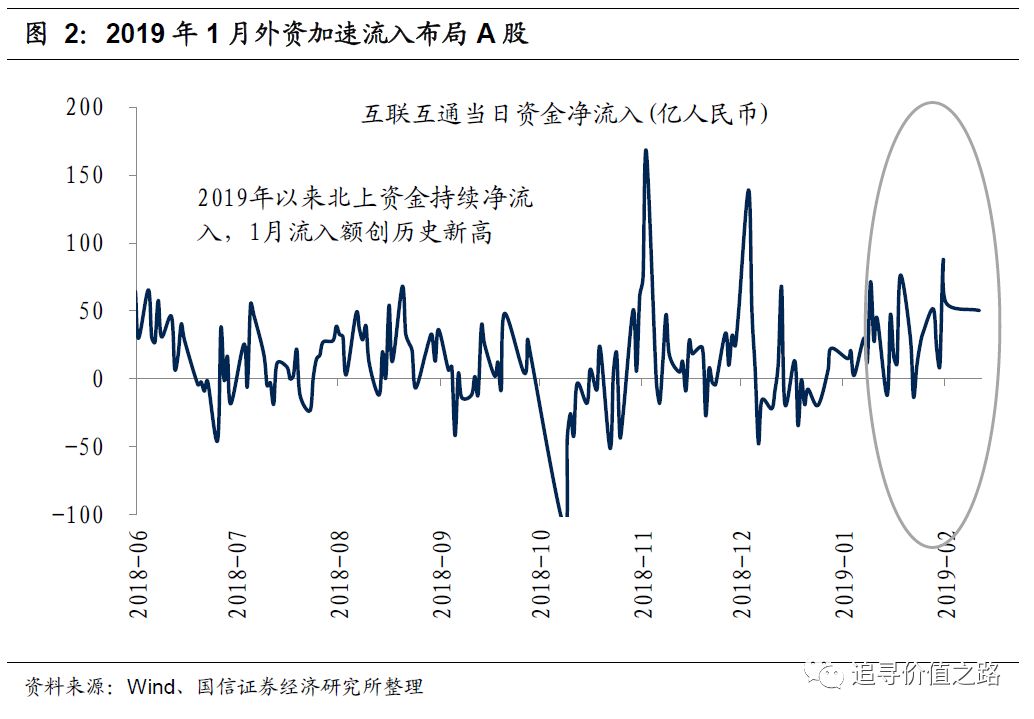

外资布局A股的力度在2019年年初有所增强,从高频数据来看,从12月底开始外资就已经持续流入,而1月开始资金流入呈现加速趋势。截至2月12日数据,2019年外资通过沪深港通流入的资金量已达761亿人民币,比2018年四季度外资流入的总和还多,其中1月的资金流入量创下历史新高。

外资占比持续上升,与国内机构差距缩小

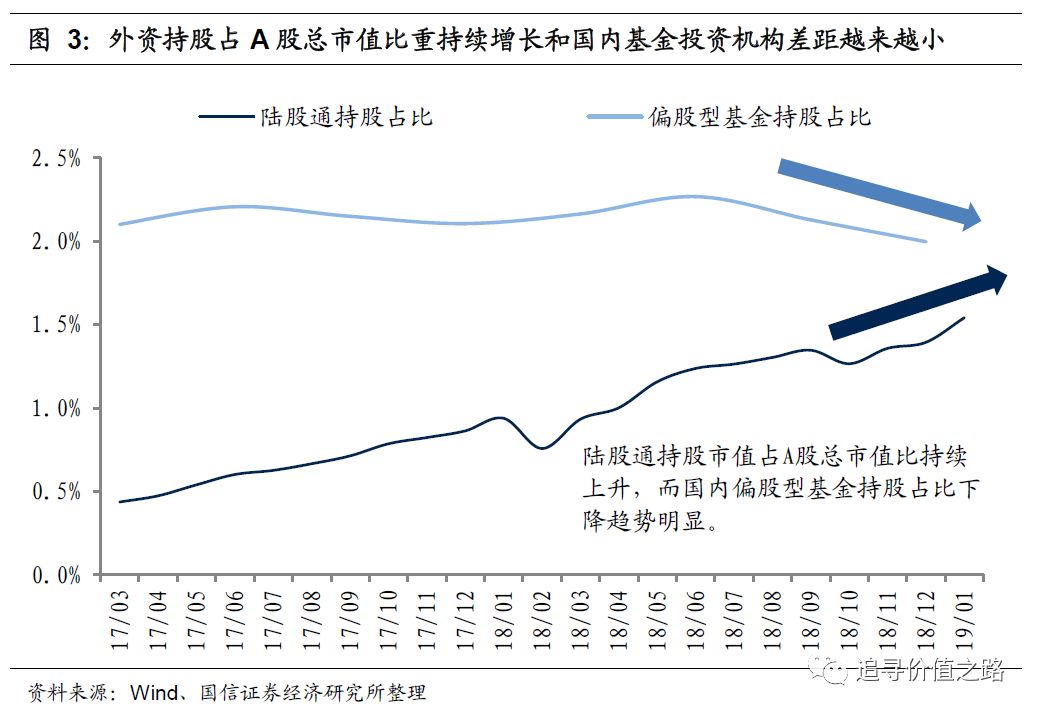

从外资持股市值占A股总市值的比重看,虽然整体目前仍是不到2%的水平,但该比例持续上升,说明外资持续布局A股的思路始终没变,其在A股市场上的“话语权”也是与日俱增。目前国内基金持仓占A股的比重在3%左右,当然这是全部基金的持仓占比,如果我们只看主动型偏股基金的仓位,占比大概在1.9%左右,而且从2018年下半年开始主动型偏股基金持仓占A股比重持续下降,按照这个趋势,2019年外资持股占比很可能会与国内机构势均力敌。

我们选取了偏股型基金(股票型开放式基金+混合型开放基金,即包括普通股票型、偏股混合型、灵活配置型和平衡混合型基金)与外资持仓做对比,一方面是因为在分析机构仓位变动时我们更多指的是主动型基金,而将指数型基金排除在外,另一方面为了和外资的投资标的进行对标我们只选取了主动型基金里面的偏股型基金进行分析。

即将扩容的MSCI指数

2018年9月,MSCI就进一步增加A股在MSCI指数中的权重展开咨询。根据此次方案,MSCI计划在2019年5月和2019年8月,分两阶段将A股大盘股的纳入因子由5%提升至20%,每阶段提升幅度为7.5%。此外,MSCI还计划在2019年5月纳入创业板符合条件的股票以及在2020年5月一次性以20%的纳入因子纳入A股中盘股。

MSCI指数体系非常庞大,主要包括市值加权指数、因子指数、策略指数(除因子指数)、主题指数、ESG指数、客户定制化指数以及房地产指数七大系列,其中市值加权指数是最为主要的系列,此次将扩大所包含A股的权重的MSCI指数便属于此系列。

此次扩大A股权重的MSCI指数涉及MSCI全球指数、MSCI新兴市场指数、MSCI亚洲市场(除日本)指数和MSCI中国指数。

MSCI中国指数系列

虽然直至2018年6月中国A股才被纳入MSCI新兴市场指数,但在此之前,MSCI指数已经包含了一系列指数来覆盖中国以及A股市场。主要包括MSCI中国指数、MSCI全中国指数、MSCI中国全股指数、MSCI海外中国指数、MSCI中国A股境内指数以及MSCI中国A股国际指数。

MSCI中国指数(MSCI China Index)是中国指数系列中最为重要的指数,也是海外主流投资者的中国标的,它涵盖了H股、B股、红筹股、P股和国外上市的(如ADR)大中型股票,目前,该指数还包括A股大盘股。随着此次MSCI将A股纳入因子由5%提升至20%,A股上市公司占MSCI中国指数的权重也将相应提升。

MSCI全中国指数(MSCI All China Index)旨在覆盖全球大中型中国股票,涵盖了中国公司在中国、香港、美国以及新加坡上市的所有大中型股票;指数包括A股、H股、B股、红筹股、P股以及ADRs。截至2019年1月底,该指数共包含了763只股票,指数市值达3万亿,在中国境内上市的公司占比达47.28%,香港上市公司占比39.58%,美国上市公司占比13.06%,剩下0.08%为在新加坡上市的公司。

MSCI中国全股指数(MSCI China All Shares Index)也是一个综合指数,它包括A股、B股、H股、红筹股、P股和ADRs在内的国外上市股票。截至2019年1月底,35.96%的股票在中国境内上市,48.15%的股票在香港上市,剩下15.89%的股票在美国上市。

MSCI海外中国指数(MSCI Overseas China Index)涵盖了中国公司在美国及新加坡上市的所有大中型股票。截至2019年1月底,指数中,在新加坡上市公司占比0.63%,在美国上市的公司占比达99.37%。从行业分布来看,MSCI海外中国指数行业分布较为集中,日常消费占比达到75.03%,其次是通信服务,占比为22.82%,剩下9个行业占比仅为2%左右。

MSCI中国A股境内指数(MSCI China A Onshore Index)包括了在上海和深圳交易所上市的大盘股和中盘股。该指数每个季度调整一次,分别于2月、5月、8月以及11月进行调整。截至2019年1月底,该指数包含537只成份股,指数市值达1.42万亿美元,前10大成份股共占据该指数24.32%的权重。

MSCI中国A股国际指数(MSCI China A International Index)与MSCI中国A股境内指数一样,仅包含了境内上市的A股公司。与MSCI中国A股境内指数不同的地方在于,该指数的成份股考虑了调整因子(Foreign Inclusion Factor)以及外国投资者的持股比例(Foreign Ownership Limits),可以更好的适应海外投资者的投资需求。

从行业分布来看,金融行业在MSCI中国指数系列中占比一直较高。如果考虑仅包含境内上市公司指数,即从MSCI中国A股境内与MSCI中国A股国际指数来看,MSCI指数纳入的中国A股多为金融、工业以及消费类公司,从这两个指数的行业分布来看,金融、工业及消费类公司占比合计均达到64%以上。

纳入MSCI指数的中国境外上市公司与境内上市公司的结构有所不同。在加入境外上市的中国公司后,工业级消费类公司比重有所下降,通信服务类公司比重大幅上升,在MSCI中国指数、MSCI中国全股指数以及MSCI全中国股市中,通信服务行业占比分别排第一、第二和第三位。但金融类公司占比排名一直居于前二。

扩容后A股占MSCI EM权重将提升至2.8%

此次A股的扩容将分成两阶段进行,每个阶段纳入因子的提升的幅度为7.5%,这个纳入因子代表的是什么呢?

纳入因子其实是市值调整系数,当MSCI完全纳入A股时,A股的纳入因子就是100%。具体来说,若根据MSCI规则调整后待纳入指数的A股市值为1000亿美元,按照5%的纳入因子,真正在该指数纳入A股时,计入指数的A股市值调整为50亿美元(1000×5%)。若该指数中其他标的市值为450亿美元,那么A股占该指数的权重即为10%(50/(450+50))。当纳入因子由5%提升至100%后,A股权重也由10%上升至69%(1000/1450)。

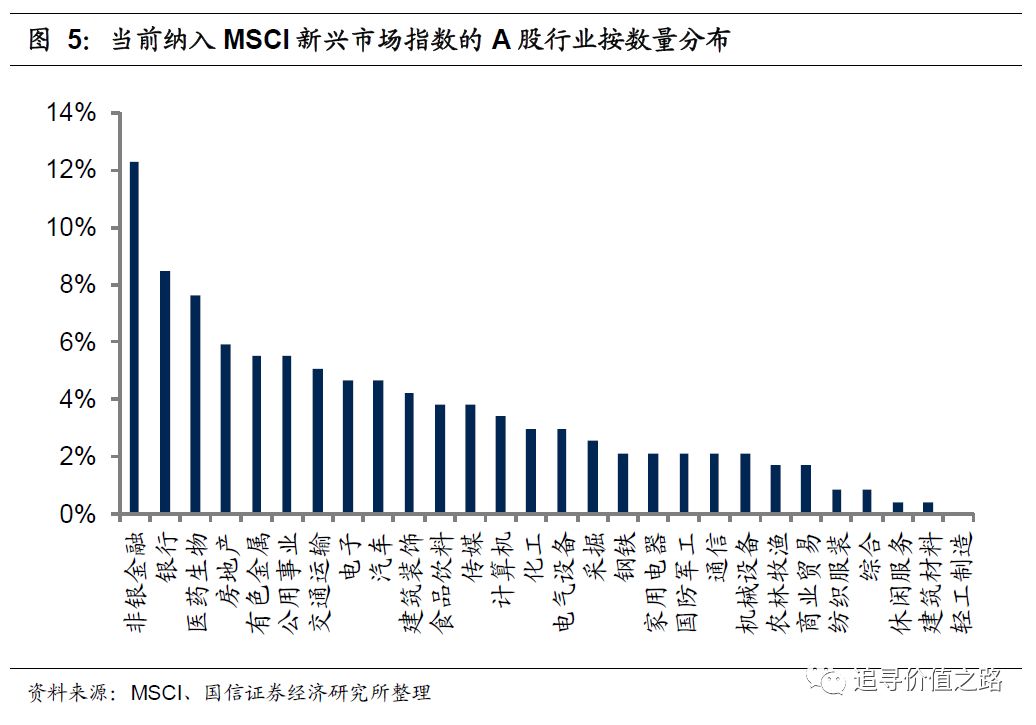

因此,如果不考虑新纳入股票,此次MSCI指数的扩容不会带来指数中A股行业分布的变化。根据当前的行业分布来看,非银金融股票数量最多,占比达到12.3%,其次是银行和医药生物。而轻工行业当前没有股票被纳入。

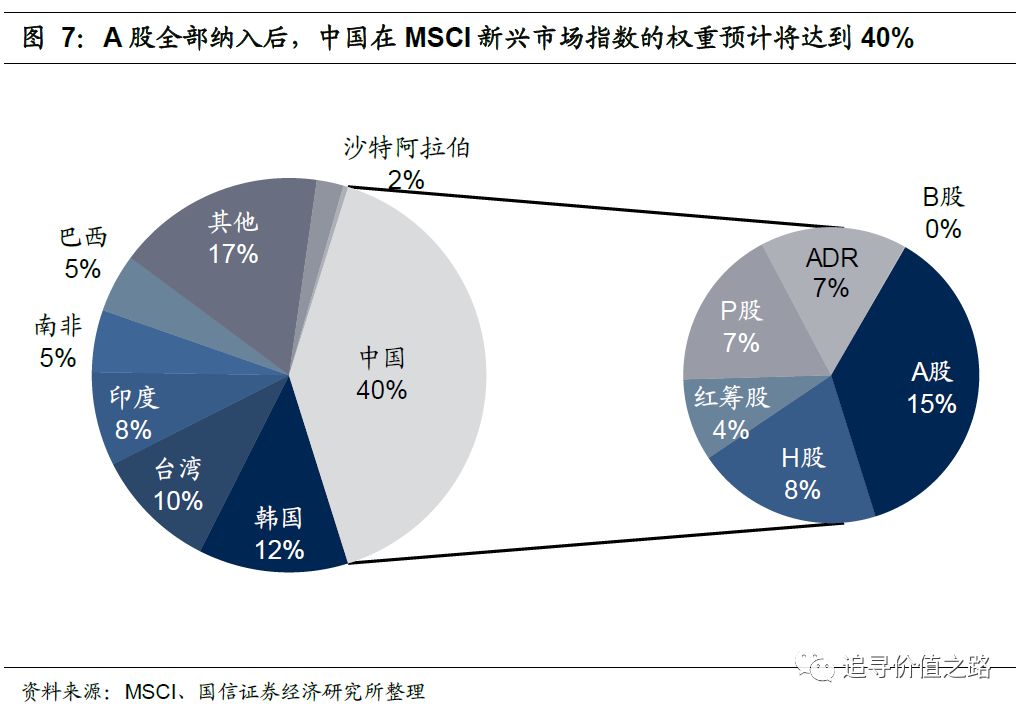

根据MSCI的测算,在2019年8月A股纳入因子提升至20%后,中国A股占MSCI新兴市场的权重将由0.71%提升至2.82%。若A股纳入因子进一步提升至100%,中国在MSCI新兴市场指数的权重预计将达到40%。

关注MSCI扩容带来的影响

预计将带来约500亿美元的增量资金

根据此次MSCI扩容的方案,若MSCI将A股的纳入因子从5%提升至20%,对A股市场带来的增量资金约为490.3亿美元(约3299.8亿人民币),其中,2019年5月和2019年8月带来的增量资金分别为244.3亿美元(约1644.0亿人民币)和246.0亿美元(约1655.8亿人民币)。

MSCI指出,中国A股大盘股纳入因子由5%提升至20%预计将导致A股占MSCI新兴市场指数的权重由0.71%提升至2.82%。在假设A股市值及其他市场股票市值规模均不变,仅考虑纳入因子的变化后,我们测算出2019年5月A股纳入因子提升12.5%后,A股占MSCI全球市场指数、新兴市场指数、亚洲除日本指数以及中国指数的权重预计将分别提升至0.25%、1.76%、2.05%和5.56%。在假设跟踪MSCI全球市场指数、新兴市场指数、亚洲除日本指数以及中国指数的资金规模分别为32000亿、16000亿、2000亿以及142亿美元的情况下,此次扩容预计将为A股市场带来约490.3亿美元(约3299.8亿人民币)的增量资金。

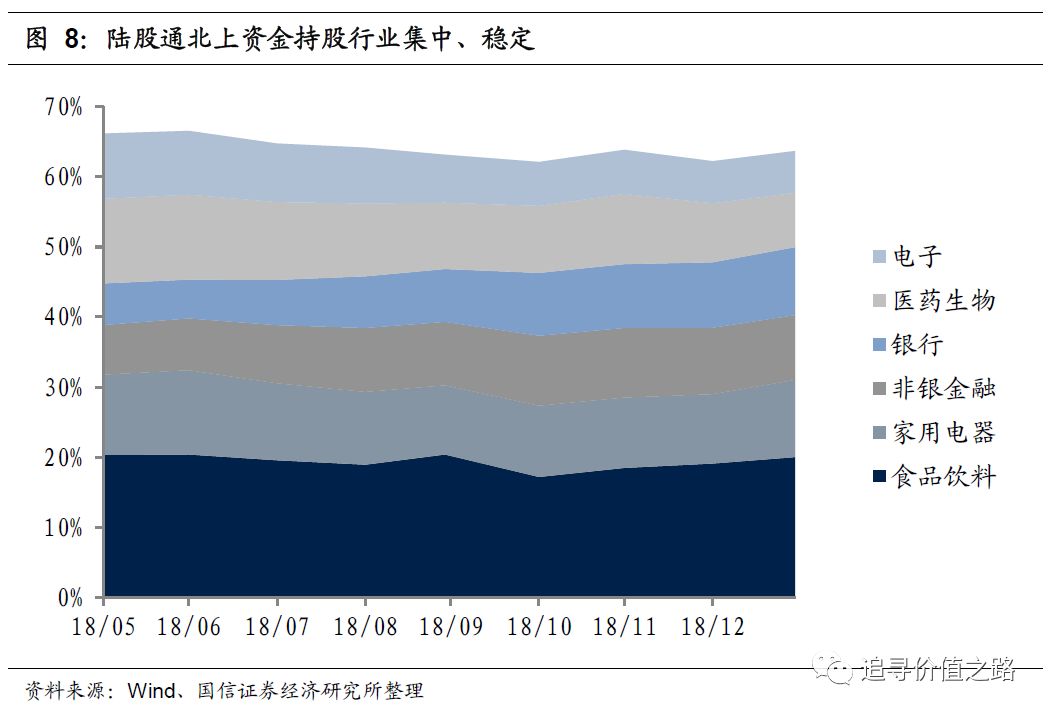

外资偏好行业固定、筹码集中

相对于国内机构,外资的“抱团”效应更为显著。外资机构重视家用电器、食品饮料等消费股,偏好金融以及电子医药生物等行业,上述行业投资市值占总投资市值近七成;此外,对于食品饮料、家用电器、休闲服务和建筑材料这几个行业来说,外资相对国内机构享有具有较强的“定价权”。因此,在此次MSCI扩容过程中,上述行业或将受益于外资的持续流入。

从外资的持股特点看,其偏好的行业比较固定,持有的家用电器、食品饮料、金融、电子、医药生物等几个行业股票的总市值占其所有投资市值近70%,相对于国内机构来说,外资的持股集中度极高,而且变化不大。

外资持股最大的前6大行业(食品饮料、家用电器、非银金融、银行、医药生物、电子)占其总投资市值的比重在七成以上,而相比之下,国内基金重仓持股占比最大的前6大行业(医药生物、食品饮料、电子、房地产、非银金融、计算机占其重仓持股总投资市值的比重仅在五成左右。与国内机构相比,外资的“抱团”效应应该是更加显著的。

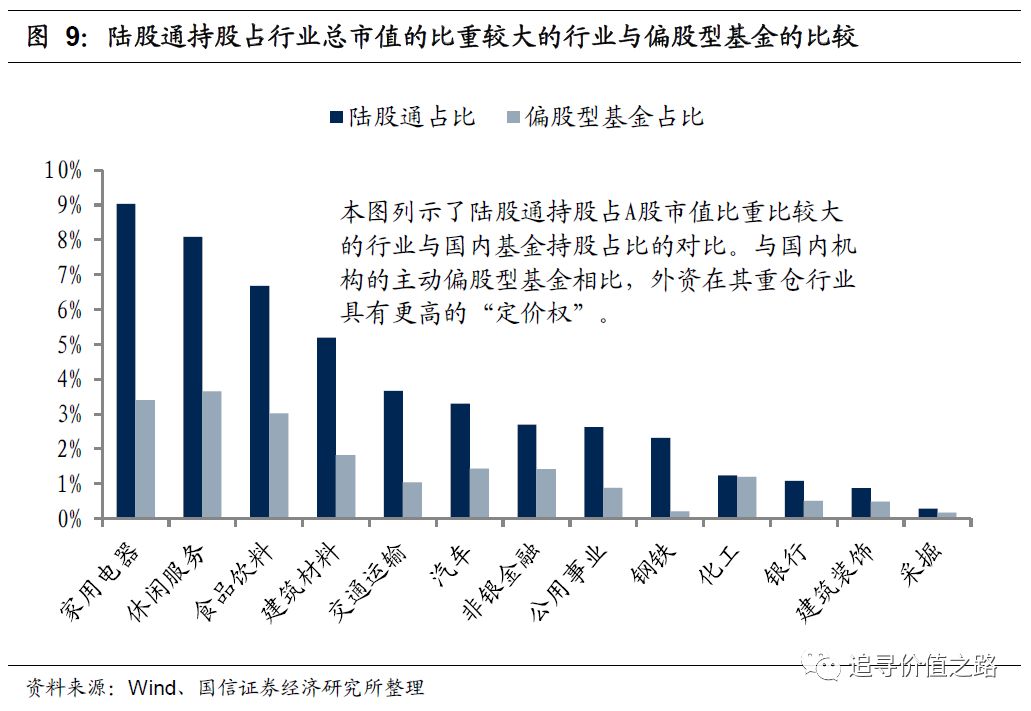

从外资持股的行业分布上看,其仓位最重的几个行业包括食品饮料、家用电器、休闲服务和建筑材料。随着外资的不断流入,自2018年以来外资在其重仓行业的持股占比持续上升,而且和国内机构的主动偏股型基金仓位相比,外资在食品饮料、家用电器、休闲服务等行业的占比要高得多,外资持股占A股上述行业股票总市值的绝对比重最高接近10%,并且与国内机构的持股比例相差基本在5%左右。

如果用内外资持有的某行业的股票市值占该行业A股股票总市值的比重来定义他们各自的定价权,那么,对于食品饮料、家用电器、休闲服务和建筑材料这几个行业来说,外资确实相对国内机构享有具有较强的“定价权”。

外资更青睐行业龙头公司

对于个股的布局,外资依然遵循其特有的风格偏好,从我们的统计情况来看,外资更青睐行业龙头公司。对于部分A股龙头公司,外资的成交金额已经接近半数或以上,而且该比例呈现不断上升的趋势。这意味着外资对这些股票的定价权越来越强势,这些行业龙头也将继续受益于MSCI扩容带来的外资流入。

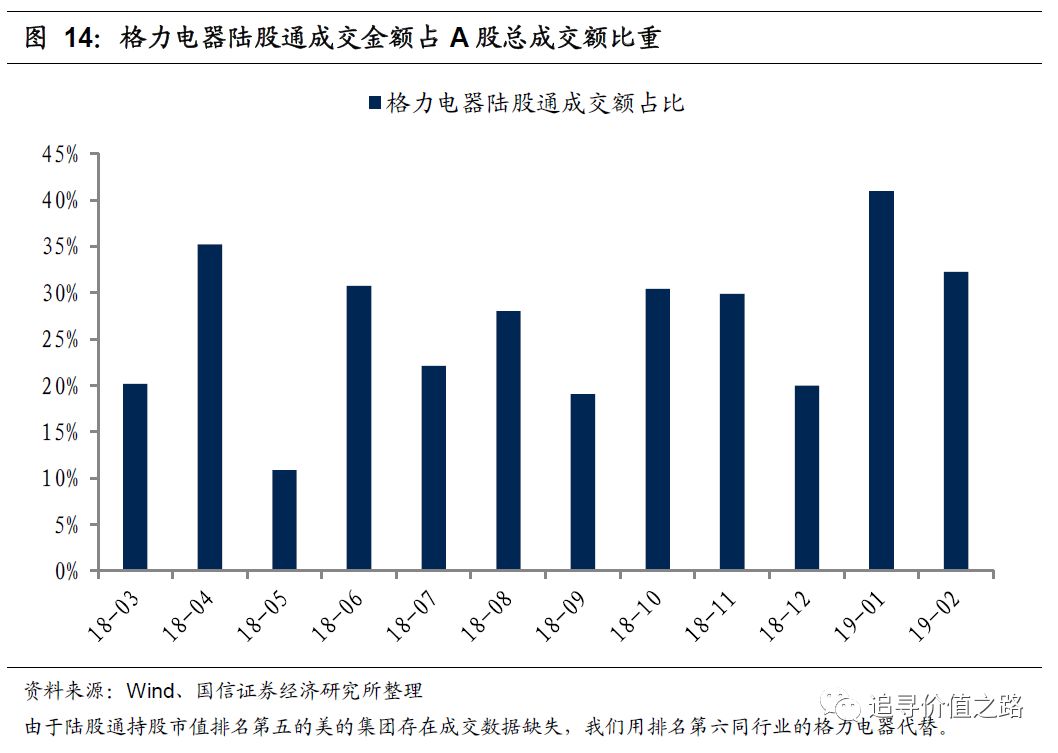

我们统计了截至2019年1月底外资通过陆股通持股市值前5大的公司(分别是贵州茅台、中国平安、恒瑞医药、海康威视、格力集团)外资的成交额占该股票成交额的比重,可以很明显的看出,这些股票都是其持股重仓行业的龙头公司。数据显示,外资对于其重仓的股票一直保持着较为活跃的成交状态, 而且随着时间推移外资的成交占比在不断上升,这也意味着外资对于其重仓股票的定价权越来越强势。

扫码下载智通APP

扫码下载智通APP