广发证券:“经济退、政策进”的大逻辑继续

本文来自“广发证券”,作者为郭磊,本文观点不代表智通财经观点。

投资要点

第一,制造业和非制造业PMI继续下行,数据可能包含春节分布影响。

第二,但合并1-2月(可部分消除春节影响)的发电耗煤增速显示,当前经济景气度确实仍在偏低位。

第三,逆周期政策在继续加码,年初基建启动的痕迹比较明显。

第四,我们在年度报告《峰回,路转》中指出宏观面处于“经济退、政策进”的大逻辑中,目前这一逻辑仍在继续,这对于权益来说是有利时段。

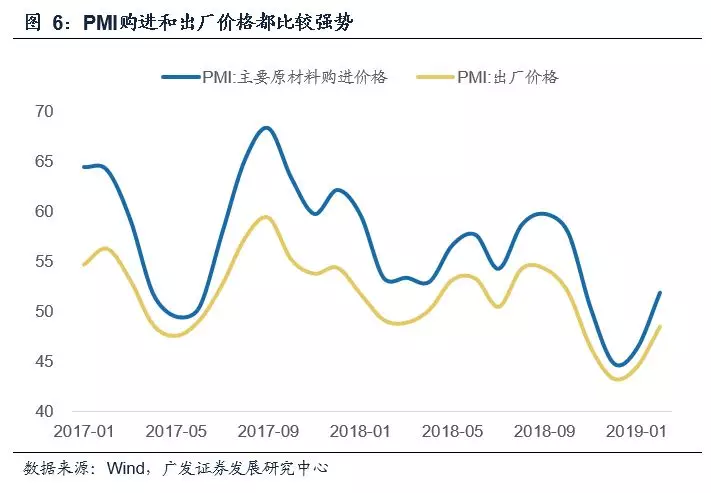

第五,值得注意的一个点是工业价格,PMI购进和出厂价格都比较强势,有可能提前见底的PPI是当前宏观假设的一个不确定性。

正文

制造业和非制造业PMI继续下行,数据可能包含春节分布影响。2月中采制造业PMI为49.2,较上月下行0.3个点;非制造业为54.3,较上月下行0.4个点。

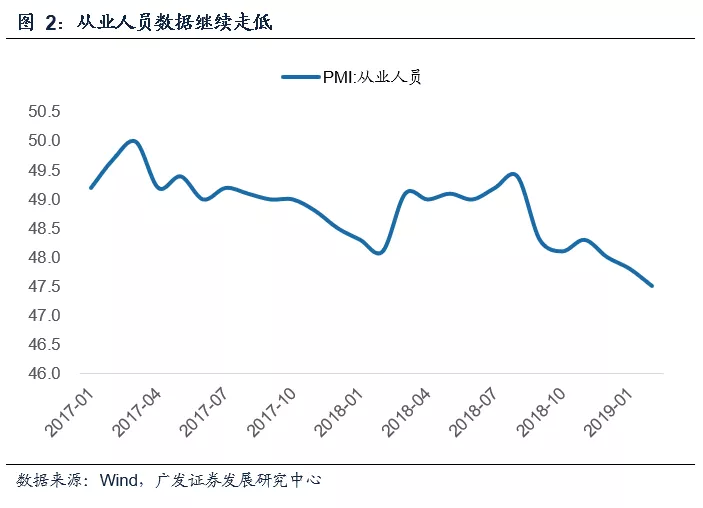

从业人员数据继续走低。1月和2月分别为47.8和47.5,我们在前期报告《年初PMI的几个特征》中指出,PMI就业分项连续在48以下的月份,2008年为5个月(2008年10月至2009年的2月,均值为44.7),2015年为7个月(2015年8月至2016年2月,均值为47.7)。

数据可能包含一定的季节性影响,虽然中采PMI本身应包含季节调整,但春节分布的差别应该非季节调整完全能够去除。春节同样分别在2月初的年份,比如2011年、2015年,2月数据都有一定程度偏低。

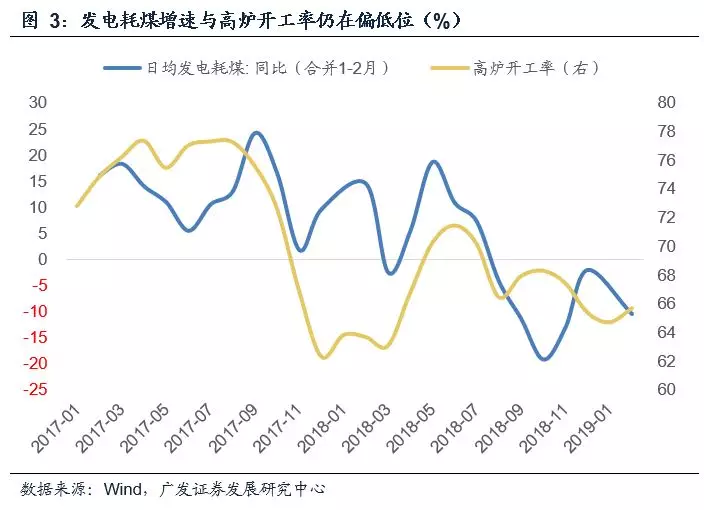

但合并1-2月(可部分消除春节影响)的发电耗煤增速显示,当前经济景气度确实仍在偏低位。春节一般分布在1月或者2月,合并1-2月数据可以部分剔除春节分布的影响,合并后2019年1-2月发电耗煤日均增速为-10.2%,大致持平于去年Q4的-10.9%。这显示经济表现仍大致在去年Q4的平台附近。钢铁高炉开工率也没有明显变化,去年12月为65.4%,今年1月和2月分别为64.7%和65.7%。

逆周期政策在继续加码,年初基建启动的痕迹比较明显。2月22日中央政治局第十三次集体学习指出“要注重在稳增长的基础上防风险,强化财政政策、货币政策的逆周期调节作用”。

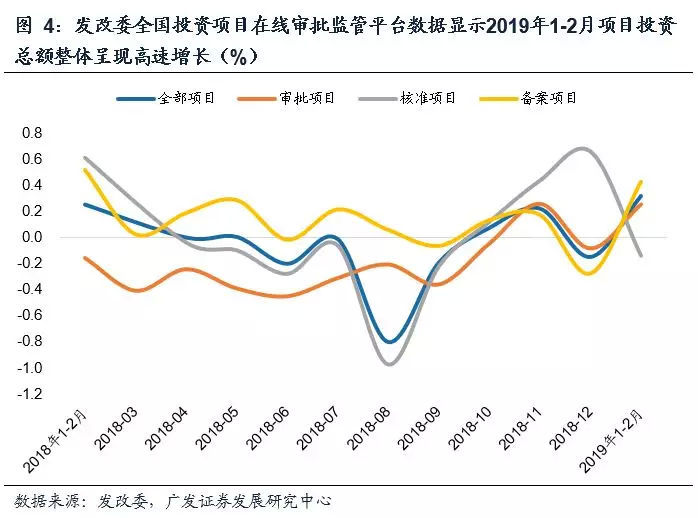

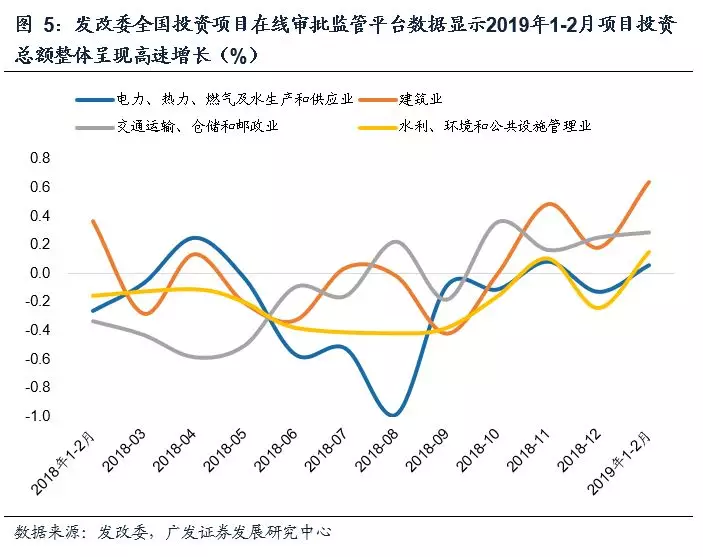

财政政策是逆周期政策的重要抓手。1-2月地方债发行总额(wind统计口径)为7821亿,大幅高于去年同期;发改委全国投资项目在线审批监管平台[1] 数据显示的2019年1-2月项目投资总额(包含审批类、核准类、备案类)亦整体呈现高速增长。

我们在年度报告《峰回,路转》中指出宏观面处于“经济退、政策进”的大逻辑中,目前这一逻辑仍在继续,这对于权益来说是有利时段。在12月5日的年度报告《峰回,路转》中,我们提出2019年中美名义增长周期从背离变为合拢,宏观面的主逻辑将从2018年的“不可能三角”变为2019年的“经济退、政策进”,我们预计2019年Q2末或Q3初经济将边际企稳,而年初以来权益市场的表现应该是Price-in这一基本假设。就目前来看,“经济退、政策进”的大逻辑仍没有破坏。

值得注意的一个点是工业价格,PMI购进和出厂价格都比较强势,PPI是当前宏观假设的一个不确定性。值得注意的一个假设外现象是,2月PMI购进价格指数和产出价格指数分别为51.9和48.5,环比分别上升5.6个点和4.0个点,且都属于4个月以来最高。

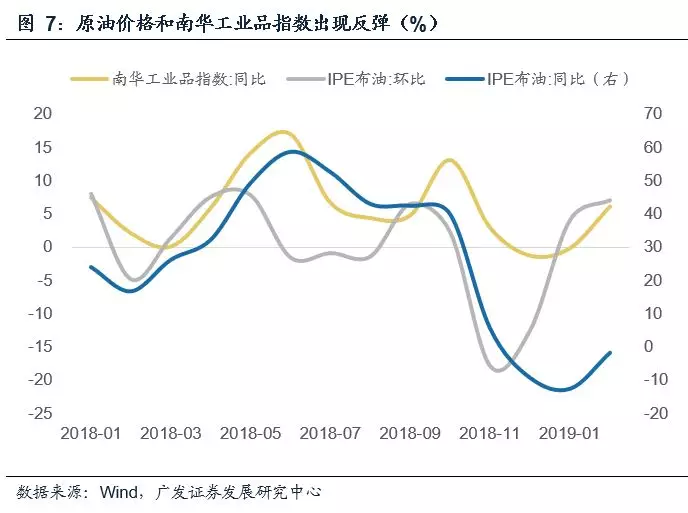

同期原油价格(IPE布油)1月和2月均值分别环比反弹了4%和7%,南华工业品指数1月和2月均值大概反弹了2.6%和5.4%。IPE布油和南华工业指数的2月同比也分别比1月上升11个点和6个点。

年初以来的上游价格是超预期的,虽然后续价格走势仍有较大不确定性,但不排除整体超预期的可能,而这会带来PPI的拐点和斜率和去年Q4末市场一致预期有较大差别,不排除会拐点提前;这一点对这轮企业盈利周期的底部也会有扰动(见我们前期报告《原油和螺纹钢价格是观测企业利润的经验坐标》)。后续对此要密切跟踪。

核心假设风险:需求下行速度超预期,中美贸易摩擦超预期。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP