新股解读︱汽车金融第一股东正:业绩后劲疲弱 筹钱加油推进

在小牛市的春季行情中,谁都想分一杯羹。中国唯一一家具有经销商背景的汽车金融公司——上海东正汽车金融股份有限公司(以下简称”东正金融”或”公司”)通过港交所上市聆讯,在对港股资本市场做最后冲刺,当仁不让的拿下汽车金融行业第一股的头衔。

据智通财经APP了解,东正金融背靠国内前十大4S经销店集团正通汽车,在成立不到4年的时间里,业绩展现了火箭般的增长。2015-2017年,营收复合年增长率达143.4%,净利润复合年增长率更高达224.4%。但是在冲击资本市场的过程中,东正金融出现了2018年业绩不及预期的尴尬局面,遭管理层下调盈利指引。

同时,作为重资金企业,伴随着信贷收紧,东正金融的资金成本不断上升,更多的融资渠道需求日益凸显。因此,为了进一步拓展与发展,东正金融不得不走上上市的道路,为业务推进补充弹药。

汽车金融上市第一股

据智通财经APP了解,东正金融于2015年3月正式成立,最初注册资本为5亿元(人民币,下同),由港股上市公司正通汽车(01728)及东风集团(00489)分别持有95%和5%。获得中国银保监会授出的汽车金融公司牌照后,东正金融主要专注于提供购买豪华品牌汽车的汽车金融产品和服务。

正通汽车为国内前十大4S经销店集团,专注于经销宝马、奥迪、捷豹、路虎等豪华品牌汽车和日产、本田等中高端品牌。依托控股股东正通汽车经销网络,东正金融也取得良好的发展成果。数据显示,2015年-2017年间,东正金融实现经营收入分别为7797.2万元、3.12亿元和4.62亿元,复合年增长率达143.4%;净利润分别为2480万元、1.74亿元、2.61亿元,复合年增长率更高达224.4%。

2018年8月,东正汽车整体变更为股份制并完成工商登记。11月14日,上海银保监局筹备组同意东正金融H股IPO申请。如今,东正金融离香港资本市场越来越近,汽车金融行业的上市第一股的头衔已是囊中之物。

事实上,在东正金融之前,奇瑞汽车旗下的奇瑞徽银汽车金融也是我国25家获得银保监会许可和监管的汽车金融公司之一,而它曾是这一头衔的头号种子选手。比东正金融早三年,于2015年7月,奇瑞徽银汽车金融就向港交所提交了上市申请,只不过最后因申请材料失效而告终。此后的2017年,奇瑞徽银汽车金融转道A股IPO,但最终以“终止审查”的状态,主动撤回上市申请。

后劲不足,业绩掉链子

东正金融虽然后来居上,但业务发展似乎后劲不足。

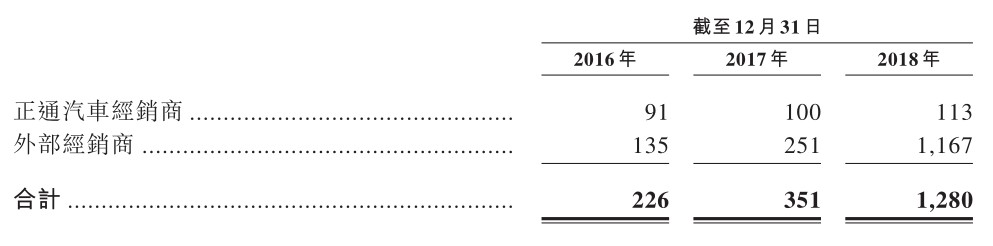

东正金融在2018年冲击资本市场的同时,业务扩张也没有懈怠,营业支出大幅增长82.7%至1.28亿元。据智通财经APP了解,截至2018年底,东正金融的经销商网络内的经销商增加至1280家,较2017年增加了929家,增幅为265%。整个经销商网络覆盖中国182个城市,包括所有四个一线城市(即北京、上海、深圳、广州)以及36个二线城市和142个三线及其他次级城市。

经销商网络的大幅增长带来的业务量上升,带来的是东正金融营收及净利规模同步增长,但似乎仍低于该公司管理层的预期。据智通财经APP了解,在2018年中期,东正金融经营收入达到3.83亿元,同比增长高达80.3%;净利润为2.24亿元,同比增长64.3%。虽然东正金融中期业绩创历史新高,但管理层仍对利润指引进行下调,从预期的8亿元下调至6亿元。

令人尴尬的是,尽管业绩预期已经下调了25%,但东正金融全年业绩仍低于指引。据智通财经APP了解,截至2018年底,东正金融实现营业收入8.16亿元,同比增长76.62%;净利润为4.53亿元,同比增长73.56%,低于预期。

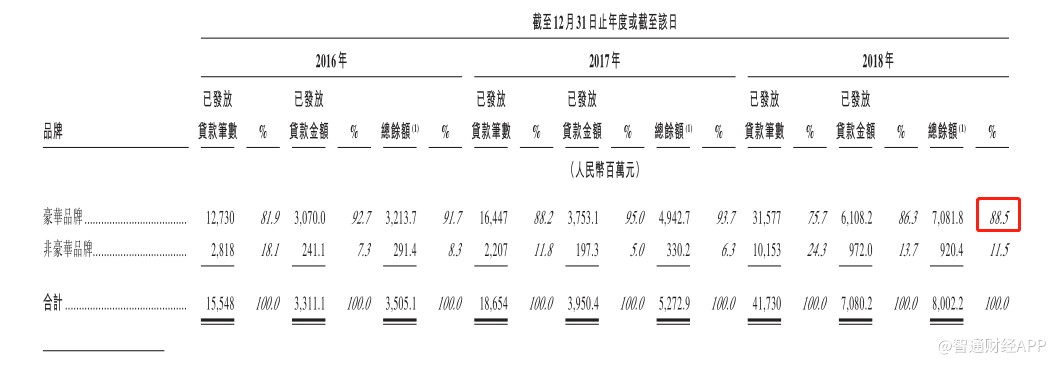

业内人士表示,“从车型来看,东正金融近三年豪华车贷款笔数占比均超过75%,贷款金额占比保持在90%左右,在零售贷款业务中占主要地位。但是豪车市场是一个比较小众的市场,占比并不大,过分依赖会阻碍该司业务规模的进一步扩大,这是东正金融需要面对的问题。”

另外,东正金融虽然与众多外部经销商展开了合作,降低了正通汽车经销的数量占比,但依旧未能摆脱业绩对正通汽车重度依赖。

据智通财经APP了解,在东正金融的发展初期,其大部分资源和资金用于服务正通汽车客户的融资需要。2015年,与东正金融合作的经销商共有159家,其中84家为正通汽车经销商,占比超过50%。截至2018年底,与东正金融合作的经销商共有1280家,其中只有113家为正通汽车经销商,占比仅为8.8%。但是,从东正金融的主业零售贷款业务来看,截至2018年底,来自正通汽车客户的贷款金额仍占74.4%,外部客户的贷款金额只占25.3%。

由此可见,即便东正汽车金融与众多外部经销商达成合作,但业务贡献占比最大的仍是正通汽车旗下经销商,而去年的大幅扩张外部经销商还需要进一步巩固和消化,才能对业绩做出贡献。

资金饥渴

东正金融的两大核心业务零售贷款和经销商贷款,均需要大量的资金进行周转。也就是说,东正金融想要进一步发展,就需要源源不断的低成本的资金。

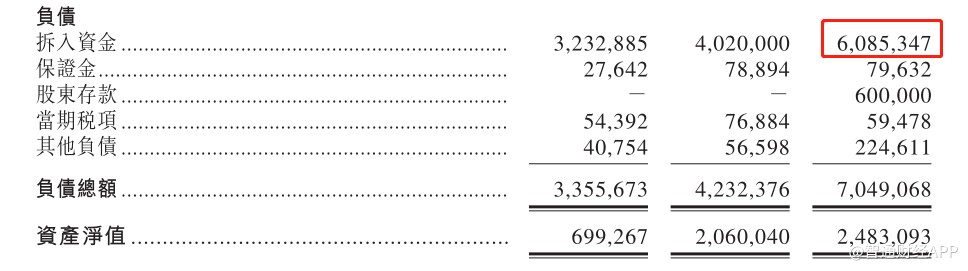

据智通财经APP了解,东正金融的营运资金需求主要依赖公司股东的注册资本注资,以及从银行与其他金融机构的借款。数据显示,2018年,东正金融负债中拆入资金达60.85亿元,占负债总额的86%。

值得注意的是,虽然东正金融资本充足率保持在30%以上,远高于现行上市银行水平。但东正金融的拆入资金主要为3个月至12个月期限银行借款,在资产端,却有近40%的贷款期限超过1年,如东正金融支付的零售贷款一般具有1-5年期限。若外部资金政策发生变化,东正汽车金融期限的风险将可能爆发。

因此,东正金融也在招股说明书中也表示,倘我们的资金来源中断,这可能对我们的业务、经营业绩及财务状况造成重大不利影响。所以,东正金融不得不增加融资渠道。若融资渠道单一,资金的流动性压力只会伴随着公司的发展越发凸显。

“融资主要集中于银行借款的情况下,一方面融资规模受外部资金政策的影响较大;另一方面,随着业务规模的扩大,公司资产负债期限错配的问题逐步显现,流动性管理面临较大压力。”业内人士表示。

除此之外,由于信贷收紧,东正金融的银行借贷资金成本不断增加。截至2016年、2017年及2018年12月31日止年度,东正金计息负债的平均成本分别为5.08%、5.45%及6.09%。

因此,为了满足资金需求和降低资金成本,上市是东正金融的必经之路。“无论是东正(汽车金融)还是其它公司,随着企业业绩、交易量的增长,加上整个行业的快速发展,对融资的渴求是显而易见的。目前来看,大多数汽车金融企业更多还是依赖银行或其他金融机构的借款维系资金流动,但想要进一步做大做强,以及从成本的角度来看,上市都是必须要走的路。”一位不愿具名的中国汽车工业协会人士说。

扫码下载智通APP

扫码下载智通APP