光大:特步(01368)将成立Saucony与Merrell品牌,迈出多品牌战略的重要一步

本文来自微信公众号“ EBoversea”,作者:光大研究员周翔、秦波、李婕。

【文章摘要】

◆ 将成立合资公司于中国内地与港澳地区销售Saucony与Merrell品牌

公司于2019年3月4日公告,与WolverineGroup(WWW.N)订立合资协议,合资公司将于中国内地、港澳开展Saucony(圣康尼)与Merrell(迈乐)品牌业务。协议双方分别向合资公司注资1.55亿元人民币。协议方Wolverine集团成立于1883年,在200多个国家销售约35个品牌,旗下Saucony和Merrell品牌分别拥有约120年及40年历史,是跑鞋和登山鞋专业领域的国际领先品牌。2018财年,Saucony及Merrell全球业务分别录得高单位数下降及中单位数增长。

◆ 双方合作将带来协同效应

我们认为:1)Saucony及Merrell将有效补强特步目前的产品矩阵,将在高端专业跑鞋及登山户外细分领域获得有效补充,顺应市场细分化趋势;2)两大品牌将拓宽特步在渠道端和供应链端的产业资源,也将赋予其多品牌运营的学习机会,培养壮大自身团队实力;3)特步将提供深刻的本土市场经验,领先的渠道、营销及供应链资源,合资公司新店铺也将同时销售高端经典系列以及为中国市场定制的产品款式。我们预计合资公司将在3年左右时间达到收支平衡,进而产生盈利正面贡献。

◆ 正逐渐收获转型成效

公司经历3年转型阵痛期,2018财年开始展现变革成效。3Q18及4Q18同店销售皆录得中双位数同比增长,零售折扣维持7.5-8.0折水平,渠道库存依然保持健康(约4个月)。同时根据我们监测的天猫平台数据,特步旗舰店零售额自4Q18以来展现高速增长态势,2019年1-2月录得52%的同比增长。此外,国际化及童装业务亦进展顺利。我们认为与Wolverine的合作事件将增强零售商与消费者信心,特步有望维持快速复苏态势。

◆ 上调目标价至6.02港元,上调至“买入”评级

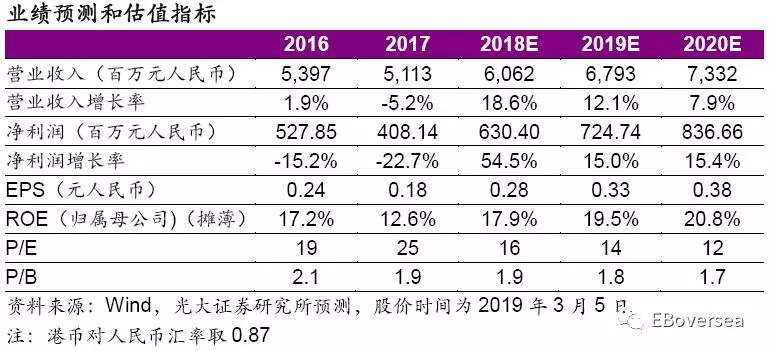

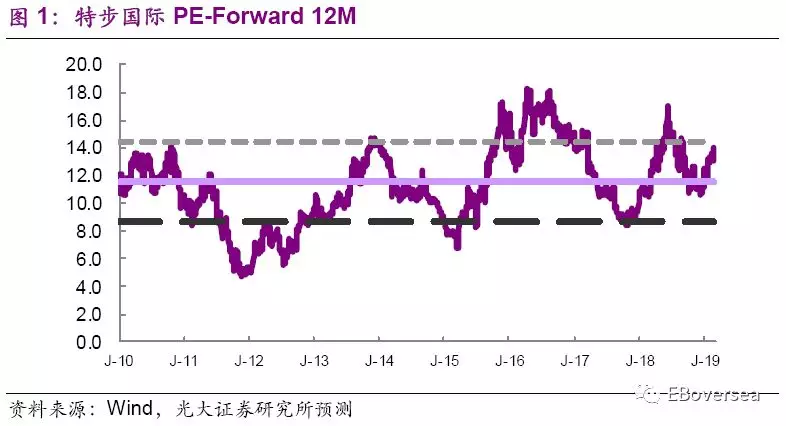

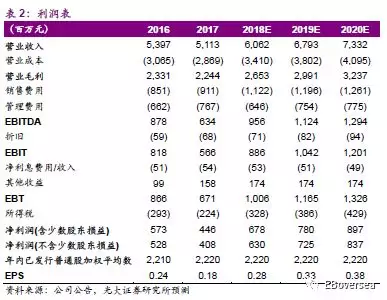

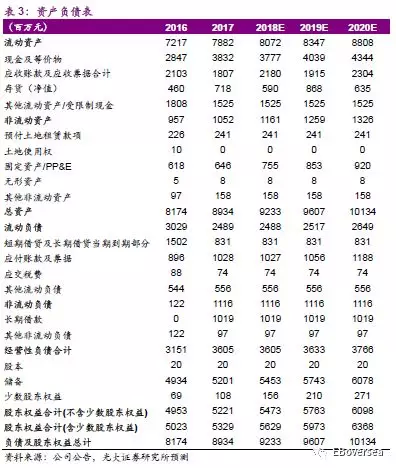

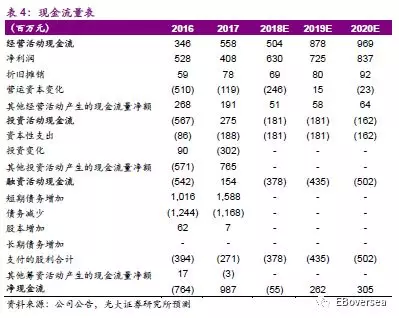

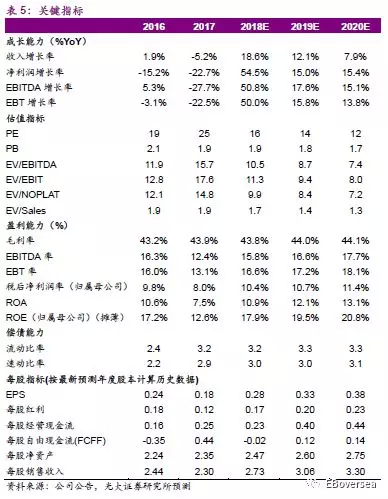

鉴于公司零售表现取得快速增长,我们上调2018-20 年EPS 预测至0.28/0.33/0.38元,上调基于DCF(长期增长率g=2.00%,WACC=7.87%)目标价至6.02港元,分别对应2018/2019年18x/16x PE。同时我们看好公司多品牌矩阵运营表现,上调至“买入”评级。

◆ 风险提示:新业务拓展不及预期;渠道库存出现恶化;行业竞争加剧

【附录】

扫码下载智通APP

扫码下载智通APP