行情回暖市值回升,房企估值还受哪些因素影响?

本文来源于微信公众号“克而瑞地产研究”,作者为研究员朱一鸣、李丹。

过去的2018年是经济转型的一年,作为中国支柱型产业的房地产行业也同样面临严峻挑战。在“房住不炒”、“限价”、“限购”等一系列的政策调控背景下,房地产行业发展的环境日趋严峻,其在资本市场中的表现也不免受到影响。根据市场数据计算,2018年初至年末A股房地产板块下跌33.5%,相较于2018年下半年的低迷态势,2019年初至今房地产板块上涨16.9%,市场行情回暖迹象明显。

在这样的情形下,房企市值水平也得到明显回升。以销售规模达千亿的30家规模房企为代表,截止今年2月25日,今年超过三分之二的房企市值出现回升。其中,市值回升最显著的是富力地产,增长26.6%,较2018年全年增加了56.2个百分点。

在资本市场中,除了市值的涨跌幅一定程度上反映企业的经营状况,企业估值是反映市场对企业未来预期的重要指标。在资本市场回暖的态势下,随着市场关注度与活跃度的日益提升,估值一方面作为房企投融资需求的对等依据,另一方面作为资本方拿捏安全边际的重要依据,其重要性尤为显现。

01 当前房企整体估值相比其他行业处于低位

从房企整体的估值水平来看,当前A股房地产板块的PE估值中位数略高于10倍,在A股各行业中仅高于银行业和钢铁业,处于中下游。尽管房地产行业作为我国经济的支柱型产业有着良好的发展,但其在资本市场中,尤其在其他行业的对比下估值却处于低位,一方面由于房地产行业属于周期性行业,且受政策引导性较强,在2018年经济下行以及房地产行业出台限制性政策不断的情况下估值难免受到影响;另一方面,大规模政策调控对房地产发展产生一定抑制作用,导致部分房企的潜在价值尚未被挖掘,存在一定程度的低估。

从千亿房企的市盈率分布来看,上市的28家千亿销售规模房企中近三分之二市盈率处于5-10倍之间,5家处于10-15倍区间,此外5倍以下3家,15倍以上仅1家。纵观该分布,即使是规模房企其市盈率也集中于5-10倍区间,一方面意味着该区间市盈率的优质房企有着较大升值空间,另一方面高增长低估值背后或存在的潜在隐患值得引起关注。

随着资本市场的回暖,市场关注度的提升引起更多资金的流入,整体估值水平较低的房地产行业或有望伺机顺流而上,回归合理的估值水平。而房地产行业经过多年快速发展呈现诸多特点,包括政策导向性、资本密集性、周期性、土地依赖性、不完全竞争性等,造就了其与其他行业之间的异质性,从而其估值受一些特定因素的影响。在这样的情形下,有效把握影响房企估值的影响因素,一方面对于企业而言能够进一步明确战略调整方向与经营目标;另一方面对于投资者而言能够更加客观全面地对其进行评估判断,从而更准确地把握投资标的。

02 六种因素影响房企估值

1.内地上市房企估值更高。

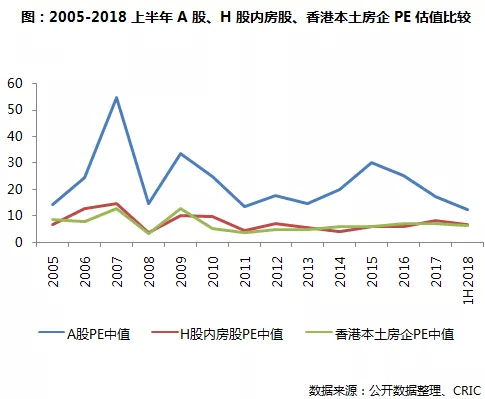

从A股、H股内房股以及香港本土房企的历年PE估值情况来看,一方面从估值分布区间来看,A股房企总体估值溢价高于H股内房股与香港本土房企;另一方面从估值历史波动来看,H股内房股与香港本土房企的估值变动趋势基本保持一致,后者更趋平缓,而相较于这两者A股上市房企估值波动更为剧烈,且PE高低点分布与中国股市的牛熊市周期分布基本一致,可见A股上市房企受市场环境影响更大,周期性反应更为强烈。以上两点区别主要是由于两地上市的公司架构、管理制度有所不同,两地市场发展成熟度不同,以及土地资源与人口环境因素也存在较大差异。

2.政策调控是牵动房企估值的一大因素。

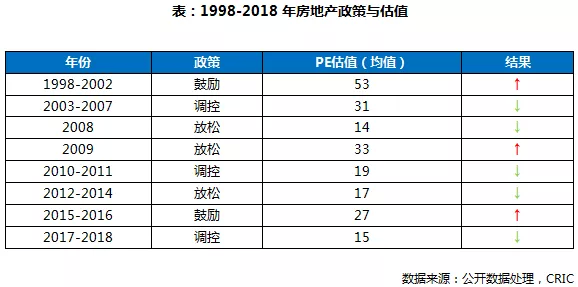

纵观历年的房地产政策与估值情况,政策放松甚至鼓励的年份内房企估值总体企稳或上升,而政策收紧的年份房企估值显著下降。其中,调控政策从落实到产生效应的滞后期较短,而放松或鼓励政策实施的缓冲期略长,但总体而言房地产行业的政策敏感性较高,属于典型的政策导向型行业。

3.大规模房企估值更高。

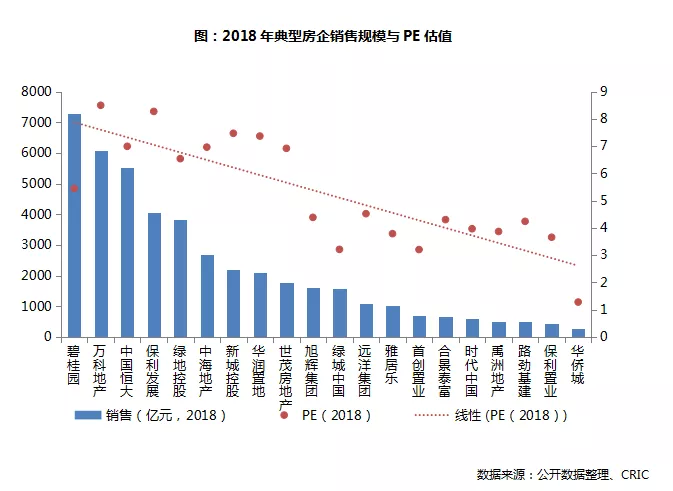

按销售规模由大到小将以下20家典型房企从左到右排序,可以发现其PE估值也基本呈现象下行趋势。其中第一梯队的千亿规模房企基本处于7-10倍的估值区间,而千亿以下规模房企的PE估值则处于5倍以下居多。该现象的背后与房地产行业的发展特点关系密切,随着我国房地产行业的不断发展,兼并重构与两级分化的进一步加速,其行业集中度持续提升。龙头房企无论在拿地、融资,还是规划布局上都有着明显的竞争优势,在规模效益与安全边际的双重护城河下,其未来发展前景与企业价值也更被市场所看好。

4.房企ROE与其估值水平存在一定关联。

ROE即净资产收益率,由杜邦分析法可拆分为销售利润率、总资产周转率、权益乘数三个指标具体分析,而其又综合表征企业的盈利能力。纵观历史地产股板块整体的ROE与估值水平,2010年之前,其变动趋势一致,即房企盈利能力的提升同步推高其估值水平,反之则亦然。而在2010年之后,由于政策调控收紧对估值的影响作用更为强烈,房企估值回调的同时伴随着PE与ROE变动关联性的趋弱,且PE变动略领先于ROE变动,主要是在该环境背景下企业估值的增长一定程度上带动利润提升,因收入确认规则反应到报表有所滞后。

5.适当的杠杆与房企估值成正比。

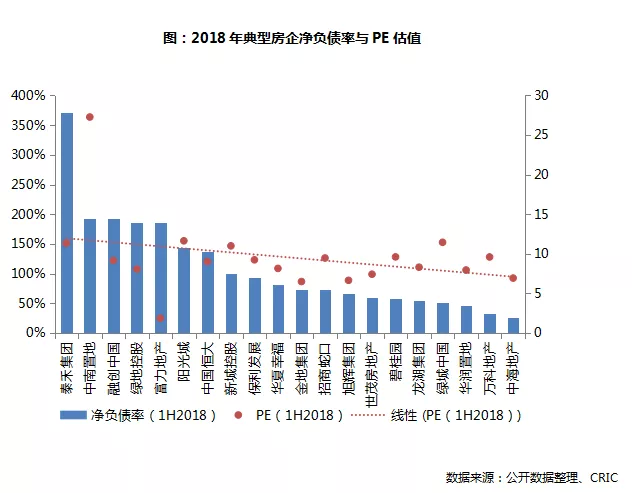

基于房企业务特点导致的财务结构特殊性,排除了预收账款的净负债率能够更加准确地体现其杠杆水平。在以下控制了规模因素的TOP20房企中,按净负债率从高到底排列,其PE估值也基本呈一致向下趋势。由此,一方面适当的杠杆有利于房企强化主业及拓展多元化业务,提升房企的未来发展前景;另一方面,以富力地产为例,净负债率高达187%,而PE仅1.89倍,过高的杠杆或将对房企的现金流造成一定压力,成为其前进发展的绊脚石。

此外,从碧桂园、华润、万科、中海等一批龙头房企均排布于尾部可以看出,大规模企业由于自身资源较多且实力强劲,一般情况下能维持较低的杠杆水平。而在千亿房企中,规模差异导致杠杆拉动房企估值作用力的不同也清晰可见。以净负债率均高达193%左右的中南置地和融创中国为例,销售规模更低的中南置地2018年中期PE估值达27.28倍,而融创中国仅9.18倍。这种状况主要由于一般而言高杠杆意味着房企拿地投资加码,而规模较小房企成长空间更大,从而市场对其未来增长的预期也更高。

6.合理多元化助力房企估值提升。

在房地产行业发展日益成熟的趋势下,百强房企中已有三分之二涉足多元化领域。从“地产+”出发打通上下游产业链,探索尝试多元化发展或将成为提升房企估值的重要路径。从国内情况来看,以TOP30房企中估值最高的中南置地为例,其在稳抓地产主业的同时,从商业、旅游、特色小镇,到物业、文教、园林等,已基本形成了一定规模的全产业链,在寻求新利润增长点的同时协同房地产主业增强竞争力。从国外情况来看,以地产估值水平较高的日本与美国为例,日本房企除了地产主业普遍向租赁、物业、酒店等方向延伸,而美国房企则以房地产信托公司为主,它们的多元化路径对中国房企有一定借鉴意义。

03 估值影响因素对房企的启示

对于房企而言,估值水平对其融资能力及融资渠道的拓宽有着重要影响,从而进一步影响其项目的开发经营与拓展。由此,做好估值规划不仅有利于提升房企在资本市场的价值,同时能够全方位增强房企的运营管理能力与综合实力,进一步提升其内在价值。 在房地产行业估值普遍偏低的现状下,综合以上估值影响因素,或可对房企经营产生以下启示:

首先,基于地产行业的强周期及政策导向性,在政策收紧及经济下行时房企更需提高警惕,以稳为大局。

其次,房企在不断扩大规模、追求高周转的同时也需注重有质量的利润增长。

再者,杠杆是把双刃剑,房企需合理控制杠杆水平,在促进业务发展的同时保证现金流稳定。

此外,借鉴国外经验及国内探路者步伐,在稳抓主业的同时有规划的多元化布局将有助于房企估值提升。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP