中银航空租赁(02588):B737事件冲击,估值回落,提升安全边际

本文来源微信公众号“非银观点”,作者为中信证券非银首席分析师邵子钦和薛姣。

【中信证券非银】中银航空租赁(02588):B737事件冲击,估值回落,提升安全边际

核心观点

B737 Max事件对现役机队几无影响,未来收入和增长仍具有较高确定性。短期冲击下估值回落,提升安全边际,维持“增持”评级。

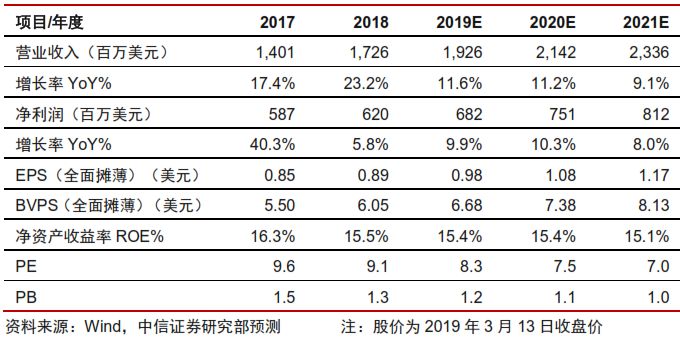

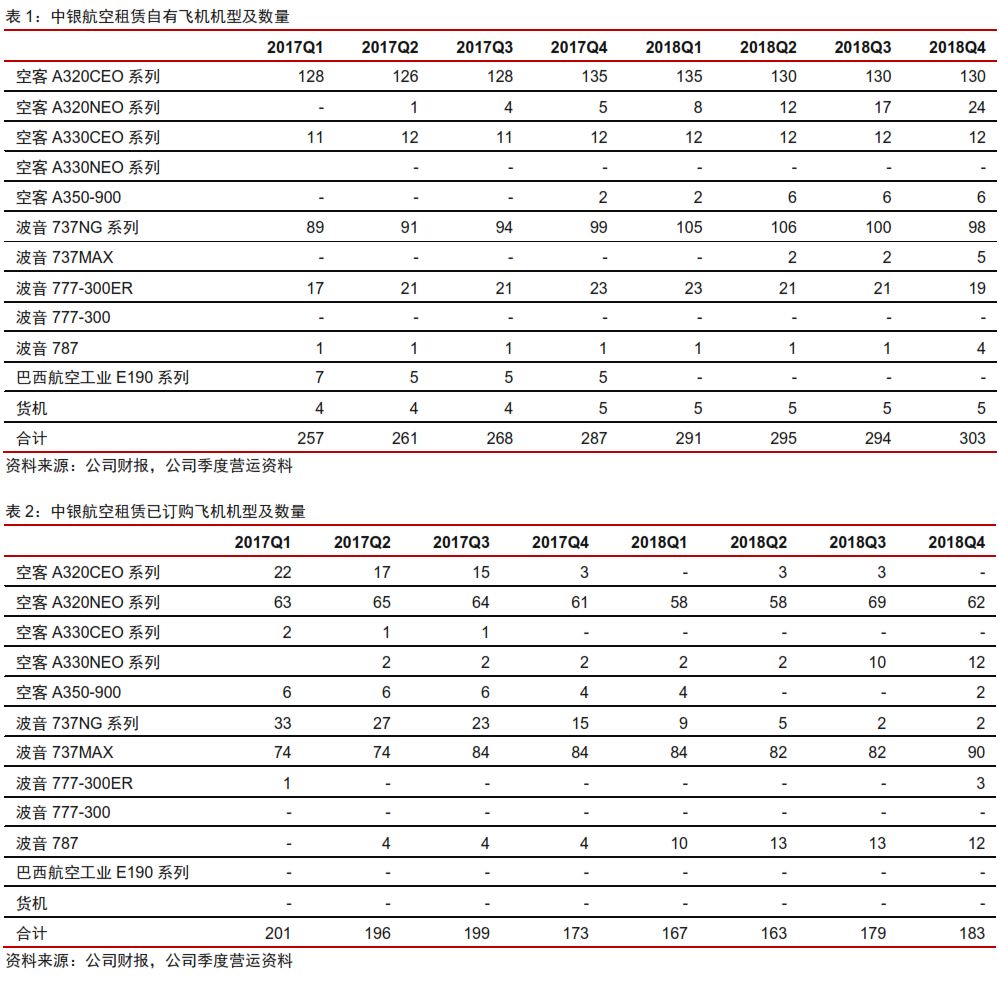

营收同比增长23%,归母净利润同比增长6%,略超预期。2018年总收入17.26亿美元,归母净利润6.20亿元,较我们之前预测分别高0.22/0.24亿元。主要受益于:1)自有机队扩充至303架,飞机账面净值达到149.6亿美元。2)净租赁收益率8.3%,继续保持稳定。3)由于PDP业务增长,交机前付款0.66亿美元,同比增长206%,带动利息及手续费收入同比增长173%,以上是超出预期的主要原因。

B737 Max事件对现役机队几无影响。1)截至2018年末,公司飞机账面净值占总资产81.9%,权益乘数为4.35。自有飞机中有5架B737 Max,占比不足2%。若该机型减值5%,对应真实净资产波动仅为0.3%。当前机队基于全生命周期、当前市场价值基准的平均估值较账面净值仍有11%的溢价。2)公司表示,即使在停飞状态下,客户仍将按约支付租金,相关补救措施则由航空公司与波音进一步协商确定。目前埃航事件是否会影响B737 Max的交付尚无定论。预计若有影响,最早也要在5月交付下一架B737 Max时体现。

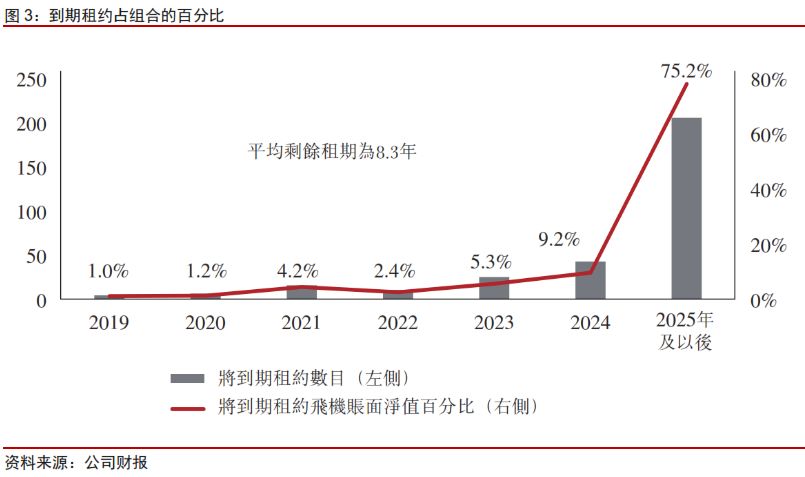

收入受增量影响较小,高承诺交付量提升增长确定性。2018年公司飞机增加/净增加成本分别为期末飞机成本的10%/5%,租赁收入(占总收入89.4%)主要由存量资产贡献。2018年末加权平均剩余租赁期8.3年,自有飞机及计划交付飞机未来已承诺租金收入160亿元。受去年6架A320交付延迟影响,2019年已承诺交付飞机数量达到79架,高于2017年最高纪录的74架。我们预计今年B737 Max交付量占比约30%,出于对不确定性的保守考虑,调整2019年交付预测数为65架,与2016年(67架)相当。

风险因素。交付延迟;飞机净值大幅波动;中美贸易战对需求产生负面影响。

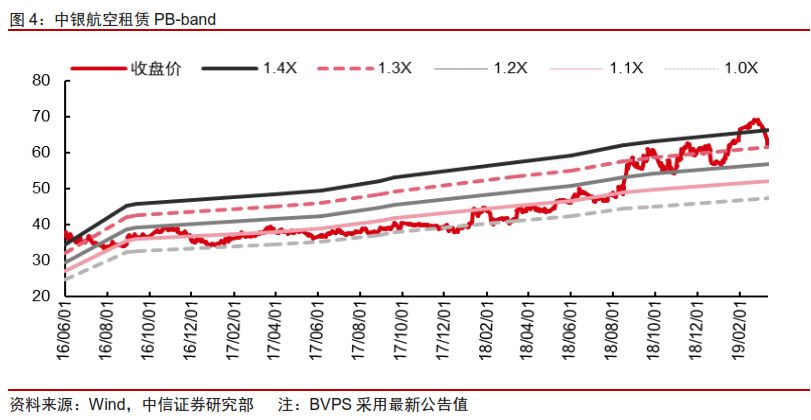

短期事件冲击下估值回落,安全垫增厚,维持“增持”评级。结合年报最新数据,我们上调2019/2020年EPS预测至0.98/1.08美元(前值0.95/1.02美元),新增2021年预测1.17美元,BVPS分别为6.68/7.38/8.13美元,对应PB估值分别为1.2/1.1/1.0x。估值回落,安全边际增强,维持“增持”评级。

扫码下载智通APP

扫码下载智通APP