中金海外:年初以来全球资金流向了哪里?

本文来自微信公众号“Kevin策略研究”,作者:KevinLIU。

资金的去向是直接反应投资者偏好甚至决定资产价格的一个关键变量,尽管从历史经验看资金流向往往是一个跟随而非领先指标,但观察资金流向方向特别是中期趋势对了解和判断投资者动向仍有重要参考意义。年初以来全球风险资产的risk on从资金流向上也有明显体现,但近期也出现了一些细微变化。因此,本文中,我们将对年初以来全球主要市场和不同资产之间的资金流向、配置情况和最新变化做出梳理,以刻画今年以来的资金动向与潜在影响。

年初以来全球资金动向:从避险到风险,从发达到新兴;美股表现与资金流向背离

首先需要说明的是,我们在本文中基于EPFR、IIF、ICI以及ETF产品数据的分析口径主要是针对基金的资金流向,而其他类型投资者的资金流向受限于数据并不涵盖在内。

从数据上看,年初以来,与全球主要风险资产均明显risk on的表现一致,全球资金流向也呈现出大幅从避险资产流入风险资产的特征,唯一的例外是主要发达股市(特别是美欧),主要体现在以下几个方面:

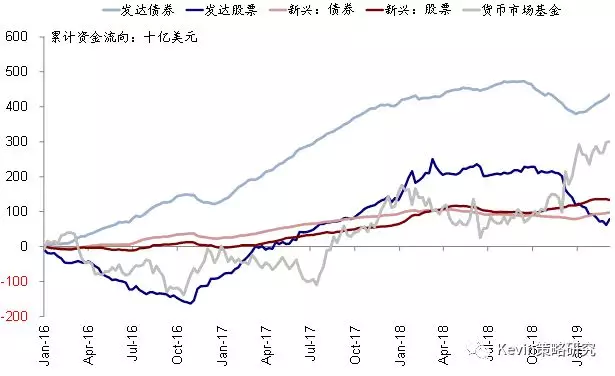

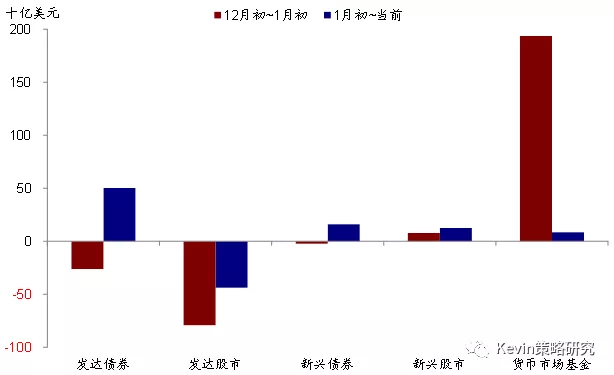

►从货币市场基金到发达债券和新兴股债。从大的资产类别看,经历了去年12月美股和全球市场动荡导致的大幅涌入后,年初以来,货币市场基金的流入速度明显放缓,甚至一度流出。相应的,发达市场债券、新兴市场股票和债券都出现了明显的资金回流或者加速流入;仅发达市场例外,但流出规模也在缩小(图表1~2)。

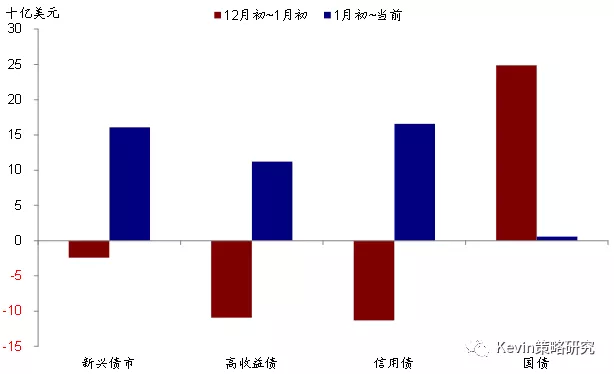

►从国债到信用债、高收益债和新兴市场债券。债券内部,相似的是,相比去年10月避险需求推动的资金大幅涌入,年初以来,随着风险资产修复及利率不再进一步下行,国债的资金流入基本停滞。相比之下,此前遭遇大幅抛售的信用债、高收益债和新兴市场债券都迎来明显的资金回流,也反应了风险偏好的修复(图表3~4)。

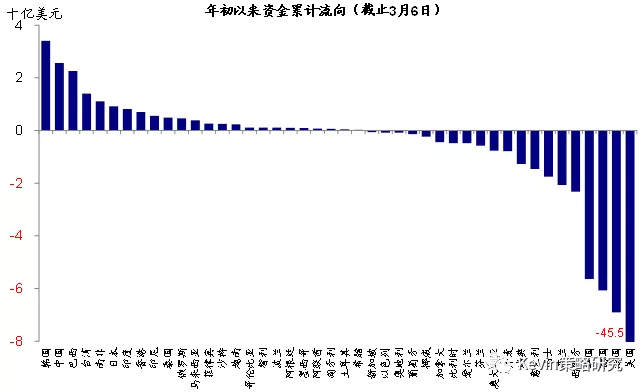

►从发达到新兴。股票市场之间,年初以来,新兴市场普遍迎来大幅的资金回流,特别是韩国、中国、巴西、台湾和南非市场,累计资金流入均超过10亿美元。相比之下,主要的发达市场依然延续流出态势,特别是欧洲股市,其从2018年以来持续的资金流出不仅没有好转,反而进一步加剧,这在一定程度上也反映了欧洲经济增长放缓、以及英国退欧的负面影响。与此同时,美股市场的流出虽然相比12月明显减缓,但也仍在继续(图表5~8)。

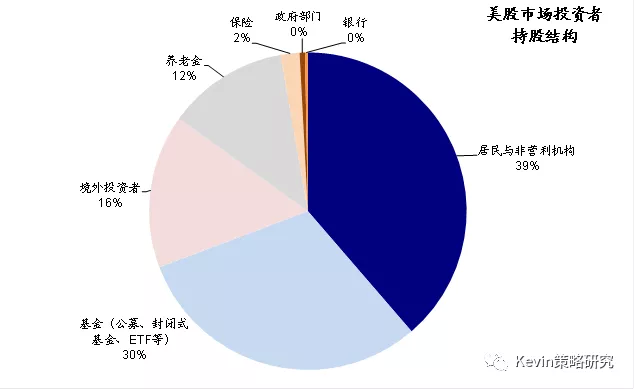

►美股年初以来反弹与资金流出明显背离。对于美股而言,一个有意思的迹象是,相比年初以来市场的持续反弹,美股基金资金却持续流出(特别是主动型基金),呈现明显的背离(图表9)。一个可能的解释是,由于基金(公募+封闭式+ETF)的持股比例仅占美股市场的约三分之一,因此驱动本轮市场反弹的资金应该是除基金以外的其他力量,如保险、养老金等等(图表10)。从历史经验来看,市场大跌后的反弹过程中,资金的回流往往均相对滞后,例如2015年10月、2016年初等,而此次的背离更为明显。

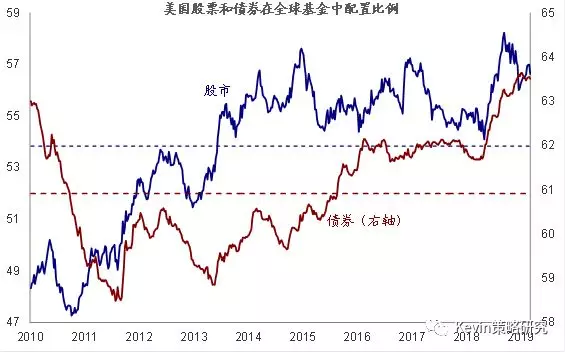

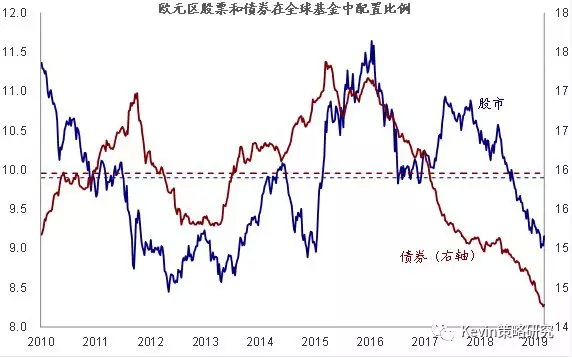

►配置情况:美股回落,美债继续上行;欧洲接近危机以来低点;新兴市场有所修复。从主要资产在全球的配置情况看,1)美股从去年10月58.2%的高点回落至56%附近,但依然高于2010年以来53.4%的均值,美债的比例则进一步攀升至63%的高位(图表11)。2)新兴市场股市的配置比例从2018年9月12%的低点回升至13%上方,但仍低于2008年以来15%的历史均值;相应的,新兴债市配置比例则已经修复至11%的历史均值附近(图表12)。3)受持续而大幅的资金流出影响,欧洲股票和债券在全球的配置比例都已经降到或者接近2012和2013年欧债危机以来的低点(图表13)。

近期的一些变化:美股ETF资金大幅流入、新兴转为流出

过去几周,我们注意到全球资金流向出现了一些新的边际上变化,值得关注:

►美股现一年以来最大规模资金流入。相比自去年9月以来基本较为持续的资金流出,美股上周出现了过去一年以来最大的单周资金流入,达239亿美元,以ETF资金的流入为主(292亿美元),主动资金仍在流出。

不过,考虑到ETF资金的特性以及参照历史经验来看,大幅的ETF资金涌入对市场而言可能未必是积极的。2016年中以来,历次单周ETF资金流入规模超过150亿美元之后,美股市场在多数情况下反而进入震荡或下跌态势(图表14)。

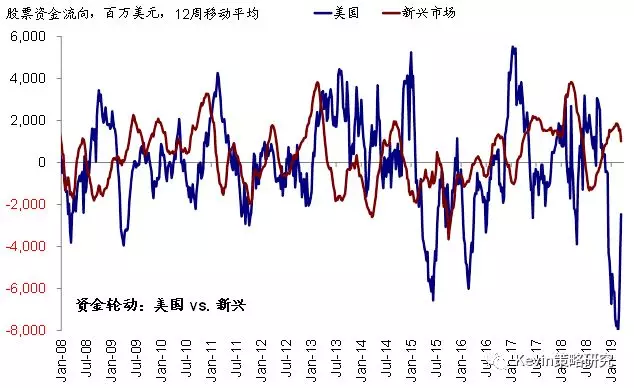

►新兴市场资金流入明显趋缓、甚至转为流出;与美股的轮动出现逆转。相比此前,近期新兴市场的资金流入步伐开始明显趋缓,上周大幅流出近30亿美元,为2018年中以来的最大单周流出,这与2月以来部分风险敞口较大的新兴市场汇率明显贬值所反映的变化基本一致(图表15)。

从新兴相对发达(美股)的资金轮动来看,由于美股的大幅回流和新兴流出的扩大,近期已经出现明显逆转,而这一逆转也与新兴市场相比美股估值优势的反转所反映的方向是一致的(图表16)。

扫码下载智通APP

扫码下载智通APP