A股牛市拐点已现? 45家公募基金眼中的分歧与乐观

本文来自“ 国泰君安证券”,本文观点不代表智通财经观点。

2019年可能是A股市场最为复杂的一年,业绩和信用真伪难辨,内外环境充满各种不确定性,在方向摇摆不定的当下,机构投资者一致预期变化就显得尤为重要。国泰君安中小市值团队根据45家公募基金对于本轮行情的最新表态,分析提炼出机构投资者普遍认同的五大观点。

01、A股市场风险偏好迅速修复

政策层面驱动下,投资者预期迅速稳定。

2019年普惠性减税与结构性减税并举,“两会”政策释放实质性利好因素,均有利于推动实体经济和资本市场发展。2019年1月社融规模及结构均超预期,投资者对“政策底-信用底-经济底”传导过程实现的信心进一步增强,市场风险偏好显著提升,多种因素推动下,塑造了年初以来的修复行情。

春季躁动风险偏好迅速修复 市场普涨

数据来源:Wind, 国泰君安证券研究

在此背景下,前海开源、招商、融通、宝盈、华安、景顺长城、长信、浦银安盛等多家公募基金看多A股,基金经理信心指数处于较高位置。2019年3月,中国对冲基金经理A股信心指数为121.37,相比上个月环比上涨1.90%。

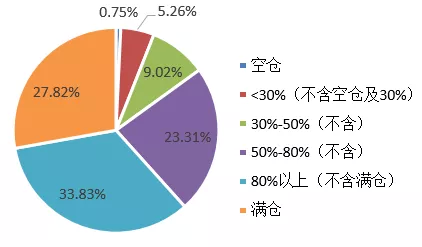

私募基金近期加仓和进攻势泰明显,股票策略型私募基金平均仓位达71.99%,相较2018年9月提升近20%。

目前84.96%的私募基金仓位在5成仓及以上

数据来源:融智评级研究中心,国泰君安证券研究

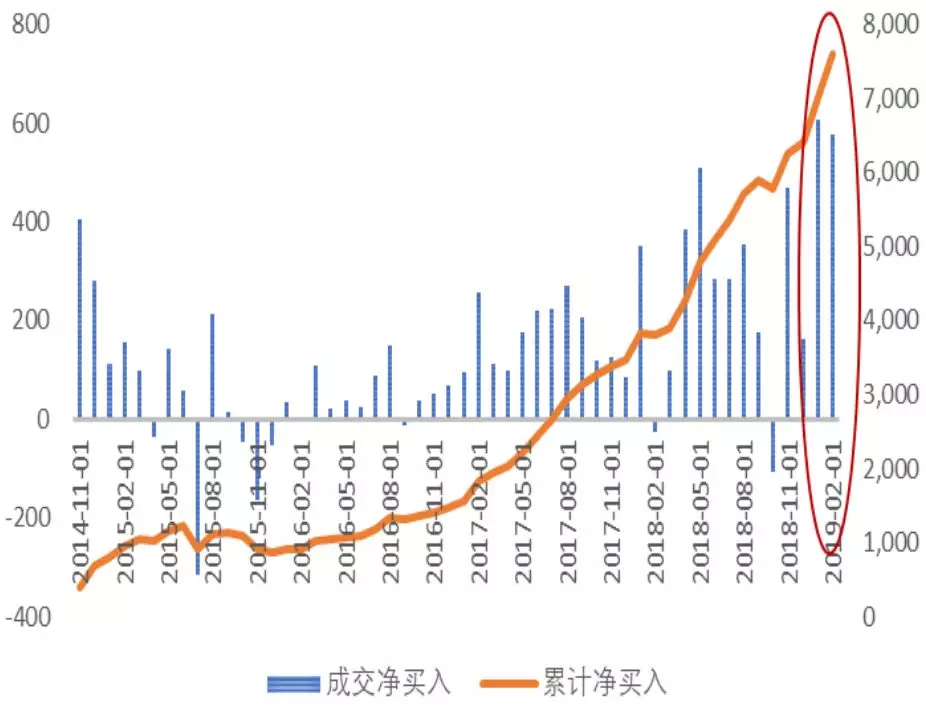

02、外资率先入场带动A股交易热情

A股估值处于底部区间,配置价值凸显,随着MSCI再度扩容,在外资带领下,不同类型和不同偏好的投资者的资金陆续进入市场,塑造了年初以来的修复行情。

基于投资者预期迅速稳定,市场活跃度明显改善,不同类型和不同偏好的投资者(外资、私募、公募、个人)相继进入市场,塑造了年初以来的修复行情。A股或将迎来800亿美元增量资金,流入A股大盘、中盘和创业板相关个股,利好包含在MSCI指数的成分股以及外资偏好的行业龙头股。

由于A股中小盘的估值情况仍偏低,私募资金更加注重短逻辑,对盈利预期的容忍度更高,对估值和政策的边际变化更敏感,在私募资金积极参与带动下,科创板、5G、电子、软件等主题板块显著上涨。

而以公募为代表的机构更加关注中期逻辑,既关注估值,又关注盈利确定性,公募资金入场进一步推高了券商、5G 以及新兴产业逻辑的科技板块龙头估值水平。

个人投资者开户数量创新高,市场交易热度进一步升温。根据最新数据,2019年2月18-22日新增投资者数量达到31.61万人,环比大涨53%,创下了2018年4月来的周度新高, 2月25日和26日A股总交易量均突破万亿,市场热度有望继续扩散。

2019年以来外资加速进入A股市场

数据来源:Wind, 国泰君安证券研究

03、主流机构普遍看好六大板块的投资机会

在此大背景下,主流买方机构普遍看好以下六大板块的投资机会:

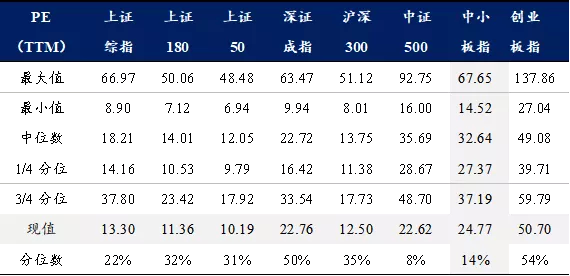

1. 科创板政策利好下,以中小创为代表的成长股占优,建议关注风险溢价回落敏感的科技成长板块。

以中小创为代表的成长股 目前PE(TTM)仍处于相对较低水平

数据来源:Wind,国泰君安证券研究

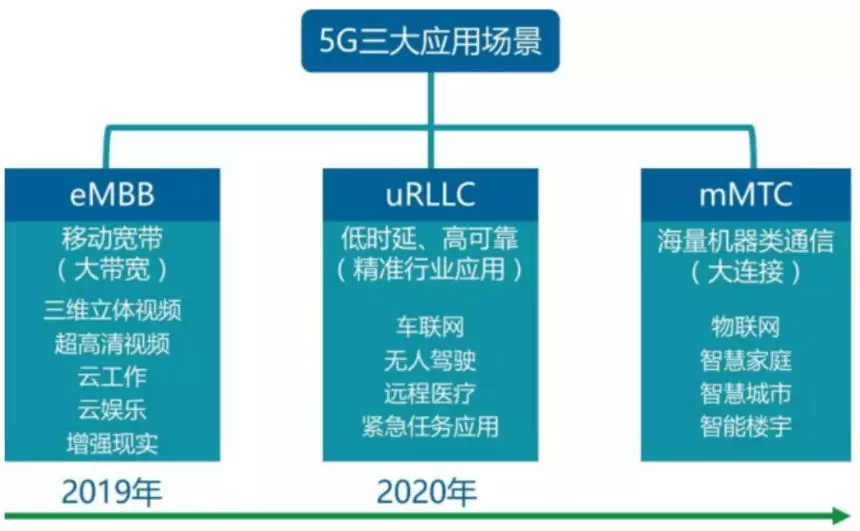

2. 5G有望成为贯穿2019年全年的主题性投资机会,超高清视频、边缘计算等衍生题材近期获得资金追捧。

5G行业存在三方面的利好:

从政策角度看:近期出现了一系列密集的政策利好,显示出国家正在加快5G基础设施的建设部署以及商用的进程;

从应用角度看:在5G的带动之下,天线射频、光器件、通信应用等子版块的盈利能力与质量均大幅好于2017年,移动高清视频、无人驾驶、物联网等新兴需求将会驱动运营商持续加大投入进行5G基础设施建设;

从市场角度看:当前外资持续流入A股市场并且风险偏好有所提升。

超高清视频、无人驾驶、物联网等新应用推动5G商用落地

数据来源:国泰君安证券研究

3. 受益金融供给侧改革,大金融板块(券商等)市场活跃度显著提升。

Wind数据显示,券商板块整体市值由2月1日的1.9万亿元,飙升至2.44万亿元,短短15个交易日内市值增加了5200亿元,成为两市表现最为亮眼的板块。

目前来看,券商板块市盈率处在历史中位数的水平,市净率更是处于历史低位,从估值角度而言依然具备配置价值。

从长期来看,资本市场改革加快落地,将为有投行优势的券商提升股权承销,为其直投业务提供增量空间,提升头部券商未来的业务空间,增加头部券商的阿尔法特征,有利于其估值提升。

4. 受经济增速放缓影响,我国居民人均可支配收入及消费需求增速下滑,这导致边际消费倾向与消费偏好切换,建议关注受经济周期影响小、需求稳定、具有“防御”属性的必需消费领域优质品种。

5. 新能源汽车获国家战略支持,机构普遍看好新能源子行业龙头和产业链中下游投资机会。

根据最新公布的2018年全国汽车产业销售数据,中国乘用车零售销量同比减少6%,是20多年来的首次年度下跌,但是新能源汽车却逆势猛涨88.5%。

在整个汽车行业阶段性增长乏力的大背景下,新能源汽车成为为数不多的亮点。新能源汽车替代传统车的趋势已经越来越明朗,国务院也出台一系列新能源汽车扶持政策,要求完善充电设施标准规范,提高新能源汽车基础设施建设水平、提升用户出行的便利性,有望在政策层面进一步打开行业成长空间。

6. 2019年“稳增长”政策信号明确,各地方政府“基建补短板”力度加大,建议关注逆周期的基建和高铁品种。

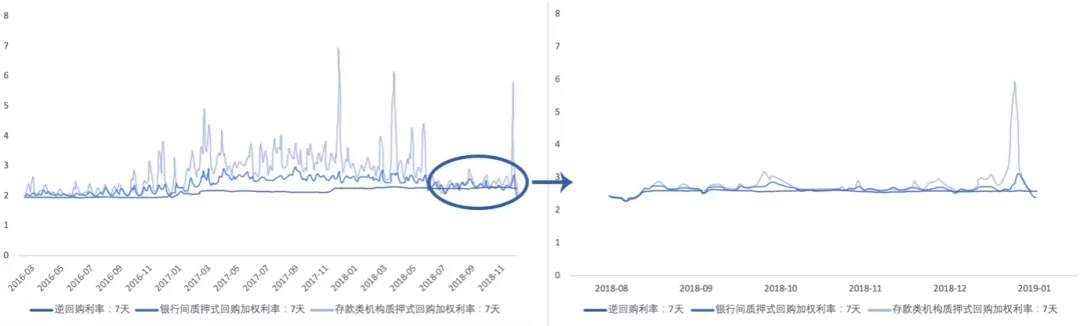

04、债牛经历调整 但基础未被动摇

从近期表态来看,政府对经济增速仍有底线要求。

2019年经济下行压力不断加大的同时会伴随着经济刺激政策的不断出台,财政政策主要以降费、减税为主,地方政府稳杠杆。在汇率不出现超预期大幅度贬值的前提下,主流机构普遍预计货币政策中性偏松、资金利率维持低位。

因此大部分公募基金认为2019年货币政策预计仍维持宽松,利好债市。

虽然股债“跷跷板”效应下部分债券基金出现赎回压力,但2019年国内经济下行压力仍较大,基本面因素依然利好债市。

预计2019年货币政策会 保持稳健偏宽松,流动性合理充裕

数据来源:国投瑞银基金《2019年固定收益投资策略》

05、普涨行情下仍需提防市场风险因素

对于后市行情,公募机构观点仍存在如下分歧,部分基金经理对行情延续性持谨慎态度:

1. 本轮行情的主驱动力来自政策层面,上涨更多的是在“拔估值”, 2018年市场预期波动较大,投资者风险偏好持续走低,市场跌幅远超盈利下修的幅度。产生这轮行情的主要驱动力,是政治环境、经济环境对资本市场的战略定位大幅度提高,而不是宏观经济和上市公司业务的基本层面变化,当然政策的变动最终需要基本面的变动来接力,否则行情难以长久。

2. 社会融资数据的持续性目前还不确定,企业盈利下行的趋势也在持续,整个“盈利底”何时出现有待观察。

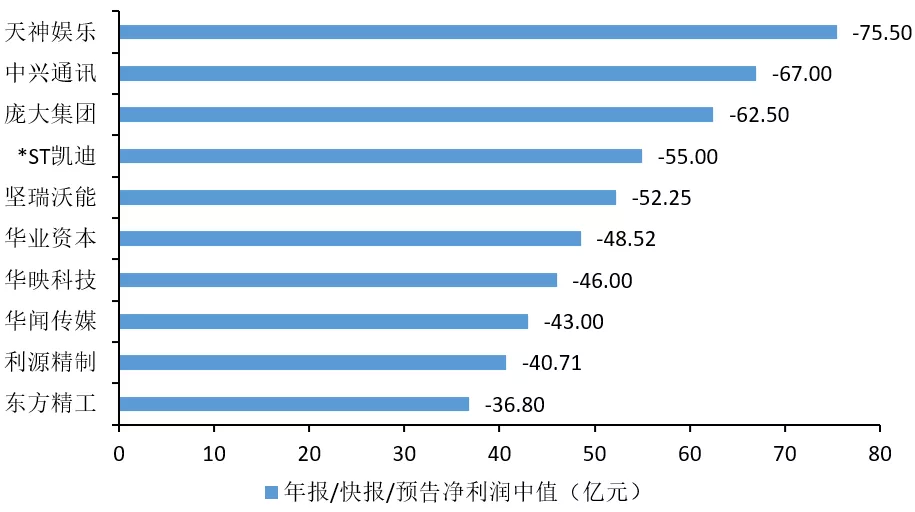

3. 2018年年报即将逐步披露,关注商誉减值、主业发展不及预期、诉讼缠身、投资收益下降等业绩“变脸”风险;据Wind数据,截至1月30日晚,已有超过300家公司发布预亏公告,其中91家公司预亏超过10亿元,预亏超过20亿元的公司数达36家,上市公司“业绩变脸”,A股进入集体爆雷期。

数据来源:Wind,国泰君安证券研究

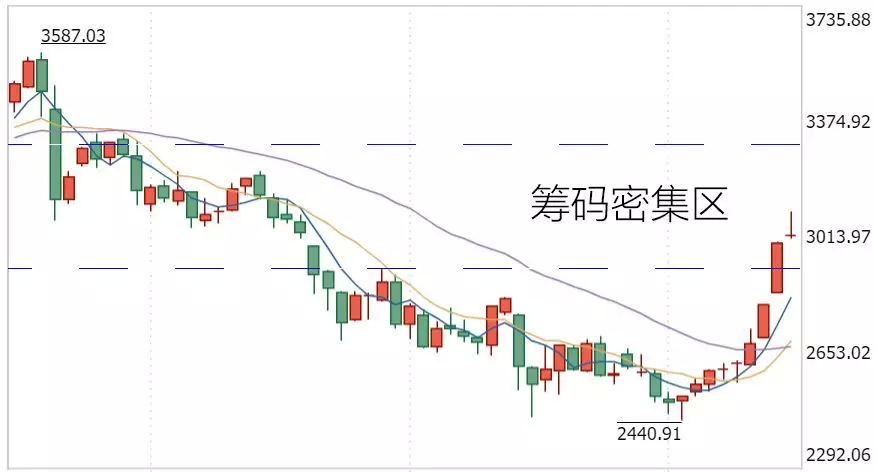

4. 大盘指数2900-3200点筹码密集,3000点是关键点位也是整数关口,可能形成剧烈的筹码交换,此前在3000点之上集聚了大量的套牢盘。一方面,此前的套牢盘解套,另一方面,场外的踏空资金希望入市,由此形成剧烈的筹码交换,投资者需关注近期市场波动可能加剧的风险。

2900-3200点可能形成剧烈的筹码交换

数据来源:Wind,国泰君安证券研究

45家公募基金名单

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP