国信证券:昂纳科技集团(00877)5G起航助成长,工业领域发展令人惊喜

本文来自微信公众号“学恒的海外观察”,作者:王学恒。

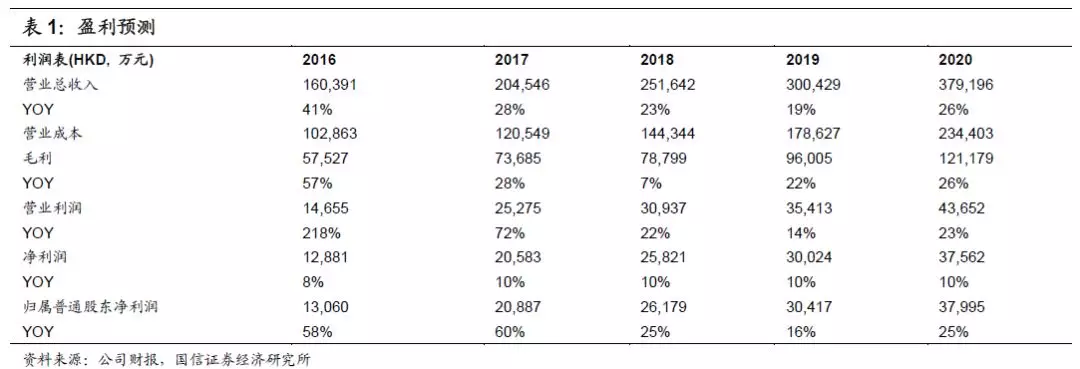

1 已连续5年保持较快的收入/利润成长

自2014年以来,公司已经连续5年保持较快的增长。2018年实现收入25.1亿港元,净利润2.6亿港元,略超市场预期2.5亿港元。由于2018年通信行业进入4G投资尾声,5G投资尚未大规模开始,因此,公司录得23%的收入增长与25%的利润增长是可喜的,这源于多年来公司拥有牢固的主业地位(无源光器件)、稳定的全球客户、不断提升的技术能力。

2 2019年5G投资将从海外开始,2020年国内加速

由于5G已经在韩国、日本等国家开始启动建设,公司将成为全球5G建设的受益者,预计今年光通讯产品(占收比80%以上)将受益于海外电信运营商投资增加的拉动,保持较快的增长;而国内5G牌照预期年内发放,待运营商规模投资将发生在2020年,因此两者对冲,我们预期今年光通讯产品将保持20%左右的成长,而2020年将会加速。

3 工业领域发展令人惊喜

公司的工业业务发展的相当喜人,其中电子烟业务增长51%,LIDAR增长120%,机器视觉36%,工业激光24%,合计35%。我们对2019年的预期是该业务板块依旧保持30%左右的增速。驱动力有:1、电子烟上游大客户稳定订单;2、LIDAR的成熟度在提高,成本在下降;3、机器视觉的客户发展更多且重复购买增加;4、光纤激光器深圳转产率增加。而且,工业业务的毛利率较电讯业务平均高3-4%。

2018年消费电子的大幅下降(-52%)与行业整体景气度下降有关,同时拉低了公司的整体毛利率。18年下半年公司已经采取了条线业务收缩策略,预计2019年在维持2018年收入规模的同时,成本大幅下降,可保持盈利状态。

4 投资建议

我们认为,公司经历了5年的快速增长,已经体现出作为一个5G板块中具备核心技术(无源器件的长期know-how,高速光芯片的诸多能力)、优质赛道(国内+海外)的通信企业,同时,几年来工业领域的稳健增长为公司打开了长期发展的又一通路。我们预计2019年、2020年,公司的收入增速为19%,26%,净利润增速为16%,25%,对应EPS为0.38、0.47港元。目前估值水平仅为2019年的11倍PE,给予14-15倍PE的估值区间5.5-6港元,维持买入评级。

5 风险提示

1.美联储加息后,香港市场有可能波动加剧的系统性风险;

2.国内光通讯投资低于预期的风险。

扫码下载智通APP

扫码下载智通APP