超配“底部基本金属”?! “周期浴火 凤凰涅槃”

本文来自“中泰有色”,分析师为谢鸿鹤,本文观点不代表智通财经观点。

最近两周有色商品市场其实波动很大,以铜和黄金两个品种为例,上上周伦铜在周五收盘时跌了近2%,而在上周黄金则在周四跌了1.93%,一个其实代表了风险资产,一个则代表了避险资产,一个直接对应的是中国需求,一个则反应美国经济。

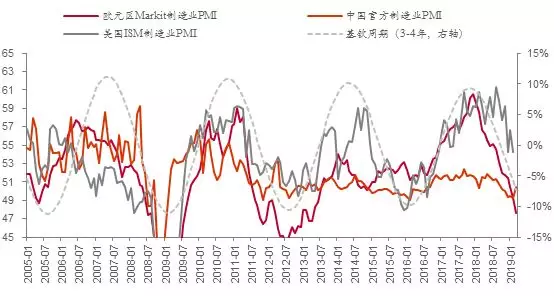

市场表现差异巨大,哪方出错了? 其实也都没有错,明显的反向波动恰是2019年全球经济的一个最真实写照,那就是“全球经济共振下行,逆周期调节下,有可能是中国先见顶、先见底,美国后见顶、后见底”。我们判断后续这种波动可能还会出现,但是商品整体方向已经定了,因为需求定方向,不破不立、最后一跌,其中枢会不断抬升。我们这里以今天讨论比较多的PMI这个指标来说明这个问题:

数据来源:wind,中泰证券研究所

1、中国经济从2017年四季度见顶,2018年一直处于边际回落状况,当然这种回落不是萎缩而是扩张幅度在下降,经历过16-17个月左右的回落后,最新发布的3月制造业PMI数据超预期回升到荣枯线以上,这个当然存在一定的春节因素,历年3月份都会较2月份生产活动回升,但是回升幅度能够做类比的,过去5年中也就是2016年3月份,环比回升了大概1.3个百分点,这与我们抢先一步实施“逆周期调节”有着直接的关系,也就是我们所说的,2018年年中便开始加大基建投资、2019年年初又开始释放流动性、中央经济工作会议重提“稳增长”等等这些措施有着直接的关系。

2、那么海外情况是什么样的?2018年前三个季度美国经济基本上与我国这边一直处于剪刀差状态,甚至一直处于过热的状态,美国PMI从2018年的四季度才出现走弱,这一点特别类似于我们的2017年四季度的状况。按照我们的理解,随着美国减税效应的减弱、加息效应的增加,美国经济大概率在2019年会处于一个去库存的降温状况中。最终随着中国经济的见底,而实现全球经济再进入一轮上行期,从周期理论角度,这个节点并不远,大概就是在今年的3-4季度。

3、所以,在2019年经济会是一个转折年,有色有着多条投资主线,我们这里主要讲两条:2018年四季度开启的是贵金属的投资,对应的是美国经济见顶宽松,现在我们也不认为贵金属的投资已经结束,因为决定贵金属投资的是美国的真实收益率,交易的更多是美国的经济状况,从2016年上半年表现来看,经济的复苏会导致通胀逐渐上升,而政策调整往往是有一定滞后性的,所以贵金属投资的结束要看到美国货币政策的再次转向。

4、而在2019年年初开启的是基本金属的投资,对应的是中国宽松和稳增长,3月份PMI数据的意义在我的理解上,最大的意义确认了中国经济软着陆的可能,即便是后续有所波动,经济最悲观的预期阶段也已经彻底过去。还有一点需要明确的是,经济周期无新意,但供给是一个新周期,因为环保政策已经从绝大程度上改变了中国供应的“弹性”,在需求担忧逐渐解除后,一直被压制和滞涨的基本金属板块会开始表现,当然从行业研究员角度,产业逻辑是关注的重点,我们选择的,比如铜精矿仍趋紧的铜、一直处于“去库存、去产能”的铝还有矿刚性收缩的锡等品种是我们在4月份的首选。

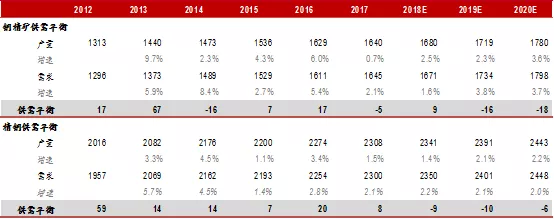

铜供需结构

数据来源:wind,中泰证券研究所

铝供需结构

数据来源:wind,中泰证券研究所

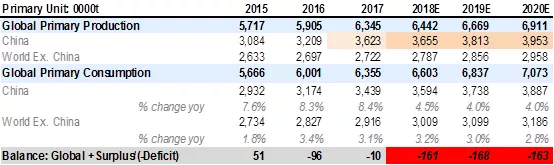

锡供需结构

数据来源:安泰科、百川资讯、中泰证券研究所

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP