一夜之间,全球消失了500亿美元的美元储备

本文来自微信公众号“华尔街情报圈”。

国际货币基金组织(IMF)的一份报告引发了轩然大波——美元在全球官方储备中的占比大幅下降。

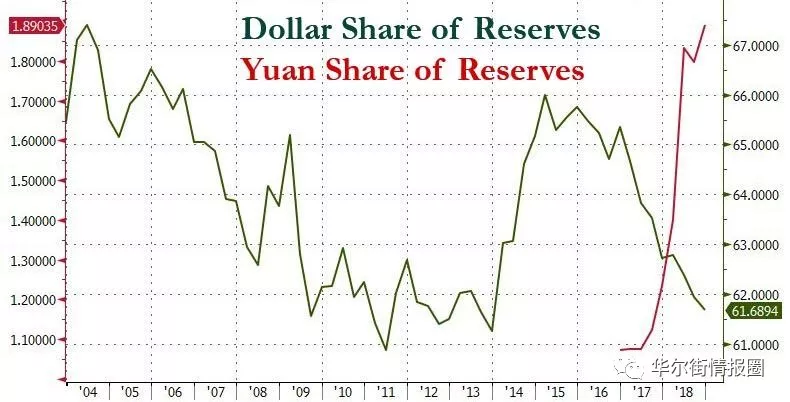

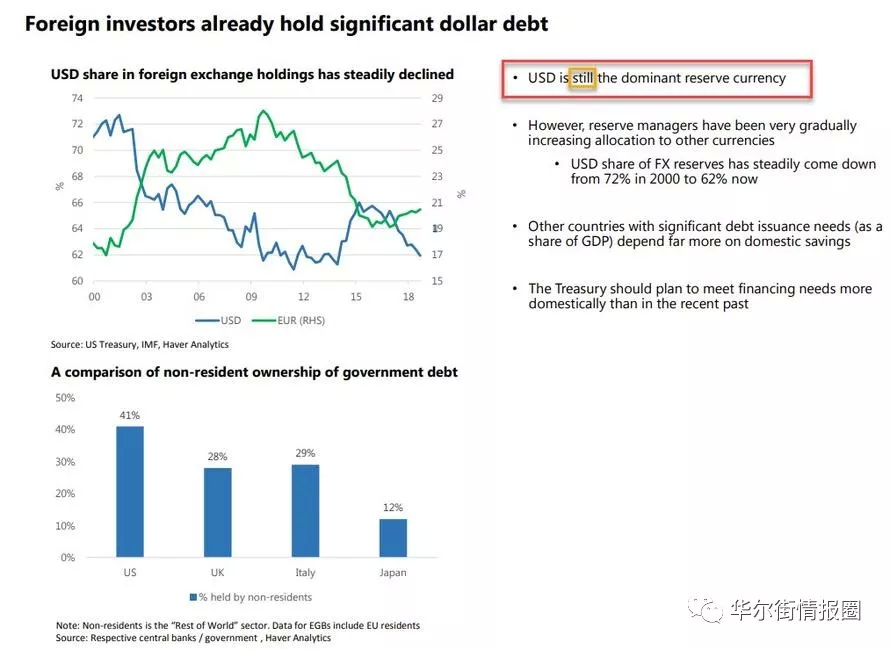

半个世纪以来,美元一直是全球央行首选的储备货币。美国从世界各国购买货物和服务,贸易伙伴国再将收到的美元作为外汇储备持有,投资于美国国债。因此美元也获得一些明显的优势:各国央行会将美元存入美国政府债券,帮助美国限制了融资成本和预算赤字。虽然,现在美元仍然是全球主要的储备货币,但美元在外汇储备中所占的比重从2000年的72%已经下降到当前的不到62%。

01美元储备货币地位正在动摇

根据IMF发布的2018年第四季度官方外汇储备(COFER)货币构成报告,美元在全球央行储备中所占的比大幅下降,跌至2013年以来的最低水平,并且这是过去12个季度里第十次出现下降。

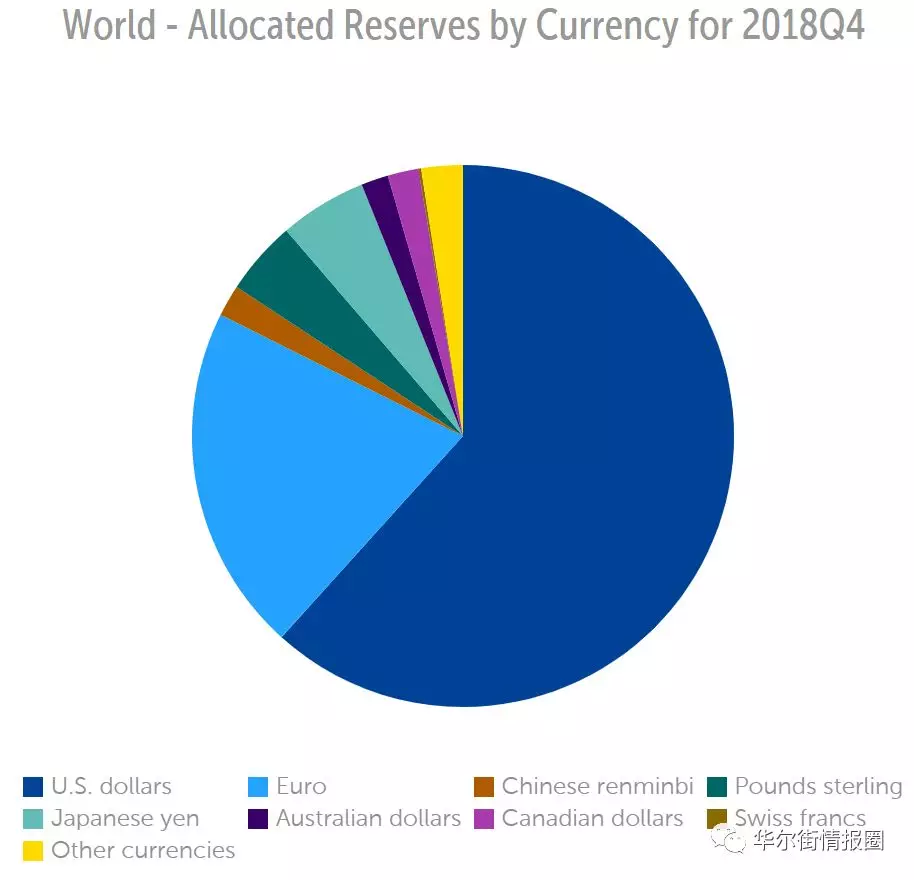

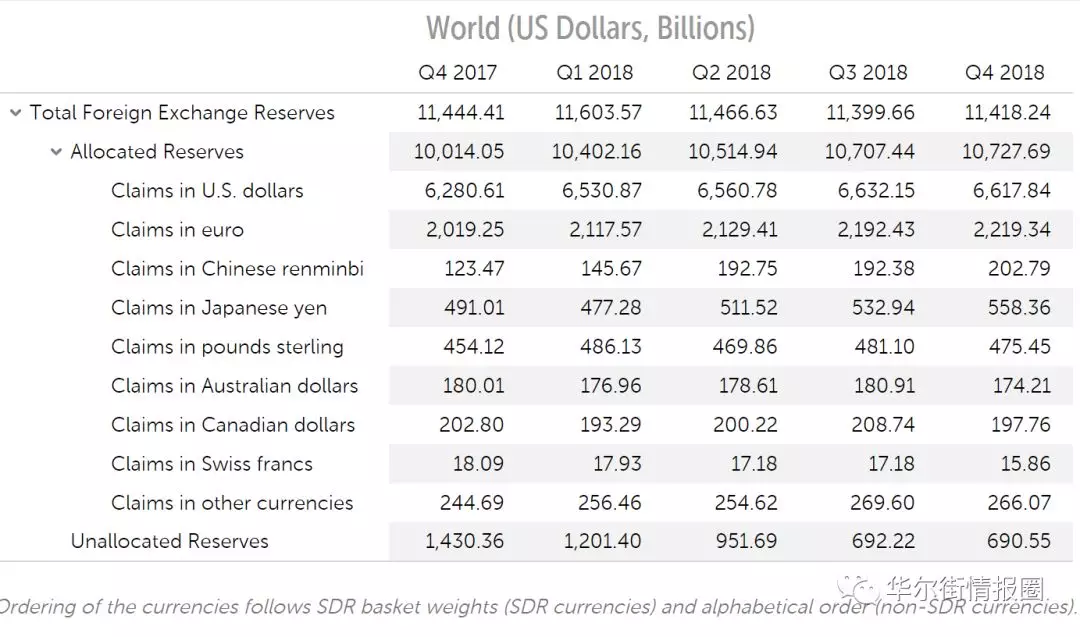

先来看看具体的数据:

美元占全球已分配外汇储备的比重从上一季度61.9%降至61.7%;(尽管美元在第四季度升值1%,但占比仍然出现下跌。)

与此同时,欧元、日元和人民币的占比全都提高。

欧元占全球已分配外汇储备的比重为20.69%(上升);

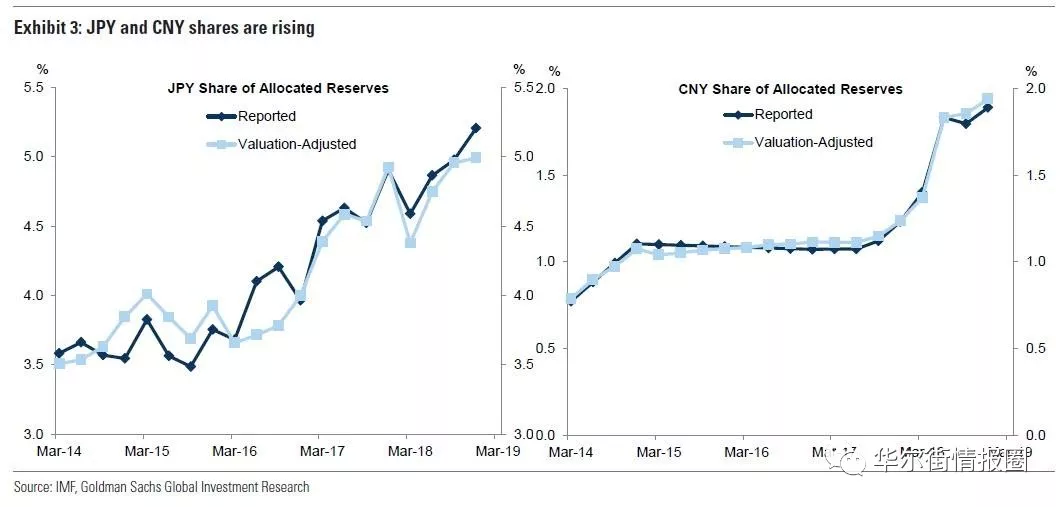

日元占全球已分配外汇储备的比重为5.20%(上升);

英镑占全球已分配外汇储备的比重为4.43%(下滑);

人民币占全球已分配外汇储备的比重为1.89%(上升)。

▲美元、欧元、日元、人民币等主流货币占全球已分配外汇储备的比重(数据来源:IMF)

▲数据来源:IMF

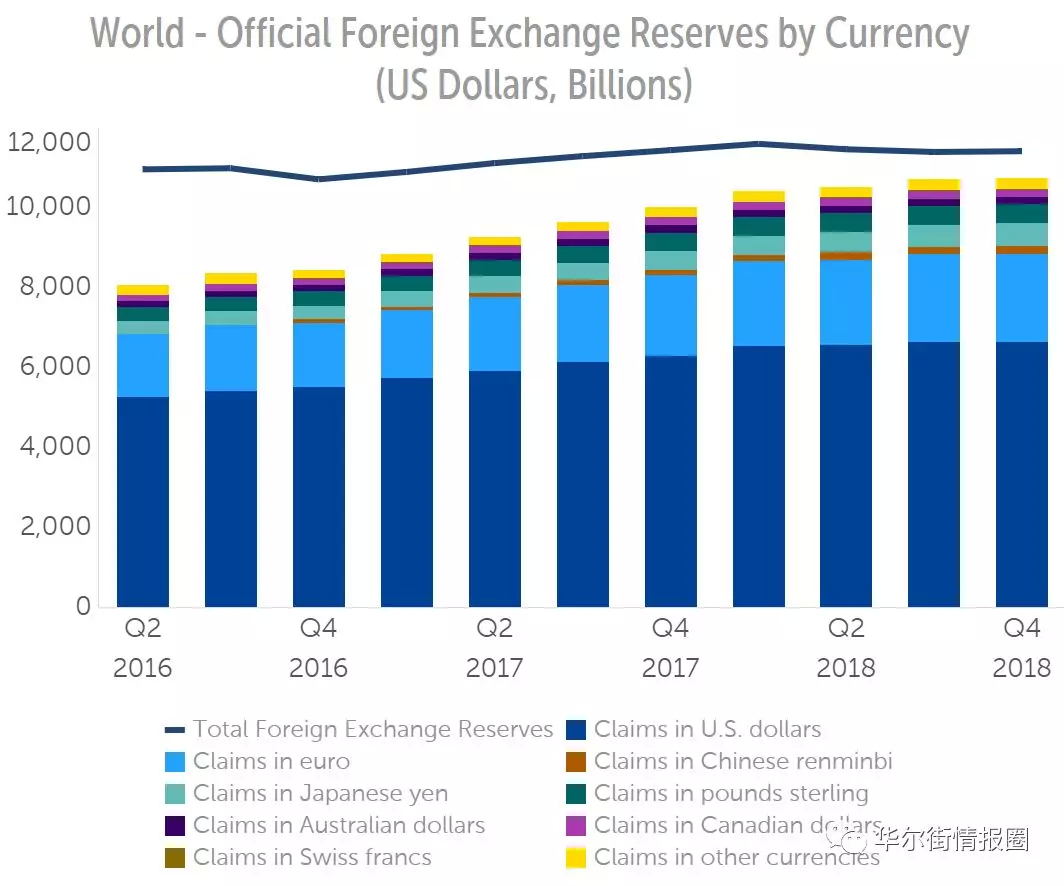

▲全球外汇储备的货币占比(数据来源:IMF)

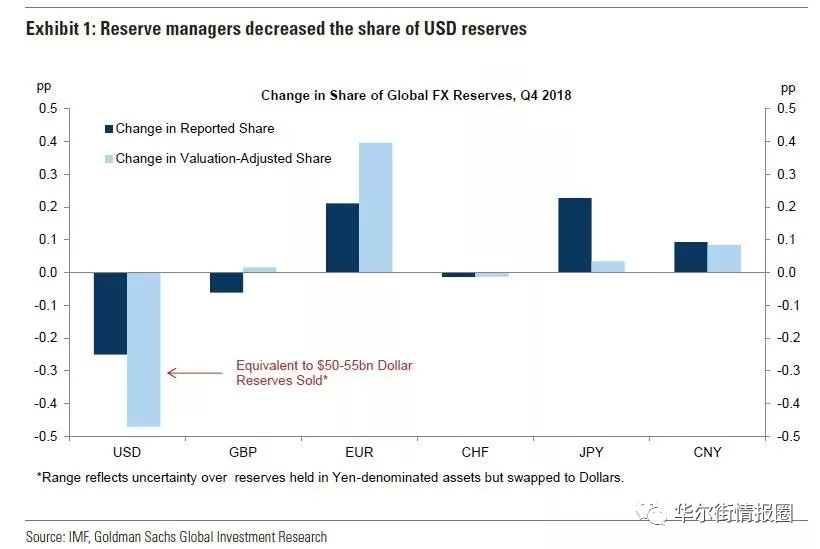

根据高盛的计算,第四季度美元储备的下降相当于卖出500多亿美元的美元储备。

▲数据来源:高盛

如果对于这种趋势感受不够深刻,下面这张图可能理解的更直观点:

▲人民币占全球外汇储备比重直线上升,而美元直线下降

换个时间点看,自2016年底(特朗普赢得大选)以来:

* 美元所占比重已累积下跌3.7%。

* 欧元所占比重净增长1.6%。

* 虽然人民币占外汇储备比重仅为1.9%,但增长迅速,与两年前相比几乎增加了一倍,也是IMF从2016年第四季开始报告人民币储备占比以来的最高位。(俄罗斯的去美元化资金导致去年早些时候人民币储备大幅增长。)

* 日元储备占比也达到5.2%,创下2002年6月以来的最高水平。

▲日元储备份额上升,是因为日元升值,各国央行在外汇对冲的基础上购买日本证券。人民币储备份额上升,几乎完全是由于新的资金流入。

根据上面的数据我们至少可以得出一个结论:全球央行在积极减少美元储备的同时,也在积极增加欧元和人民币储备。

当然,对于美国来说可能早就洞察了这种趋势,不可能等IMF这份有延误的报告。似乎这也是美元指数不会跟着交易员的感觉下跌的原因,美国在努力保持美元的稳定。

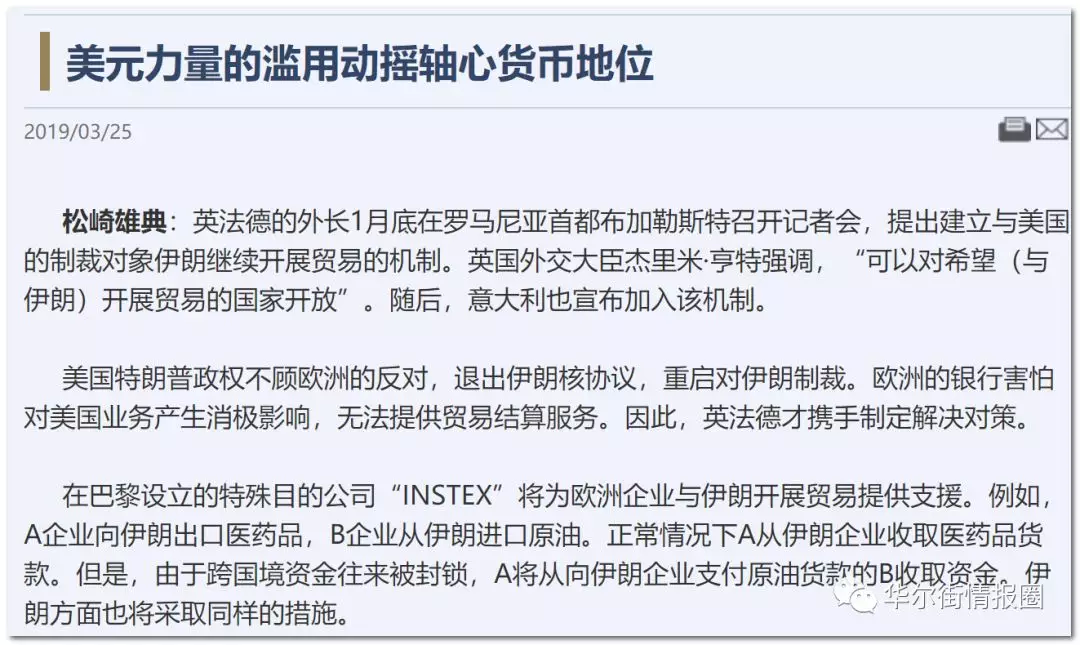

这种趋势可能令特朗普深感不安。主流的观点认为,美国和其他国家之间的政治分歧(例如制裁、贸易问题)可能是,全球央行开始出现去美元化的原因之一。

▲日经中文网3月25日发表观点文章《美元力量的滥用动摇轴心货币地位》

02外汇储备从美元转向其他货币的影响重大

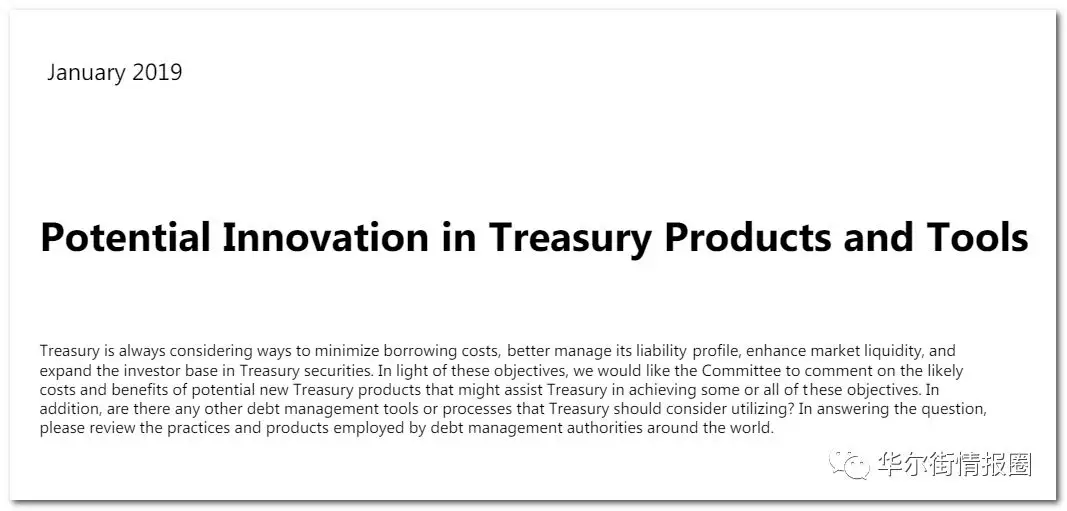

美联储和美国国债借贷咨询委员会(TBAC)对美元作为储备货币的未来地位的担忧正日益增加。

TBAC曾在1月底发布了一份引发美国政界轰动的报告,这份报告提出两个担忧:

▲美国财政部借款咨询委员会1月底公布的季度融资决定会议纪要(链接:https://zh.scribd.com/document/398563529/TBACCharge2#from_embed)

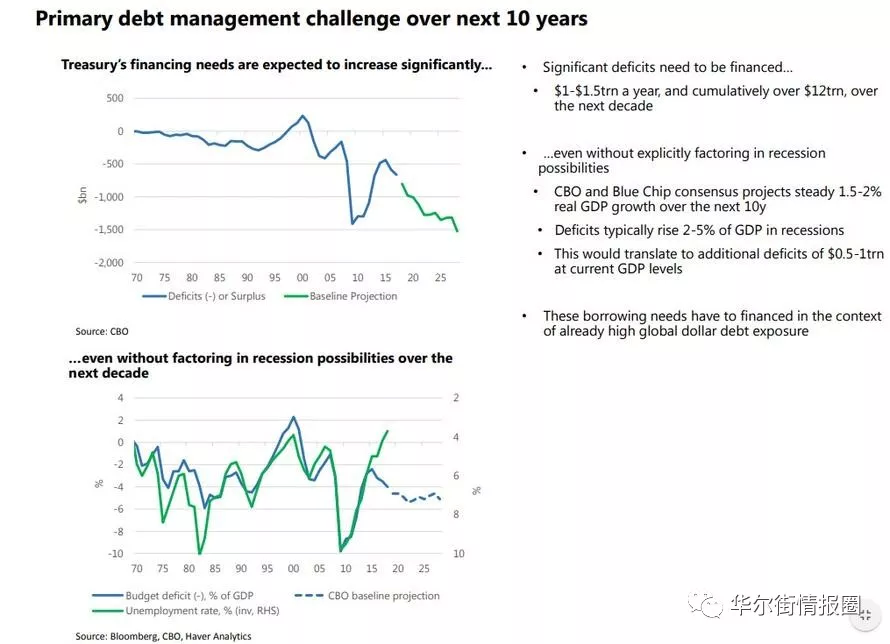

1)美国预算赤字飙升,未来10年将出现超过12万亿美元重大融资缺口;

预计美国在未来10年或将出现超过12万亿美元的融资缺口(不得不发债借钱)。更可怕的是外国投资者已经(不买账了)持有大规模美元债务,发行债券可能更多地需要从美国国内融资(老百姓要节衣缩食,多买国债了)。

▲未来10年美国债务的挑战——在国际上借不到钱,美国12万亿美元的缺口谁来填?

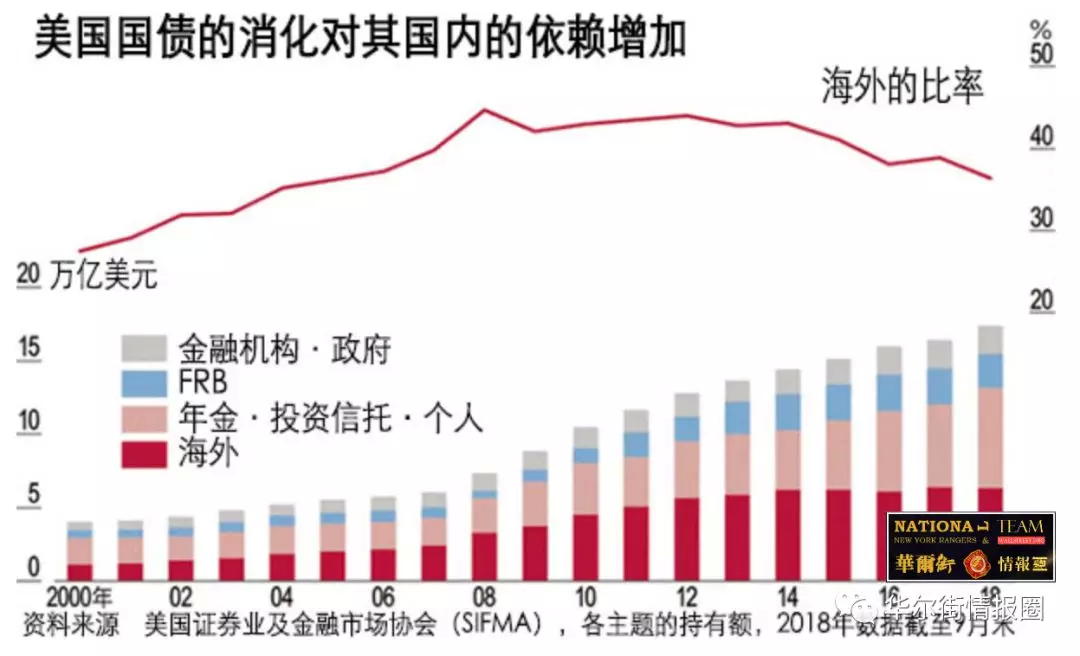

▲美国国债消化对其国内依赖增加

2)担忧美元的储备货币地位。

由第一点担忧引发了一个更深的问题——国际投资者不买美元了,转而由国内投资者买入,那么美元的地位将会下降。全球外汇储备中,美元所占份额已从2000年的72%稳步下降到现在的62%。

▲外国投资者已持有大量的美元债务,美元在全球外汇储备中的份额已稳步下降

靠发债模式而支撑的美国经济和美元货币体系,正面临动摇。

03谁来购买美国国债?

伴随着美元在全球外汇储备中的份额,更早出现的一个问题是——全球央行在抛售美国国债。

截至2018年底,美债持有者前20的外国债权人分别在不同月份减持了美债。一些美债持有者的减持力度几乎可以用清仓式减持来形容,例如俄罗斯。

▲外国投资者和中央银行是美国国债的主要持有者,它们代表了深层和流动性的美元投资。

早在去年12月,我们就洞察到三股趋势:

1、海外对美国国债需求的下降,促使美国国债收益率持续走高。而随着美债收益率攀升和美联储渐次加息,市场愈发担心可能随之而来的金融风险。很难说特朗普以商人的视角嗅到了什么——以过去的经验,历次的美联储加息进程都伴随着金融危机爆发,随之而来的是美联储大幅降息(现在看来,这句话说得很准吧)。

2、美国政府的借贷规模和借贷成本同步上升;

3、外国机构抛售的美国国债,一直是美国民间投资者在进场接盘(他们购买了448.8亿美元美债,抵消了外国官方机构抛售的426.5亿美元)。

注:以上三点内容摘录自——微信号最伟大的交易员(ID:qingbaozu007) 2018年12月18日文章《中日带头,抛了点美国国债》。

如果对这方面感兴趣,可以查阅美联储每周都会发布的关于其资产负债表“H.4.1报告”。特别是订单项“外国官员和国际账户托管证券:美国有价证券市场”。这是最全面,最具同步性的数据,可以显示外国人在美国国债方面做了些什么。

回过头来看上周金融市场的动荡,就发源于美国国债市场,20年来最平静的利率市场突然变得不再平静——3个月/10年期美国国债收益率曲线在上周五出现2007年以来首次倒挂。美国国债市场充当了释放压力的一个出口。

04下一次危机

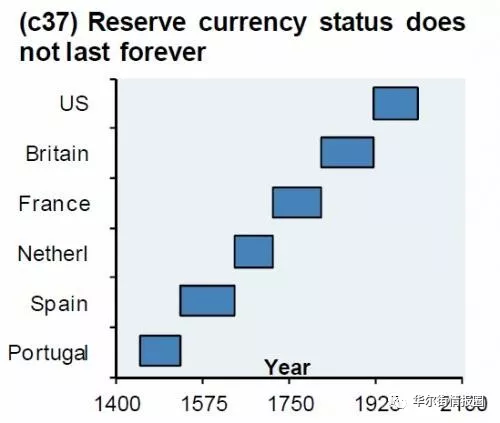

如果越来越多的人开始质疑美元的储备货币地位,这一切就可能变成一个自我实现的预言。那些曾经在历史上享有数十年储备货币地位的货币就是先例:

▲以史为鉴,美元储备货币地位不会永远持续

桥水基金的创始人达里奥指出,下一次危机与其说是债务危机,不如说是美元危机。如果财政恶化导致美元作为轴心货币的信赖感动摇,将轻松贬值30%。

扫码下载智通APP

扫码下载智通APP