“恐慌指数”跌至半年新低,美股即将向上突破?

本文来自“华尔街见闻”,作者陶旖洁。

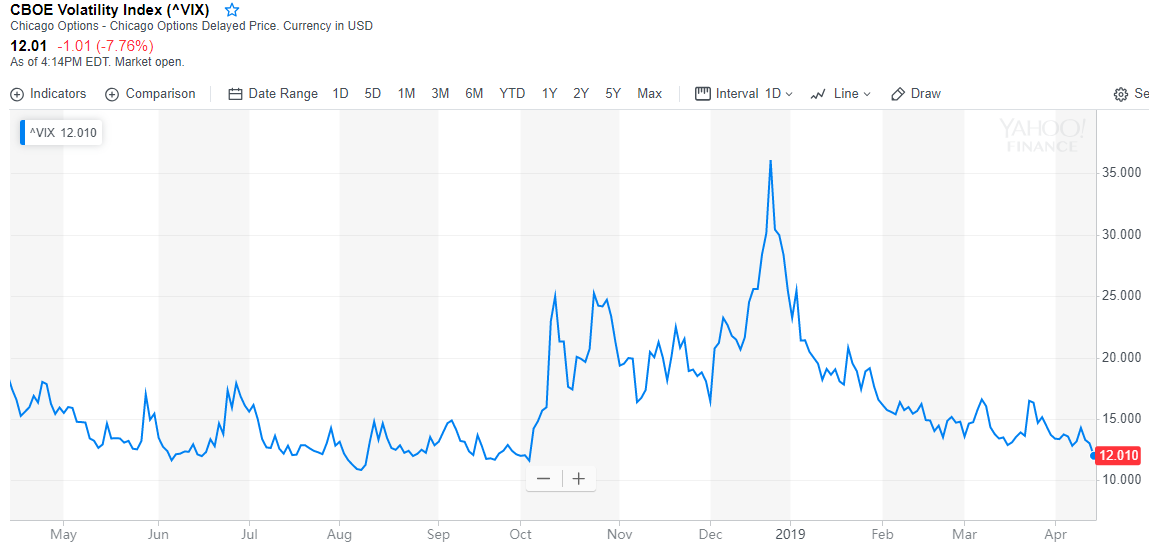

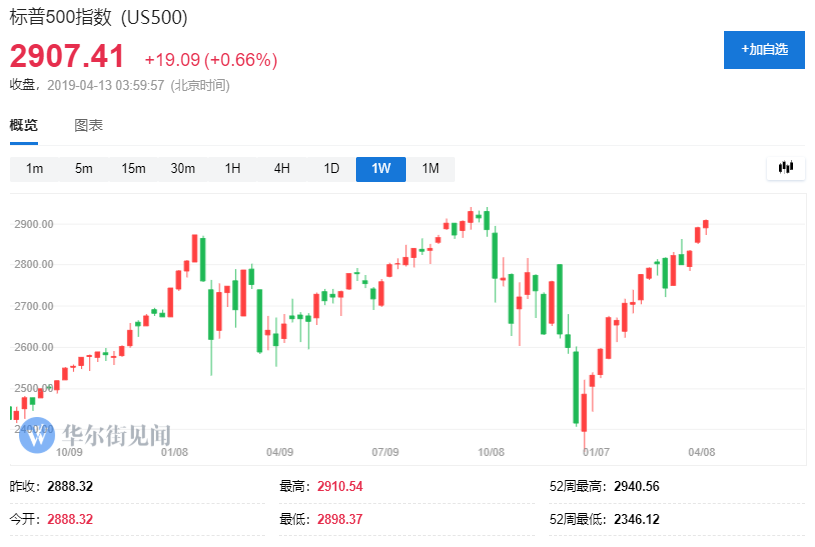

有“恐慌指数”之称的CBOE VIX指数周五触及六个月低位,最低仅11.95。同日美股三大指数集体收涨,标普涨0.66%,纳指涨0.46%,道指涨1.03%,齐齐逼近纪录新高。

至此,美股已经再次回到了去年两次大跌前的水平,标普也重回2900点上方。在中美贸易谈判持续推进和美联储鸽派货币政策的刺激下,全球风险情绪显著改善,标普500指数已经从去年12月的低位反弹了将近20%。

而恐慌指数跌至半年新低,暗示投资者预计美股上涨有望持续。

前瞻性指数VIX基于标普500指数期权(SPX)的隐含波动率构建,衡量股价波动的程度,反映投资者对未来30日间股市的担忧程度。VIX在去年圣诞节触及36的高位后持续走低,昨日降至去年10月5日以来的新低。

部分分析观点认为,美股还有上升空间。摩根大通分析师Bram Kaplan、Shawn Quigg在周五报告中提到,在12月美股基金遭遇纪录性的资金流出后,散户投资者仍没有完全回归股市,对冲基金的股票资产敞口也较低。

“尽管市场已经接近纪录高位,但系统性和宏观投资者在重新调整投资组合方面,仍有很长的路要走。”摩根大通分析师提到,这类投资者仍然可以在未来几个月里回归股市,支撑市场。

华尔街见闻此前提到,尽管全球股市在过去三个月里市值增长了10万亿美元,对冲基金仍对股市敬而远之,3月底,对冲基金的看涨/看跌比率降至近一年新低。

美银美林技术分析师在周四报告中提到,一旦长期牛市中的周期性调整结束,下一轮行情往往强劲。美银美林数据显示,在长期牛市中,标普500指数从周期性修正开始,到再次创下新高的平均时长为15.4个月。“如果12月24日的2351点确定是标普500指数修正后的低位,这意味着标普500可能在2020年1月达到新的高位,因为这一轮调整始于9月。”

从公司层面看,虽然华尔街普遍预计一季度企业盈利将下滑,降幅高达4%,不过已经有一部分分析师态度出现转变。“我们现在已经看到有证据表明,长期盈利正在见底,这与一季度盈利触底的预期一致。”QMA董事总经理Ed Campbell观点称,“这是一个好兆头。”

不过,同样存在VIX突然攀高、美股大幅走低的风险。2017年全年,VIX指数都在低位徘徊,“波动去哪里了”成为当时市场最大的未解之谜。到2018年2月,这种平静被彻底打破,VIX飙升118%至37,美股大幅回调。

“新债王”Gundlach就不看好股市再次反弹,他认为美股目前仍处在熊市。在日前的采访中,新债王提到,今年夏末美股预计将再次转为负收益。“熊市起点通常会有一个明显的下行趋势,再出现一次几乎是完全的反弹。许多人不知道的是,这种情况其实是一个很好的卖出机会。”

扫码下载智通APP

扫码下载智通APP