广发证券:怎么看欧洲经济?衰退还是企稳?

本文来自微信公众号“静观金融”,作者:张静静、郭磊团队。

投资要点

欧经济放缓主因是外需疲软和不确定性。

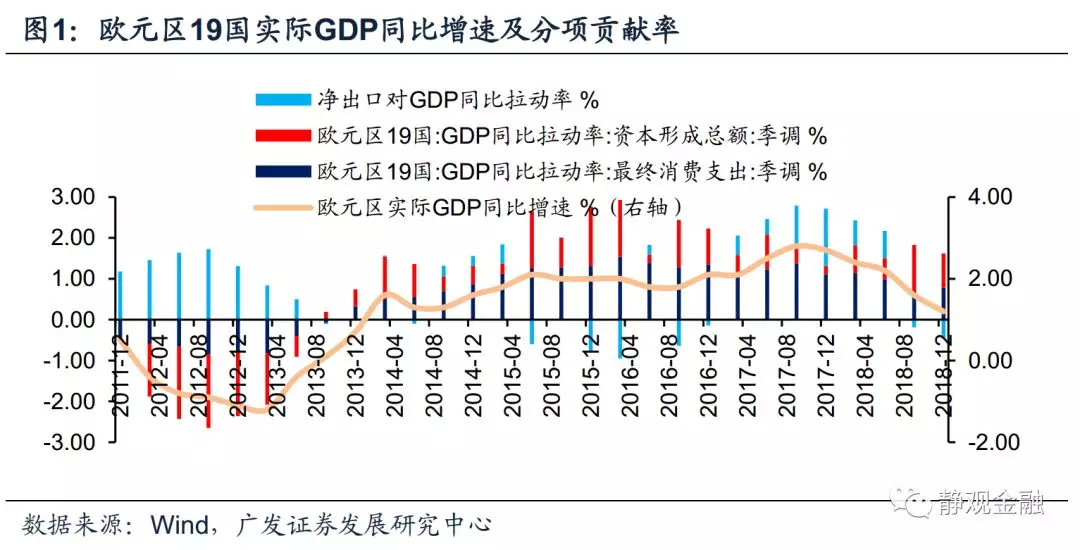

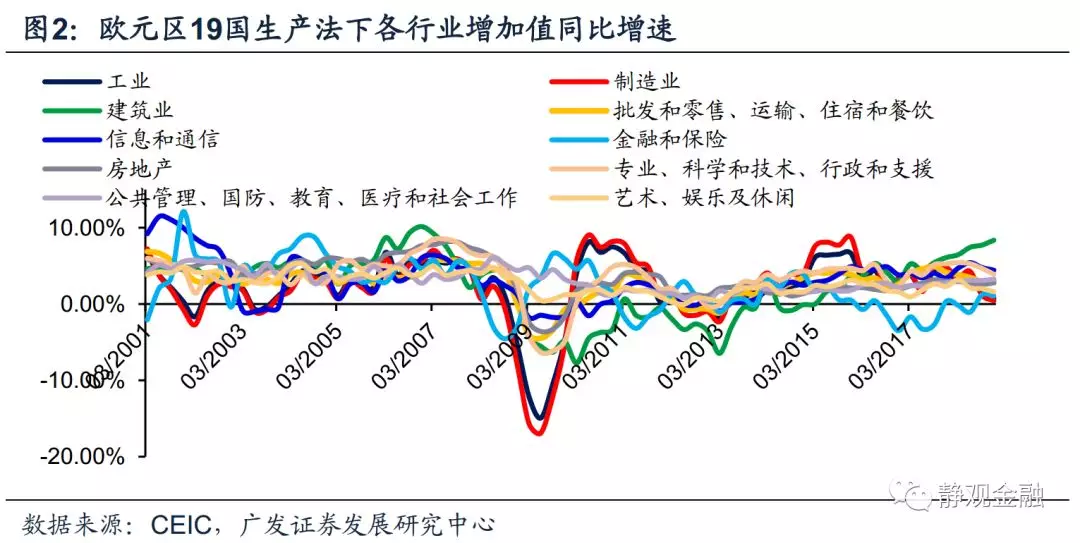

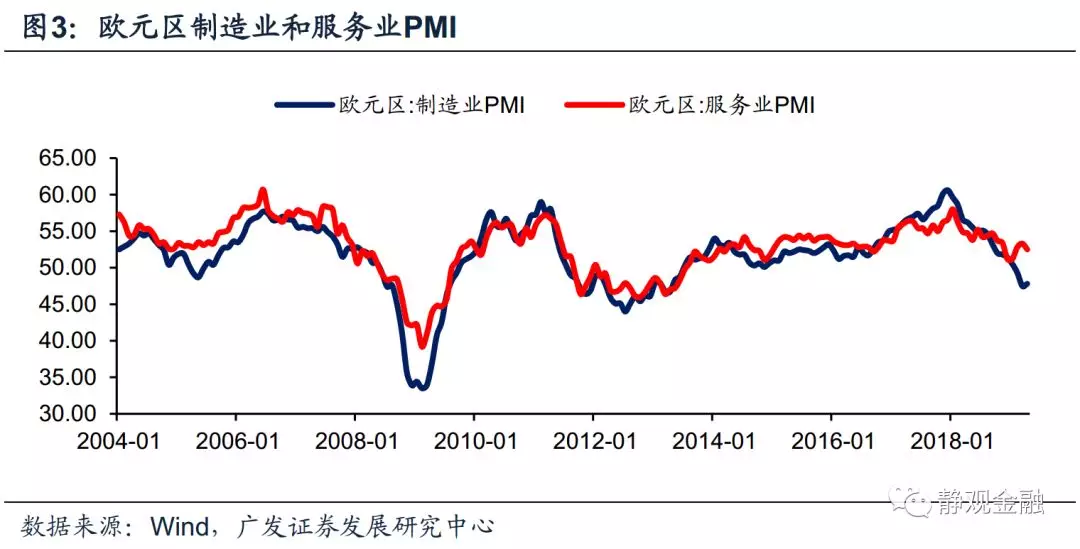

工业掣肘欧元区实际GDP同比增速降至5年低点。2018年4Q欧元区19国实际GDP同比增速降至2014年以来最低水平。支出法下净出口分项对经济拖累严重;生产法下工业部门是主要掣肘因素,建筑业行业增加值同比增速反而持续攀升、成为经济亮点。工业与其他行业的反差是去年至今欧元区制造业及服务业PMI持续分化的主因;也表明欧元区经济下滑属于结构性问题。

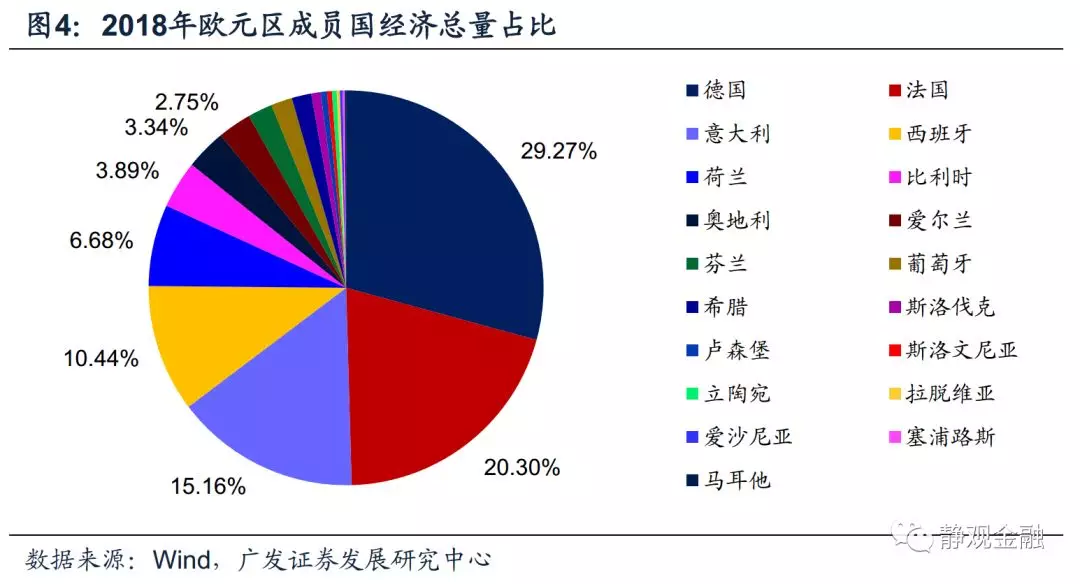

与2009-2012年欧债危机阶段债务国拖累欧洲经济不同,本次欧元区经济下行更像是由德法意西等核心成员国经济放缓所致。与2009-2012年欧债危机阶段希腊、葡萄牙、爱尔兰等债务国拖累欧洲经济不同,本次欧元区经济下行更像是由德法意西等核心成员国经济放缓所致。核心成员国的工业部门、批零餐饮住宿是欧元区经济的重要拖累项。

包括中国经济在内的外部增长放缓和英国“脱欧”不确定性是欧元区经济放缓的关键。2018年欧元区特别是德国工业部门对经济的拖累主要反映了外需的疲软,中国经济增速放缓是主因之一。2018年中美日俄对欧元区的出口总金额贡献为26.6%,其中中美两国对欧元区的出口总金额贡献度为21.5%。此外,英国“脱欧”不确定性也对欧元区经济形成掣肘。由于不同情形“脱欧”方式将对欧元区经济前景产生不同影响,因此为防止英国“脱欧”结果超预期,部分欧洲企业很可能抱着推迟投资计划、暂时观望的心态。

欧元区经济前景如何:衰退还是企稳?未来一年内衰退概率偏小。

第一、2019年一季度中国经济数据呈现出明显韧性,我们认为一季度有较大概率是中国名义GDP同比增速底。欧元区出口增速进一步大幅下行风险有限;

第二、英国“无协议脱欧”选项被否,企业投资意愿有望边际回暖;

第三、欧债危机后各部门杠杆率有所回落,内生性经济风险不大;

第四、欧洲央行9月重启定向长期再融资(TLTRO)操作,依据经验该货币政策对欧元区经济有一定积极影响。

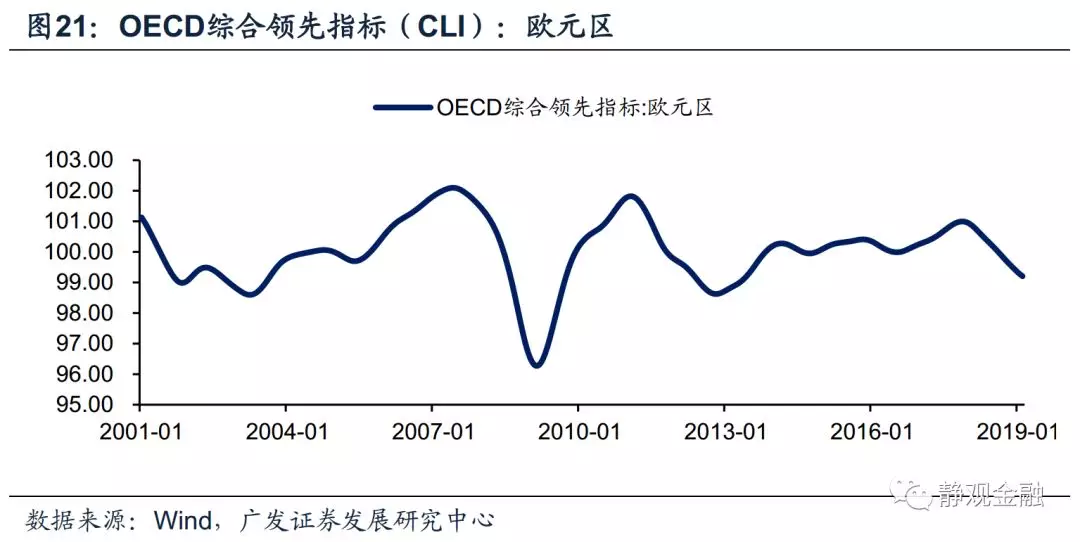

往后看,综合领先指标(CLI)将提供经济企稳信号。

就判断欧元区经济企稳时点而言,观察综合领先指标(CLI)走势即可。欧元区综合领先指标(CLI)一般领先于经济1-3个季度。截止2019年2月该指标仍在回落,表明未来一段时间欧元区经济增长或仍放缓。一旦该指标触底回升便说明欧元区经济出现实质改善。

正文

欧经济放缓主因是外需疲软和不确定性

2018年4Q欧元区实际GDP同比增速降至2014年以来最低水平。分行业看,工业部门行业增加值同比增速显著下滑,建筑业行业增加值同比增速反而持续攀升;分国别看,与欧债危机阶段债务国经济衰退拖累欧元区不同,本次经济放缓问题出在核心成员国。我们认为欧元区经济下滑属于结构性放缓,主因在2018年中国经济增速放缓拖累了欧元区外需、此前英国“脱欧”的不确定性引发了投资者的担忧。

工业掣肘欧实际GDP同比增速降至5年低点

2018年4Q欧元区19国实际GDP同比增速1.2%,降至2014年以来最低水平。4月12日欧盟统计局公布的2018年4Q欧元区经济分项数据显示:支出法下净出口对经济拖累加剧、资本形成和最终消费支出对GDP拉动率也均现下滑,分项数据毫无亮点;但在生产法下建筑业行业增加值同比增速持续攀升,金融保险行业增加值同比增速小幅扩张,政府相关及信息通信等行业增加值同比增速平稳,只有工业(包括制造业)、专业科学技术等行业增加值同比增速降幅显著。

简而言之,工业部门是欧元区经济的主要拖累项,且尽管欧元区实际GDP同比增速每况愈下,但仍不乏建筑业等经济亮点。工业与其他行业的反差是去年至今欧元区制造业及服务业PMI持续分化的主因;也表明欧元区经济下滑属于结构性问题。

本次经济下滑问题出在核心成员国

图4所示,截至2018年欧元区19国当中,德国、法国、意大利和西班牙经济总量占欧元区名义GDP总量的比重分别为29.27%、20.30%、15.16%及10.44%,其余各成员国占比均低于10%。

对比图5-6可知,与2009-2012年欧债危机阶段希腊、葡萄牙、爱尔兰等债务国拖累欧洲经济不同,本次欧元区经济下行更像是由德法意西等核心成员国经济放缓所致。

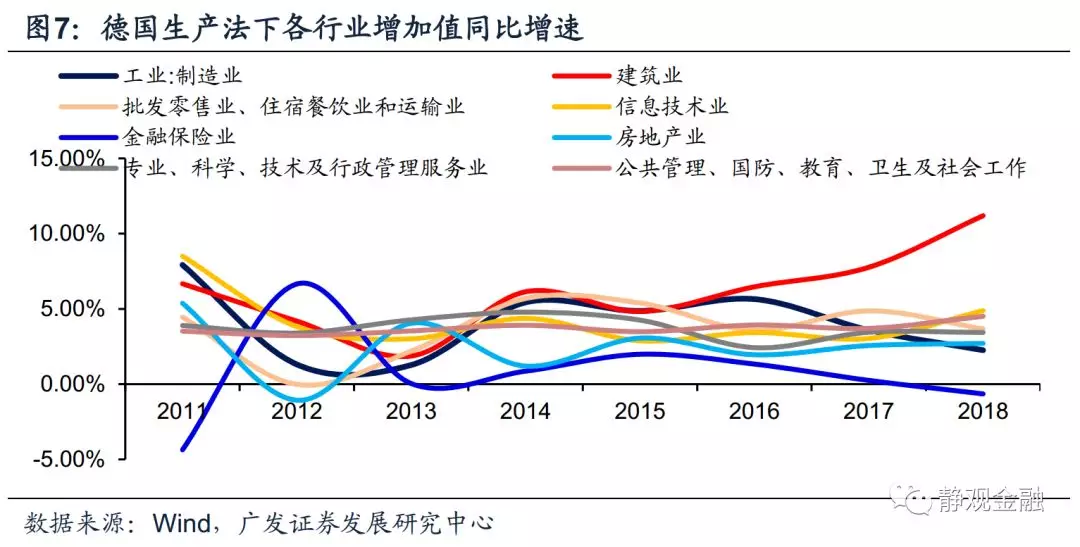

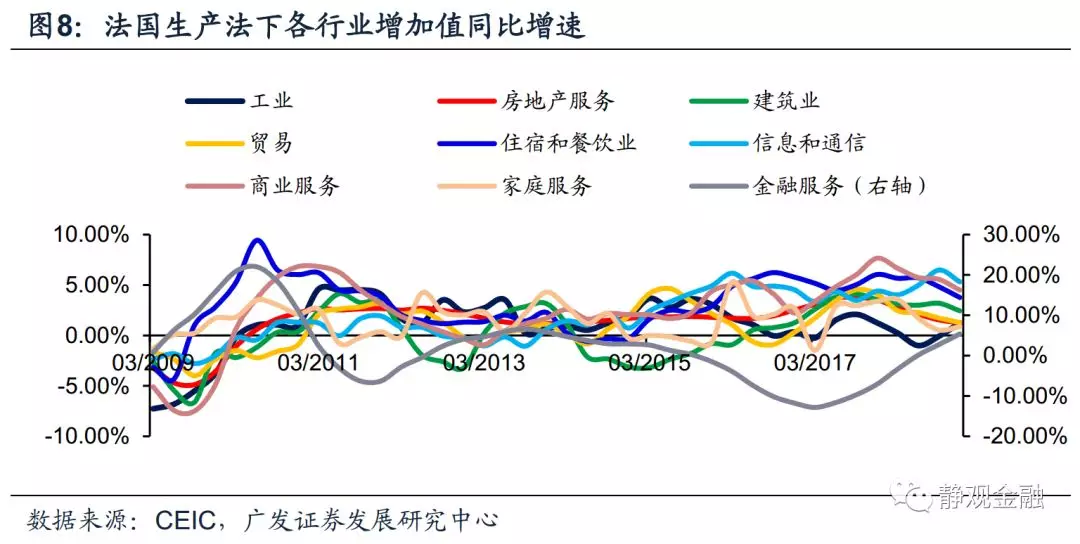

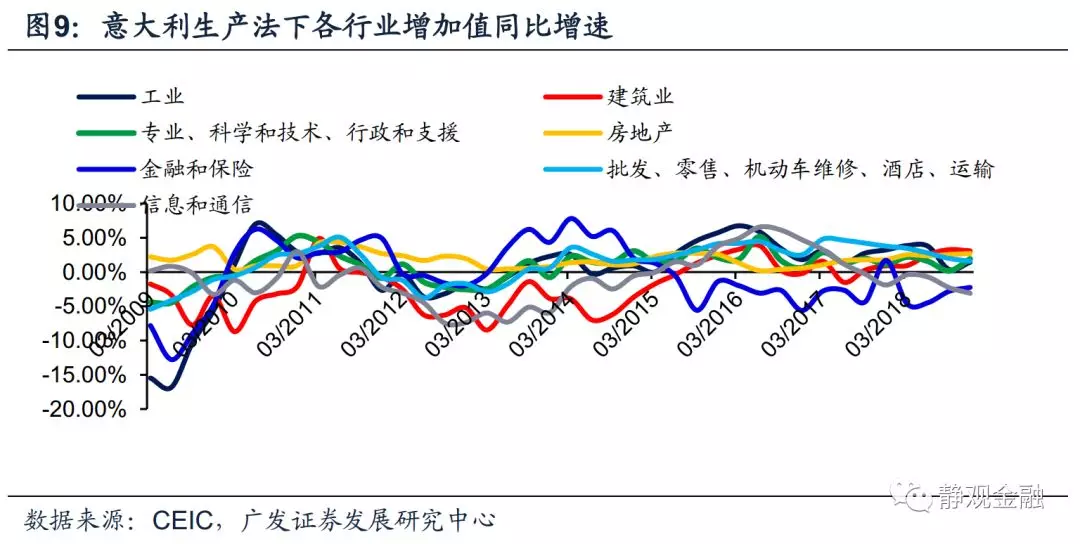

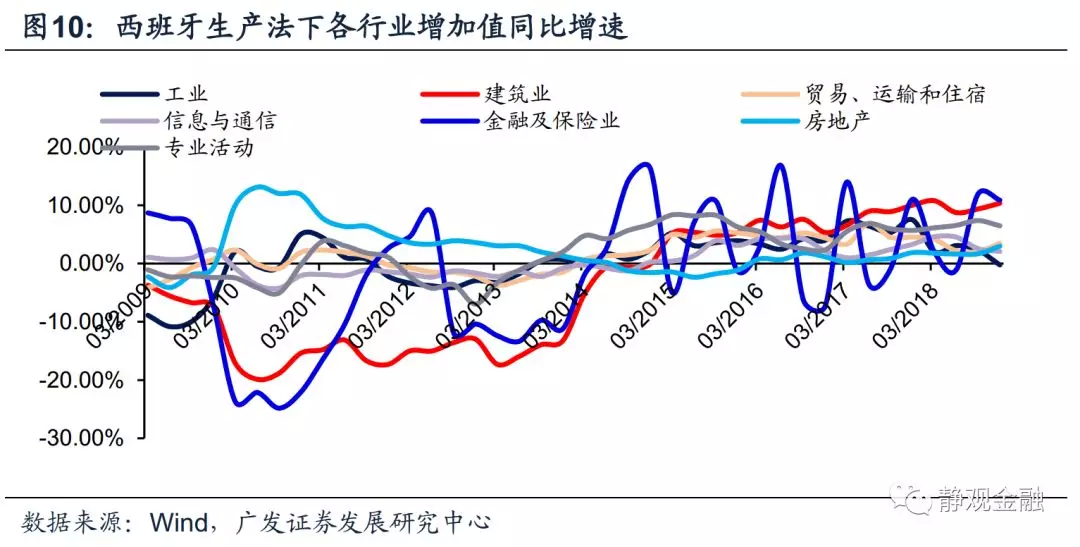

具体来看,图7-10所示,生产法下:德国增速显著下滑的行业包括工业(制造业)、金融保险业和批发零售住宿餐饮运输三大行业;法国增速显著下滑的行业包括建筑、地产、餐饮住宿及商业服务四个行业;意大利增速显著下滑的行业仅包括批发零售机动车维修酒店运输、信息通信两个行业;西班牙增速显著下滑的行业只有工业和信息通信两大行业。换言之,核心成员国的工业部门、批零餐饮住宿是欧元区经济的重要拖累项。

中国经济增长放缓和英国“脱欧”不确定性是欧元区经济放缓的关键

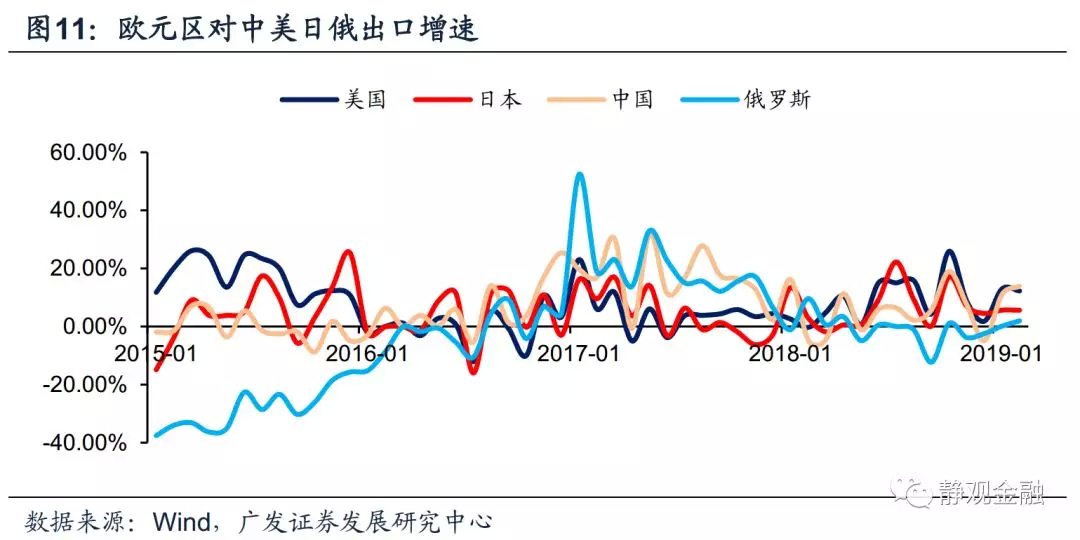

我们认为2018年欧元区特别是德国工业部门对经济的拖累主要反映了外需的疲软。2018年中美日俄对欧元区的出口总金额贡献为26.6%,其中中美两国对欧元区的出口总金额贡献度为21.5%。图11所示,与2017年相比,2018年欧元区对美日出口增速回升、但对中俄出口增速放缓。

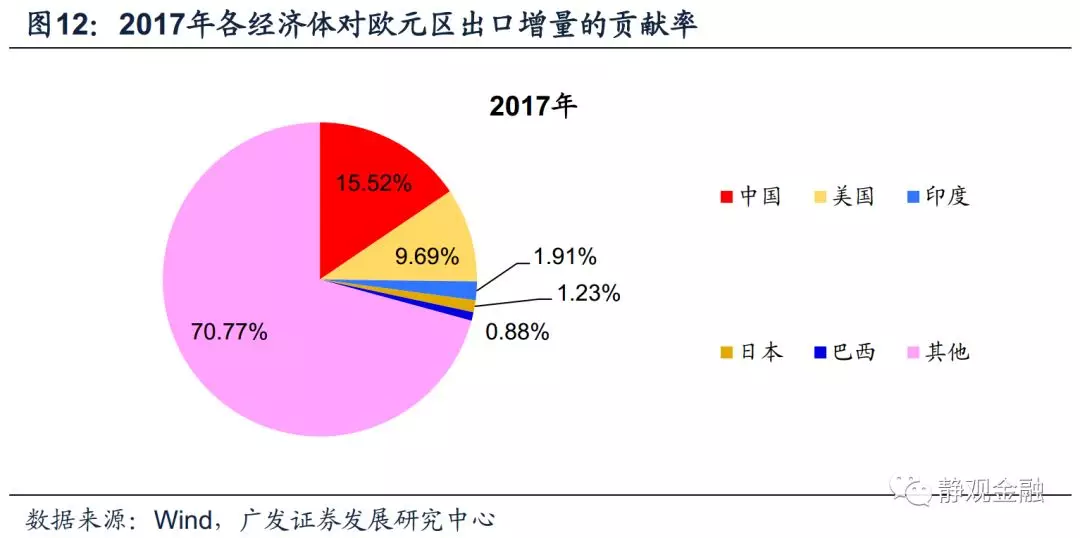

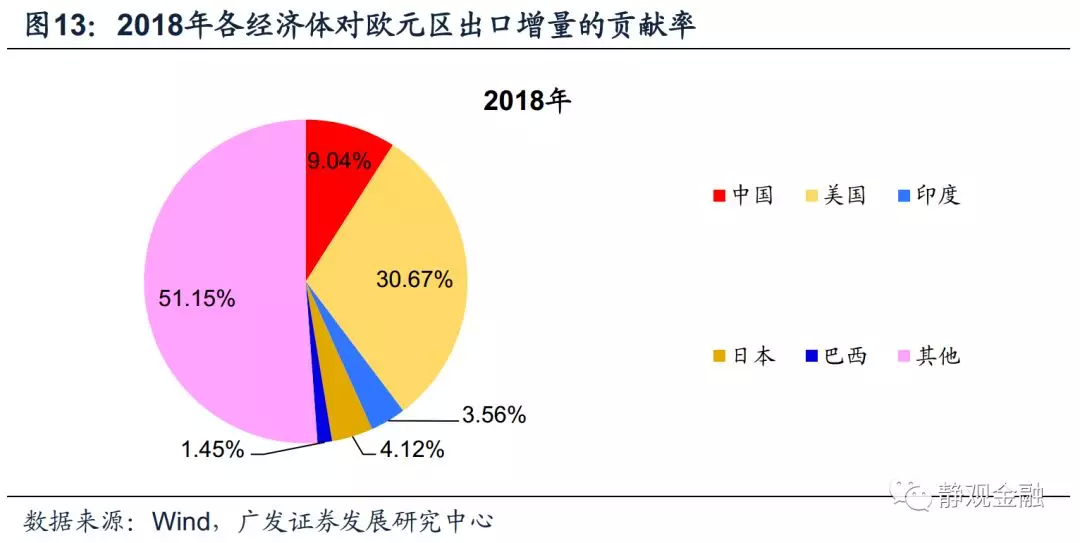

结合图12-13可知,2017年中美对欧元区出口增量贡献率分别为15.52%、9.69%,2018年中美对欧出口增加的贡献率则变为9.04%和30.67%。尽管2018年欧元区对美国新增出口金额较2017年上升112.4亿欧元,但其对中国新增出口金额较2017年则下降了151.8亿欧元。换言之,与美国经济增长强劲相比,中国经济增长放缓对欧元区出口影响更大。

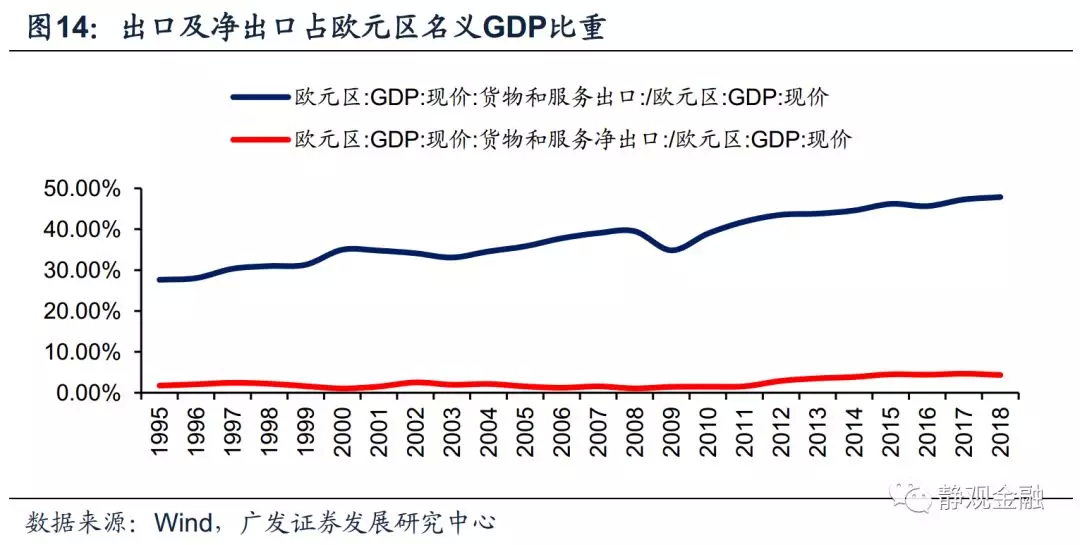

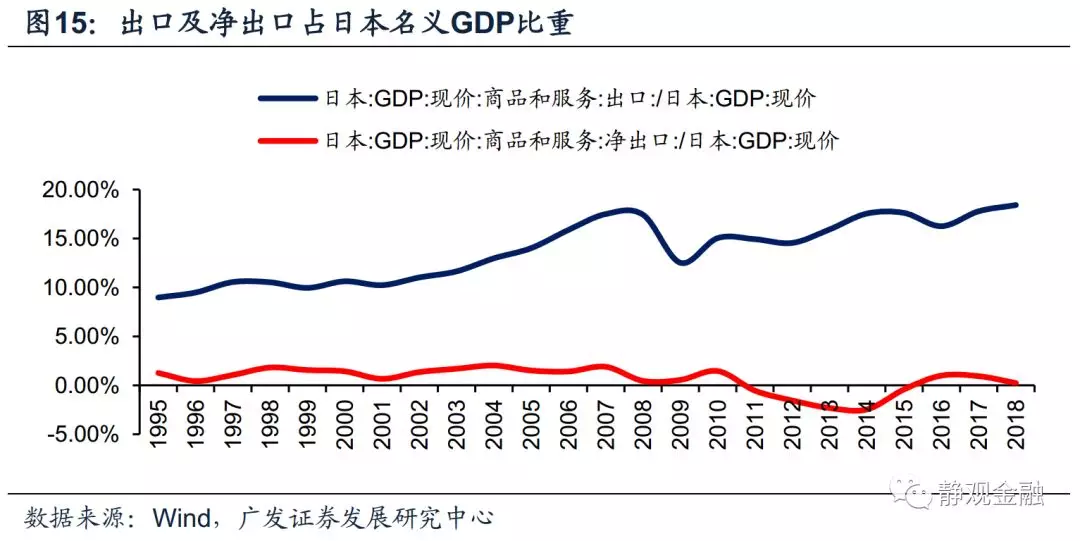

外需对欧元区经济有多重要?图14所示,2011年以来出口金额占欧元区名义GDP比重始终在40%以上,2013年至今净出口金额占比4%-5%;同期日本出口金额占比则不高于20%,净出口金额占比更是徘徊在0附近。而德国对外依赖度更高,其出口金额占名义GDP比重约为47%,净出口金额占比更是高达7%-8%。加上德国以制造业产品出口为主,又是欧元区经济火车头,因此,中国经济增速放缓导致欧元区出口增速下滑是2018年欧元区工业部门疲软、经济走低的主因之一。

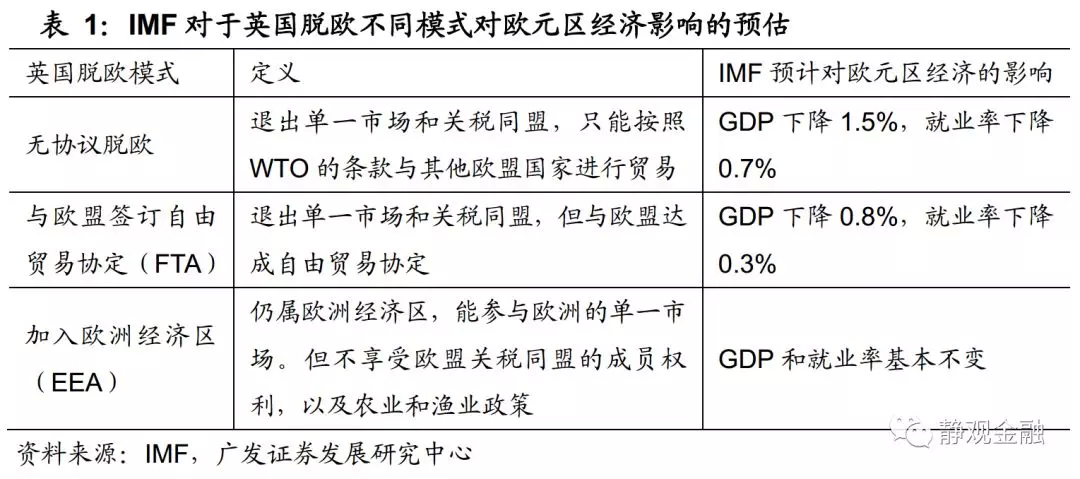

英国“脱欧”不确定性也对欧元区经济形成掣肘。据IMF[1]估计,若出现无协议脱欧的情况,欧元区经济增速将下降1.5个百分点,且不同情形“脱欧”方式将对欧元区经济前景产生不同影响。我们认为站在2018年,为防止英国“脱欧”结果超预期,部分欧洲企业很可能抱着推迟投资计划、暂时观望的心态。且该因素对欧元区经济的掣肘或较多体现在2018年2H。

欧元区经济前景如何:衰退还是企稳?

目前中国经济边际企稳、英国“无协议脱欧”选项被否,加上欧债危机后私人部门杠杆率有所回落、9月又将开始启动定向长期再融资操作,预计1-2年内欧元区经济衰退概率不高,下半年欧元区经济增速降幅有望收窄。此外,一旦欧元区综合领先指标(CLI)触底回升便说明欧元区经济出现实质改善。

外需边际改善,欧元区出口增速进一步大幅下行风险有限

中国名义GDP同比增长或已阶段性见底、美国经济无衰退风险,欧元区出口增速进一步大幅下行风险有限。郭磊博士在报告《一季度经济:寻找数据中的关键线索》中指出2019年一季度中国经济数据呈现出明显韧性,考虑到后续价格和减税影响,一季度有较大概率是中国名义GDP同比增速底。此外,我们曾在多份报告中指出,尽管税改红利减弱等因素将导致2019年美国经济增速放缓,但考虑到居民部门杠杆较低,美国经济或无衰退风险。进而,欧元区出口增速进一步大幅下行的可能性并不大。

英国“无协议脱欧”选项被否,企业投资意愿有望边际回暖

4月3日英国议会投票通过法案阻止无协议脱欧[2],4月10日欧盟同意将英国脱欧日期延迟到10月底[3]。往后看,若英国就关税同盟达成妥协,英国有望实现协议脱欧。英国“硬脱欧”警报基本解除、并有望逐渐接近协议脱欧的形势在一定程度上解除了投资者的担忧情绪,有可能令企业投资意愿边际回暖。若10月底英国与欧盟达成脱欧协议,则欧元区私人投资增速有望回升。

欧债危机后各部门杠杆率有所回落,内生性经济风险不大

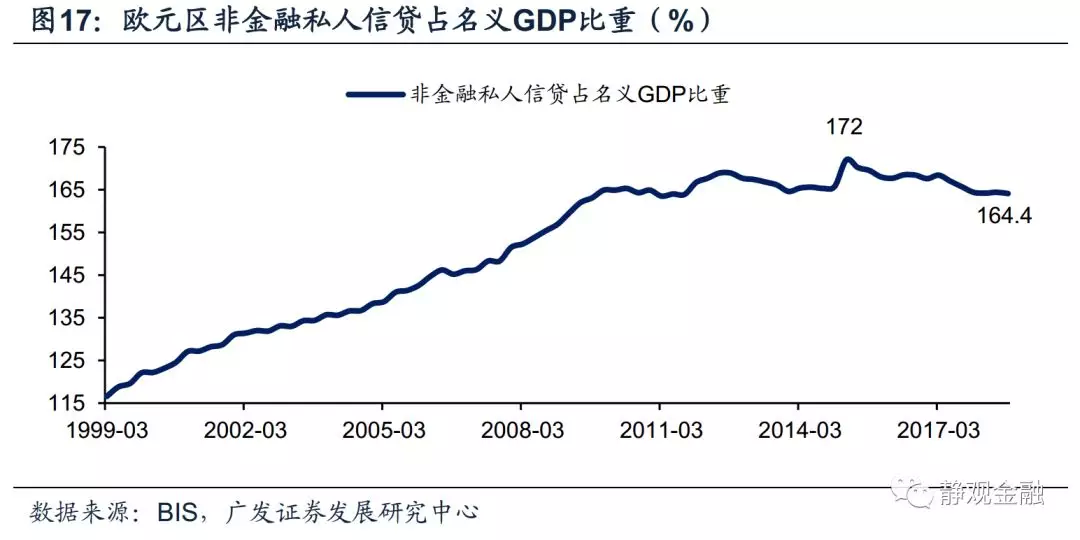

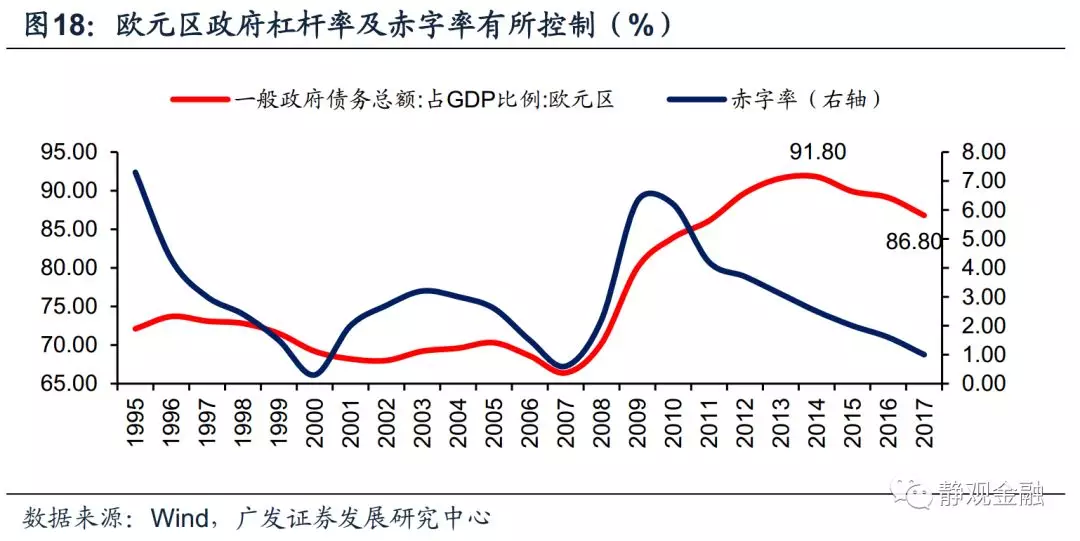

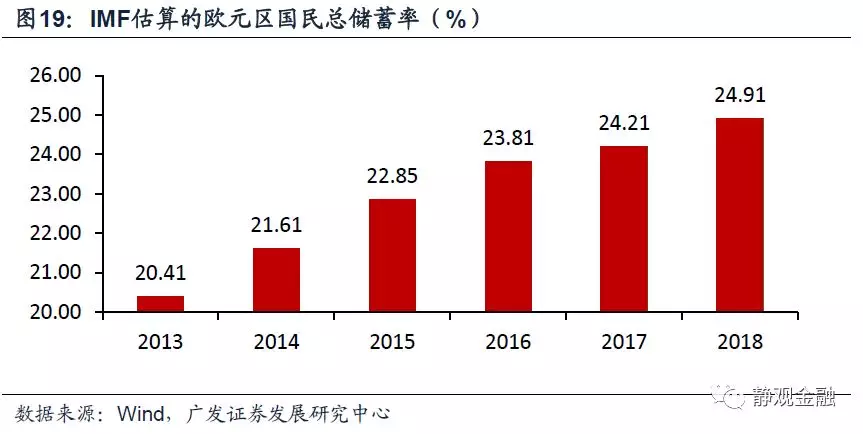

图17所示,欧债危机以来,欧元区非金融私人信贷占名义GDP比重有所下滑;图18也反映了金融危机后欧元区整体财政赤字率逐步回落、2014年以来政府杠杆率也明显下滑。此外,根据IMF,2013年以来欧元区国民总储蓄率回升4.5个百分点。整体而言,杠杆率下滑、储蓄率回升的背景下,欧元区的内生性经济风险并不高。

欧洲央行9月重启定向长期再融资(TLTRO)操作

3月7日欧洲央行表示9月将重启TLTRO操作[4]。我们在报告《欧洲央行会重启宽松政策吗?》(2019年2月18日)中指出,2014年6月欧洲央行开启第一轮TLTRO后,欧元区的私人部门信贷和经济增速明显改善。尽管欧元区于2015年1Q开始实施QE,也就是说很难评估TLTRO是否对2015年之后欧元区经济及相关指标的修复起到关键作用,但至少2014年2H期间欧元区私人部门信贷同比增速回升可以说明TLTRO对于欧元区实体经济有一定积极效果。

综上所述,我们预计1-2年内欧元区经济或无衰退风险。在中国经济边际企稳、英国接近协议脱欧的背景下,下半年欧元区经济增速降幅有望收窄;由于欧洲央行将于9月重启定向长期再融资操作,若10月底英国与欧盟达成最终脱欧协议,不排除今年底到明年初欧元区经济企稳甚至小幅回升的可能性。

往后看,综合领先指标(CLI)将提供经济企稳信号

就判断欧元区经济企稳时点而言,观察综合领先指标(CLI)走势即可。欧元区综合领先指标(CLI)一般领先于经济1-3个季度。图21所示,截止2019年2月该指标仍在回落,表明未来一段时间欧元区经济增长或仍放缓。一旦该指标触底回升便说明欧元区经济出现实质改善。

扫码下载智通APP

扫码下载智通APP