海外分析师支招:排“商誉”雷的一个可关注指标——ROA

智通财经APP获悉,卡夫亨氏(Kraft Heinz,

KHC.US)股价于2月22日暴跌27%,一个主要的罪魁祸首是公司资产负债表上的一个名为“商誉”(goodwill)的科目。

由于公司的美国冷冻食品和加拿大零售业务价值下降,卡夫进行了73亿美元的商誉减值,导致卡夫第四季度亏损126亿美元。

我们知道,商誉源于收购。这对卡夫亨氏的创立至关重要。

当一家公司收购另一家公司时,购买价格往往超过有形和无形资产以及负债的总和。而这之间形成的差价,被称为商誉。

然而,有时候商誉会因企业性质的变化、法律问题或其它因素而受损。当这种情况发生时,公司需要对商誉进行减值处理。公司在利润表中确认商誉减值金额,从而产生利润损失。

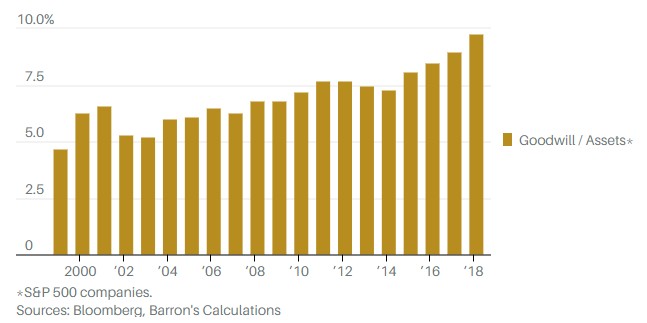

会计准则要求公司每年评估一次商誉。数据统计,截至2018年末,标普500指数成分股公司的商誉总和为3.3万亿美元,约占总资产的10%。

尽管卡夫的巨额损失令华尔街感到意外,但有时还是有可能在商誉爆雷之前就能发现问题。

2015年,亨氏以550亿美元的价格收购了卡夫食品,这笔交易得到了亨氏母公司伯克希尔哈撒韦公司(Berkshire Hathaway)和巴西3G资本的支持。除了资产减值以外,亨氏今年2月份还宣布将季度股息削减36%,并受到美国证券交易委员会(SEC)的调查。

不过,卡夫并不是唯一一个错误判断收购价值的公司。通用电气(GE.US)在2018年资产减值220亿美元,尽管它仅为阿尔斯通的电力资产支付了170亿美元。通用电气剩余的600亿美元商誉占总资产的19%。

那么,有没有办法确定商誉是否存在减值风险呢?

税务会计顾问、华尔街资深税务分析师罗伯特·威伦斯(Robert Willens)建议关注公司的资产回报率(ROA)。

他表示,ROA的上升可能表明买方正在从收购行为中榨取更多利润,但ROA的下降可能意味着资产即将被冲销。2014年,即收购阿尔斯通的前一年,通用电气的ROA为2.3%,到了2017年,公司的ROA为负2.3%。

扫码下载智通APP

扫码下载智通APP