下一场新能源车革命:氢能和燃料电池的“战备竞赛”

在《日本的氢能战略和燃料电池时代的来临》中,国泰君安机械团队曾经就日本的氢能战略进行了详细复盘和分析。

事实上,2019年两会期间,氢能已经首次被写入中国的政府工作报告:

“继续执行新能源汽车购置优惠政策,推动充电、加氢等设施建设”

在全球范围内,民用氢能的“战备竞赛”早已在2017年底由日本的“基本氢能战略”挑起。目前,包括美国、日本、法国、澳大利亚在内的多个国家已发布其燃料电池汽车及加氢站的长期规划。

氢能到底有什么样的魅力,能够瞬间引起多国的青睐?又有哪些A股上市公司在该领域有布局?

01 你不知道的氢燃料

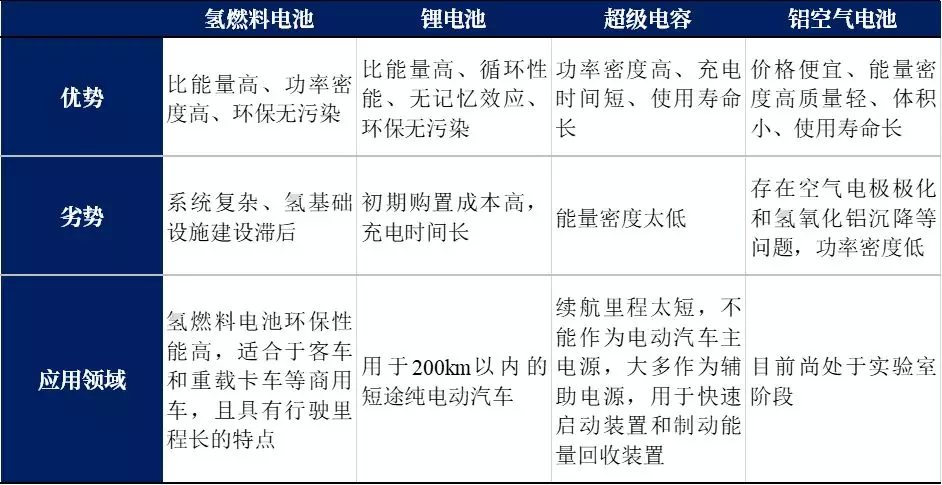

从环境影响而言,当前氢燃料电池汽车的全生命周期排放强度虽普遍高于纯电动汽车,但明显低于燃油汽车。

而从车辆性能而言,目前燃料电池乘用车续航里程可达到500 公里以上,明显高于一般电动汽车续航水平。且氢燃料加注速度快,解决了长期困扰纯电动汽车发展的续航里程焦虑和快速补充能源问题。

最后,在低温启动、电池循环寿命与回收等工程技术层面,氢燃料汽车也接近内燃机车辆水平。

与纯电动汽车相当的节能减排效益和与传统汽柴油汽车相近的车辆性能,让氢能成为未来极具竞争力的新能源汽车技术路线。

数据来源:国泰君安证券研究

不仅如此,根据IEA的数据,与其他几种汽车供能方式相比,燃料电池汽车的价格虽然目前很高,但未来有很大的下降空间,预计2030年可以下降到现在价格的56%左右。相对其他技术类型的汽车,将具有足够的经济性。

这也是氢燃料汽车未来发展的关键所在:燃料电池系统的高成本增加了整个汽车的成本,未来的主攻方向是如何在降低成本的同时,延长使用寿命。

这在从理论上讲是可行的,但是燃料电池中的核心部件——高压罐的成本却较难下降,因为高压罐的成本很大程度上取决于昂贵的复合材料。这也是目前产业界集中力量要攻克的技术难点。

02 中国氢能战略的现在与未来

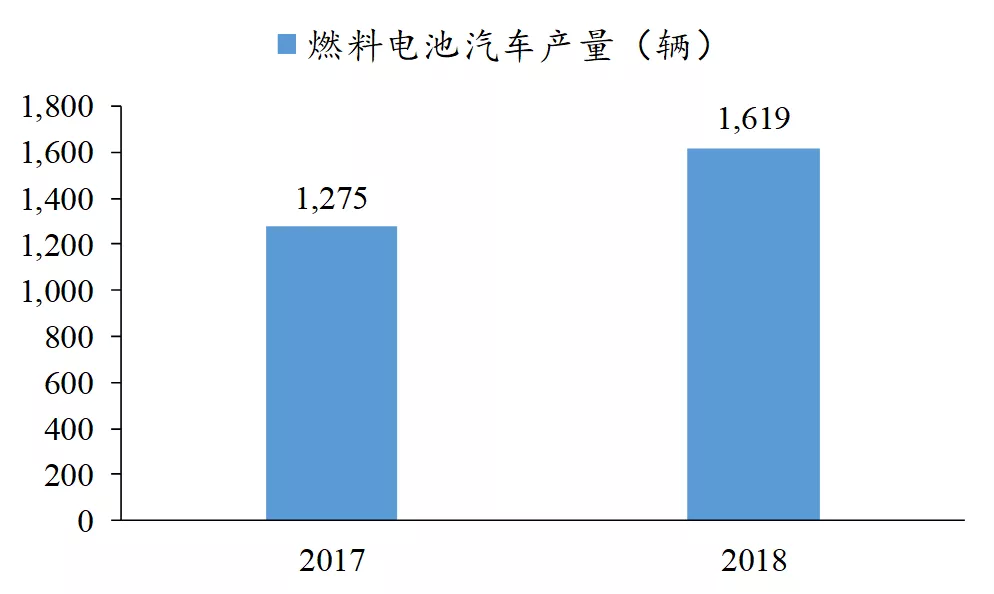

近年来,我国燃料电池汽车产销量保持每年千辆左右,主要为客车和专用车辆。

根据OFweek统计合格证口径数据,2018 年我国燃料电池汽车产量为1619 辆,带动燃料电池需求51 MW;相比2017年的产量1275辆,同比增加27%。

2018年我国燃料电池汽车产量同比增长27%

数据来源:中机中心合格证口径、国泰君安证券研究

就销量结构上看,我国氢燃料电池车以客车和专用车为主,其中专用车产量(含货车、环卫车等)为909 辆,相比2017 年增长尤为明显,客车产量为710辆。中通汽车、飞驰汽车两家企业占据全国总产量的70%以上。

中通客车、飞驰汽车

占据全国产量70%以上

数据来源:中机中心合格证口径、国泰君安证券研究

但显然,这还远远不够。

我国氢燃料电池汽车的发展愿景是:到2030年实现百万辆氢燃料电池汽车上路行驶,到2050年与纯电动汽车共同实现汽车零排放。

数据来源:节能与新能源汽车技术路线图、国泰君安证券研究

要达成这样的目标,曾经令新能源车产业为之疯狂的“补贴狂魔”再次出动。自2018年年初至今,已有十余个省区市发布补贴细则。

2019年3月,国家补贴也终于落地:

2019年3月26日至6月25日过渡期间销售上牌的燃料电池汽车按2018年对应标准的0.8倍补贴。

(2018年标准:燃料电池乘用车按可定功率补贴,标准为6000元/kW,补贴上限20万元/辆;轻型燃料电池客车/货车以及大中型客车/中重型货车采用定额补贴,补贴上限分别为30万元/辆和50万元/辆)。

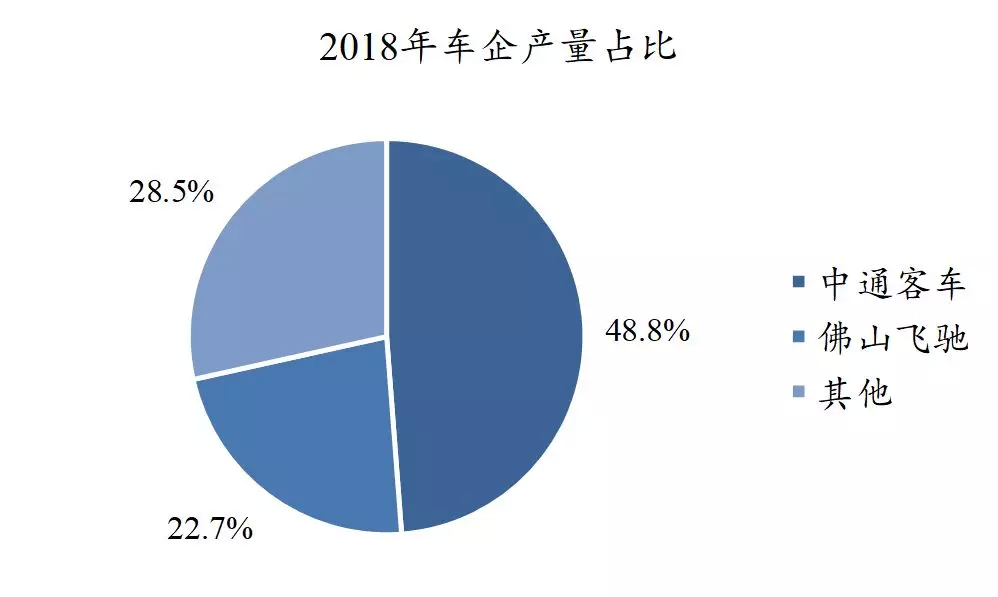

03 产业链起底:挑战何在

在氢燃料电池产业链中,上游是氢气的制取、运输和储藏,在加氢站对氢燃料电池系统进行氢气的加注;中游是电堆等关键零部件的生产,将电堆和配件两大部分进行集成,形成氢燃料电池系统;在下游应用层面,主要有交通运输、便携式电源和固定式电源三个方向。

数据来源:国泰君安证券研究

氢能和燃料电池的关键技术主要是氢能的生产工艺、燃料电池技术、氢燃料的运输与配送等。

氢燃料电池

燃料电池车用动力系统主要包括燃料电池发动机、动力电池、电机驱动系统、控制系统、DCDC 直流变换器。

我国攻克了车用燃料电池动力系统集成、控制和适配等关键技术难点,形成了燃料电池系统、动力电池系统、DC/DC(直流/直流)转换器、驱动电机、储氢与供氢系统等关键零部件部件配套研发体系,总体技术接近国际先进水平。

以同济大学新能源汽车工程中心为主的氢燃料电池轿车动力系统研发团队,和以清华大学汽车安全与节能国家重点实验室为主的氢燃料电池客车动力系统研发团队,在车用燃料电池动力系统平台技术方面取得重要进展。

乘用车方面

国外乘用车厂发动机均采用全功率模式,再加上乘用车内空间有限,因此均使用高压金属板电堆,体积功率密度高(>3kW/L),均实现-25℃以下低温启动,寿命5000小时以上,已实现商业化销售。但是,国内燃料电池乘用车发动机仅有上汽一家自主开发的荣威950轿车(30kW)完成公告认证,其他乘用车企业均采用合作的方式,还处于样车开发阶段,例如北汽、广汽、长安、汉腾等。

商用车方面

国外商用车发动机供应商主要有巴拉德、Hydrogenics和US Hybrid,这三家企业目前都与国内的企业有合作,发动机均采用石墨板和中低压技术路线,寿命超过10000小时。

氢燃料电池的主要成本集中于电池堆,年产1,000套系统与年产50万套系统中,电堆占燃料电池成本分别为66%和42%。

国外乘用车厂大多自行开发电堆,并不对外开放,例如丰田、本田、现代等。也有少数采用合作伙伴的电堆来开发发动机的乘用车企业,例如奥迪(采用加拿大巴拉德定制开发的电堆)和奔驰(采用奔驰与福田的合资公司AFCC的电堆)。

目前国内车用燃料电池空压机基本依赖进口,国产的仅广顺空压机在上汽有实际应用。

除此之外,关键零部件还包括氢气循环泵、加湿器和储氢瓶,目前我国厂商仍处于研制阶段。产业链应用中主要依赖进口。

氢气制备与储运

我们曾在《日本的氢能战略和燃料电池时代的来临》中对电解制氢和重整制氢进行了罗列对比。

我国氢气产能超过2,000万t/a,但生产主要依赖化石能源,消费主要作为工业原料,清洁能源制氢和氢能的能源化利用规模较小。

氢气供给:国内由煤、天然气、石油等化石燃料生产的氢气占比接近70%,工业副产氢(焦炉煤气、氯碱等)占比约为30%,电解水制氢占比不到1%。

氢气需求:基本为工业用途,如合成氨、合成甲醇、石油炼化等;用于交通领域的燃料电池汽车占比不到1%。

相比上游制氢行业,氢能储运和加注产业化较为滞后。我国压缩氢气主要通过气氢拖车和氢气管道两种方式运输。

气氢拖车:装运的氢气重量只占运输总重量的1%~2%,比较适用于运输距离较近、输送量较低、氢气日用量为吨级或以下的用户。目前,国内加氢站的外进氢气均采用气氢拖车进行运输。

气氢管道:运输应用于大规模、长距离的氢气运输,可有效降低运输成本。国外气氢管道输送相对国内较成熟,美国、欧洲已分别建成2400 km、1500 km 的输氢管道。我国目前氢气管网仅有300~400 km, 最长的输氢管线为“ 巴陵- 长岭”氢气管道,全长约42 km、压力为4 MPa。

加氢

加氢站是燃料电池汽车供应链中一个至关重要的因素,提供加氢站网络建设是普及燃料电池车的先决条件。加氢站的设置在很大程度上是由每日氢燃料的需求量、车载氢燃料的储存方式,以及氢燃料的制造和运输方式等决定的。

不同规模的加氢站采用不同的运输方式。一个小的加氢站初始阶段可能每天只需要50kg到100kg,但是在成熟以后的市场里,加氢站每天可能会需要2,000kg氢燃料。对于小加氢站,可以采用氢气气体罐运输或者现场制氢,而对于日用氢量大于500kg且没有现场制氢的加氢站,液化运输和管道运输是最好选择。

在终端加氢设施方面,截至2018 年9 月,我国在运营的加氢站有17 座,在建的加氢站38 座。目前国内已建和在建站以35 MPa 为主,也正在规划建设70 MPa 加氢站,暂无液氢加氢站。这在全球范围内是相对缓慢的。

这其中原因有二:一方面,氢能需求不足,导致加氢站投入平均成本过高、难以大规模铺设;另一方面,国内加氢站成本过高,建设及运营经验不足,加氢站建设运营管理制度体系缺位,加氢站建设运营等行政审批程序不通畅等多方面因素,又使得我国加氢站推广缓慢。

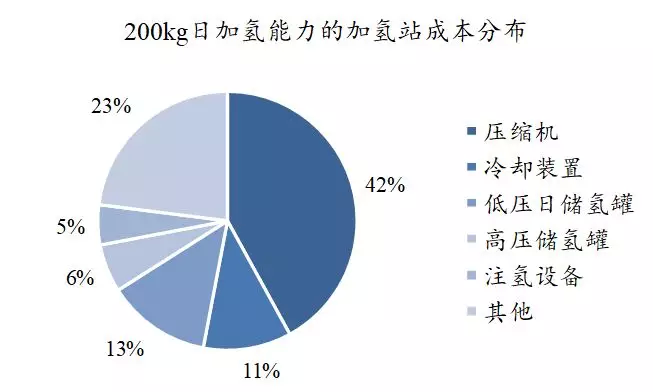

加氢站成本构成主要为压缩机。根据交能网数据,目前加氢站建设成本较高,我国一个日加氢能力为200kg的加氢站成本约为1,000万元,欧洲同等量级的加氢站所需成本与国内相当。

数据来源:交能网、国泰君安证券研究

建设成本方面,对应日加氢量为200kg的串级高压储氢加氢站,其成本42%约为压缩机。其次是储氢设备占比约为19%;冷却设备占比约11%。对于采用低温液态氢的加氢站,避免了压缩机、冷却设备的投入,成本将在600万元以下。

运营成本方面,能耗来自增压设备和冷却设备的能耗,低温液态加氢,不需要冷却装置,增压能耗较低,因此液态加氢站的运营成本也相对气体加氢站较低;但如果制氢地点与加氢站距离较近时,氢气液化和液态氢气的运输成本都更高,将导致终端成本较高。因此,加氢站的设计应当因地制宜,综合各项成本。

数据来源:交能网

04 成本拆解

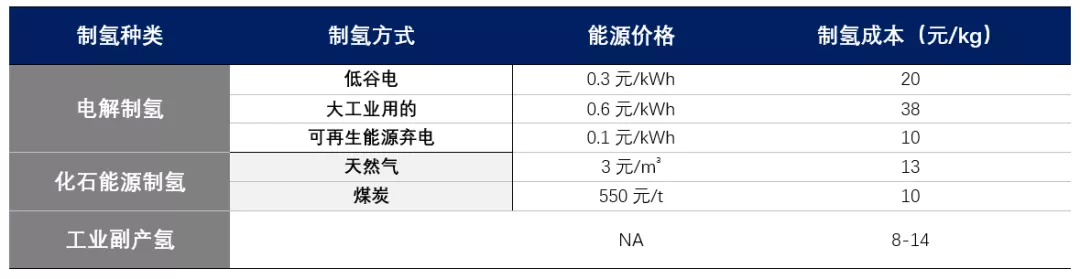

从制氢成本来看,采用不同方式制氢的成本差异较大。根据来自国家发改委能源研究所的测算数据,电解制氢成本显著高于化石能源制氢和工业副产氢。

从氢气储运来看,成本与储运距离和储运量有密切关系,目前市场需求量较小,高压储氢罐拖车运输百公里储运成本高达20元/kg。随着氢能应用规模的扩大、储氢密度提升以及管道运输的引入,未来氢能储运成本具有较大下降空间。

对于加氢站环节,由于当前设备较贵,用氢量小,因此目前加注环节的成本约10元/kg。综合考虑各环节,当前终端用氢价格在35~50元/kg。随着用氢规模扩大以及技术进步,用氢成本将明显下降,预计未来终端用氢价格将降至25~40元/kg。因此,按照百公里用氢1 kg计算,燃料电池乘用车百公里用能成本略低于燃油车,但是要比动力电池乘用车百公里用电价格(居民用电约百公里10元,工商业用电百公里约20~30 元)高。

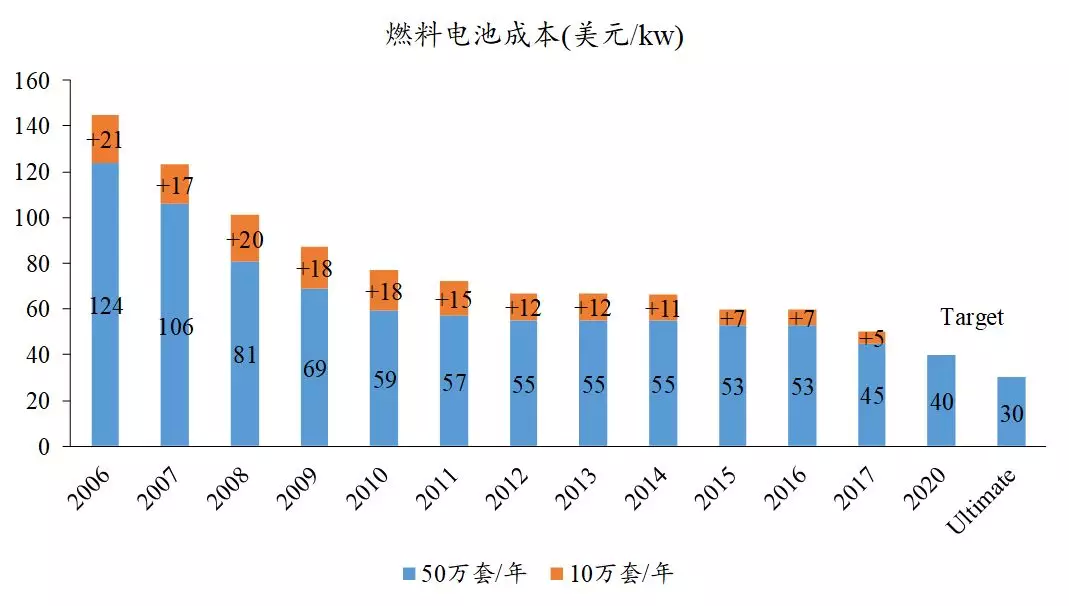

产量规模较小造成的高成本问题同样出现在燃料电池环节。对于燃料电池汽车,目前国内车用燃料电池成本还高达5,000元/kW以上,因此整车成本远高于动力电池汽车和燃油车。目前制约燃料电池车应用的最大因素也是车的成本太高,主要是由于燃料电池组产量低,使得单价居高不下。

随着生产规模的扩大,燃料电池成本有望大幅下降。根据美国能源部(DOE)由学习曲线做的燃料电池成本和产量关系的测算,基于2020年的技术水平,在年产50万套80 kW电堆的规模下,质子交换膜(PEM)燃料电池系统成本可降低到40美元/kW(约合260元/kW),即80 kW 燃料电池汽车的电池系统总价约2万元。而按照国际能源署预测,2030 年锂离子电池系统成本有望降低至100 美元,同等水平的60 kWh动力电池车电池系统总价约为4万元。

数据来源:DOE、国泰君安证券研究

因此,从长期来看,未来燃料电池汽车成本有望比动力电池汽车更低,和燃油车的成本相当。燃料电池成本下降速率将明显高于锂离子电池,其原因主要在于:

目前锂离子电池产业已具备较大规模,成本下降速率已逐渐趋于稳定,而燃料电池产业仍处在发展初期,其成本具有巨大下降潜力;

电堆是燃料电池成本的主要组成部分,电堆中除铂催化剂外,其他材料包括石墨、聚合物膜、钢等,几乎不存在类似于锂、钴、镍等稀缺材料对锂电池成本的刚性限制。而且近10 年来在技术进步推动下,单位功率铂用量大幅下降,丰田Mirai 燃料电池铂含量仅约0.2 g/kW,未来有望降低至0.1 g/kW 以下,且铂可以回收利用,可以有效降低电堆成本。

05 哪些公司已经入局?

虽然氢能对于改善我国能源结构、保障国家能源安全有着重要意义。但仍然需要注意风险因素的存在。

首先,目前我国中央和地方财政对氢燃料电池产业扶持力度较大。我国燃料电池产业发展还处于初期,如果未来政府补贴政策发生变化,补贴出现退坡,一定程度将影响燃料电池产业的发展。

其次,在国际上,燃料电池在关键技术尤其是寿命上已经取得了突破,并进入了小批量试运行以及降低成本的阶段。目前,制约我国氢燃料电池汽车发展的瓶颈包括燃料电池耐久性问题、关键材料及核心零部件问题与氢供给难题等技术性制约因素。目前国内燃料电池方面的主要技术风险是来自如何通过技术手段降低系统的成本,并提高燃料电池发动机的使用寿命。

基于投资价值的角度,我们正在关注包括以下公司在内的多个氢能源产业布局企业。

完整氢能源产业链布局

雪人股份

雪人股份主业为制冰设备、压缩机系统应用,借助其拥有的燃料电池空气循环系统、氢气循环泵等核心技术先发优势,2016年起开始布局氢产业链,通过一系列国际并购、控股或者参股,引进氢能与燃料电池领域国际先进技术。目前,雪人股份掌握上游“水电解制氢+加氢站+氢液化技术”,覆盖下游“燃料电池+空气供给系统+氢循环泵”完整的氢能源产业链布局。

2019年3月20日,雪人股份与重庆两江新区管理委员会、重庆市经济和信息化委员会签署了《投资燃料电池发动机及其核心零部件制造项目合作协议》。公司拟在重庆市两江新区投资设立燃料电池发动机及其核心零部件制造项目,项目拟总投资45.5亿元,将通过三期建设,最终达到年产10万套燃料电池发动机及电堆等核心部件的产能。同时在重庆市分期建设35座加氢站。

氢燃料电池龙头公司

亿华通

亿华通专注于氢燃料电池动力系统研发与产业化,目前已实现氢燃料电池发动机批量化生产,其中燃料电池发动机采用世界领先的干膜技术,具有低温启动、低温储存、高效率、高可靠性等优势。采用燃料电池发动机和动力电池的电电混合动力系统构型,为客户提供集系统构型分析、系统集成、动力系统优化控制、工程服务为一体的整套解决方案。

氢储运、加氢站核心供应商

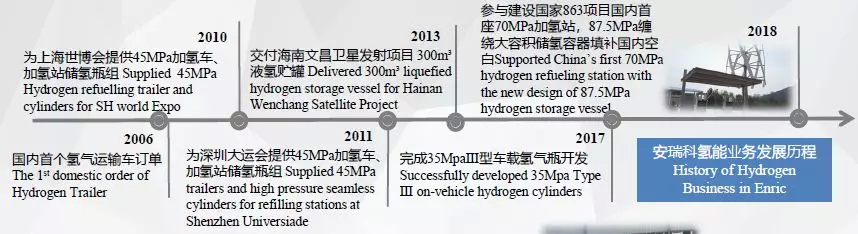

中集安瑞科(03899)

中集安瑞科主要从事能源、化工以及流体食品行业的各式运输、储存及加工设备的设计、开发、制造及销售,在河北石家庄、廊坊,安徽蚌埠,湖北荆门,江苏南通、张家港,荷兰Emmen、Sneek,丹麦Randers及比利时Menen等多个城市拥有制造基地,兼有一流的压力容器、罐式集装箱、液态食品生产储运及化工装备产品生产线。借助在CNG储罐等高压储罐、天然气气瓶等高压装备领域的技术优势,安瑞科较早切入氢能业务。

扫码下载智通APP

扫码下载智通APP