野村:趋势追踪基金去杠杆导致了上周的美股大跌

本文来自“华尔街见闻”,本文观点不代表智通财经观点。

从上周初至今,美国股市开启了令人惊心动魄的行情,股票遭遇大规模抛售,指数在动荡中急速且大幅下跌,“恐慌指数”VIX频频暴涨。

除了来自宏观层面的基本面高风险之外,野村证券跨资产策略师Charlie McElligott还提到了导致美股遭遇猛烈抛售的另一个因素:衍生品市场引发了现货大跌。确切地说,这要归结于CTA等趋势追踪基金的去杠杆行为。

Charlie McElligott上周四晚间在做客MacroVoices的节目时表示,他们的趋势模型显示,美国股市上周大幅下跌的一个重要原因在于:致力于追逐市场动能的CTA(管理期货基金)交易员们大量解除杠杆。最近几周,尤其是上周,我们观察到两个非常重要的情况。

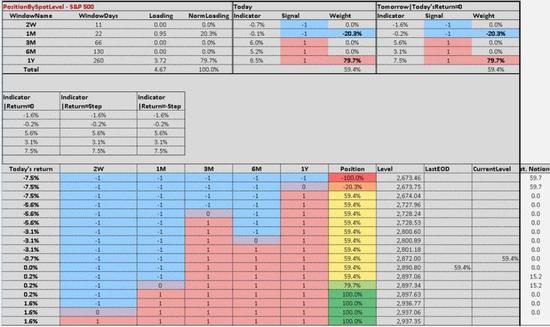

我们看到了标普指数期货和证券代码为SPY的SPDR S&P 500 ETF期权的gamma头寸的整体规模以及曲线,情况已经处于极端水准了, 标普500指数、SPY和代码为QQQ的纳斯达克100指数ETF都是如此。

事实上,对我而言最关键的是,当我看到第99个百分位,第100个百分位时,当gamma 多仓进入市场的时候,一般来说,你可以认为做空波动性策略正在扩散、正在扩大。

越来越多的人正在系统性地降低多头仓位,越来越多人在解除他们的铁鹰组合(Iron Condor)期权策略,越来越多的人在解除跨市套利(Straddle)期权组合。人们竭尽所能地提升投资组合收益。你可以假设经纪商们正在做多gamma。

那么,做空gamma的转折点在哪里?当特朗普发声之后,我就知道我们得做一些事了——测算转向做空gamma的反转程度。这意思就是,随着市场下跌,经纪商们会发现之前的仓位错了,他们必须持续卖出更多以对冲仓位风险。

所以,这就是我们看到的做空gamma环境的形成,这些迅速变化的来源。不过,我之前说的趋同是指差距缩小——假设周一大盘跌了1.5%——令指数出现跳空式下跌,至追踪动能趋势的CTA趋势模型所大致预期的下一个去杠杆化水平。

无独有偶,就在昨日媒体报道了风险平价基金和其他追踪波动性的基金的去杠杆行为导致了上周的美股大幅抛售。上周二美股大跌,最令人惊讶的不是美股的跌幅,而是投资者的抛盘程度。盘中,纽交所下跌股票的比例一度高达89%。

对此,《媒体》报道称,以算法程序为主的锚定波动性的基金通常会在市场相对平静的时期建仓,当波动性达到目标位时,它们就会争先恐后地抛售股票,转而买入更为安全的资产。截至上周二,这些股票的总敞口占比估计达到了44%,是去年10月初以来的最高水平。

而上周二的美股回调触发了一些基金的止盈位或者止损位,使得这些基金猛烈抛售。根据富国银行证券股票衍生品策略师Pravit Chintawongvanich的测算,这些基金在当天卖出了大约100亿美元的股票,占比降至41%。

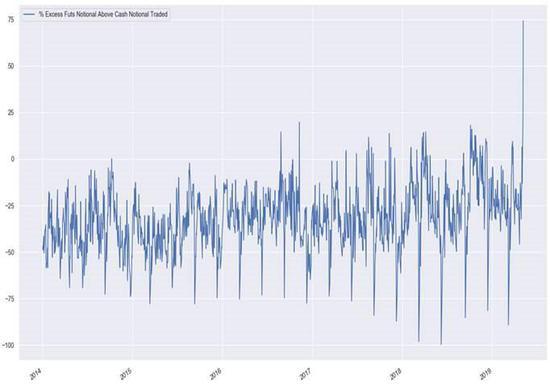

这个观点与野村证券的结论几乎一致。Charlie McElligott也认为,标普500、纳斯达克以及罗素指数的期货当天的交易额明显比现货交易额要高,这恰好说明周二的抛售是由期货等衍生品市场推动的。

这种激烈的去杠杆行为一般来说都不是好事。就在去年10月底, 尽管美股第三季度财报显示多数公司盈利持续增长,但美国股市出现了一个“停滞期”,指数无法进一步创出新高。当时高盛衍生品策略师John Marshall就表示,专业投资者和美国企业正处于去杠杆化过程中。

“专业投资者不得不卖出,散户投资者买进,这从来都不是一个好的迹象。”John Marshall说。当晚,Charlie McElligott还谈到了近期的VIX,包括该指数曲线倒挂,以及“伽马翻转”(gamma flip),即期权交易商被迫购买更多的波动性期货来对冲所有空头头寸。

华尔街见闻之前提及,在北京时间5月6日晚间,VIX曲线出现倒挂。现货VIX飙升的幅度比期货更大,升破18,创下1月以来最高水平,并高于期货的水平(2019年7月-2020年1月到期期货价格均低于18)。

之前的CFTC持仓报告显示,不久前VIX净空头达到创纪录高点。截至4月23日当周,对冲基金和其他大型投机者净卖空约17.8万份VIX期货合约,为2004年有记录以来的最大卖空规模。当时Charlie McElligott就发报告称,这种突然的飙升可能带来更大的威胁。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP