“土豪股”伟易达(00303)的50倍涨幅征途

16年涨幅超50倍的伟易达(00303),如今却被大行集体“沽售”。

4月8日,花旗和里昂发布了对伟易达的“沽售”研报,目标价均大削10%以上。早在2018年伟易达公布中期业绩后,市场上就出现了一些“沽售”的声音,这一声音随着前者发布2018年盈警后越来越多。

智通财经APP获悉,2019年上半年,伟易达收入及净利润出现了近几年的首次下滑,分别同比减少3.5%及13%。这一情况将在2019年年报中进一步恶化,据伟易达公告,其年度未经审核的净利润预期将同比减少15%-20%。

一年前,伟易达还是港股市场上为数不多的红底股之一,其数年保持在30%以上的ROE、高达98%的派息率、接近6%的股息率......让伟易达一度成为港股市场上的优质“土豪”股。

然而,随着其部分产品需求萎缩、整体盈利下滑、运营环境趋难,伟易达的“S”型成长曲线已走上了下坡路。

转型迫在眉睫

企业的成长通常都逃不过“S”型周期,即企业从平稳开始发展,随后进入快速增长期,最终在进入成熟期后逐渐开始下滑。此时,就需要新的增长点出现,在第一条S型曲线结束之前,形成新的曲线。

成功跨越S曲线的企业不在少数,如新能源汽车之于吉利、新零售之于永辉、云计算之于微软。如今,伟易达也走到了需要开启新一条S曲线的节点。

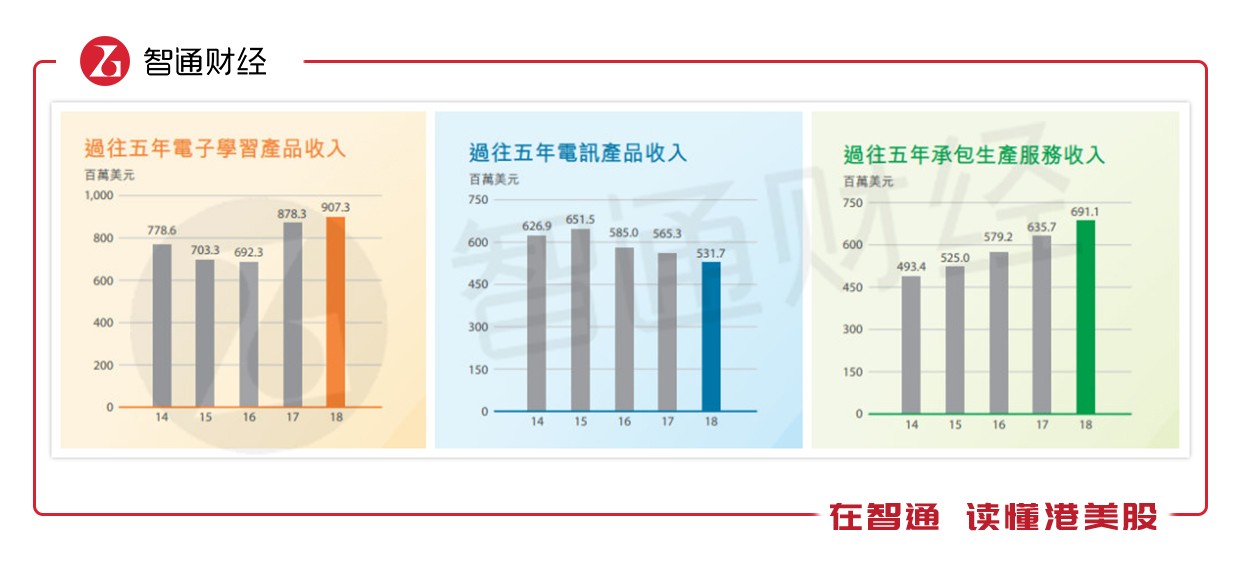

从业务组成来看,目前伟易达旗下共有三大主营业务:电子学习产品、电讯产品及承包生产服务,截至2018财年,各主营业务占总收入百分比分别为42.6%、25%、32.4%。

其中,电讯产品是拖累伟易达整体收入的“元凶”。据其中期财报数据,电讯产品收入大幅下跌18%,比过去三年的10%、3%及6%的跌幅更严重。在伟易达的电讯产品中,占比一半的为住宅电话业务,在移动手机当道的年代,家庭电话业务正逐步被市场淘汰。对此,花旗估计,伟易达的电信产品业务将会继续萎缩。

不过,伟易达也清楚这一业务的市场处境,并主动降低电讯业务的营收占比,由2007年的45.1%降至2018年的25%。同时,盈利能力较强的承包生产业务则由15.9%增至32.4%。

或许是在电讯行业的龙头地位过于稳固,伟易达的转型显得十分困难。原本伟易达的电子学习产品及承包生产服务仍处于增长阶段,能够在抵消电讯产品业务收入下跌的同时保持整体收入的增长,但随着电讯产品收入跌幅的扩大,另外两项业务也无法拯救整体下滑的营收。

在2019财年的盈利警告中,伟易达称业绩下滑的主因是电讯产品于2019财政年度下半年的销售额低于预期。

在电讯业务的拖累下,伟易达在目前的模式下发展得愈发力不从心,甩掉这一“包袱”或对其进行转型,也成为资本市场所期待的事情。但从伟易达用11年才将电讯业务占比降低20%的速度来看,转型对这家龙头公司来说并没有那么容易。

拆解“土豪式”分红法

尽管伟易达此时面临转型难题,其股价也一路下跌,但该公司最大的优势仍然得以保留——论分红,或许没有几家公司能有伟易达这么大方了。

智通财经APP统计发现,在过去的十一年里,伟易达向股民共派了近300亿港币的股息,这一数字比不少上市公司的市值还高。对此,甚至有投资者称,“我买伟易达就是当高息存款”。

从2009年开始,伟易达的每年每股派息的价格都稳定在0.78美元-0.81美元之间,尽管其在2015年因收LeapFrog而一度降低了派息价格,但伟易达的“壕气”值在2017年再次恢复。从上图可以看出,伟易达在2017年每股共派了6港元股息。

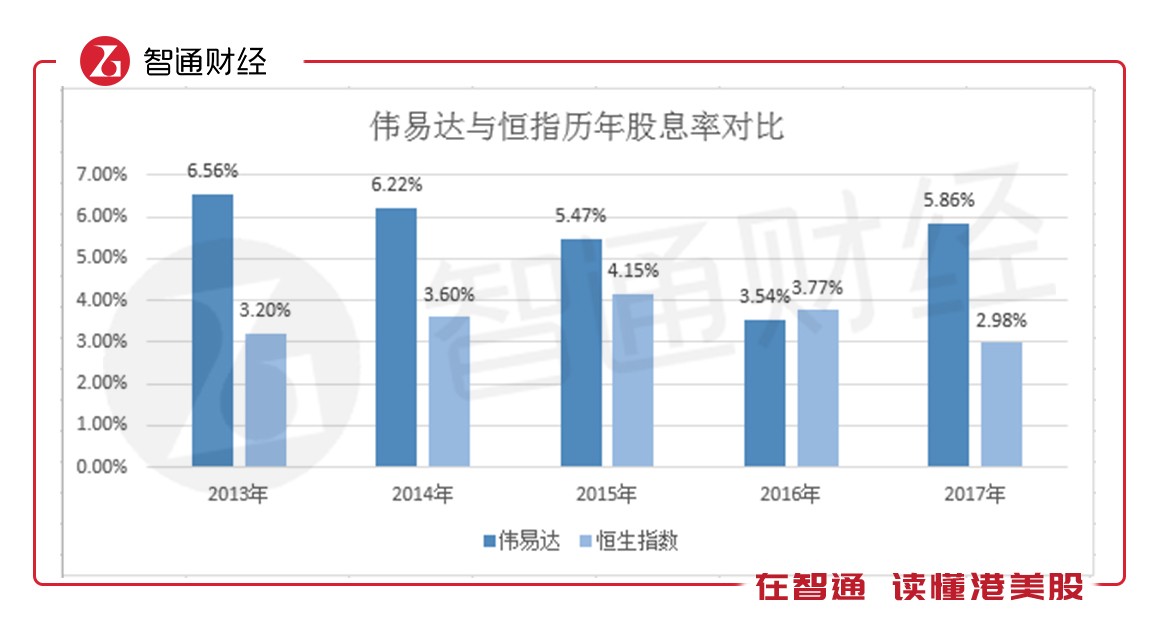

从其历年的派息数据来看,伟易达的派息率高达98%以上,哪怕目前业绩有所下滑,派息率也有97%,秒杀了市场上大多数企业。此外,伟易达的股息率也相当高。

除去收购LeapFrog带来的股息率下跌以外,伟易达历年的股息率均远高于恒生指数的股息率,且于2017年重回上升通道,一度逼近历史最高分红阶段的股息率。

对于成熟企业来说,由于不需要巨大的现金流去扩张市场,盈利所得就可以用来回报股东。对于已进入成熟阶段的伟易达来说同样如此,这既是一种成长缺陷,也是维持高分红的最大优点。“高盈利能力+低盈利增速”,正是伟易达这类高分红股的标配。

虽然伟易达“低盈利增速”已维持不住,但其“高盈利能力”仍然存在。

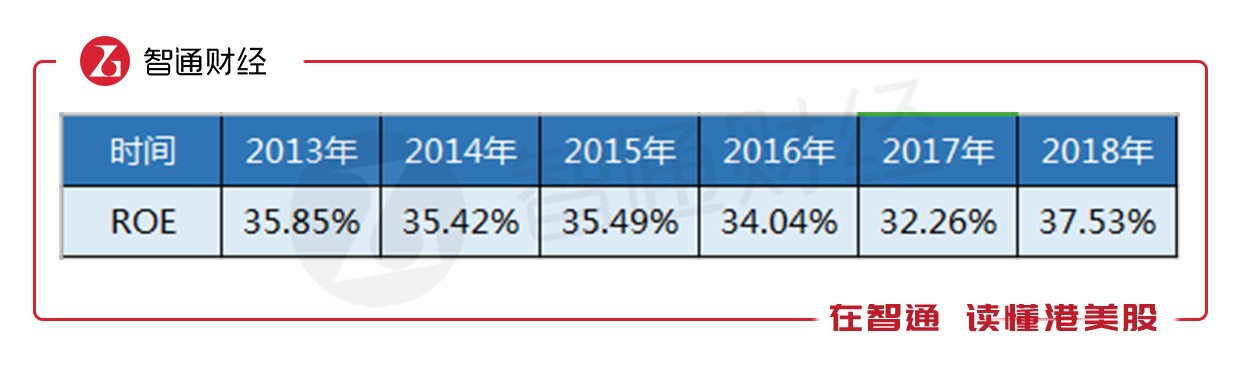

净资产收益率(ROE)是上市公司能为股份投资者带来回报的最核心观察指标,也是衡量一家公司是否具有投资价值的“锚”,从图可以看出,伟易达过去6年ROE从没低于30%。虽然其业务模式决定了销售净利率不会太高,但伟易达的资产周转率非常高,据2018年财报数据计算,该公司的资产周转率高达193%。

不过,考虑到伟易达的固定资产并不高,资产周转速度快也能理解,这里可以再去多参考另一些运营指标:

(伟易达2014-2018年运营数据)

在过去5年中,伟易达的平均存货转换周期为81.4天,存货周转率约为4.5次。此外,其应收及应付账款的转换周期更短,平均分别为43.6及34.4天。可以说伟易达的运营能力非常出色。

此外,伟易达的负债表也让投资人非常“放心”。据2018年财报数据,伟易达的总负债为4.56亿美元,其中有一半为应收账款,短期及长期负债基本为零,而其应收账款的账龄也大部分控制在90天以内。

作为一只“戴维斯双击”了多年的成长股,伟易达如今也走到了转型的十字路口。如果其要实行大刀阔斧式改革,或许将牺牲高派息率,如此前收购LeapFrog就付出了股息“腰斩”的代价。但倘若继续维持缓慢式的转型,伟易达的高股息或仍能让其在二级市场上维持吸引力。

扫码下载智通APP

扫码下载智通APP