预计营收降幅达40%,美光(MU.US)失速陷逆风区?

本文来自微信公众号“美股研究社”

摘要

由于NAND和DRAM市场疲软,美光科技(MU.US)继续下跌。

预计第三季度收入减速将触底,降幅为40%。

由于华为的收入集中,中国的外部因素可能会阻碍这一趋势。

在5月或8月的季度,投资者急于回购股票,可能预示着股市已见底。大多数投资者不喜欢的是,美光科技(MU)是一只在营收趋势逆转之前都要回避的股票。 由于管理团队的不断努力,投资者一度触底,但这家数据存储公司仍面临收入趋势直到8月份季度才见底的局面。从历史上看,美光科技只有在关键的营收趋势逆转时才会触底,这意味着该股的下一次暴跌可能与最终的底部有关。

1,不要逆流而行

美光科技简单明了的投资故事是,投资者不应与收入增长放缓这一不可避免的趋势作斗争。我的投资论点一直在反复强调,投资者对一家每2-3年就面临正常周期的公司过于乐观,10年的趋势就证明了这一点:

毕竟,如果不是这个行业的高周期性,这家公司在2017财年的收入增幅也不会达到90%。由于缺乏更多行业参与者的缓冲,DRAM和NAND市场目前与企业活动的联系更加紧密,行业整合带来的竞争对手减少,似乎只会增强周期性。

在上个季度之前,美光科技甚至还没有报告过一个典型的下滑周期的负增长季度。现在,分析师预计摩托罗拉移动第二季度的收入将从2月份的20.6%下降到8月份的39.9%。实际营收较低的48亿美元将出现在季节性疲弱的5月当季。

11月当季的收入增幅预计将超过30.3%,因此经济增速放缓的时间仍不确定。明确的信号是,这还没有发生。

据估计,美光科技约14%的收入来自中国大型企业华为科技和中兴通讯。该公司的10-Q特别指出,今年前6个月,客户集中的风险来自华为13% 的收入。

这些收入受到任何冲击的时机,都将导致任何市场摩擦解决方案的价格出现任意的低反弹。这里的关键是,美光的目标已经达到收入减速水平,从过去的周期低点接近40%

。

2,回购点在哪里?

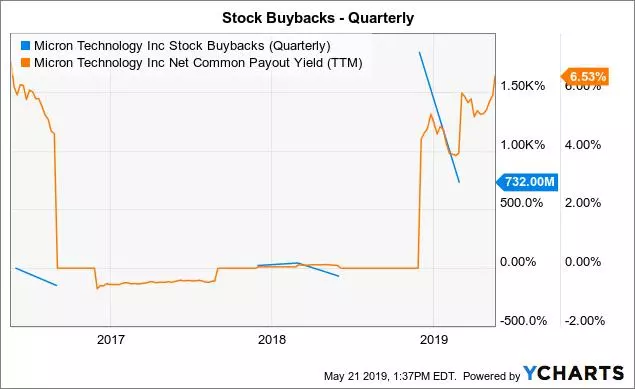

我对美光科技最大的疑问之一,是该公司宣布的100亿美元大规模股票回购计划。如果董事会没有看到真正的周期,那么该公司做出了一个奇怪的决定,将回购计划从2018年5月宣布推迟到9月份的财政年度开始。

该公司最近几个季度的净现金余额达到创纪录水平,进一步加剧了这一问题。截至2月底,该公司的净现金余额为29.9亿美元,现金余额增加至92.2亿美元。

这位首席执行官声称,在公司没有积极推进股票回购的同时,不会出现一个周期,表明在8月份的18财年末,前景将一片混乱。美光科技在去年11月的那个季度确实购买了价值约18亿美元的股票,但在今年2月的那个季度,该公司迅速撤回了股票回购。尽管所有看涨的声明,净派息收益率(股息收益率和净股票回购收益率的组合)只有可怜的6.5%。

在第二季度财报电话会议上,投资者没有听到的是对于回购廉价股票的积极态度。 在现金余额增长的同时,该公司仍然坚持将超过50%

的自由现金流用于股票回购的原则。

部分问题在于,存储半导体公司在周期低点减少了现金流。第二季营运现金流下滑约9亿美元,资本支出增加进一步打击FCF。这种情况只会变得更糟,因为每股收益估计将出现50%的环比下降。

3,投资者展望

投资者的主要收获是,可以跟踪DRAM和NAND定价变化,或者只关注预测的收入趋势。美光科技通常在市场周期触底之前不会触底,收入增长趋势就是印证。

所有迹象都表明美光可能在8月当季进入周期低点,任何低于当前35美元、接近28美元低点的股价下跌,都可能是买入美光股票的理想时机。分析师预测营收将令人难以置信地下滑40%,而且由于与华为的营收集中而引发的市场摩擦问题,无疑将在下个季度左右创下周期低点。

扫码下载智通APP

扫码下载智通APP