外资买了什么?——写在A股宣布“入富”之时

本文来自安信证券。

9月27日清晨,富时罗素(FTSE Russell)宣布将A股纳入全球新兴市场基准指数,分类为次级新兴市场,2019年6月份生效。在A股入“富”之际,我们认为短期有望提振A股市场情绪,推动增量资金入市。同时,我们通过A股前十大股东、QFII和陆股通等视角深度梳理外资的持股现状和特点,为广大投资者提供有益参考,敬请关注。

风险提示:经济不及预期;地缘政治风险;通胀超预期

1.A股宣布入“富”简析

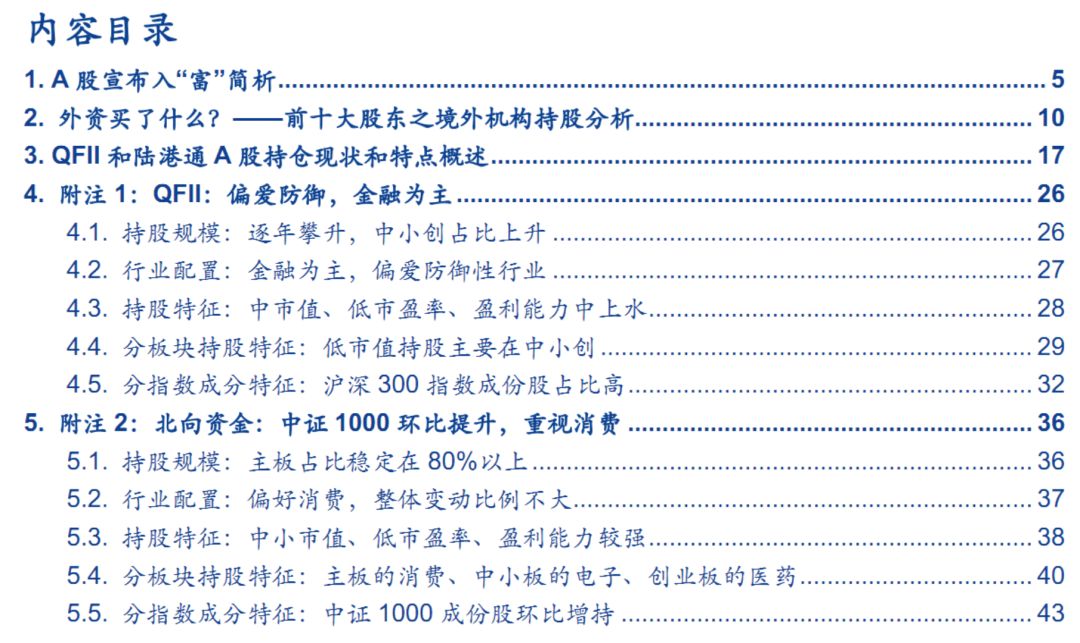

9月27日清晨,富时罗素(FTSE Russell)宣布将A股纳入全球新兴市场基准指数,分类为次级新兴市场,2019年6月份生效。我们认为短期有望提振A股市场情绪,推动增量资金入市,首先利好A股权重蓝筹股,尤其是在金融和食饮领域。同时,参照入摩经验,境外投资者对入 “富”成分股或将提前半年布局。

参考A股宣布入摩,短期有望提振A股市场情绪,推动增量资金入市。目前追踪富时罗素国际指数资金规模约为1.5万亿美元(40%遵循富时基准,其余则追随MSCI。),考虑到9月富时罗素CEO发言表示,其对中国内地股票的权重可能高于其竞争对手明晟公司(MSCI)的0.8%,我们认为保守估计有望推动120亿美元(822亿人民币)增量资金进入A股市场。受A股入富利好影响,短期A股市场情绪有望提振。参考A股宣布入摩后,上证综指在宣布后呈现震荡上升趋势,宣布后三个月涨幅超过6%,成交量和换手率环比也出现一定改善。

参考国际经验,入“富”名单和入摩名单重叠度较高,首先短期利好A股蓝筹权重股,尤其在金融与食品饮料领域。由于富时罗素指数尚未公布相关的择股标准和要求,因此无法精准预测成份股的数量与标的。

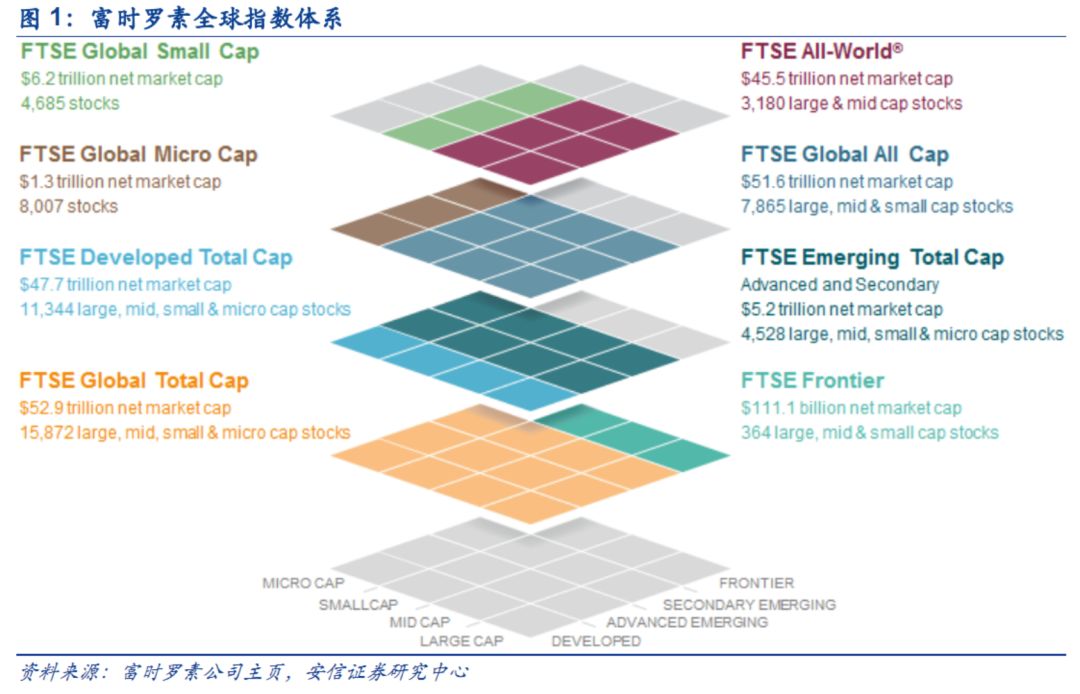

但是通过参考同时入富和入摩的新兴国家和地区(巴西、捷克、匈牙利、马来西亚、墨西哥、南非、中国台湾、泰国、土耳其、中国、哥伦比亚、埃及、印度尼西亚、秘鲁、菲律宾、俄罗斯、阿拉伯等),我们发现入“富”名单和入摩名单存在较高的重叠度。

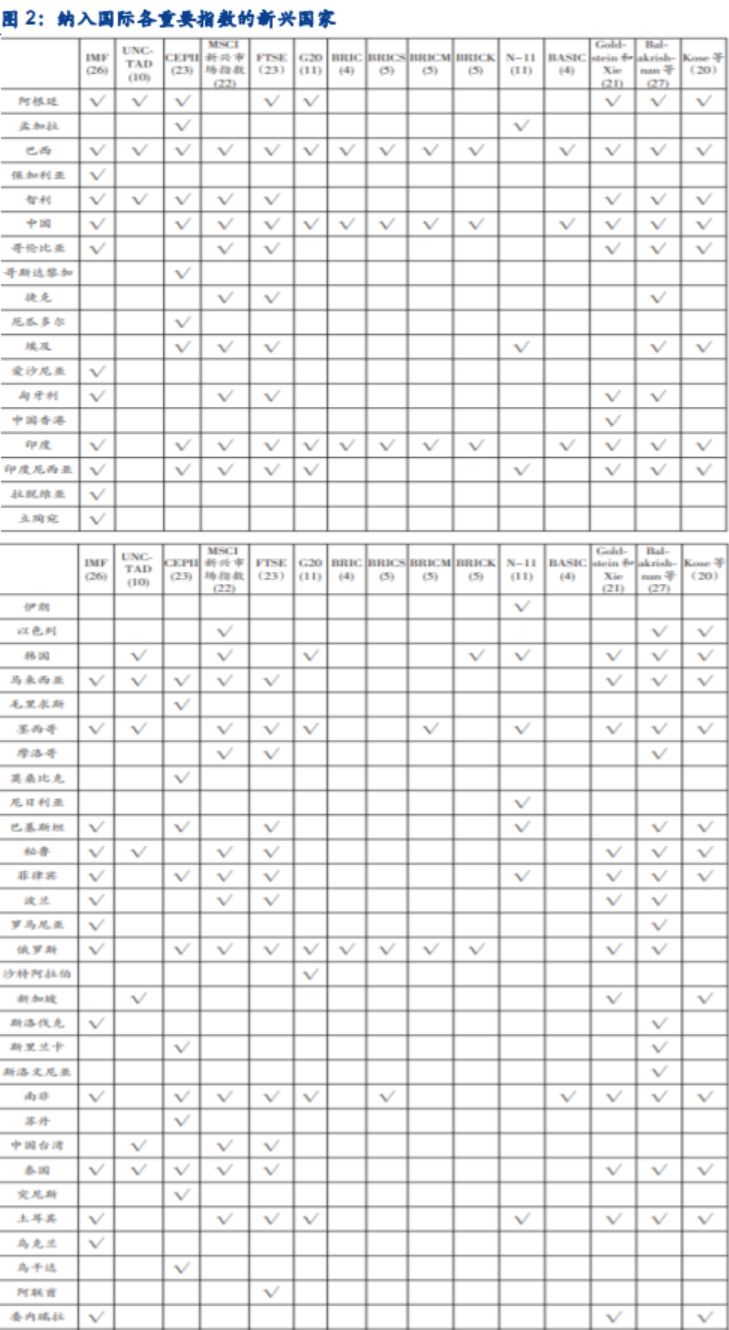

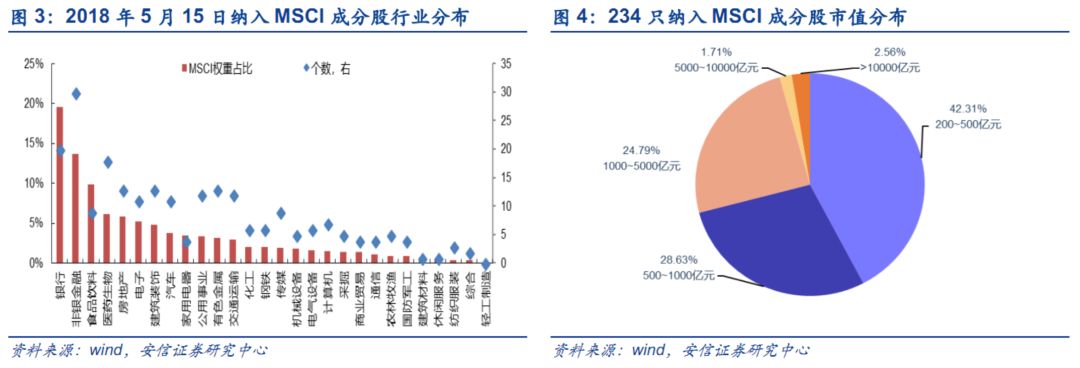

在此,我们有必要再次回顾一下A股入摩时的成分股特征。在2018年5月MSCI调整后,234只成份股中蓝筹权重股股占据绝对优势,基本覆盖了上证50、沪深300等核心股票。可以推断,A股入“富”将首先利好A股蓝筹权重股,尤其在金融与食品饮料领域。

金融业行业成为绝对主力。从行业来看,申万一级行业中除轻工制造外,其余27个一级行业均有个股入选。银行、非银金融等金融板块共纳入50只标的,流通市值占比接近40%,MSCI权重占比达33.19%;成长行业中,医药生物行业含有18只成分股,电子行业11只,传媒行业9只,计算机7只,通信和国防军工各4只,成长行业共纳入53只个股,流通市值占比为16.47%,MSCI权重占比达16.65%;此外,房地产、有色金属和建筑装饰各含有13只股票,食品饮料行业MSCI权重占比排名前三,达9.86%。

从市值来看,成分股市值均在200亿元以上。市值5000亿元以上成分股共10只,占比4.27%;市值1000至5000亿元成分股共58只,占比24.79%;市值500至1000亿元成分股共67只,占比28.63%;市值200至500亿元成分股共99只,占比42.31%。

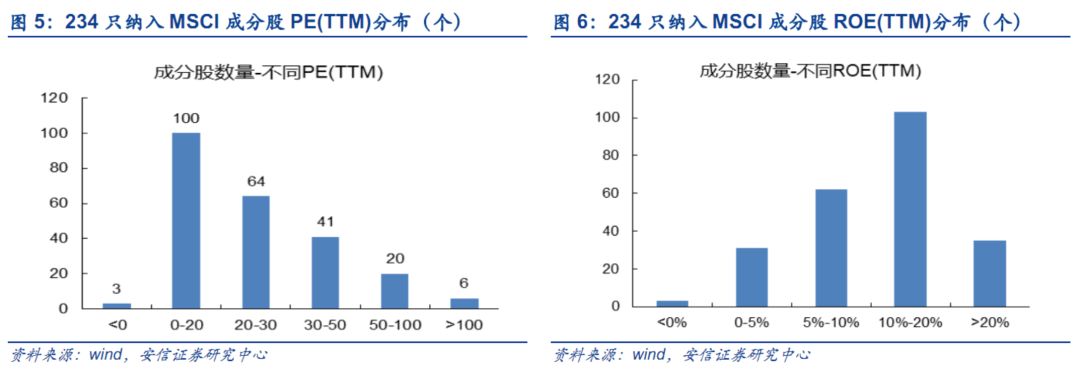

从估值和盈利角度看:234只成分股中,估值在0-20倍之间的个股数量占比最高,为42.72%;估值在0-50倍之间的个股数量占比高达87.61%。从名单来看,滚动市盈率最低的前五只成分股分别为:华夏银行(5.52)、民生银行(5.72)、兴业银行(5.85)、太钢不锈(5.93)和浦发银行(5.96)。此外,从盈利角度看:234只成分股中, ROE(TTM)在10%至20%之间的成分股数量占比最高,为44.02%,说明MSCI青睐盈利能力强的个股。从名单来看,2018年一季度加权平均净资产收益率居前五的成分股为:分众传媒(52.75)、纳思达(46.87)、方大炭素(46.52)、赣锋锂业(39.36)和华友钴业(36.94)。

2.外资买了什么?——前十大股东之境外机构持股分析

由于股东信息披露有限且境外投资者并未主动及时公布其持仓。因此,只能通过前十大股股东与公司实际控制人等信息对A股境外投资持者持仓进行分析。总体而言,我们以境外机构投资者为例,境外投资者在A股的持仓明显偏好消费。此外,我们从成为前十大股东的境外投资者进行观察,发现其对于以食饮、家电最为偏好,且持股周期都较长,至少在3年以上,中位数在5年左右。

境外机构作为实际控制人

最新的数据显示,全部2326家上市公司中,实际控制人中涉及境外的达到159家,其中境外机构作为实际控制人有4家,分别为:嘉士伯基金会持有重庆啤酒18.18%的股份,拉法基豪瑞公司持有华新水泥41.84%的股份,惠而浦公司持有惠而浦51.00%的股份,兴泰集团持有双汇发展15.91%的股份。

嘉士伯基金会(基金会类)

作为外资持股的一类典型嘉士伯基金会仅持有重庆啤酒这一支,持股比例达18.18%,持股市值近25亿元人民币。

境外机构作为前十大股东

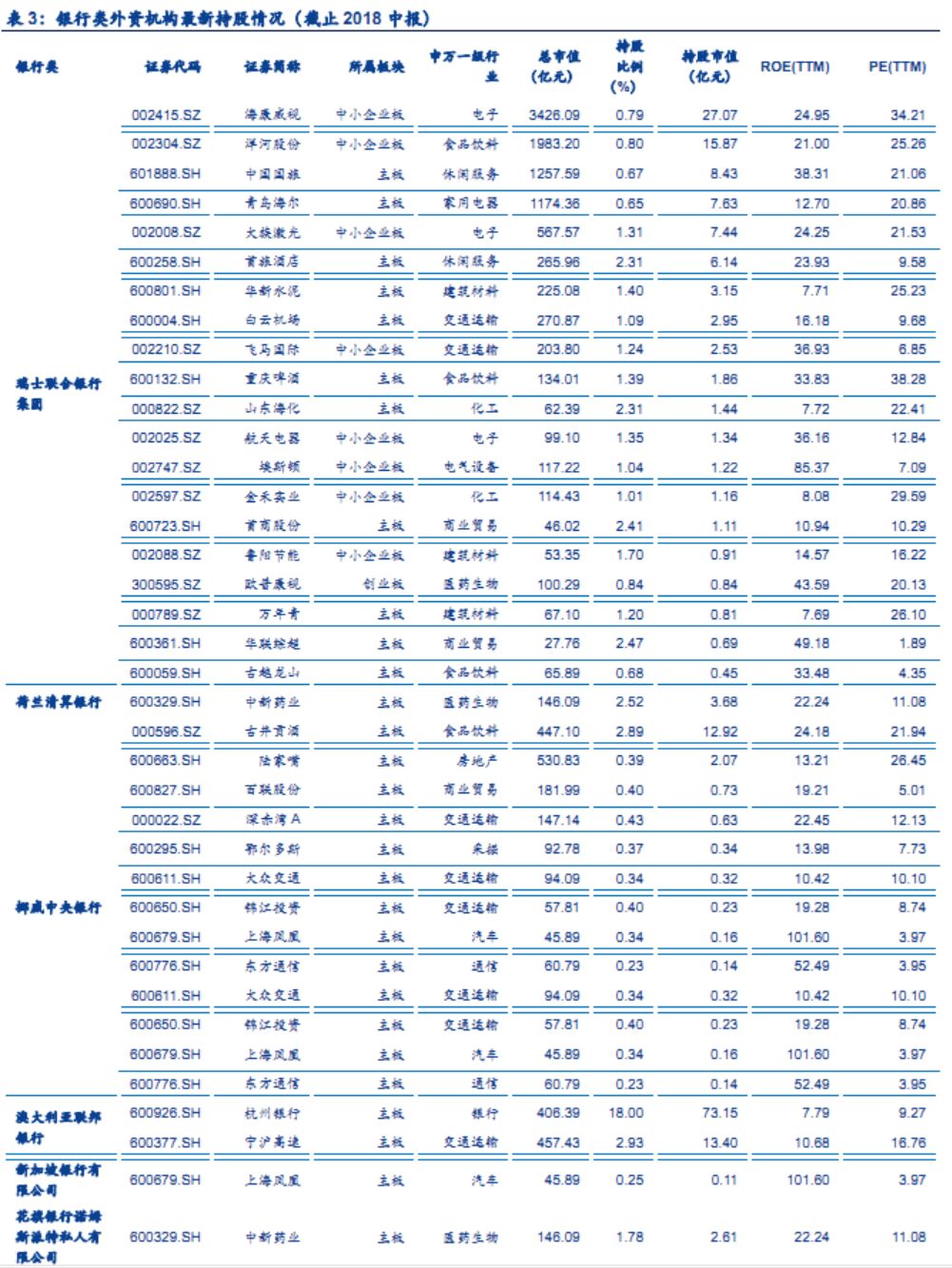

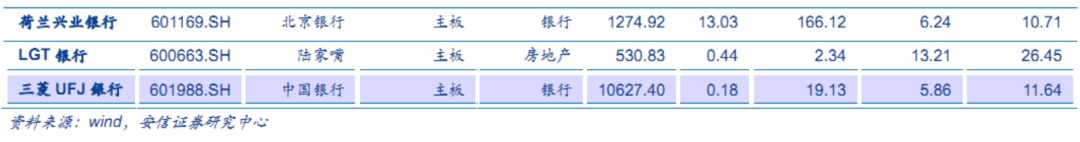

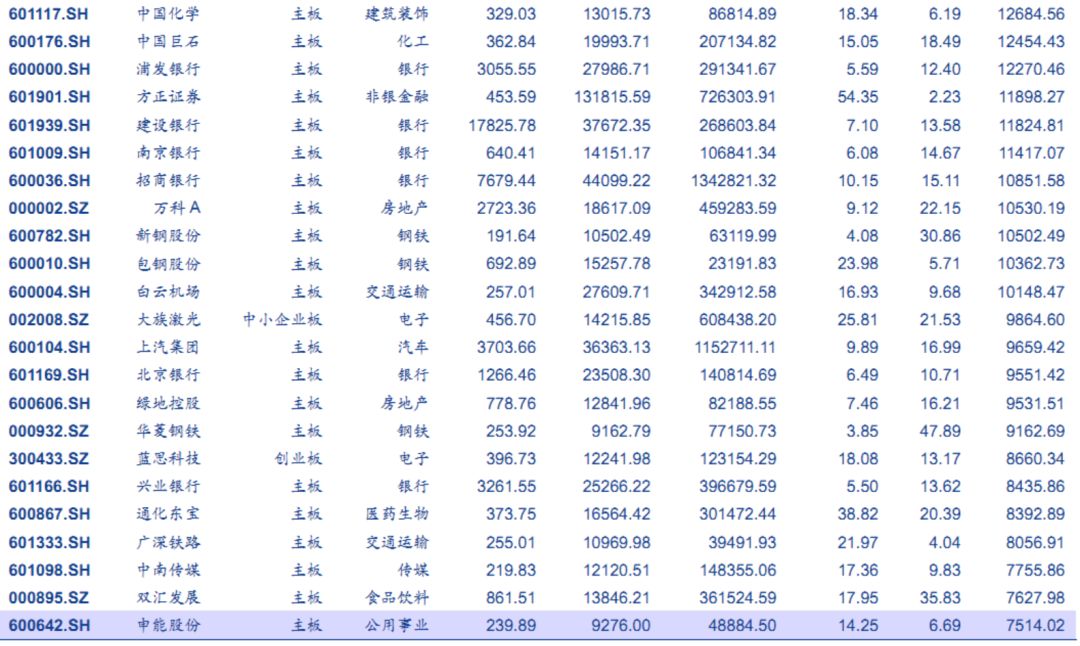

个别境外机构通过QFII、陆股通等渠道投资A股,并较高的持股比例,成为个股的前十大股东。其中,持股数量较多的有:瑞士联合银行成为26家公司的前十大股东,新加坡政府投资公司则有14家,德意志银行股份有限公司7家,高瓴基金公司4家。从这些外资机构的持股特点中可以看出对于消费领域的明显偏好。

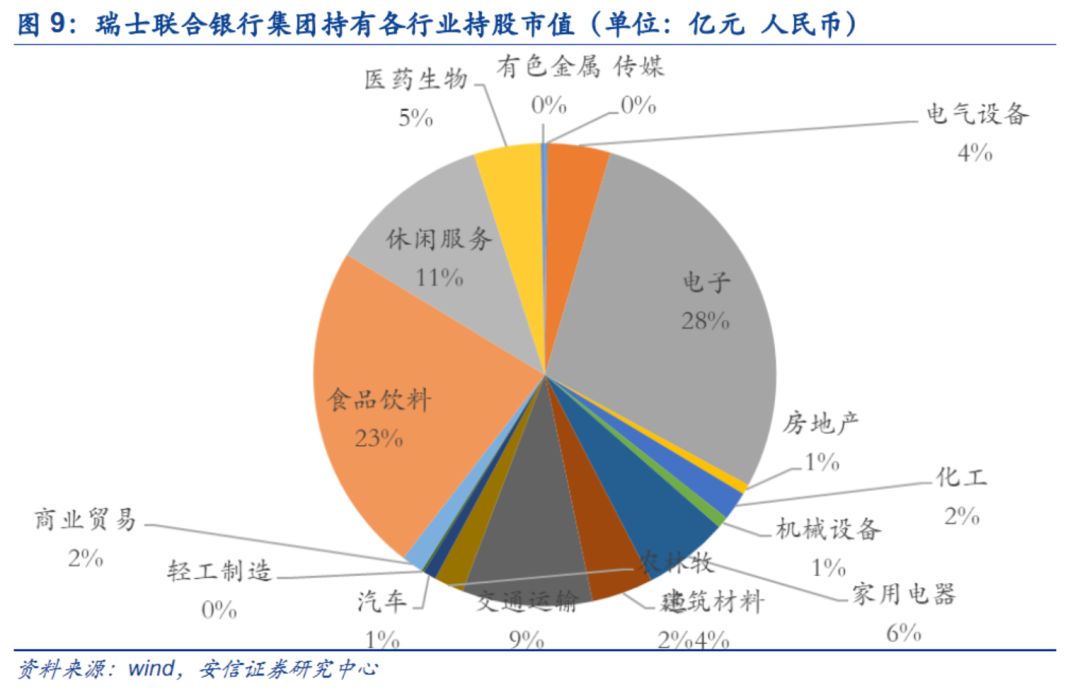

瑞士联合银行集团(银行类)

属于银行类的瑞士联合银行集团持有公司数是在境外机构中最多的总计达41家,持股市值达到128.17亿元人民币,其中主板24家,中小企业板11家,创业板6家,重点投资电子行业与食品饮料。其中瑞士联合银行为26家个股的前十大股东,持股比例基本在0-3%之间,持股比例最高的是华联综超达到2.47%,持股市值最大的则是海威康视达到20.01亿元人民币。

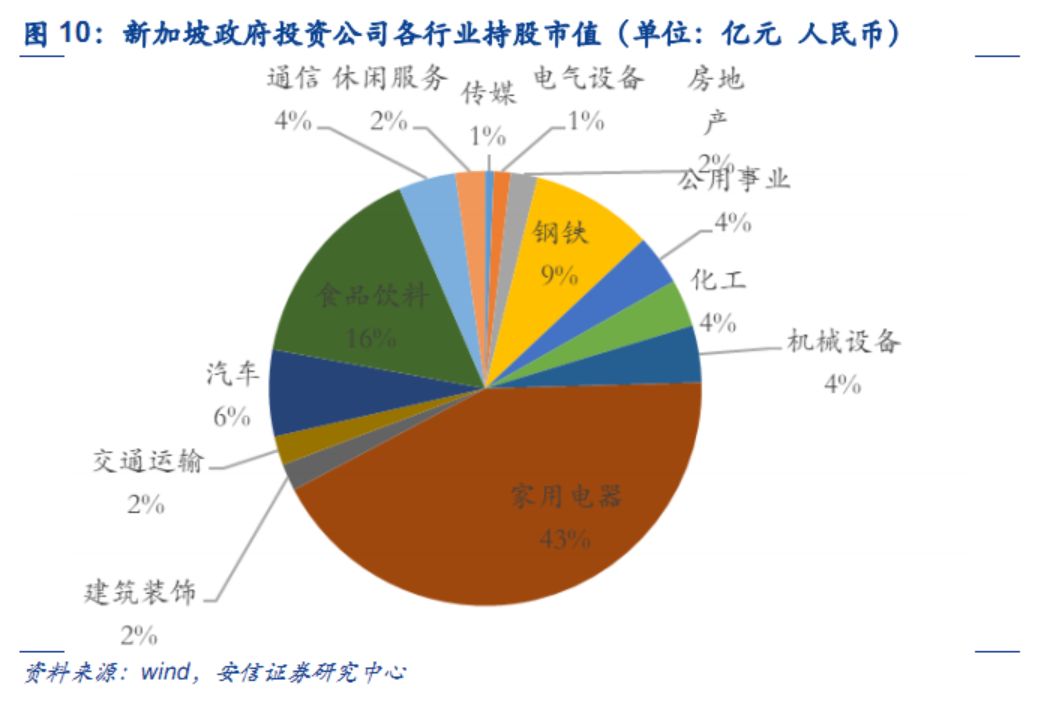

新加坡政府投资公司(政府投资类)

新加坡政府投资公司持有A股达17家,持股市值达到123.49亿元人民币,其中主板10家,中小企业板6家,创业板1家,重点投资家用电器。其中新加坡政府投资公司为16家个股的前十大股东,持股比例基本在0-5%之间,持股比例最高、持股市值最大的是青岛海尔达到4.49%,市值达到 41.24亿元人民币。

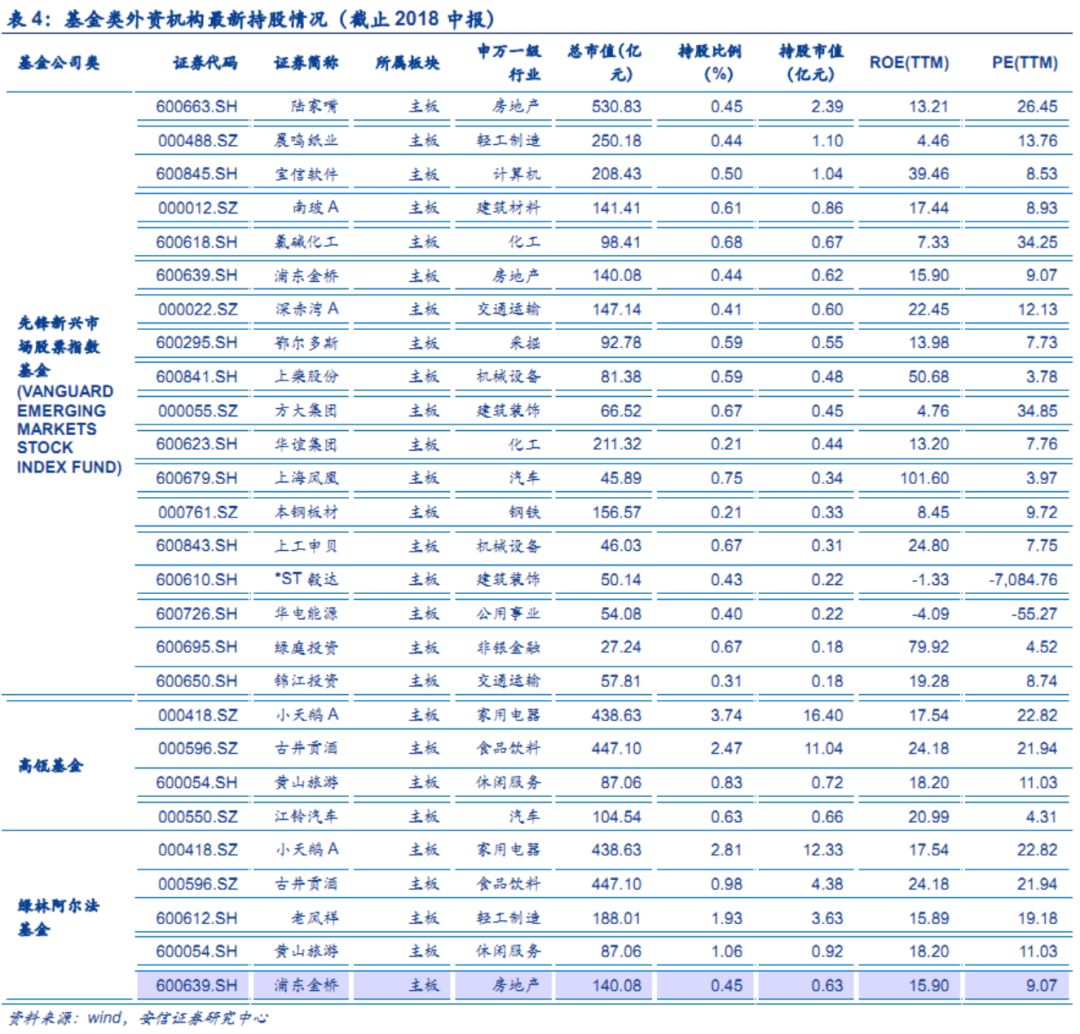

高瓴基金公司(基金公司类)

高瓴基金公司持有A股达6家,持股市值达到40.01亿元人民币,投资的全为主板,重点投资家用电器。其中高瓴基金公司为4家个股的前十大股东,分别是小天鹅(3.74%,11亿元人民币),古井贡酒(2.47%,8.86亿元人民币),黄山旅游(0.83%,0.67亿元人民币),江铃汽车(0.63%,0.61亿元人民币)。

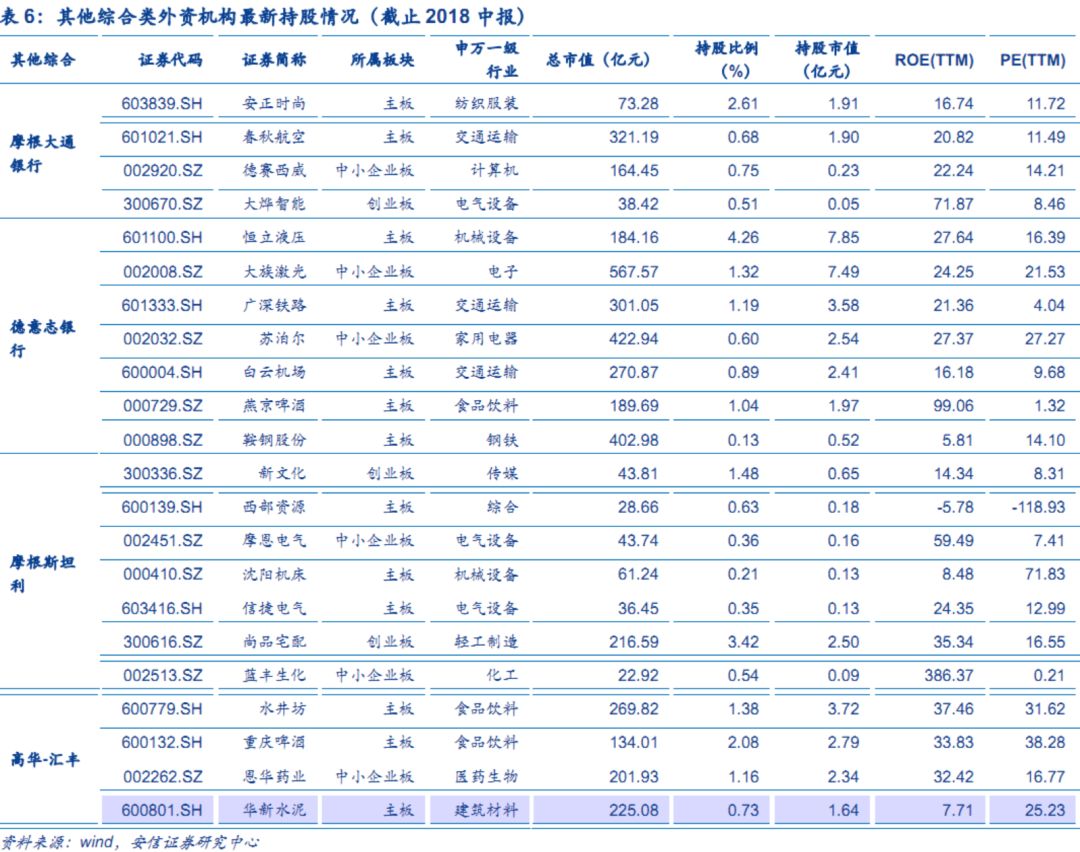

其他境外机构典型代表

摩根斯坦利公司(资产管理类)

摩根斯坦利公司持有A股达10家,但规模均不大,持股市值达到5.64亿元人民币,投资的主板6家,中小企业板2家,创业板两家,投资行业较为分散,重点投资轻工制造,持有尚品宅配3.42%股份,市值达2.50亿元人民币。

3.QFII和陆港通A股持仓现状和特点概述

自2003年外资进入中国到2018年MSCI将正式把中国A股纳入摩根士丹利国际公司新兴市场指数和全球指数,海外资金已经是A股中重要的一部分。其中,主要的投资口径包括QFII、沪股通、深股通等。不少境外机构通过QFII、沪股通和深股通等投资A股。

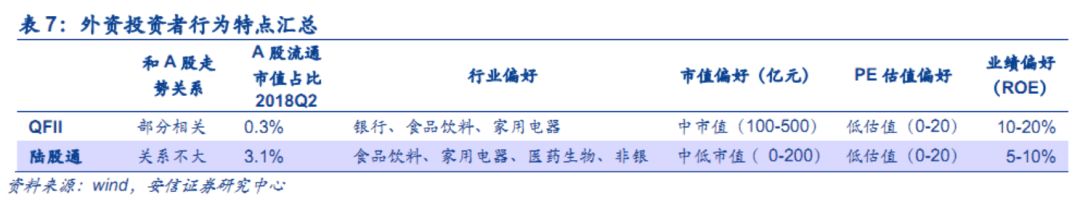

目前,QFII持股市值占A股流通市值0.3%,陆股通占3.1%。从持仓特点来看,境外机构通过QFII与陆股通投资A股最大的区别在于QFII持仓高度集中,金融占比极高;陆港通则较为分散。最大的相似点在于对于A股以沪深300指数为代表的核心资产的坚定持有。

从和A股走势的关系来看,QFII与A股走势有一定相关关系,在2015年跟随A股一起涨跌,其他部分时段持股市值增长则主要受到自身规模扩容的影响,而17年末起略不同于QFII持仓规模增大。陆股通的持股市值的增长主要受自身规模扩容影响,值得关注的是,18年6月至9月持股市值产生了一个U型变化。

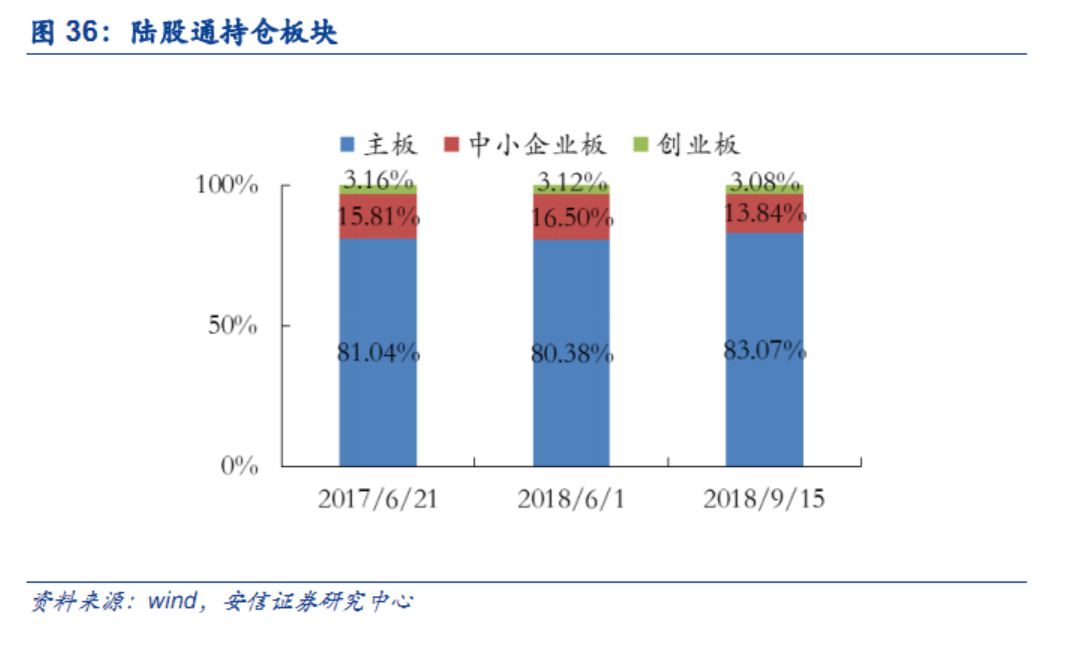

就板块分布来看,主板占比均为最高,截至2018年Q2,QFII主板占比维持在70%左右,而陆股通则更高主板占比维持在80%以上,同时境外机构各自的主板投资情况则受到自身投资规模和偏好等影响,不尽相同。

就行业配置来看,QFII重仓行业配置集中,其中金融股占比极高;陆股通持仓行业则较为分散,除了食品饮料,大部分行业占比不超过10%。具体而言,目前QFII对银行、食品饮料、家用电器较为偏好;陆股通对食品饮料、家用电器、医药生物、非银较为偏好。

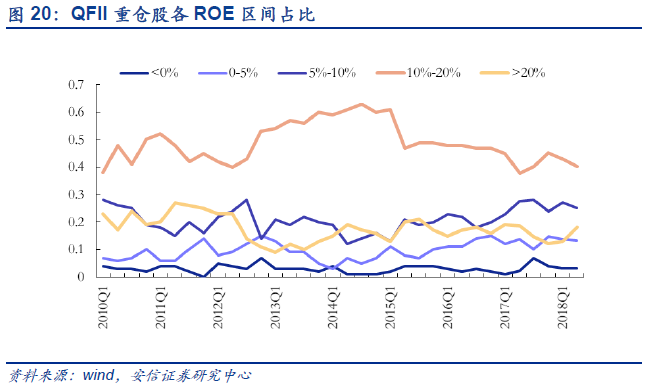

就投资风格来看,市值偏好方面,QFII对市值偏好由低市值(<100亿元)向中市值(100-500亿元)切换,陆股通则较为稳定偏好中低市值(0-200亿元);估值偏好方面, QFII和陆股通始终偏好低市盈率公司(0-20倍),且较为稳定,陆股通有往较高市盈率切换趋势但并不明显;业绩偏好方面,QFII在ROE 10%-20%区间较多,而陆股通则更多的分布与5-10%与10-20%。与A股整体相比, QFII与陆股通同更加倾向于盈利能力强的公司。

就分板块特征来看,主板偏向消费,中小板偏向电子、创业板偏向医药。

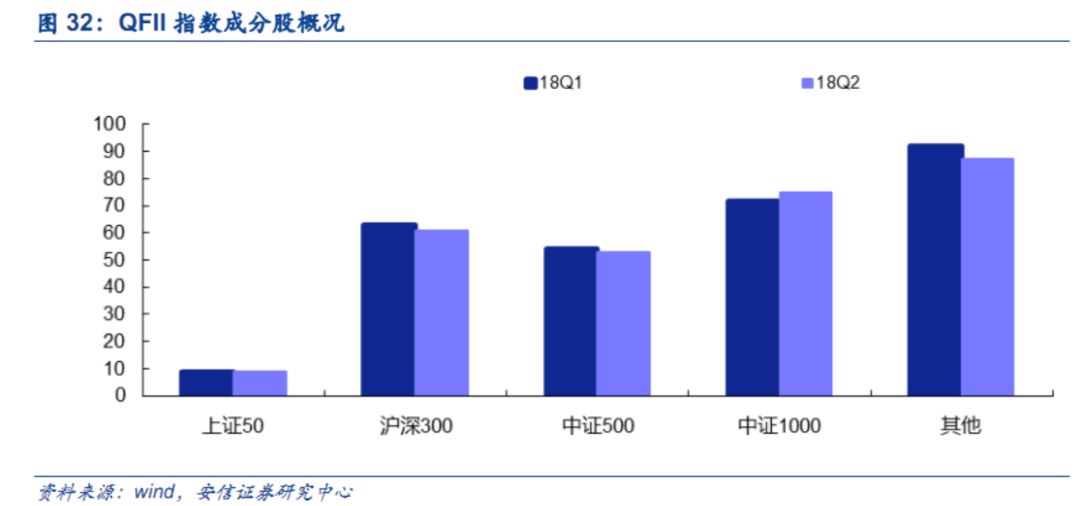

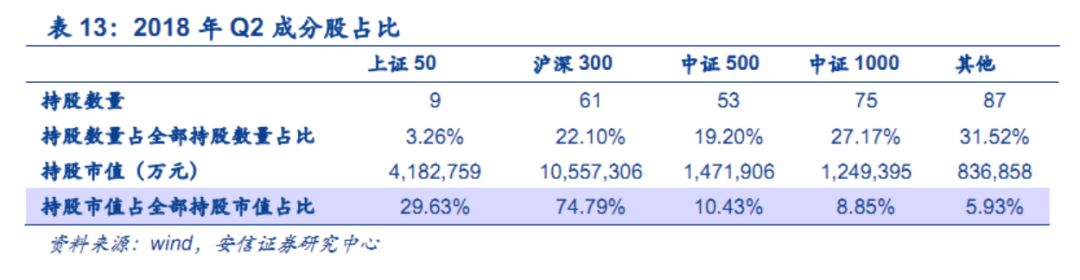

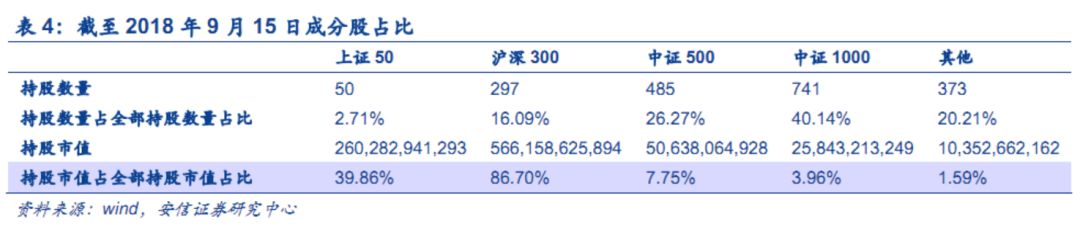

就分指数成分来看,目前,QFII总共持股276支股票,沪深300的持股市值占比最高,达到74.79%;陆股通总共持股1897支股票,沪深300的持股市值占比最高,达到86.70%,中证1000成份股环比增持。

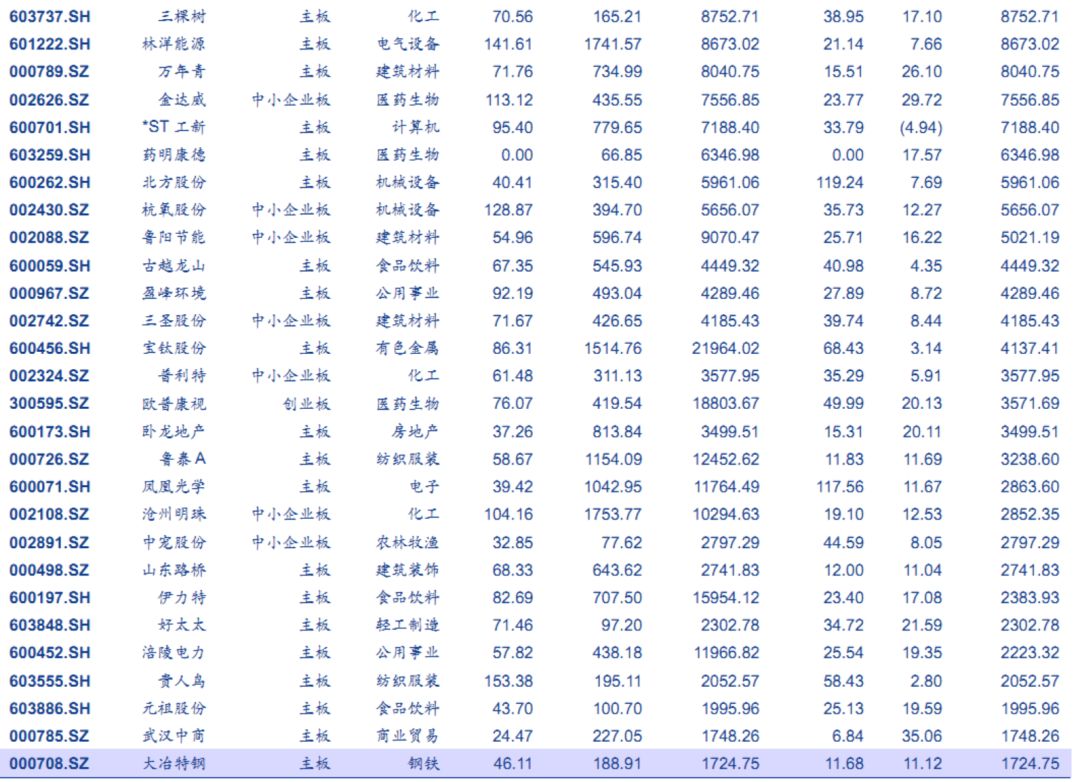

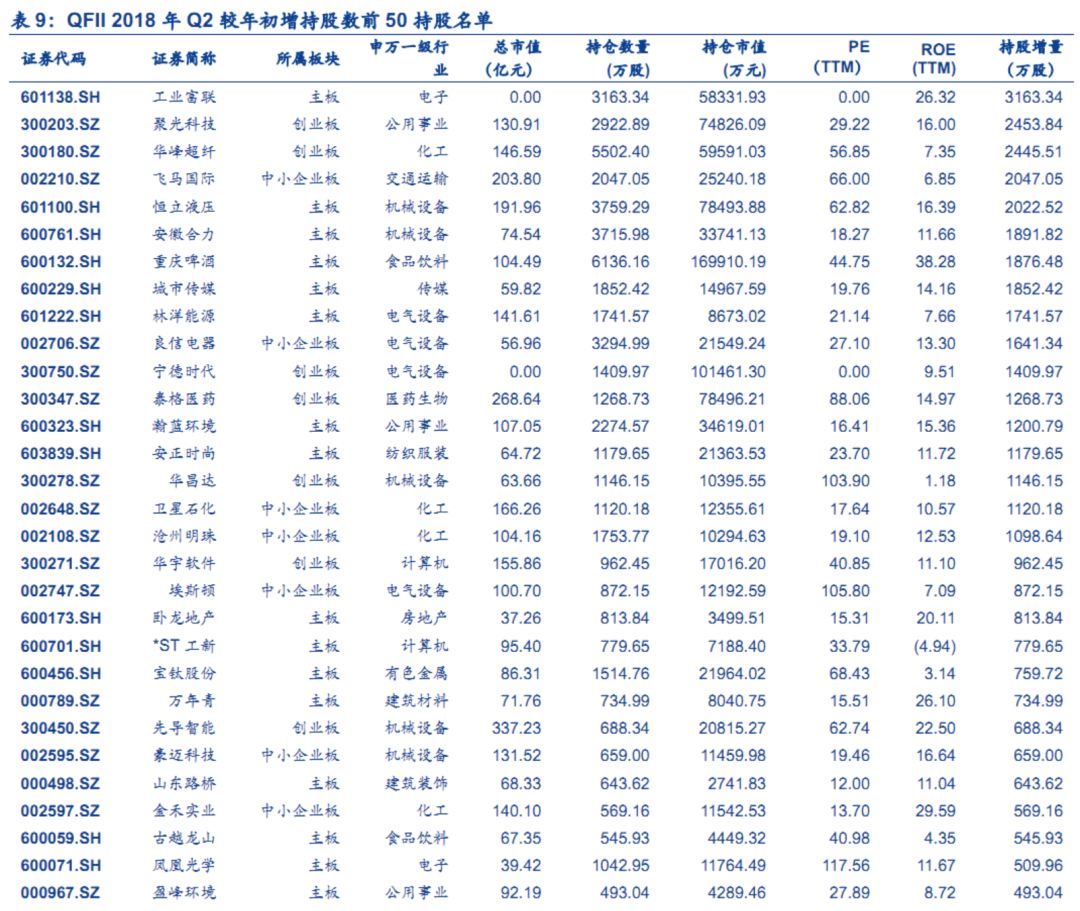

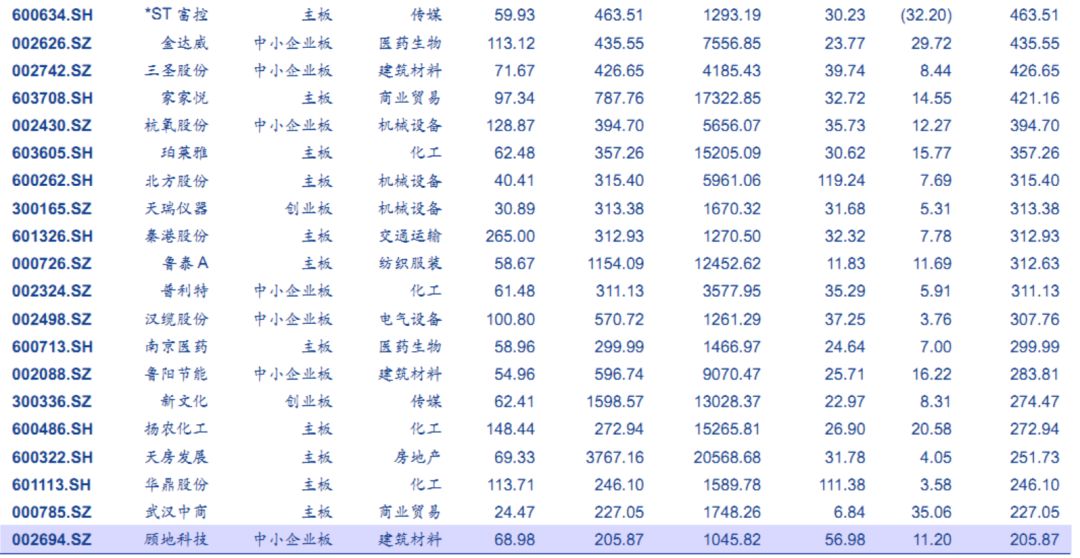

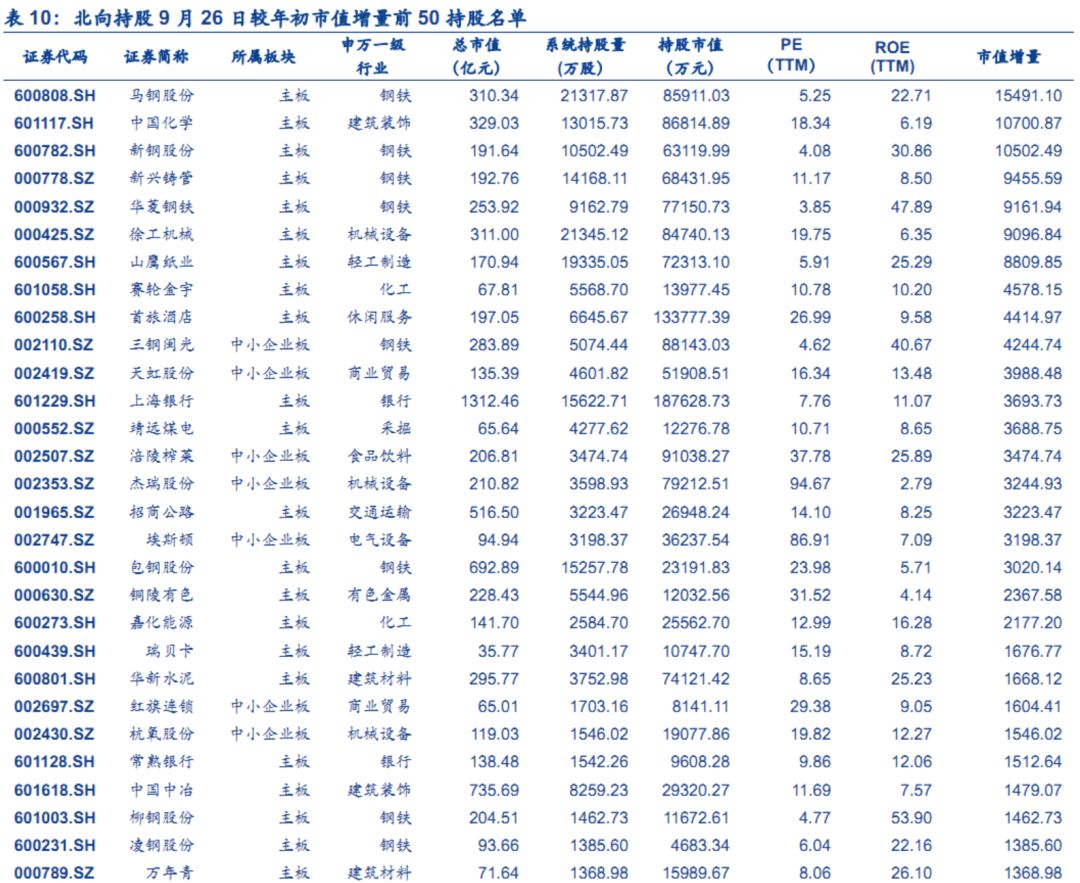

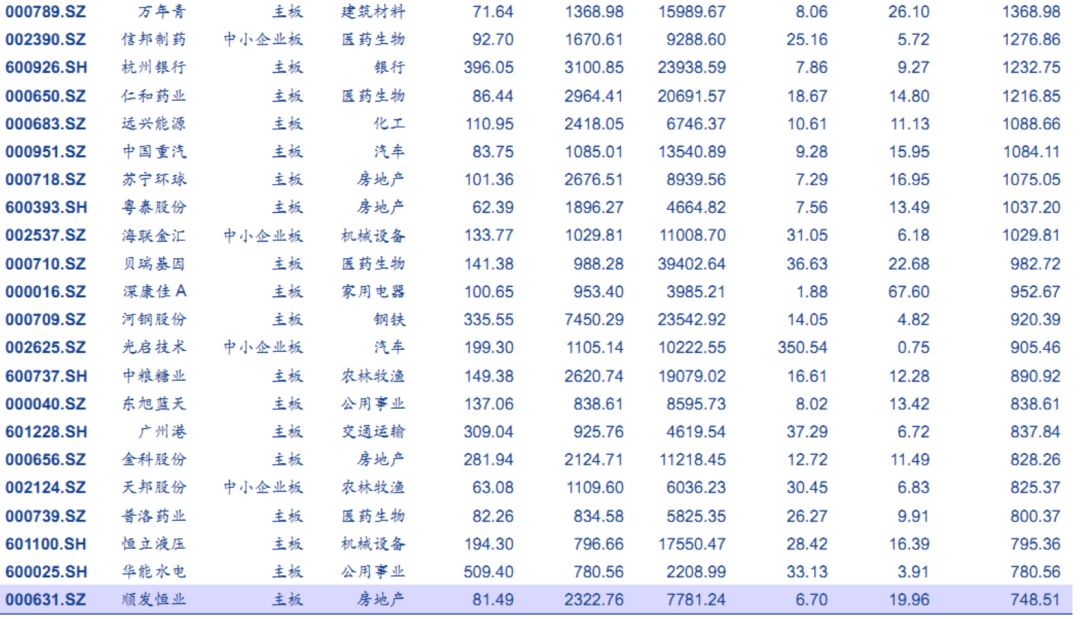

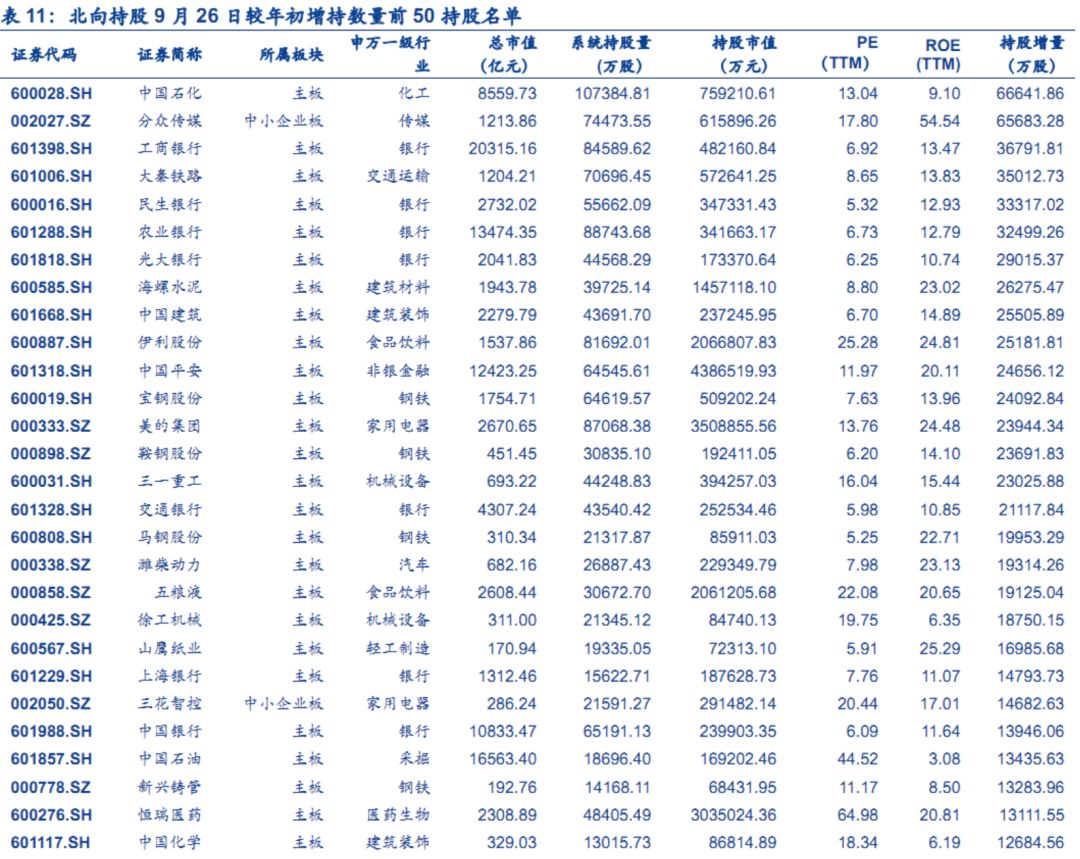

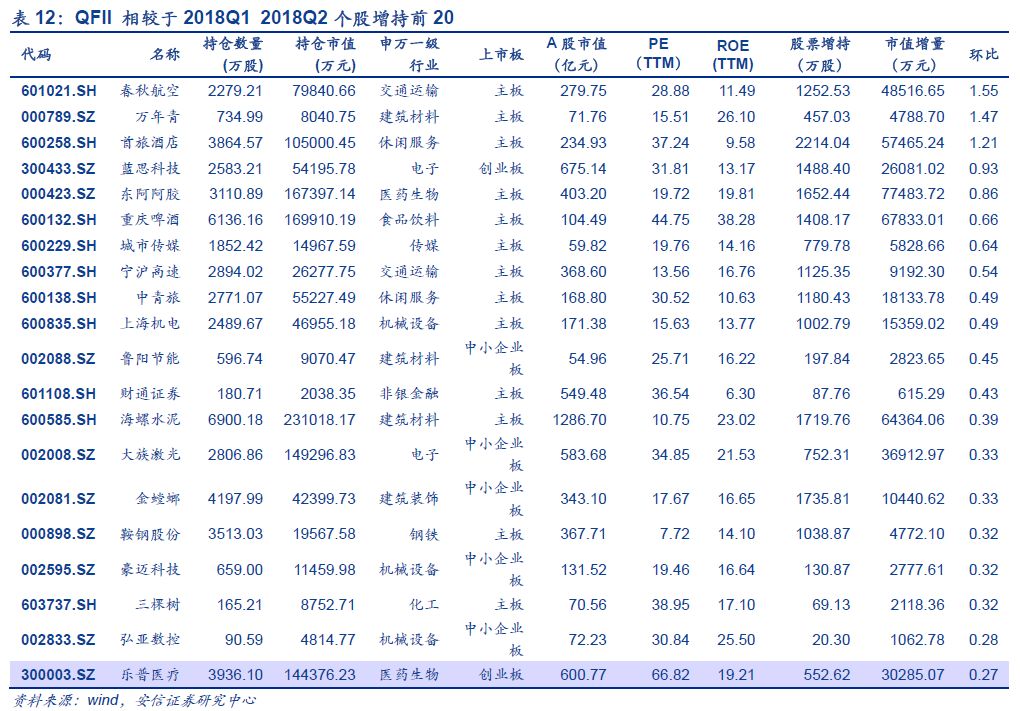

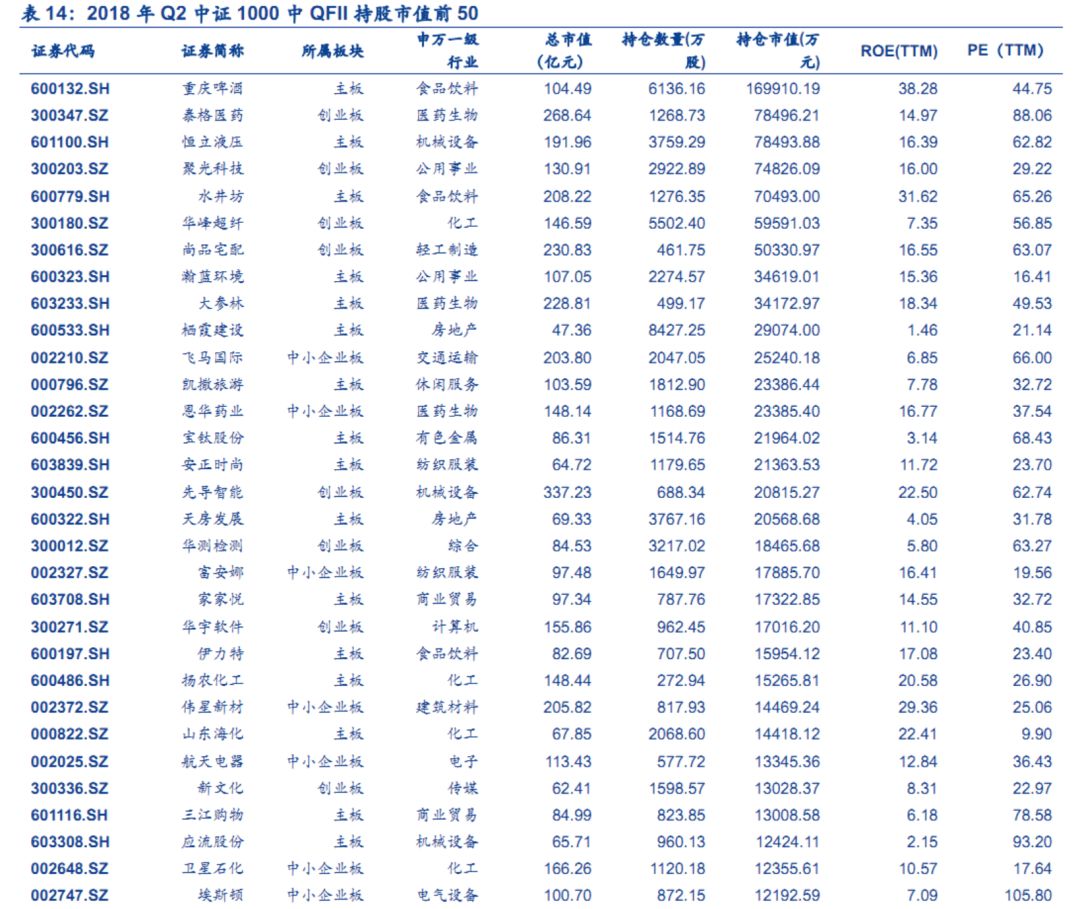

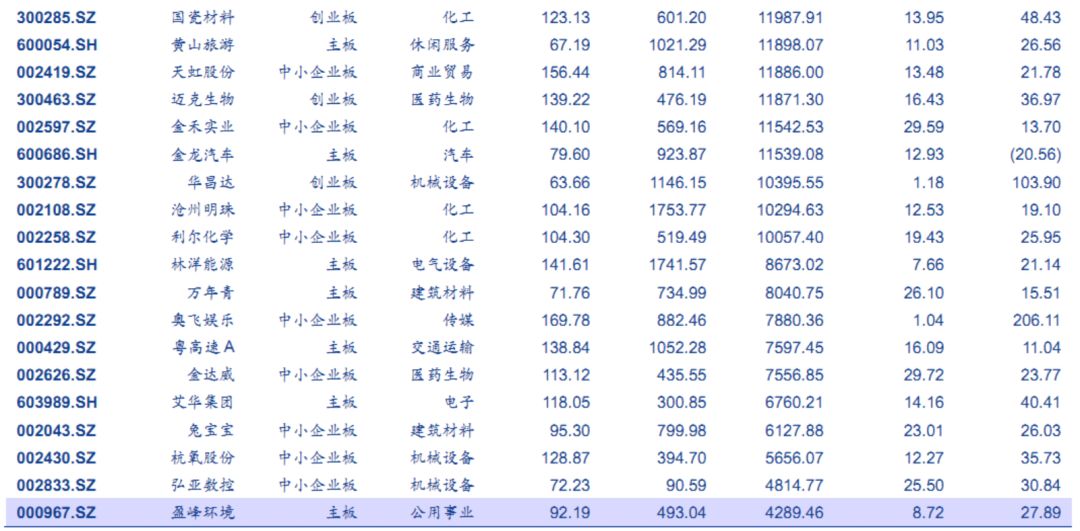

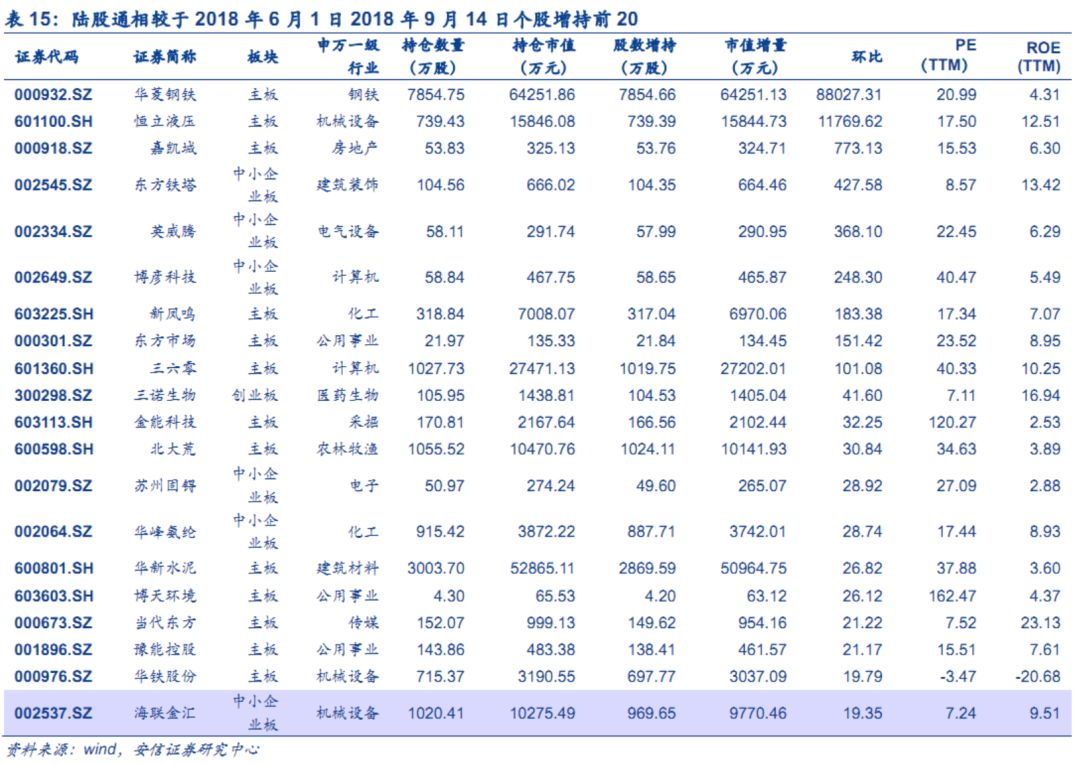

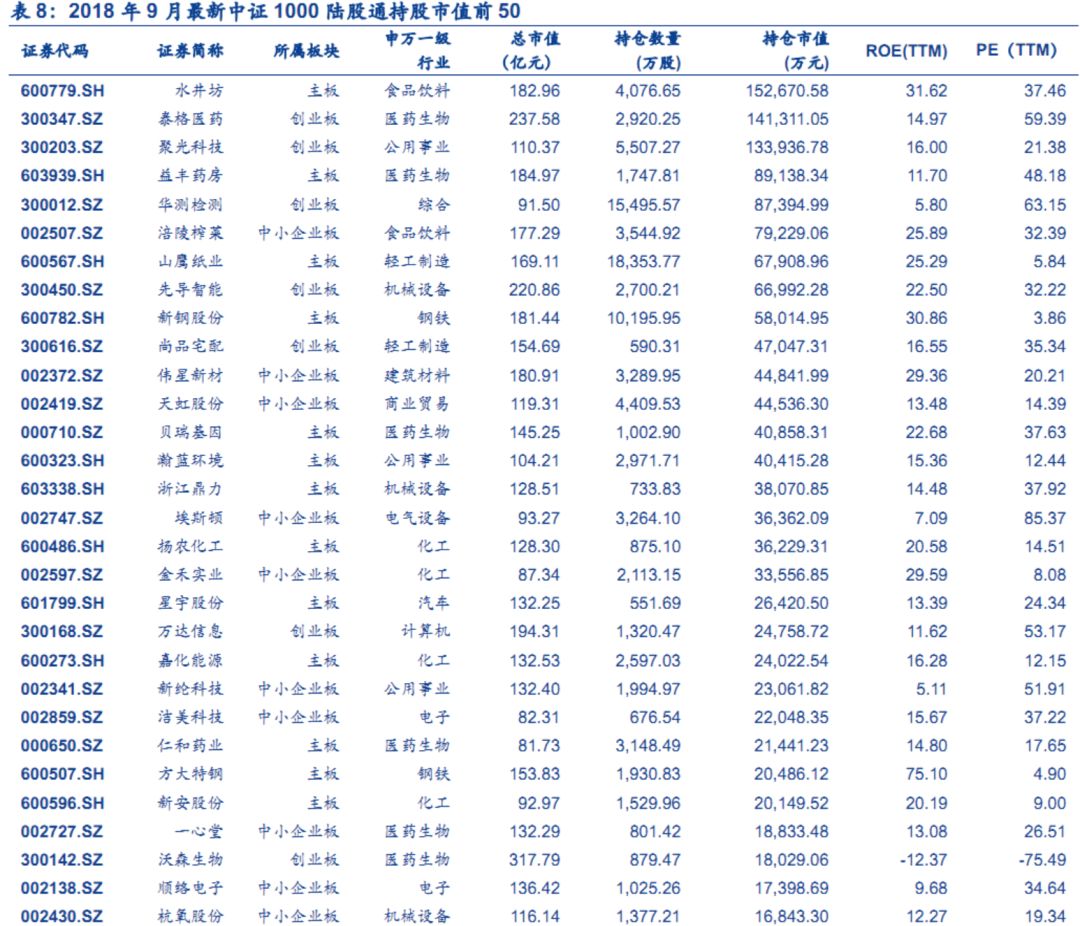

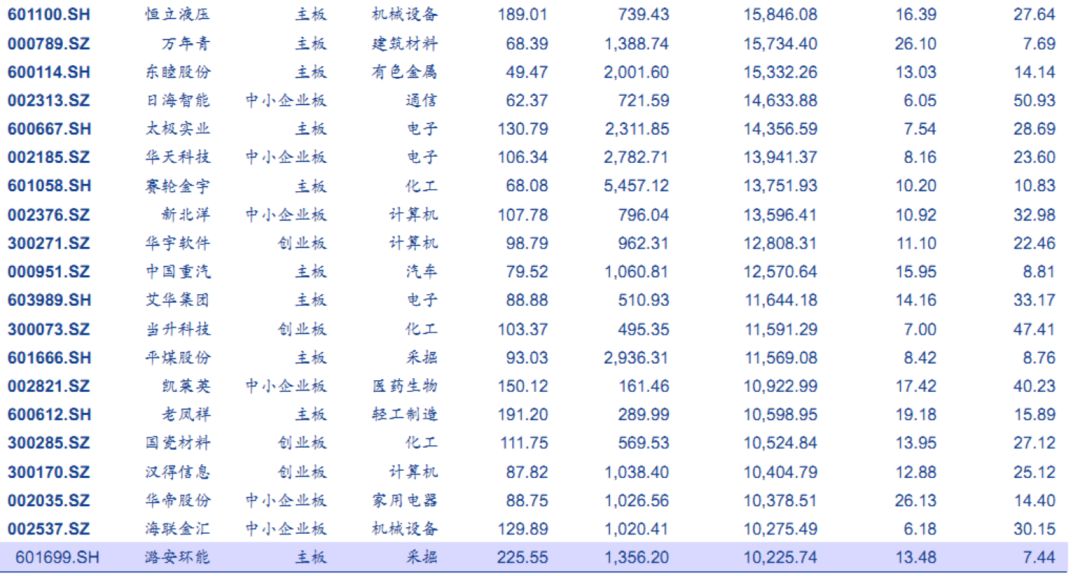

在此,我们搜集并整理QFII和陆港通年初至今从持股数量和持股金额增持最多的个股,仅供广大投资者参考。同时,我们从中发现QFII较年初增持主要在化工、医药、机械设备、食饮、电气设备等行业;陆股通则集中在钢铁、机械、建筑、医药等行业。

4.附注1:QFII:偏爱防御,金融为主

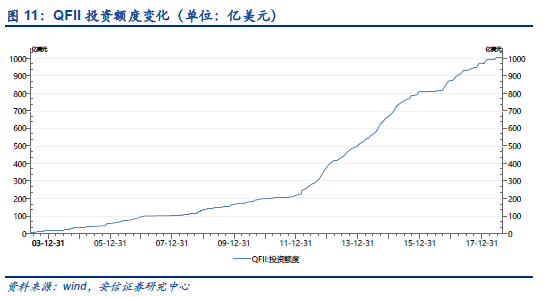

4.1 持股规模:逐年攀升,中小创占比上升

QFII持股市值逐年攀升,中小创占比上升。2003年,QFII正式登入中国证券市场,且投资额度逐年攀升,但占流通A股比重相对较低,2015年6月30日以来处于0.3%左右。值得注意的是QFII持股中主板占比有所下降,中小创占比上升,创业板在2017年6月30日之后占比上升。QFII持股依然偏爱主板,2015年之前主板持股占比90%以上,随后逐渐下降,2018年3月31日主板占比降为69%,至6月30日主板占比略有回升至73%;同时,中小板占比由4%提升至2018年3月31日的24%后小幅降至21%,创业板占比由0.27%提升至7%。

第一轮(2010年1月-2014年12月):2010年起QFII持股市值不断上升,至2014年12月31日持股市值达1591亿元,持股家数246家,主要是由于QFII额度提升,由2010年初169.7亿美元提升至2014年末669.23亿美元,资金开放程度不断加深。

第二轮(2015年1月-2015年9月):随着2015年7月大盘暴跌,QFII持股大幅下滑至2015年9月30日的853亿元。

第三轮(2015年10月-2018年6月):自2016年以来QFII持股随大盘平稳上升,且在2017年9月30日有一个相对较为明显的升幅,2018年6月30日股票市值为1412亿元,持股家数为276家。

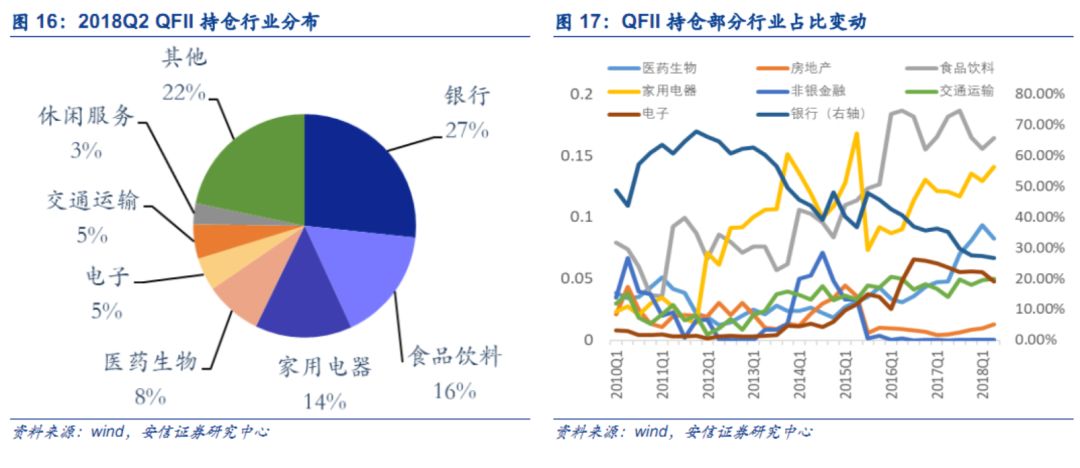

4.2 行业配置:金融为主,偏爱防御性行业

QFII重仓行业集中,偏爱防御性行业。QFII持股行业较为集中。2018Q2持股占比前五的行业是银行(26.68%)、食品饮料(16.45%)、家用电器(14.07%)、医药生物(8.29%)、交通运输(4.99%),前五占比总计已达70.48%。

银行占比较高但有所下滑,非银处于低位。银行占比优势明显,目前维持30%左右水平(2011Q4最高达68%)。对于非银金融,除了在2013-2015年占比增加至5%以上,其余季度占比处于低位,2016年以来占比极低,2016Q3和2017Q2两个季度内QFII未持有非银金融的公司。

食品饮料和家用电器占比不断上升。食品饮料和家用电器占比较高并不断上升,尤其是2016年以来两个板块行情持续走好。其中,食品饮料于2015Q3之后占比次于银行位列第二,2016Q2占比最高达19%;家用电器于2016Q4占比最高达13%,位列行业第三。

电子占比有所上升。自2015年开始电子占比有所上升,由2014Q4占比0.88%提升至2018Q2占比4.76%

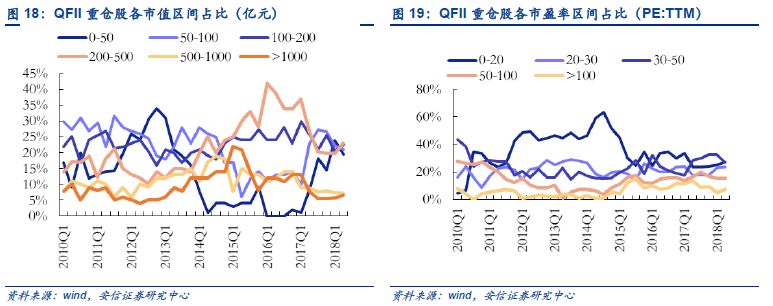

4.3. 持股特征:中市值、低市盈率、盈利能力中上水

QFII重仓公司偏好转向中市值、低市盈率、对盈利能力要求处于中上水平的公司。

就市值而言,QFII偏好由低市值转向中市值。QFII对重仓公司市值偏好明显由低市值转向高市值,2013年之前,QFII明显偏好低市值公司, 2012Q4位于0-50,50-100,100-200,200-500,500-1000,>1000亿元市值的公司占比分别为34%、19%、16%、14%、12%、5%,小于100亿市值占比高达53%, 2013年之后,低市值公司占比大幅下降,中市值公司占比迅速上升,2017Q1各市值区间占比为1%,10%,30%,37%,9%、13%,小于100亿市值占比仅为11%,中等市值(100-500亿)占比从30%提升至67%。

就PE估值而言,QFII明显偏好低估值。QFII偏好低估值,2018Q2 PE在0-20,20-30,30-50,50-100,>100区间内的占比分别为27%、24%、27%、15%、7%,低估值(0-20倍PE)占比最高。从历史来看,2015年之前低估值占比优势更加明显,2014Q2低估值(0-20倍PE)占比最高达到60%,高估值(>50倍PE)占比仅为8%。

就ROE而言,QFII对盈利能力要求处于中上水平。2018年二季度 ROE位于<0%、0-5%、5-10%、10-20%、>20%占比分别为3%、13%、25%、40%、18%,ROE大于5%的公司占比(84%),ROE小于5%占比(16%),同时与A股对比QFII偏向高盈利,全部A股ROE各区间占比为8%、26%、35%、26%、4%,QFII ROE小于5%占比(13%)低于A股(34%)。

4.4. 分板块持股特征:低市值持股主要在中小创

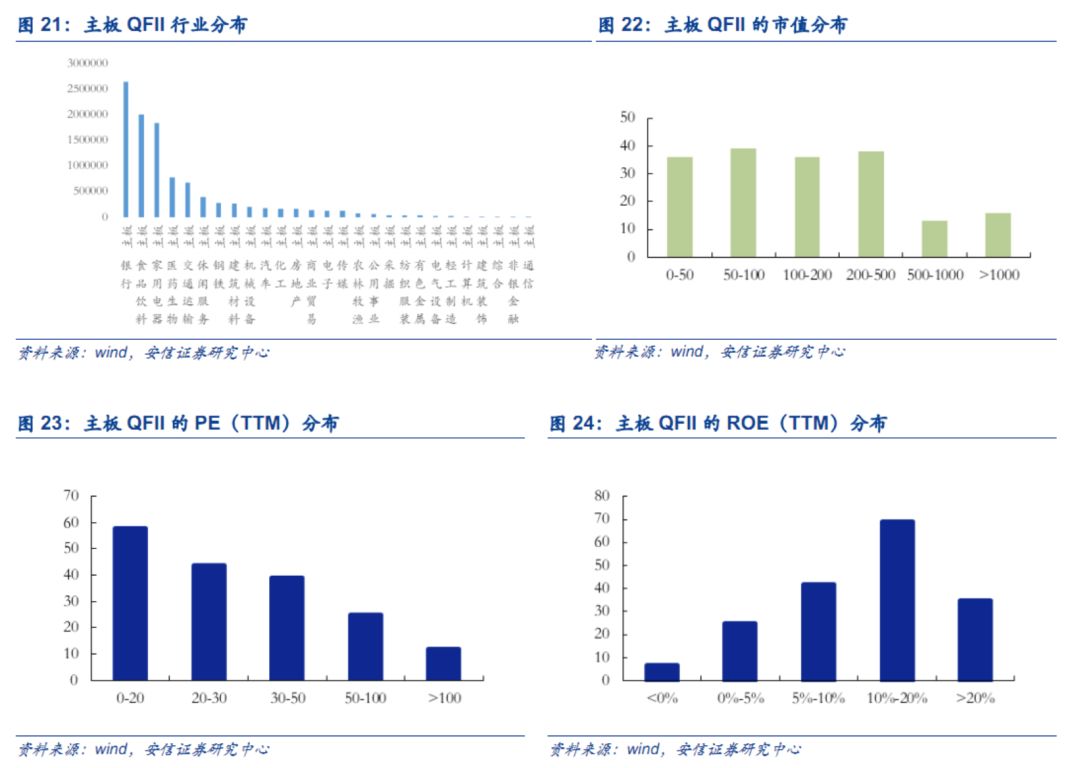

主板QFII偏好转向中市值、低市盈率、对盈利能力要求较强的公司。

从行业分布角度看:占前五的分别是银行(26%)、食品饮料(19%)、家用电器(18%)、医药生物(8%)和交通运输(7%)。

从市值角度看:主板中QFII的市值在100亿以下的占据42%,市值200亿以下公司则占据近62%,有16%的公司市值超过了500亿元。

从PE估值角度看:主中QFII的估值并不高,估值在0-50倍之间的公司占79%。

从盈利角度看:中小板中QFII的盈利状况良好, 2018年二季度ROE(TTM)在10%以上的公司占58%,ROE(TTM)在5-10%的公司占24%。

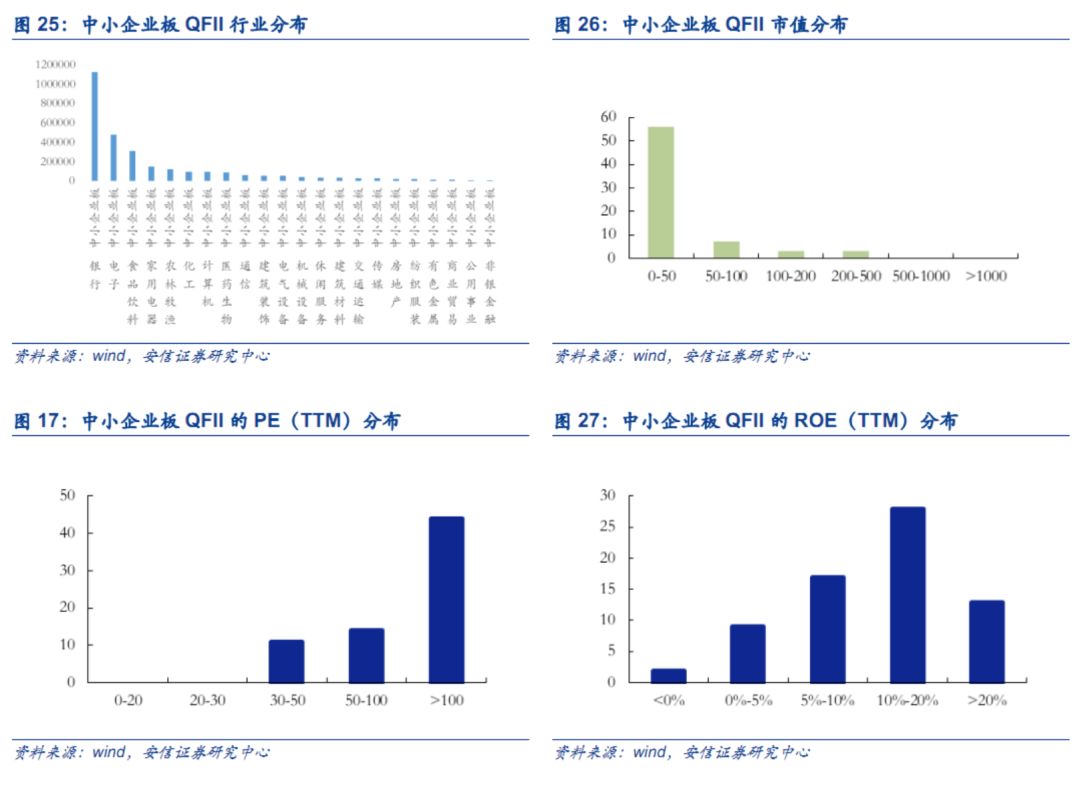

从行业分布角度看:占前五的分别是银行(39%)、电子(17%)、食品饮料(11%)、家用电器(5%)和农林牧渔(4%)。相较于主板更加集中于银行。从市值角度看:中小企业板中QFII的市值在100亿以下的占据91%,市值200亿以下公司则占据近97%,没有16%的公司市值超过了500亿元。

从PE估值角度看:中小企业板中QFII的估值很高,估值在0-30倍之间的公司没有,而估值在50倍以上的则达到84%。

从盈利角度看:中小企业板中QFII的盈利状况良好, 2018年二季度ROE(TTM)在10%以上的公司占60%,ROE(TTM)在5-10%的公司占25%。

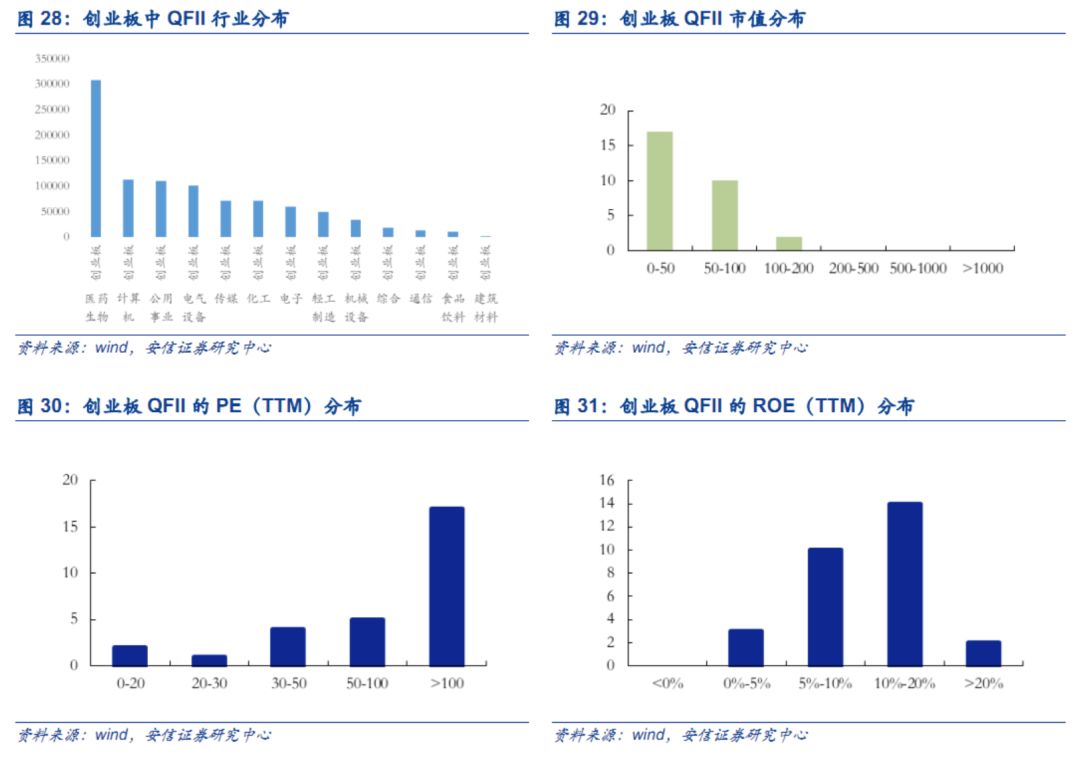

从行业分布角度看:占前五的分别是医药生物(32%)、计算机(12%)、公用事业(11%)、电气设备(11%)和传媒(8%)。其中医药生物在创业板中占到了比例,与主板和中小企业板的行业配置不同。

从市值角度看:创业板中QFII的市值在100亿以下的占据93%,其中50亿元以下有59%,市值200亿以上公司则为0%。可见创业板QFII投资的企业规模小。

从PE估值角度看:创业板中QFII的估值高,估值在50倍以上的公司占76%,而估值在20倍以下的也占到了7%,估值在20-30倍之间的却是最少的。

从盈利角度看:创业板中QFII的盈利状况良好, 2018年二季度ROE(TTM)在10%以上的公司占55%,ROE(TTM)在5-10%的公司占34%。

4.5. 分指数成分特征:沪深300指数成份股占比高

目前,QFII总共持股276支股票,我们从上证50、沪深300、中证500和中证1000进行观察QFII中指数成分股的分布情况,不难看出,沪深300的持股市值占比最高,达到74.79%。

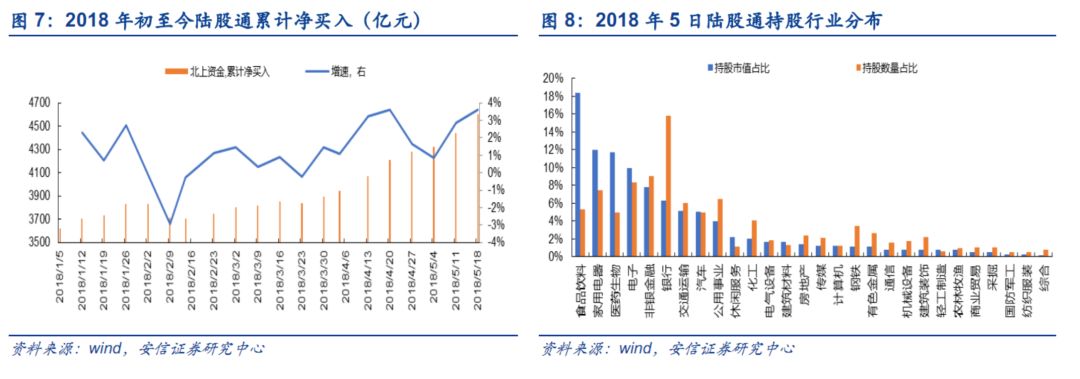

5.附注2:北向资金:中证1000环比提升,重视消费

5.1.持股规模:主板占比稳定在80%以上

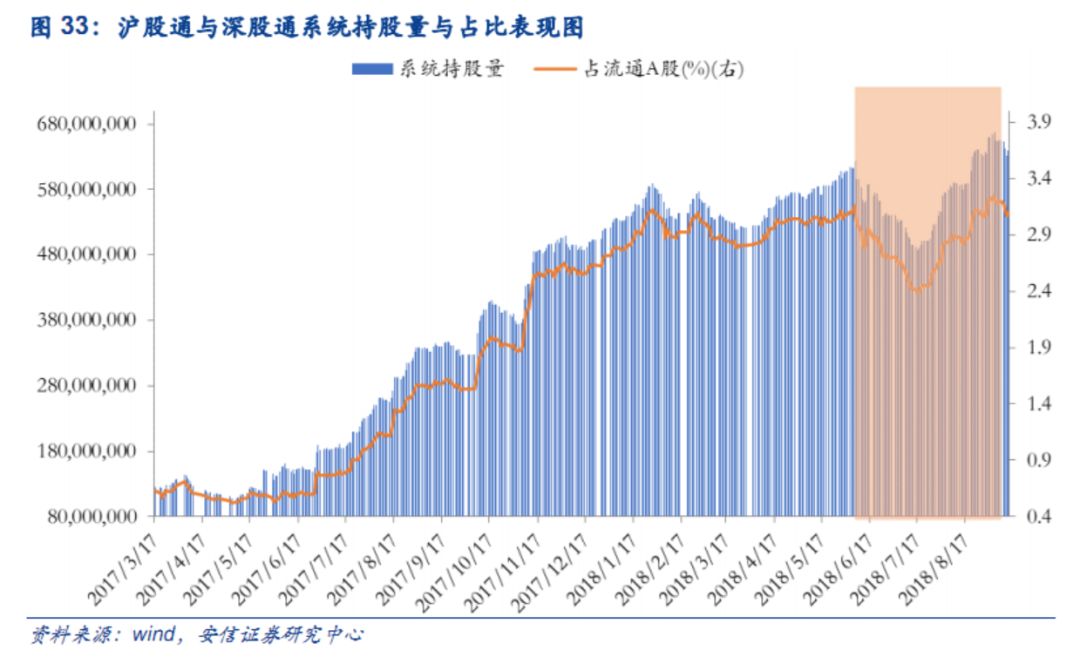

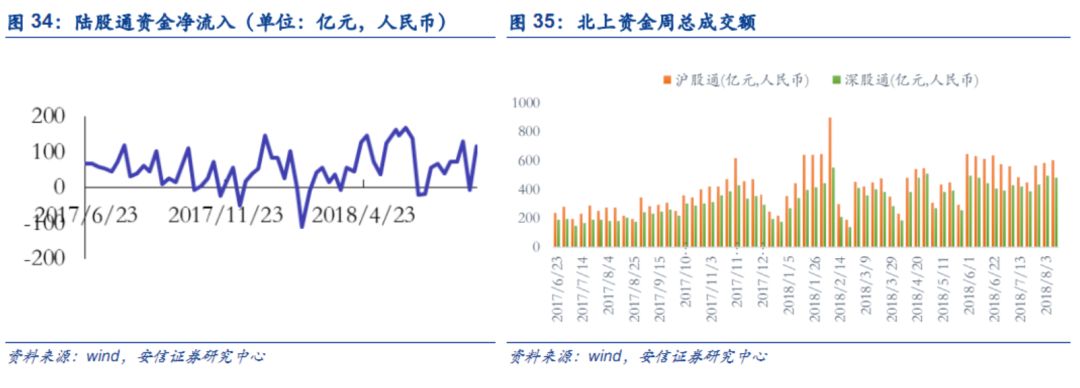

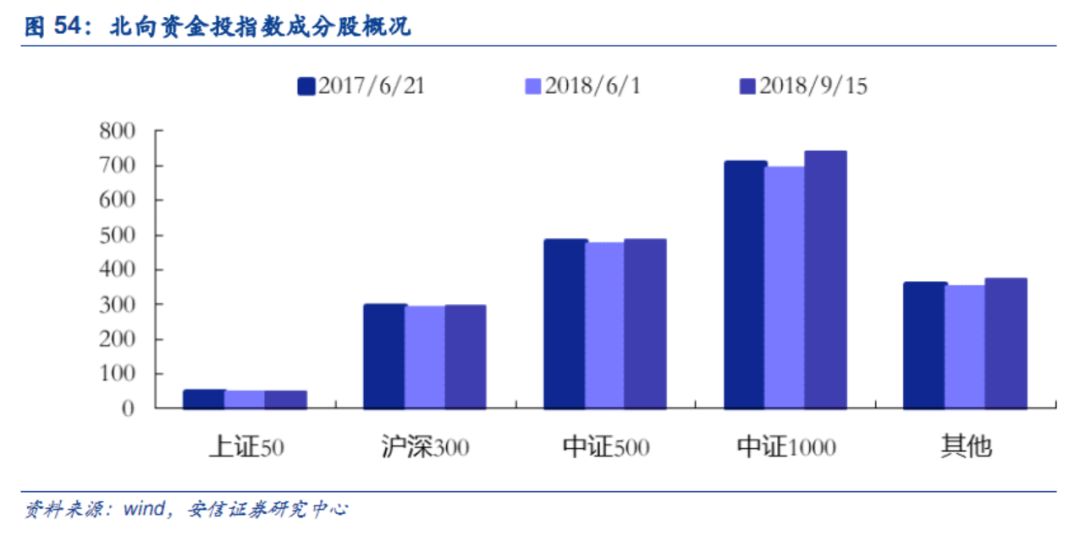

沪港通下的股票于2014年11月17日开始交易,2016年12月5日深港通正式启动,17年末沪股通与深股通的持股量与占比大幅上升,成为外资流入的一个重要入口。本文以以下三个时点作为陆股通持股的重要参考,分别是2017年6月21日,明晟公司宣布将A股纳入MSCI新兴市场指数;2018年6月1日,A股正式纳入MSCI;2018年9月最新的状况。需要提醒的是陆股通由于无法甄别投资者身份,因此仅能作为外资持股的参考,可能与真实情况存在一定差异。

沪股通深股通持股主要在主板,占比稳定在80%以上。截至2018年9月14日,主板、中小板、创业板占比为83%、14%、3%。

第一轮(2017年3月-2017年6月):在明晟公司宣布将A股纳入MSCI之前,陆股通持有市值占A股流通市值稳定在0.6%,截至2017年6月21日,陆股通持股家数总计1846家,主板、中小板、创业板占比为81%、16%、3%。

第二轮(2017年6月-2018年6月):资金处于一个周期性较为稳定流入的状态,陆股通持有市值占A股流通市值从0.6%迅速升至3.1%。其中值得注意的是在2018年初北上资金有相对较大的一个回流,资金周总成交额攀升,2018年初至2018年6月1日015年大盘走高,北上资金边际流动减小,持股家数减少至1815家,主板、中小板、创业板占比为80%、17%、3%,中小企业板占比有小幅提高。

第三轮(2018年6月-2018年9月):2018年A股正式纳入MSCI指数后,北上资金边际流入量增大,周总成交额也随之攀升。值得注意点是,陆股通市值占A股流通市值经历了一个U型的过程,由2018年6月1日3.1%降至7月25日的2.5%,而后又慢慢回复至3.1%。截至2018年9月14日,持股家数增加至1896家,主板、中小板、创业板占比为83%、14%、3%,主板的占比明显上升。

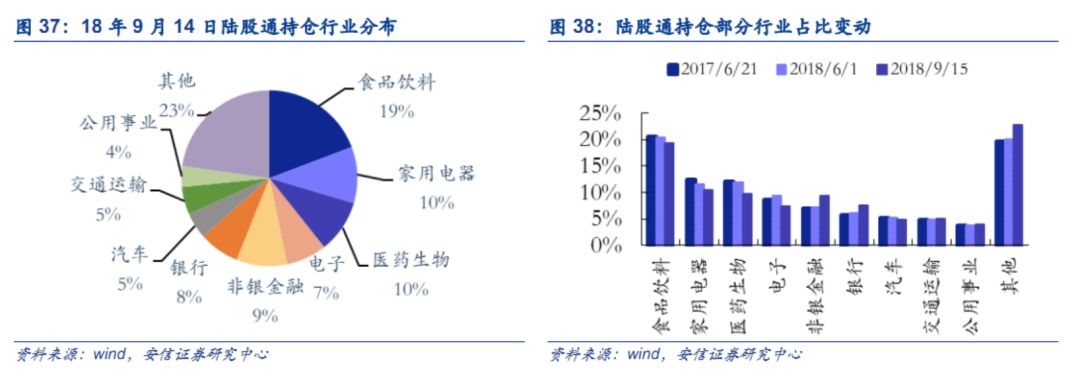

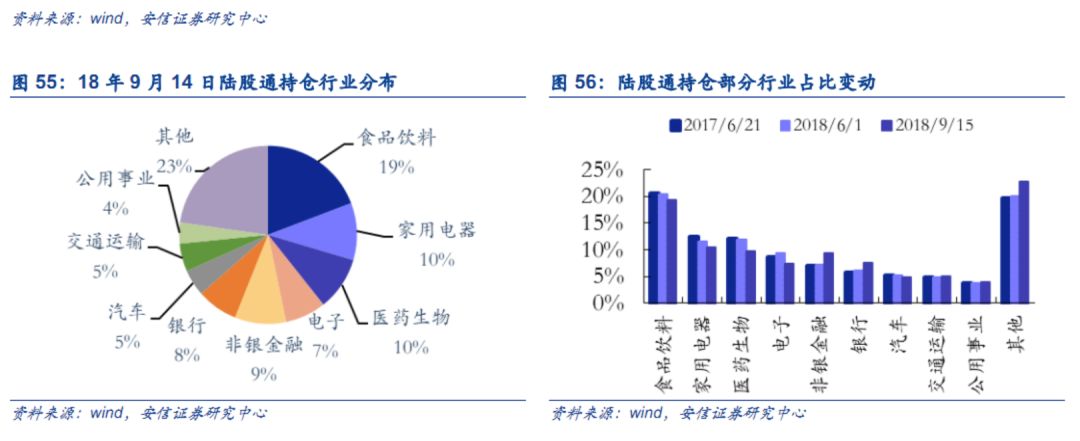

5.2. 行业配置:偏好消费,整体变动比例不大

陆股通偏爱消费板块,整体比例变动不大。陆股通投资行业分布较为均衡,且整体比例变动不大。最新2018年9月14日,占比前五行业为食品饮料(19%)、家用电器(10%)、医药生物(10%)、非银金融(9%)、银行(8%),前五行业合计占比56%。

值得注意的是社保基金倾向于消费板块。其中,食品饮料持股比例处于首位,占比维持在20%上下;家用电器与医药生物占比较高,维持10%上下。观察数据可以得到2017年6月21日至2018年6月1日,食品饮料、家用电器、生物医药、汽车等消费板块的占比下降,非银金融占比也下降,而电子的占比则上升。

从2018年6月1日截至9月14日,消费板块的占比持续下降,电子计算机的占比也下降,值得注意的是非银金融占比有一个显著的提升,同时其他行业的占比升高,资金配置更为分散。

5.3. 持股特征:中小市值、低市盈率、盈利能力较强

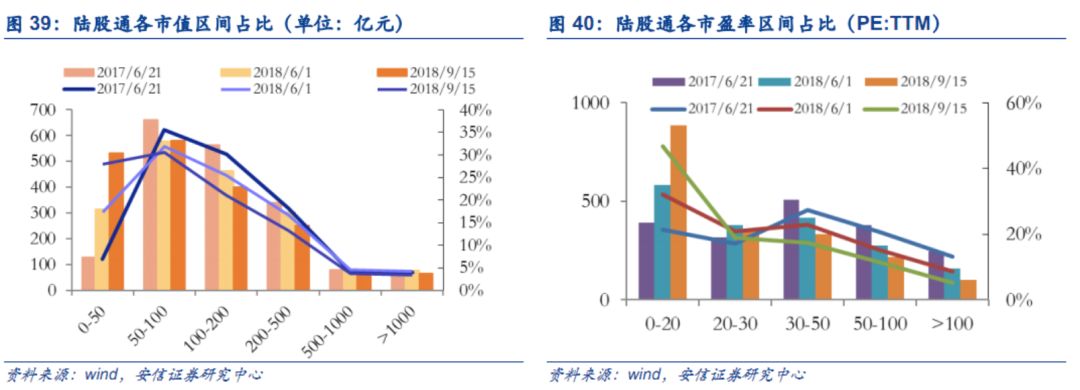

陆股通投资者偏好转向中小市值、低市盈率、盈利能力较强的公司。

就市值而言,陆股通偏好中小市值公司。陆股通偏好中低市值公司且有不断向低市值偏好趋势,2018年9月14日位于0-50,50-100,100-200,200-500,500-1000,>1000亿元市值的公司占比为28%,31%,21%,13%,4%,3%,高市值(>500亿元)占比仅为7%, 50-100亿和0-50亿区间段市值占比高。从数量上来看,陆股通持股不断由中市值转向低市值公司。

就PE估值而言,陆股通明显偏好低估值,且此趋势不断加强。截至2018年9月14日,PE位于0-20,20-30,30-50,50-100,>100区间内的占比分别为47%、19%、18%、11%、5%,低估值(0-20倍PE)占比最高。近年来,低估值公司占比不断提高,0-20区间内占比由21%升至32%到目前的47%,20-30区间占比较平稳在20%左右,30-50区间占比由最初的27%降至23%到目前的18%,有明显往低市盈率投资趋势。

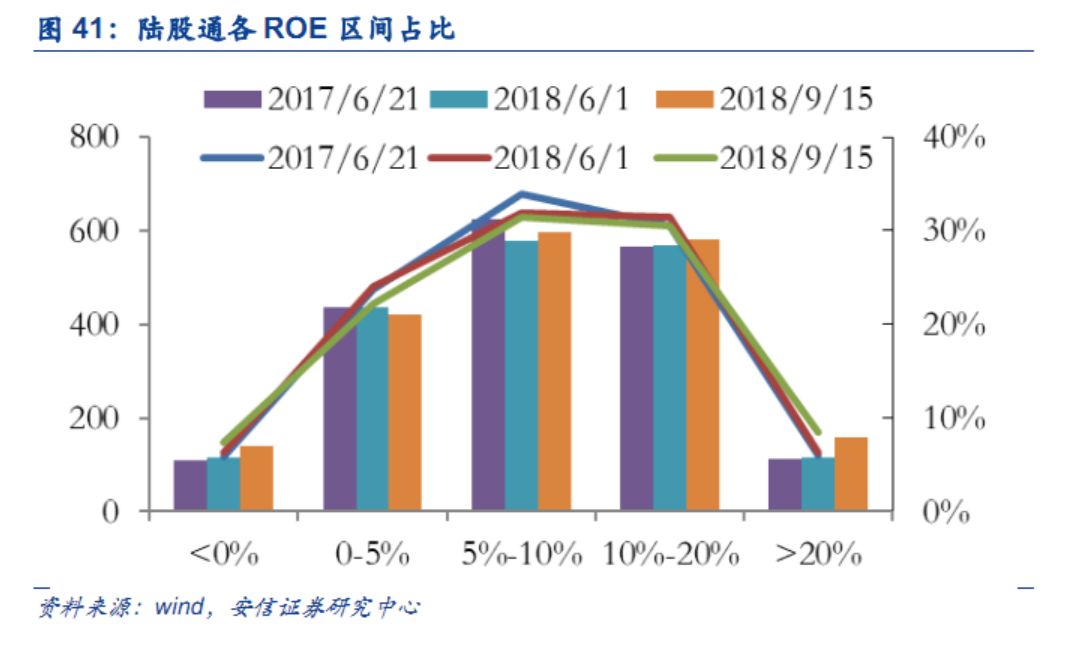

就ROE而言,陆股通偏好盈利能力中高的公司。截至2018年9月14日ROE位于<0%、0-5%、5-10%、10-20%、>20%占比分别为7%、22%、31%、31%、8%,与A股对比陆股通偏向高盈利一些,在ROE位于10%-20%区间,陆股通占比高于全部A股,但与全部A股ROE各区间占比相近。

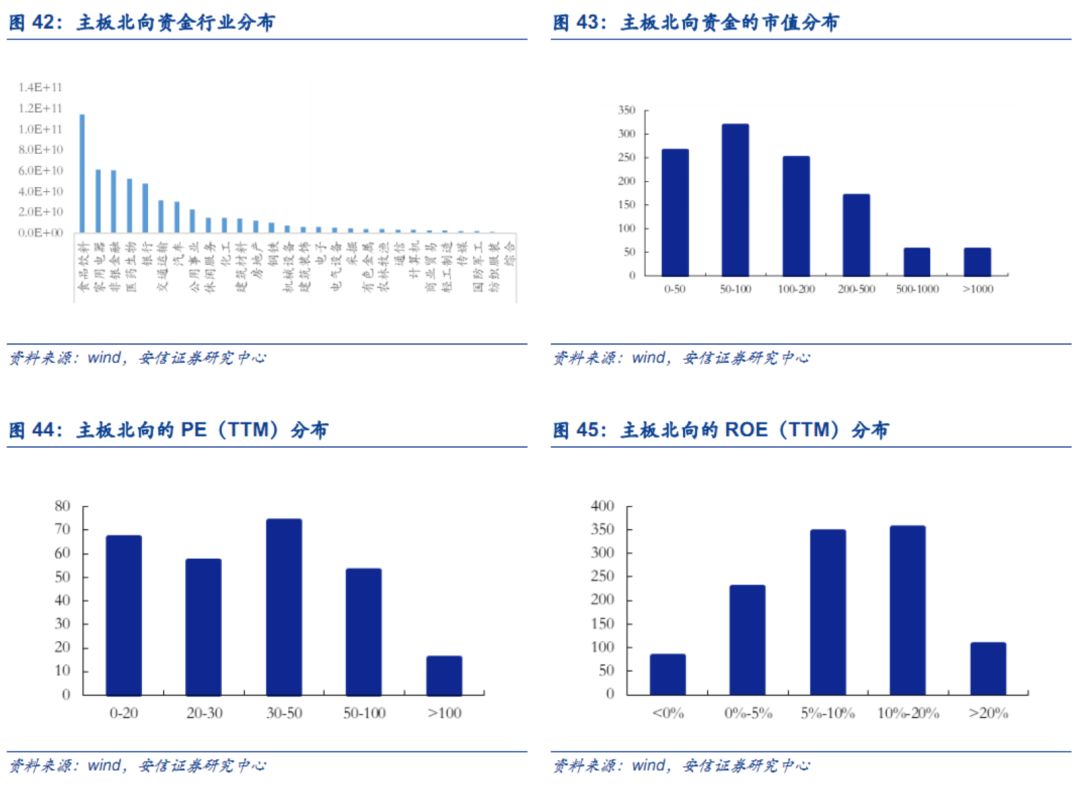

主板北向资金偏好转向中低市值、低市盈率、对盈利能力要求较好的公司。

从行业分布角度看:北向在主板的投资较为分散,占前五的分别是食品饮料(21%)、家用电器(11%)、非银金融(11%)、医药生物(10%)和银行(9%),可以看到非银金融和银行都占到了一个较高的比重。

从市值角度看:主板中北向投资的个股市值在100亿以下的占据52%,市值200亿以下公司则占据近74%,有10%的公司市值超过了500亿元。

从PE估值角度看:主板中北向的估值并不高,估值在0-50倍之间的公司占63%,30-50倍之间的公司达14%。

从盈利角度看:主板中北向的盈利状况良好,截至2018年9月15日ROE(TTM)在10%以上的公司占42%,ROE(TTM)在5-10%的公司占31%。

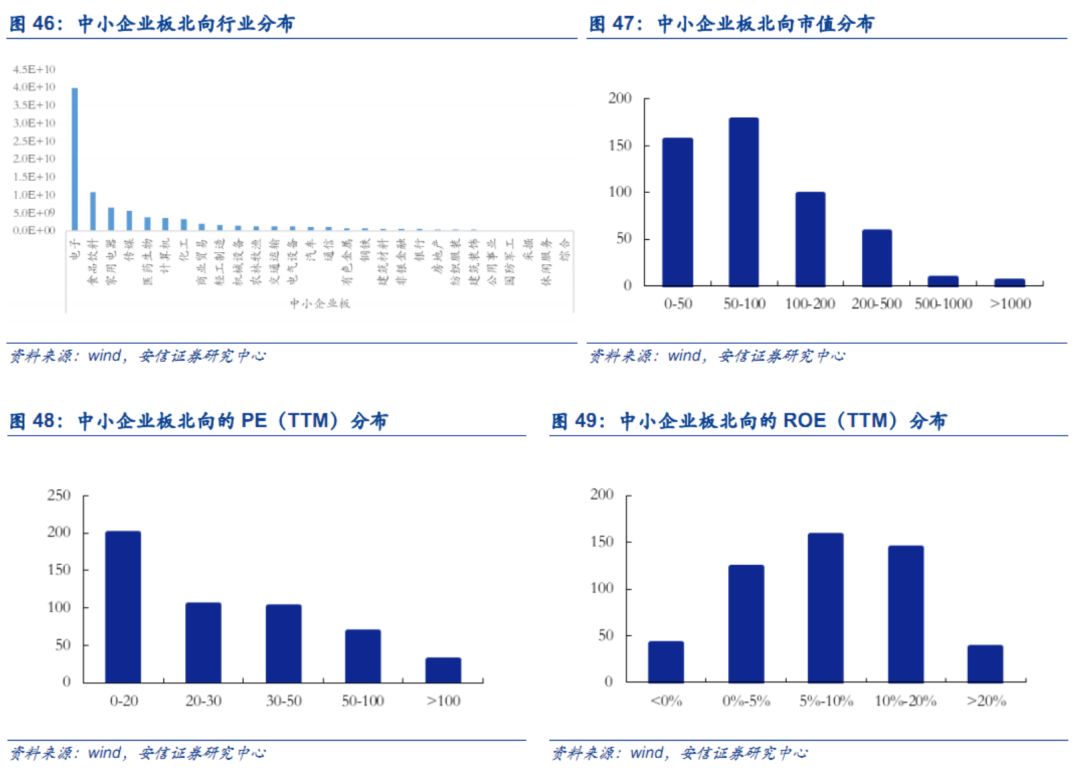

从行业分布角度看:占前五的分别是电子(44%)、食品饮料(12%)、传媒(6%)、医药生物(4%)和计算机(4%),北向在中小板方向重点投资电子。

从市值角度看:中小企业板中北向的市值在100亿以下的占据66%,市值500亿以上公司则占据近3%。

从PE估值角度看:中小企业板中北向的估值较低,估值在0-30倍之间的公司有60%,而估值在50倍以上的则占20%。

从盈利角度看:中小企业板中北向的盈利状况良好,截至2018年9月15日ROE(TTM)在10%以上的公司占36%,ROE(TTM)在5-10%的公司占31%,与QFII相比起来盈利能力要求低不少。

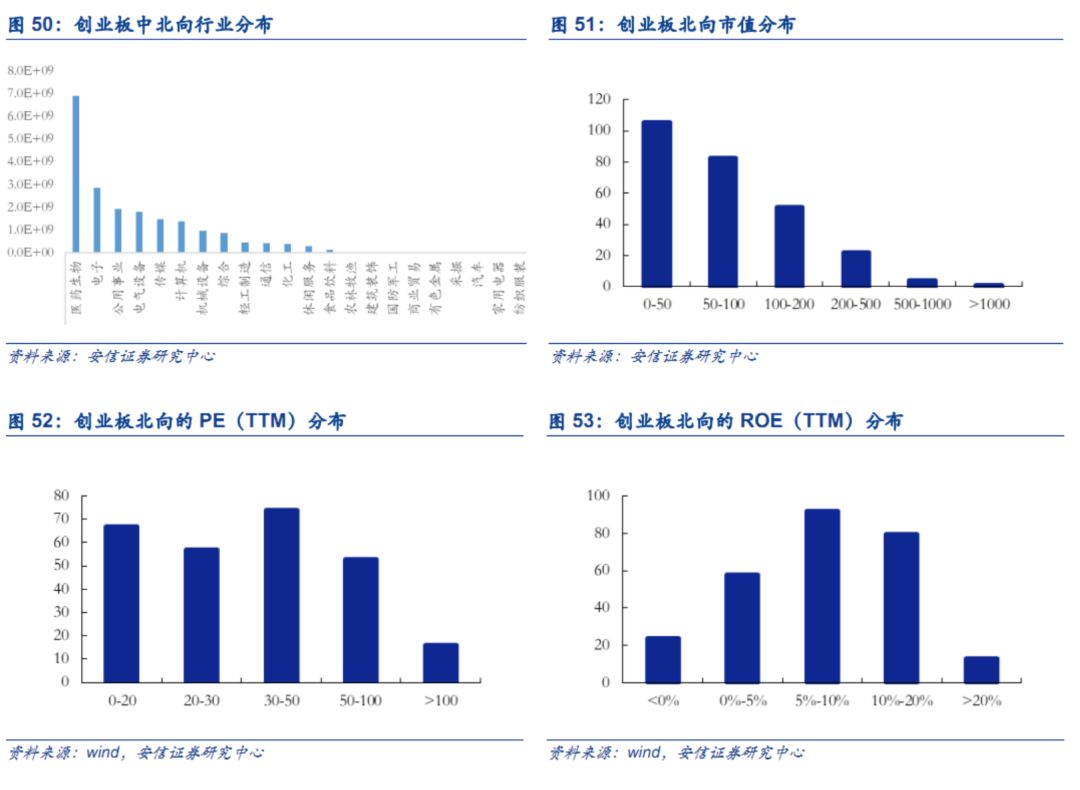

从行业分布角度看:占前五的分别是医药生物(34%)、电子(14%)、公用事业(10%)、电气设备(9%)和传媒(7%)。其中医药生物在创业板中占较大比例,与主板和中小企业板的行业配置不同。

从市值角度看:创业板中北向资金的市值在100亿以下的占据71%,其中50亿元以下有40%,市值200亿以上公司则为9%。

从PE估值角度看:创业板中北向的估值高,估值在50倍以上的公司占26%,主要集中在市盈率0-50倍之间。

从盈利角度看:创业板中北向的盈利状况良好,截至2018年9月15日ROE(TTM)在10%以上的公司占35%,ROE(TTM)在5-10%的公司占34%。

目前,陆股通总共持股1897支股票,我们从上证50、沪深300、中证500和中证1000进行观察陆股通中指数成分股的分布情况,不难看出,沪深300的持股市值占比最高,达到86.70%,中证1000成份股环比增持。

扫码下载智通APP

扫码下载智通APP