油价跌破关键支撑,历史将重演?

本文来自“信达研发”,作者为臧加利,本文观点不代表智通财经观点。

上周三,在EIA原油库存报告的利空打压下,国际油价跌破关键支撑位,多头集中离场叠加期权负Gamma效应加速跌势,国际油价录得年初以来的最大单周降幅。在OPEC+减产协议面临到期之际,地缘冲突不断,美伊对峙仍存较大不确定性。

--油价是否会重蹈去年四季度覆辙,跌跌不休

--还是恐慌情绪宣泄后会酝酿一波修复行情

--供给主导还是需求主导,原油市场中长期运行逻辑是否已发生了质的改变

2019年5月28日,研究发展中心研究员-臧加利针对上述市场所关心的话题与大家作以下分享:

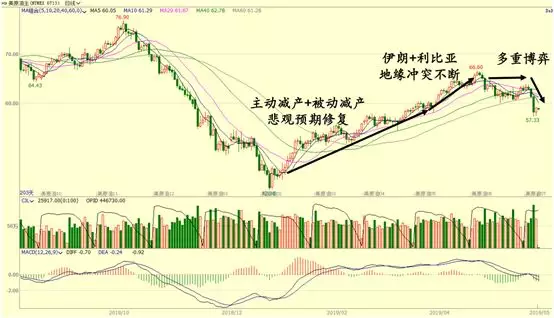

图一:原油市场近期走势

图一为WTI的原油走势,可以看到去年年底油价创出较低位,年初以来是震荡上行的趋势,最低点到最高点的涨幅达到百分之五六十。

这波上涨背后的驱动因素是什么?可以划分为两段进行分析:

第一阶段,是1-3月份,主要是主动减产和被动减产,今年1月份开始OPEC推出了新一轮的减产政策,120万桶的减产量对市场来说是一个很大的提振因素,同时美国对委内瑞拉的制裁导致被动减产。主动减产和被动减产导致原油市场的供给由去年的偏宽松的状态快速地变为缩紧,导致油价得到提振,同时,当时中美经贸关系的缓和也修复了前期的悲观情绪,使得价格上涨较为顺畅。

但是在3月份时价格有所停滞,上涨驱动有所暂缓。但是由于地缘冲突,比如美国和伊朗的对峙升级,以及利比亚国内的战乱局势加剧,导致投资者给予油价一定的风险溢价,并把油价推涨到了66.6美元的高位。

进入5月份之后,油价出现大幅回调,上周出现了很凌厉的跌势,这是一个多重博弈的结果。

第二阶段,是原油市场进入多重博弈阶段。当前原油市场已经进入多重博弈的阶段,是基本面、宏观面和资金面多重博弈的结果。

基本面

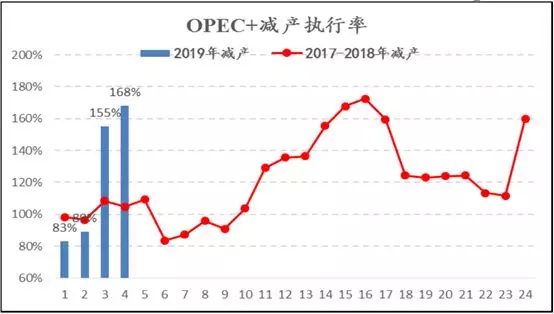

OPEC+整体减产表现超预期,内部分化严重,全靠沙特带头。

图二:今年减产效果

从基本面来看,年初以来原油市场的上涨主要得益于OPEC的减产。减产协议期限为6个月,目前这个时间点已经到了末期,本轮减产效果可以看图二,4月份OPEC+减产执行率为168%。1~4月的均值是120%。超过100%的数值意味着超额减产,减产效果还是比较令人满意。

仔细分析数据,可以发现内部分化较为严重:红色区域主要是沙特承担的减产配额最大,且1-4月份的减产幅度一直增加,4月份甚至达到将近300%。阿联酋和科威特的表现虽然不那么亮眼,但是还是与沙特步伐保持一致。

与沙特相比,俄罗斯承担的份额也不低,也达到了23万桶,但是它本身的减产意愿不强烈,在减产上的表现也不尽人意。虽然俄罗斯没有达到减产配额,但是减产执行率一直在增加,主要是由于运输欧洲原油管道部分污染导致被动减产。

而伊拉克1-3月份表现差强人意,3月份基本上达到了配额却在4月份出现反弹。因此,OPEC减产最大推动者是沙特。

本轮减产协议到6月底结束,从目前到6月底的大约一个月时间内,减产协议会如何演化呢?5月19日,OPEC第14届联合部长级监督委员会(JMMC)在沙特吉达召开,评估减产协议的效果。从会后表态评估,OPEC成员国均表示有进一步延续减产意向,但是很难再找到支撑油价上行的亮点。

图三:各国对减产的表态

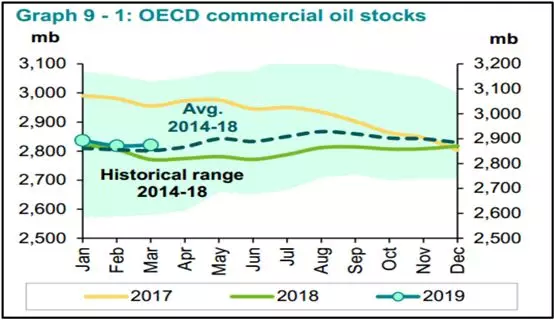

图四:OCED商业原油库存

图五:美国商业原油库存(百万桶)

本轮减产效果可以用库存的去化程度来评估

如图四,是OECD的原油库存,也是OPEC用于制定政策参照的目标。1-2月份的库存水平下滑,2-3月份是走平、略有抬头。是根据外媒数据预测4月份的数据,还是在5年均值上方,意味着减产没有取得很好的效果。供给在收紧的情况下,库存反而没有降,原因主要还是在美国这边。OCED是将美国、日本、欧洲发达国家的库存进行合并统计,其中美国原油库存占比很大,所以它的波动会显著地影响OECD的库存。而且美国不参与减产协议,所以它库存的持续累积导致OECD库存表现不太好。

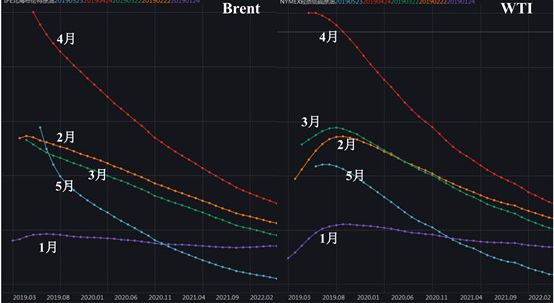

图六:Brent原油月间差价

图七:WTI原油月间差价

但这并不一定说明减产协议一定是无效的。可以看一些指标,比如月间价差,月间价差意思是最近合约价格减去远月合约价格。19年1月减产以来,油价上涨,Brent原油价差走高,这说明市场依然认为减产协议是有效的,可以很好地收紧原油市场的供应。反观WTI,表现得就很弱势,不管油价下跌还是波动,它的月间价差依然保持低位,也就是说美国的原油市场是一个偏弱的市场。

图八:美国原油产量与活跃石油钻机数

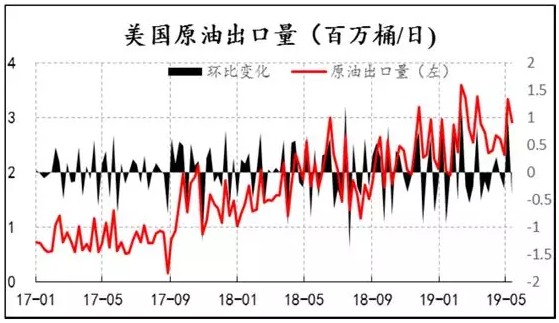

图九:美国原油出口量

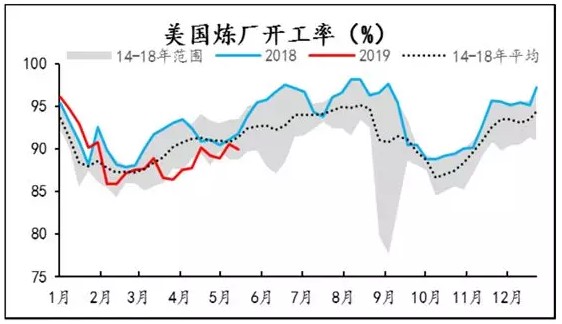

图十:美国炼厂开工率

美国原油库存持续累积,主要有以下原因:

如图八,虽然19年以来美国原油增长放缓,但还是保持了增长的趋势,并且连续创出新高,这个基数已经达到了高位。

如图九,从2月份开始到5月份,美国原油出口量出现下滑,有两个原因,一是美国南部区域的港口发生了航道的撞船事件导致航道暂时封锁,导致当地出口受影响;二是当时经贸摩擦升级后,中国从美国采购的原油量有所下滑。

美国原油产量增加、出口下滑,意味着供给当地的总量是增加的。在这样的情况下,当地的炼厂能否把增加的产量消化掉,可以看一下图十,美国炼厂的开工率。从1月份开始,炼厂开工率持续下滑,最近几个月一直保持低位运行,也就是说美国的炼厂并没有很好地去消化掉它所生产的这些原油。主要原因是3月份-5月份期间一般是美国的春季检修。今年为了应对IMO2020低硫政策,炼厂增加装置改造规模,导致与往年相比开工率更低、检修期偏长。

宏观面

宏观面早已转差,只是没有找到合适时机爆发。

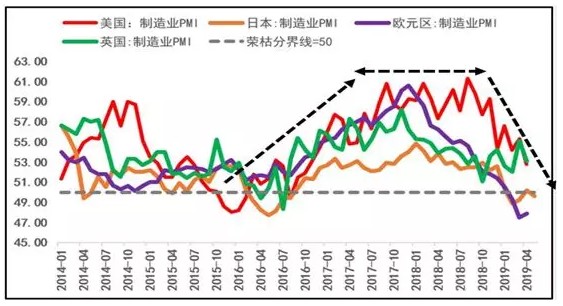

图十一:全球几个国家的PMI走势

从之前的宏观研究来看,宏观面早在1月份就已经在转差,如图十一显示,PMI采购经理人指数一直在下滑,全球经济的下行压力非常大。经济的下行肯定会影响到原油的需求,但是很难衡量影响的程度及爆发点。

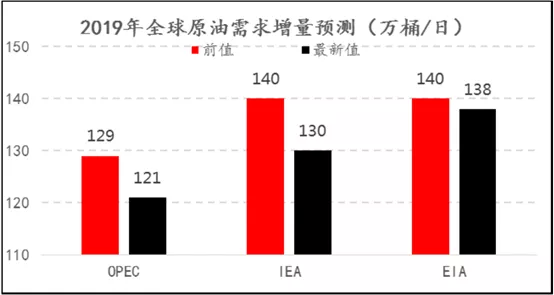

图十二:2019年全球原油需求增量预测

如图十二,OPEC、IEA和EIA这三大机构纷纷下调了原油的需求量,表明对原油存在悲观预期。在基本面支撑减弱的同时,宏观转差的预期开始升温,宏观面可能暂时占先风。

资金面

资金推涨油价意愿降温,获利了结盘增多。

图十三:WTI原油期货持仓(基金多头)

图十四:WTI原油期货持仓(基金)

如图十三,为WTI原油期货持仓(基金多头),从1月份开始油价上涨,其实上涨背后有着资金的推动作用,基金的净多头持仓持续增加。在5月份的油价回调过程中,净多头大幅下滑。如果把净多头拆分成基金多头和基金空头,如图十四,可以看到在这个价格调整的过程中,空头回补力量不大,主要靠多头大幅减仓。因为从年初以来油价的涨幅已经非常大了,前期建立的多单已经有了相当高的收益,可能会有一个强烈的获利了结的意愿。

图十五:Brent油价与基金净多持仓

图十六:Brent油价与基金持仓

再看一下Brent的持仓。Brent与WTI的持仓有区别,它的基金持仓趋势并没有很小的下拐,原因就在于虽然Brent和WTI是原油市场的两个标杆,但是Brent更多得反映了产业的信息,而WTI可能更多得融入了一些金融因素。所以从1月份开始,其实是Brent拉着WTI往上涨,那么后期资金的投机情绪上来后,WTI的涨幅经历了快速升高到回落的过程。从以上持仓可以看出,暂时基金还没有在空头上去建仓,也就是说空头的趋势可能还没有形成。

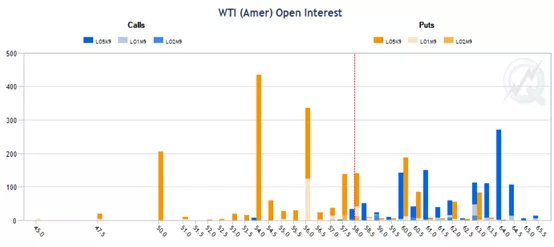

图十七:WTI(Amer)OpenInterest

在基本面支撑减弱,同时宏观预期转差的情况下,油价暴跌还有几个导火索。一个是EIA库存报告,上周三晚上十点半左右公布后,油价应声下跌,多头集中离场可能引起踩踏效应。

第二个是期权Delta对冲加剧跌势,原油作为一个国际化的大宗商品,在期货和期权市场的交易量都是比较大的。如图十七,当油价在在60美金左右时,看跌期权的成交量骤然上升意味着投资者认为油价会继续下跌。而卖出看跌期权操作会有风险头寸的暴露,需要卖出原油期货来进行对冲,又会将油价继续向60美元以下打,因此期权Delta对冲加剧了油价跌势。

后市油价运行与演化

中长期油价展望,依然认为供给端主导的逻辑未变,油价下行压力增大。原因有三点,最核心看空理由是边际产能继续释放,美国页岩油稳健型增长可期(点击查看专题文章)。通过之前我们做的页岩油专题可以得出四点结论:

1)并购整合推动产业升级

2)对冲操作锁定生产利润

3)生产重心向库存井倾斜

4)管输瓶颈有望逐步解除

第二点原因是:利多出尽转利空,OPEC+难以长期维持高减产执行率。OPEC减产协议之后产量趋势会怎么走?参照2017年到2018年,当时有一轮减产,刚开始其实效果不好,前九个月一直是在低位运行。如果看具体的国家,可以参考沙特和伊拉克的原油产量走势图,沙特在超额减产后小幅回升,伊拉克在减产接近到位后产量快速反弹。因此后期我认为减产执执行率会是往下走的状态。

图十八:OPEC+减产执行率

图十九:沙特原油产量

图二十:伊拉克原油产量

第三点是美伊博弈,原油出口量降为零难以实现。如图是伊朗2015年到2019年的原油出口情况。虽然出口量随着美国对伊朗制裁的态度而有波动,总进口量同比增长在-50%左右,但是要达到零是难以实现的,原因首先是伊朗财政收入较大程度依赖石油产业,担心完全禁止出口后“狗急跳墙”。

其次美国无意对伊朗宣战,虽然说两边的关系还是很紧张,但是特朗普也是发推特表示他愿意保持谈判开放态度;再次,伊朗也有众多反制裁手段,比如偷运、折价销售、以油换物、非美元结算等,因此它的实际出口量肯定大于图表统计的每日50万桶。

图二十一:伊朗原油分国别出口情况

图二十二:Brent和WTI曲线走势

我们的核心观点是对下半年的油价还是保持偏空的思路,还可以从下图远期曲线得到佐证。Brent曲线显示在上周价格大幅下滑之后曲线整体下滑,但是可以发现远期曲线变得更加陡峭,反映了对近端现货需求是较强,但对远端的供给可能充满担忧。

而WTI的曲线表现得不太一样,短期内WTI获提振,这与美国的季节性需求有很大关系。北美传统驾车出行高峰期已至,自阵亡将士纪念日(5月最后一个周一)至劳工节(9月第一个周一),汽油消费有较大提升,反过来帮助原油库存的消化。虽然目前炼厂利润处于高位,但并没有去生产,主要原因是被动的季节性检修,而且检修期会较长。因此,后期的季节性需求已经开启,汽油库存会继续下滑,带动原油库存下滑,反过来对WTI的油价形成一定的提振。

原油市场的机会与风险

图二十三:以WTI周线作为参考,原油市场入场机会

以WTI周线作为参考,目前原油有两个重要阻力位,分别为60美金和64美金。

单边策略:以WTI为例,60-64美元为压力区域,可考虑布空

价差策略:多WTI,空Brent,可长期持有,短期看季节性需求,中长期看美原油出口

风险点:利比亚内战、美伊对峙升级造成断供

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP