中金6月海外资产配置:降低风险资产配置比例 下调大宗商品仓位至零

本文来自“kevin策略研究”微信公众号,作者:刘刚、董灵燕。文中观点不代表智通财经观点。

中金海外策略今天发表了最新的海外资产配置月报。

报告要点

5月大类资产回顾:风险偏好急剧恶化,风险资产悉数下跌,利率骤降

6月全球市场展望:耐心等待风险释放,关注债券市场信号

6月资产配置建议:降低风险资产配置比例;债券下行速度过快且计入宽松预期过高,但从防御角度可能仍是一个选择

5月大类资产回顾:风险偏好急剧恶化,风险资产悉数下跌,利率骤降

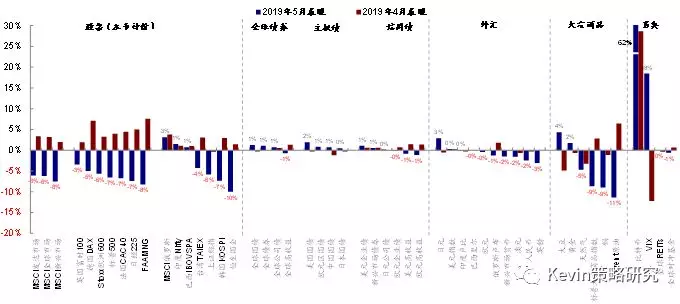

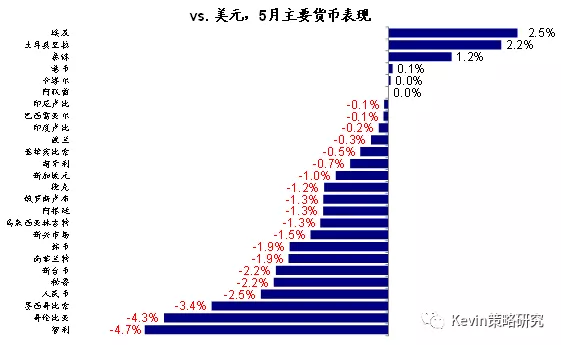

在经历了全球主要市场和风险资产普遍反弹的4月后,5月初贸易问题的突然转向和由此导致的风险偏好急剧恶化令所有投资者错愕。在此背景下,全球风险资产(如主要股市、大宗资源品、以及高收益债)几乎“全军覆没”。相反,避险情绪推动资金大举涌入避险资产,美债利率快速下行创近2年新低,黄金和日元也小幅走高。主要市场5月增长动能的进一步放缓更是强化了这一轮动和预期。美元也依然走强。整体看,美元计价下,5月主要大类资产中,比特币、VIX、大豆、俄罗斯股市、日元、美日国债以及黄金跑赢;原油、港股、韩国、铜、科技龙头股与上证A股跑输。

5月,1)跨资产,债>股>大宗;2)权益市场多数下跌,发达好于新兴;发达中,欧洲>美国>日本(本币计价);新兴分化,阿根廷大涨,俄罗斯印度相对领先,但中国AH股和韩国下跌;板块层面,防御领先、周期科技落后;3)债券市场,利率快速回落背景下,利率债上涨;但由于信用利差同时扩大导致信用差相对落后,而油价大跌则使得高收益债明显承压;4)大宗商品中资源品如能源、基本金属下跌,而铁矿石、贵金属和多数农产品上涨;5)汇率:美元仍走强,多数新兴汇率承压;6)另类资产中,比特币和VIX多头大涨。

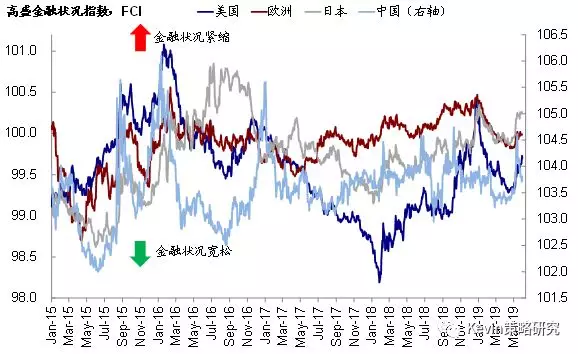

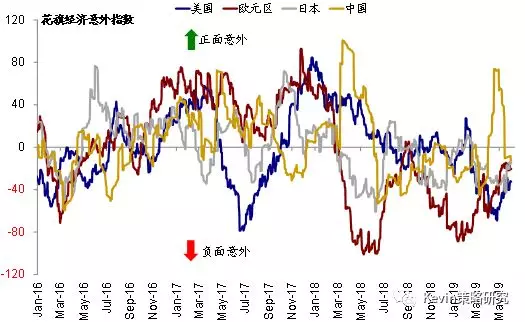

5月,资金从股到债的轮动明显加快;资金转为流出美日股市,同时继续流出发达欧洲,新兴市场的流出加速。金融条件方面,美国、欧洲和日本收紧,中国前期明显紧缩,但月末有所宽松。经济意外方面,中国回落,美国、欧洲和日本则有所抬升。

6月全球市场展望:耐心等待风险释放,关注债券市场信号

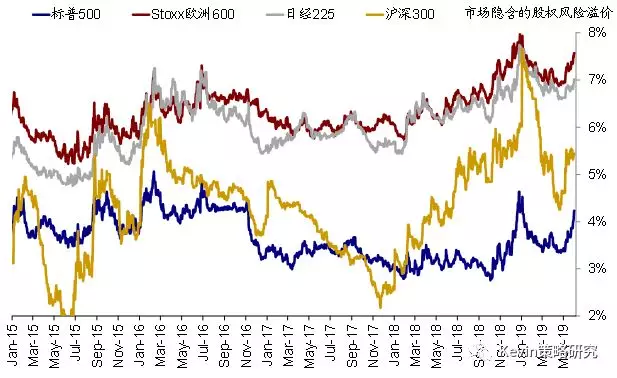

贸易问题在5月初突然升温在使投资者普遍感到错愕的同时,如果延续较长一段时间(这也是当前逐渐形成的新共识)甚至进一步升级的话,将会从三个层面影响全球市场和风险资产,即短期影响情绪、中期影响配置意愿,长期影响增长路径:1)第一个层面对风险偏好的直接冲击已经明显显现,估值收缩、风险溢价抬升(股权风险溢价、利率债的期限溢价、以及信用利差)都是投资者情绪恶化的直接体现。2)第二个层面对配置意愿的打压也有所上升,5月全球资金流向呈现出较为明显的股债轮动迹象,同时新兴市场的流出也在扩大,美股也再度转为流出。如果后续这一问题持续发酵使投资者对于风险资产的配置意愿继续下降的话,我们不排除会看到资金进一步从风险资产流出。3)第三个层面,对基本面的影响还没有出现太多端倪(除PMI指数中外需订单走弱外),但这也恰恰是我们更为担心的。如果贸易问题的升温使得近期好不容易企稳的盈利预期再度面临下修压力的话(特别是对2020年的盈利预期),将会给市场带来更大压力,要知道2018年10月之后美股大跌的其中一个重要原因就是市场当时开始大幅下修对于2019年的盈利预期。

此外,近期美债市场的一些信号及对市场的可能启示也值得我们重视。如我们在《关注美债市场近期一些变化对市场的潜在启示》所提到的,近期美债市场出现了较大幅度和范围的波动,体现在三个方面:

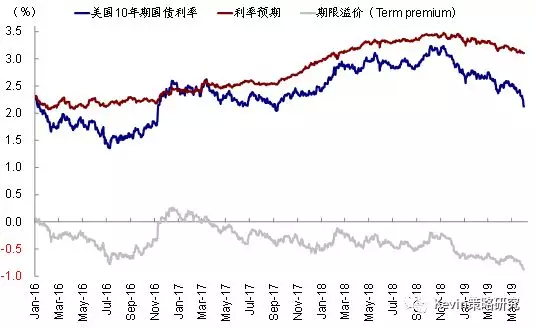

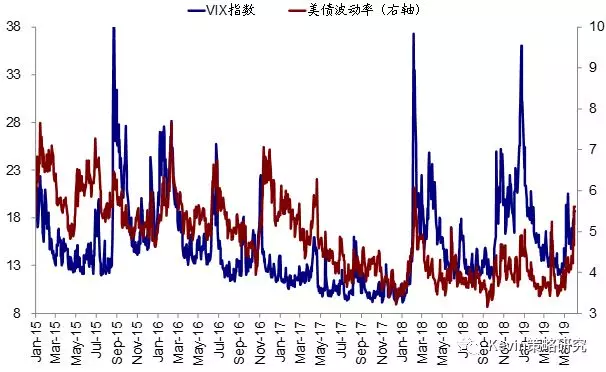

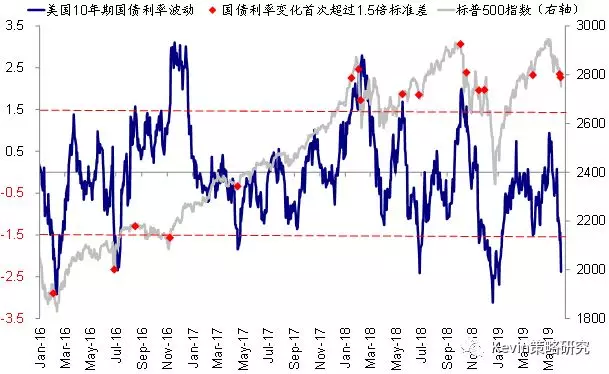

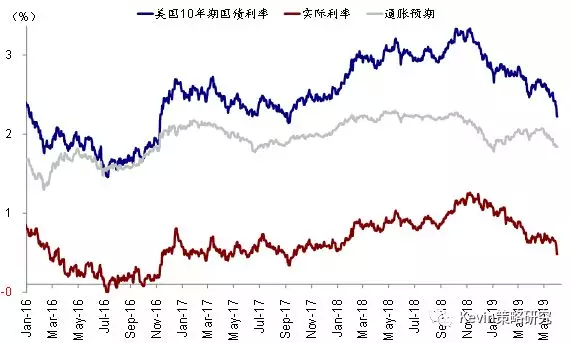

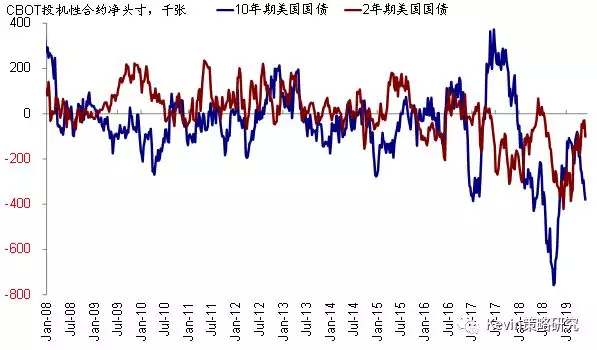

1.美债长端利率大幅下行,整个5月下滑了近40个基点,~2.13%的10年国债已是2017年9月以来新低,波动率超过过去一年的2倍标准差。美债利率的快速下行是近期避险情绪升温的直接结果,这从债券自身风险溢价(term premium)更为明显的回落以及资金大幅流入债券都可以得到体现;另外通胀预期大幅下行也是利率回落的一个主要原因,但5月底实际利率也开始大幅走低(进而推动黄金月末上涨)。对股市而言,债市的剧烈波动和由此反映出的避险情绪与股市的反应并不完全一致,因此其通过风险偏好和资金流向两个维度可能的传导值得关注。从历史经验看,当美债利率向下波动超过过去一年1.5倍标准差时,一些时候显示市场波动还没完全结束。

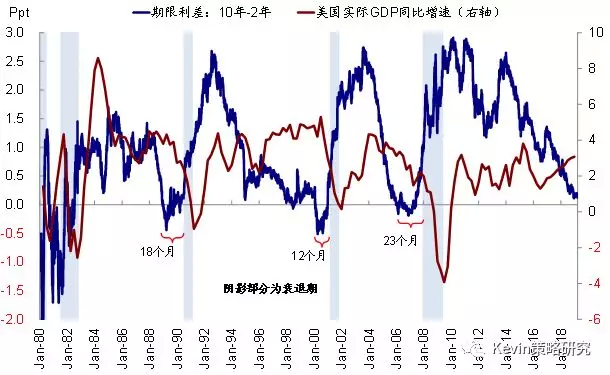

2.美债收益率曲线进一步平坦化。2s10s一度缩窄至14个基点,3m10s利差再度倒挂至21个基点。我们在《近期收益率曲线平坦化对资产价格可能意味着什么?》中梳理过,收益率曲线的倒挂对经济衰退之所以有很好的预示性,是因为这一现象本身就是经济和货币政策进入后周期的必然结果。不过其在实际操作中的“择时”效果并不好,不仅间隔较久而且也无法根据有限的历史经验得出一个统一规律,美股市场的下跌更是多数在收益率曲线再度陡峭化时才出现,因此不能单纯依赖这一指标作为判断依据。不过即便如此,收益率曲线进一步平坦化会加大投资者对经济衰退的担忧进而压制风险偏好,而且从历史经验看,估值在这一阶段往往难以大幅扩张,且市场波动会明显增加。

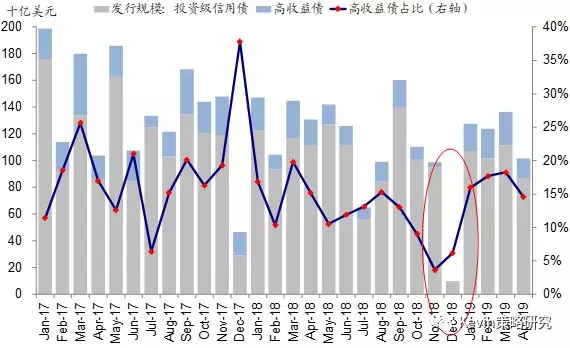

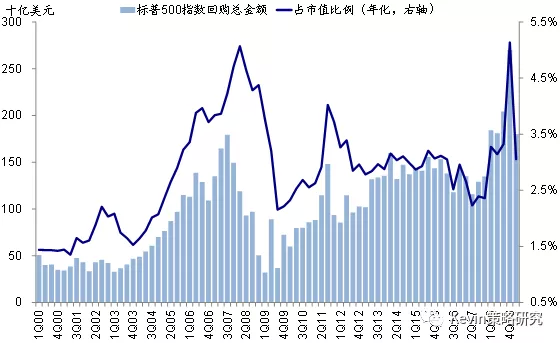

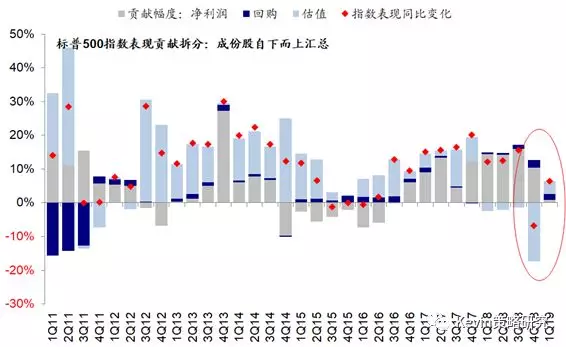

3.信用利差再度走阔。在美股企业的财务杠杆处于相对高位,偿债能力有所下降的背景下,信用利差的抬升值得特别重视,尽管当前幅度还远没有去年四季度那么显著(当时不仅利差大幅抬升,信用债的发行也基本萎缩到零)。从影响角度,信用利差抬升会挤压企业的融资成本甚至影响流动性,同时也可能对那些更多依赖外部融资来满足利润分配的公司(~25%标普非金融企业)的回购行为产生一定影响(《如何理解美股市场回购及其影响?》)。

综上所述,展望6月,考虑到贸易问题的不确定性以及当前一些资产所反映的预期变化,我们认为市场风险仍有待充分释放,因此建议投资者以防范风险为主,保持耐心。

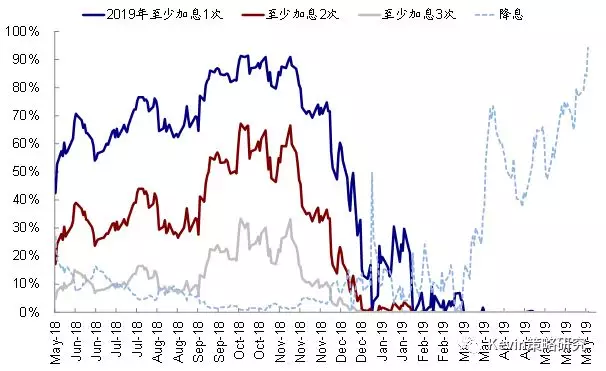

此外,6月份全球的三个主要事件仍可能存在变数,分别为:6月17日美国贸易代表处(USTR)针对余下约3000亿美元中国商品征收关税的听证会,6月18~19日美联储FOMC会议;6月28~29日G20峰会。一方面,尽管经过此前回调,当前市场对提升2000亿关税的影响预期计入已较为充分,但若进一步升级的话,仍或带来冲击。另一方面,美联储此次议息将给出新的利率“散点图”和经济数据预测,考虑到当前CME利率期货隐含的年底降息概率已高达94%,故此次会议能否让市场“满意”也值得特别关注,要知道去年12月FOMC会议正是因为不如市场想要的“鸽派”进而触发了美股的第二轮抛售。

6月资产配置建议:降低风险资产配置比例;债券下行速度过快且计入宽松预期过高,但从防御角度可能仍是一个选择

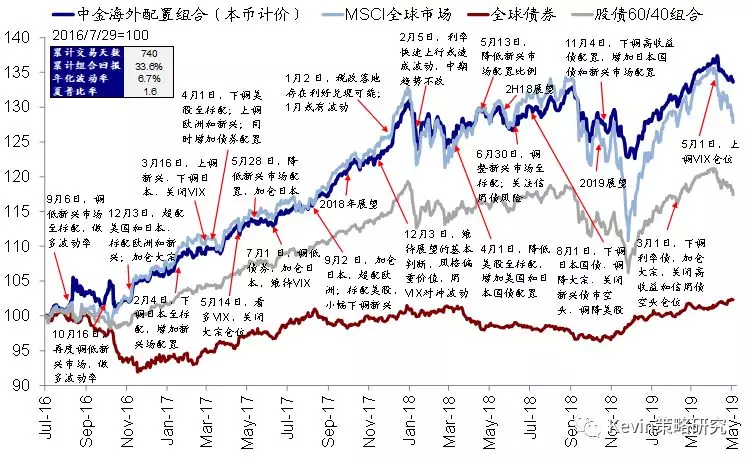

5月,我们的海外资产配置组合下跌2.03%(本币计价),但表现仍大幅好于全球股市(-5.77%,MSCI全球指数,美元计价)、大宗商品(-8.67%,标普大宗商品指数)以及股债60/40组合(-3.13%),但不及全球债市(0.94%,美银美林全球债券指数,美元计价)。自2016年7月成立以来,该组合累积回报33.6%,夏普比率1.6(图表2)。分项来看,5月VIX多头和主要国债是我们组合的收益来源,但主要股市普遍拖累组合表现。不过,我们在4月下调大宗商品,同时维持对新兴市场的标配都成功减少了这两类资产5月大幅跑输的拖累;而欧洲股市相对跑赢也表明我们对欧洲的小幅超配是恰当的(图表3~4)。

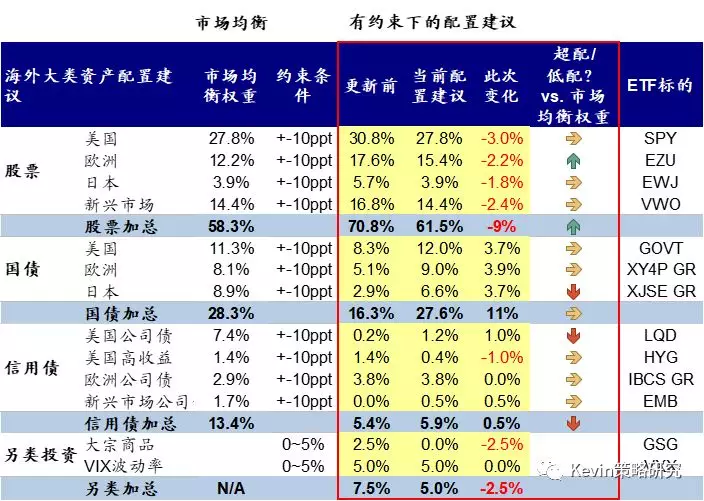

对于6月,基于上文讨论,我们认为当前股市与债券所反映的预期和风险收益并不匹配,叠加6月可能面临的一些重大事件和不确定性,我们认为以防范风险为主仍是较为稳妥的选择、耐心等待风险释放再博弈潜在反弹。因此,整体上,我们建议降低组合中对权益类的资产至标配附近(我们此前已经将美股和新兴市场已经降至标配附近,对欧洲和日本小幅超配),继续维持信用债的低配,降低大宗商品仓位至零;相应的,将上述从风险资产中减少的仓位加至利率债和VIX多头上,具体配置比例请参见图表5。

值得说明的是,近期美债利率下降过快以及计入宽松预期过于充分是我们对增加利率债配置的一个潜在担忧(近期美债空头依然意外增加),但由于不管是美联储此次会议“满足”市场预期、或是不能满足市场预期反而引发新一轮避险情绪,利率债都可能从中受益;除非增长动能短期内明显向好、或贸易问题出现重大进展,但目前来看可能性都相对较小。

扫码下载智通APP

扫码下载智通APP