市场达成共识? 基金们正全面做空美国小盘股,很快就轮到大盘股

本文来自“华尔街见闻”,作者为祁月,本文观点不代表智通财经观点。

摘要

“追随趋势的CTA基金和风险平价基金转向卖出标普500指数期货只是个时间问题。”

正文

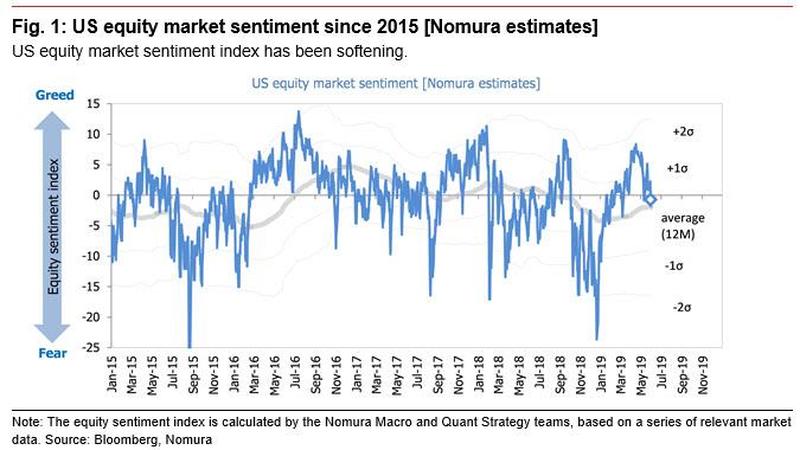

德意志银行最近有一个惊人的发现:今年前6个月,美国股市的资金流出规模从未如此之高。

年初至今,美股资金流出量达到1320亿美元。如果再算上那个暴跌的12月,则累计规模高达2370亿美元!

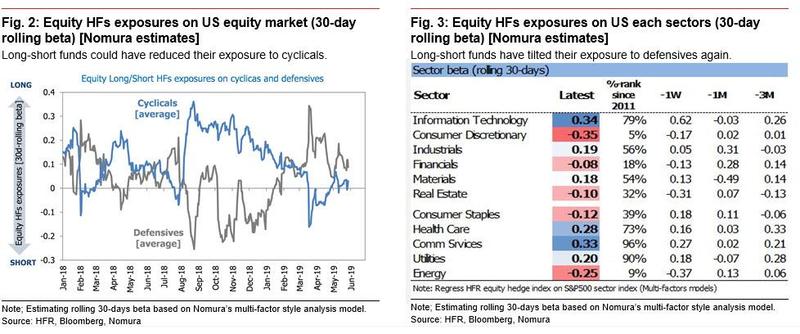

在这背后,基金们出现了新的动向。由高田正彦(Masanari Takada)领导的野村证券量化团队在最新报告中表示,多空对冲基金从观望转向了抛售周期股(主要是科技类股票)、买入防御性股票。

这表明,多空对冲基金再次转向了防守型投资策略。

好在,目前这种抛售看起来并没有达到能触发过度波动性冲击波的程度。与今年2月和去年10月相比,多空对冲策略基金当前这波抛售的力度还算是比较小的。

然而,野村又警告称,风险在于:相对温和的抛售可能在未来几天加剧。

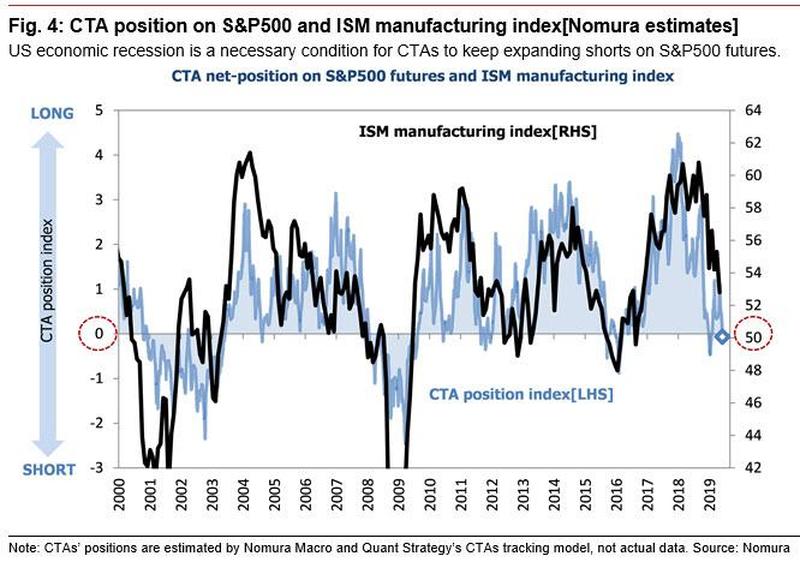

他们给出的理由是,追随趋势的CTA基金和风险平价基金现在开始加入抛售阵营。野村证券称,CTA基金已经开始做空罗素2000指数期货了,

看起来,他们转为卖出标普500指数期货只是个时间问题。

更糟的是,投机者现在正在以美国经济衰退为前提进行交易,野村看到了波动性进一步上升的风险。而最新的ISM制造业数据远低于预期,处于多年来的新低,这只会进一步推动美国股市走向熊市。

一旦这种情况真的发生,野村证券提醒,需要高度关注CTA基金在转为卖出标普500指数之后,是否会将其净空仓维持7个交易日以上。若这类基金在较长时间内维持空仓,可能意味着那将不仅仅是技术性抛售,而是市场参与者已经达成美国经济正走向衰退的共识了。

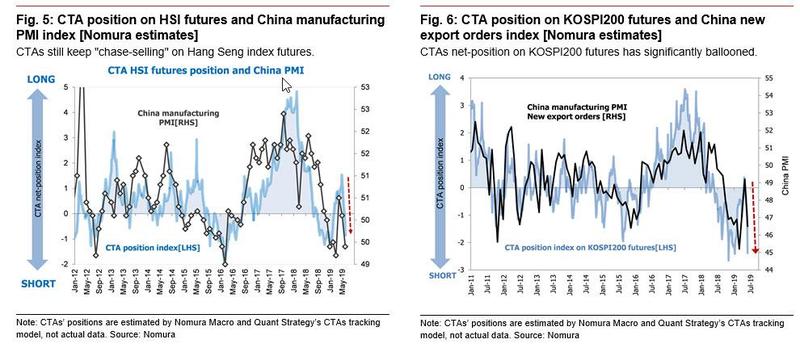

情况并不仅仅局限在美国股市。事实上,随着市场对全球经济状况的看法越来越谨慎,投资者似乎在针对美联储可能采取的预防性降息而做准备措施。

野村指出,CTA对于亚洲股市的影响已经出现了,其做空令香港恒生指数、韩国KOSPI 200期货和台湾股指期货全线跌至去年1月水平。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP