中信建投:美联储离降息还有多远?

本文来自微信公众号“文涛宏观债券研究”。

摘要

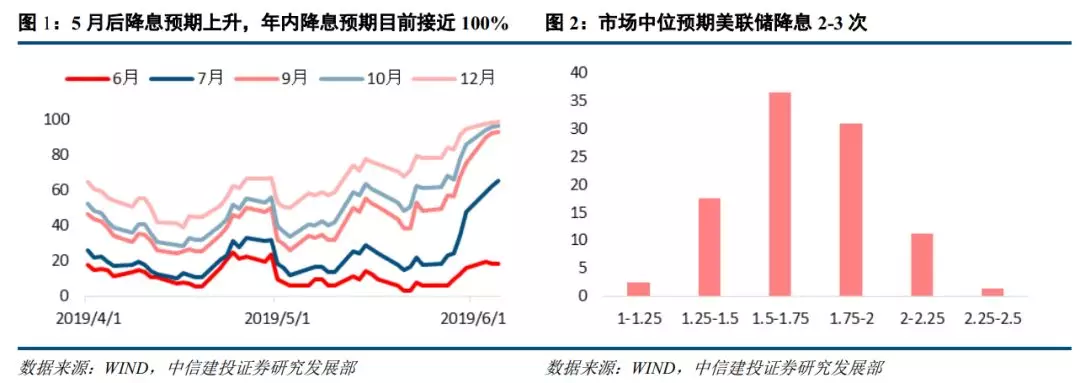

近期市场对于美联储的降息预期快速提升,尤其在本周圣路易斯联储主席布拉德和美联储主席鲍威尔的表态后,市场普遍预计年内有2-3次降息,年内至少降息一次的概率甚至上升到了98%。那么究竟这一个月以来,美国经济和市场发生了什么变化,美联储的态度又为何调整呢?

事实上,在美联储5月会议前公布的3月数据确实出现了一定的回暖迹象,当时投资者对于中美贸易谈判还持有相对乐观的预期,标普500指数就在5月会议的前一天刚刚再创历史新高。但此后,美国数据全面走弱,不论是零售销售、资本品订单还是新屋销售、工业产出均不及预期,4月Markit制造业PMI指数更是创下了2009年以来的低点。通胀数据也并未出现显著的抬升迹象。更重要的是,中美贸易协议最终破局,标普500指数连续下跌,10Y-3M的收益率曲线再度倒挂。

在本周前,美联储官员的看法都相对淡定,多数成员仍认为当前美联储的利率目标区间是恰当的,承诺保持耐心。在本周一发表鸽派言论的圣路易斯联储主席布拉德,在美联储内部一直相对另类,今年以来持续呼吁美联储应在通胀预期持续低迷的背景下降息。但他在本周的新观点结合了当前形势,认为全球贸易格局的不确定性带来了更大的下行风险,而通胀又一直低于目标,在这一背景下,美联储可能很快就应降息。这是美联储首次把降息与近期的市场反应联系起来。次日,鲍威尔也针对当前的形势发表了简短的看法,表示不知道当前的贸易争端在何时以何种方式解决,但美联储将一如既往地采取适当行动以支持经济扩张。虽然不及布拉德那样鸽派,但鲍威尔不再像过去那样强调保持耐心,也为未来可能的降息敞开了大门,这也是市场预期得到了很大提振的原因。

我们认为,近期经济与市场不确定性增加,确实增加了美国年内降息的概率。但在悲观情绪笼罩下,年内降息预期似乎已有些超前。尽管近期数据出现了疲弱迹象,但是失业率刚创下新低,通胀预期又没有持续走弱的迹象。除非美股继续快速下跌,否则美联储可能仍然需要观察到失业率出现上升趋势时,才会进行降息,我们估计这要在年底才能看到。而同样在周二,美联储副主席克拉里达也表示美联储不会被市场预期所桎梏,贸易冲突对经济的直接影响相对较小。芝加哥联储主席埃文斯也强调,目前利率处在合适水平,市场在担忧他没有从经济数据看到的情况。因此,鲍威尔的发言更多地对于市场情绪进行安抚。在我们的基准情形下,美联储最早仍将在12月降息,年内降息一次。

在当前时间点上,市场期待的美联储的态度转变已经出现,而市场对于美联储降息的预期又已经打得过满,短期很难有刺激市场对宽松的预期继续增加的因素出现。因此我们认为,美债利率的快速下行期可能已经接近尾声,10年期美债利率短期内跌破2%的概率相对较低。可能直到美联储确定后期降息的时机时,才会触发其新一轮下行。但随着美联储降息被摆上台面,美元受到的支撑可能会有所减弱,黄金可能获得新的上涨机会,有望冲击1400美元关口。

正文

最近一个月以来,市场对于美联储的政策预期发生了非常大的变化。在5月1日的FOMC会议上,美联储还表示对当前的货币政策状态满意,加息与降息都没有充分的证据,市场对今年年内的降息预期在50%以下,但此后不断提升。而在本周圣路易斯联储主席布拉德表示可能很快就有必要降息,美联储主席鲍威尔表示将采取适当行动以维持经济扩张之后,市场在6月4日对7月的降息预期就已经超过了50%,普遍预计年内有2-3次降息,年内至少降息一次的概率甚至上升到了98%。那么究竟这一个月以来,美国经济和市场发生了什么变化,这种变化是否支持市场当前对货币政策的预期,美联储官员的态度变化是否意味着年内降息板上钉钉呢?

5月以来发生了什么:经济数据走弱 贸易谈判僵局 市场情绪恶化

事实上,在美联储5月会议前公布的3月数据确实出现了一定的回暖迹象。3月ISM制造业PMI指数反弹,零售销售与耐用品订单数据均出现了提升,新屋销售创下16个月来的新高,非农就业人数一扫二月的阴霾,一季度GDP环比折年增速初值达到了3.2%,远高于前值与市场预期。而从市场上看,当时投资者对于中美贸易谈判还持有相对乐观的预期,标普500指数就在5月1日的前一天突破了去年9月的高点。而对于通胀的下滑,鲍威尔也认为更多受到暂时性因素的影响。这种乐观的局面下,美联储特意淡化了对于经济下行风险的担忧,这是美联储当时提出降息没有充分证据的重要原因。

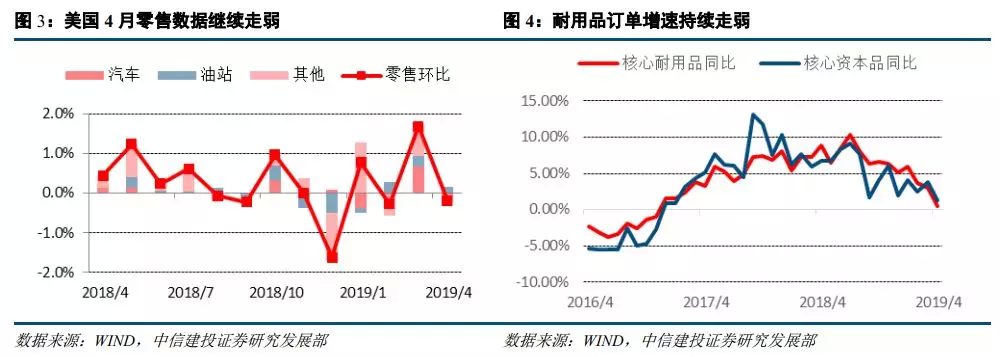

但在5月会议以来,美国公布的经济数据全面走弱。需求侧,4月零售与核心零售下降0.2%,核心资本品订单下滑0.9%,双双不及预期,新屋与成屋销售均出现不同程度的下滑;而在生产端,由于制造业、尤其是汽车行业的产出下降, 4月美国工业产出指数下降0.5%, ISM制造业PMI指数创下2016年10月以来的新低,Markit制造业PMI指数更是创下了2009年以来的低点。通胀数据也并未出现显著的抬升迹象。这似乎说明3月美国经济的好转是短期现象,这似乎和中国经济在3月的好转非常类似。

更重要的是,市场期待已久的中美贸易协议最终以破局告终。而此后中美双方走向对抗的态势越来越明显,在中方威胁限制稀土出口、并设立不可靠实体清单后,市场意识到中美贸易争端可能陷入持久战,而特朗普向墨西哥加征关税更是引发了对全球贸易格局的担忧,标普500指数连续5周下跌,整个5月下跌6.58%,抹去了3月以来的全部涨幅。而10Y-3M的收益率曲线再度出现倒挂的局面,且倒挂的幅度不断加深。在这样的背景下,市场愈发认为当前的局面需要美联储降息应对。

本周美联储的态度变了什么:降息被放在台面

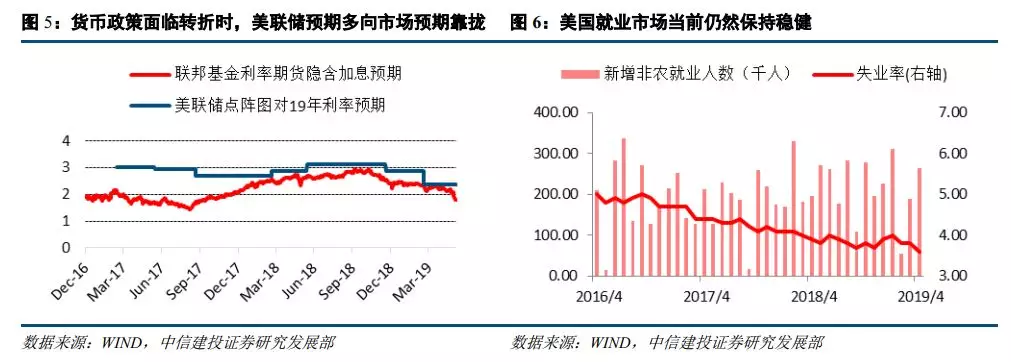

事实上,面对着经济数据以及市场的走弱,在本周之前,美联储官员的看法都是相对淡定的,多数成员还是认为当前美联储的利率目标区间是恰当的,承诺在再次加息或降息之前保持耐心。尽管随着美国经济下行的趋势越来越明显,美联储放松货币政策可能只是时间问题,但美联储似乎一直没有把降息的问题放上台面。

而在本周一发表鸽派言论的圣路易斯联储主席布拉德,在美联储内部实际上一直是相对另类的人物。他在2012年时反对QE3,2014年又反对过早退出QE;2015年时主张美联储应尽早加息,而在2016年5月观点又发生了惊天逆转,认为较低的生产率制约了经济增长,美联储应在未来2-3年最多加息一次,但事实上美联储自2016以来已经加息了8次。在今年以来,布拉德一直认为美联储在18年12月的那次加息有些过头,实际上已经使货币政策进入了紧缩区间,而在通胀预期持续低迷的背景下,美联储应该降息应对。

而在本周,布拉德的观点之所以引人关注,还是因为他结合了近期的经济与市场形势,认为美联储可能“很快”就要降息,这是美联储首次把降息与近期的市场反应联系起来。他指出全球关于贸易谈判的变数,意味着未来很难保持一个稳定的全球贸易格局,这可能使全球的投资增速放缓,经济增长低于此前的预期。贸易谈判对美国经济的直接影响不大,但对全球金融市场的影响更大。虽然美联储的货币政策无法对贸易谈判每天的变化进行调整,但是整体不确定性的增强将对经济带来更大的下行风险,而通胀和通胀预期又一直低于目标,在这种情况下,可能很快就应降息。即便经济的下行幅度低于预期,预防性的降息也能降低不确定性。布拉德的言论使得市场对年内降息的预期急剧增加,年内降息的预期甚至达到了98%,投资者更加关注鲍威尔在周二的演讲。

实际上,鲍威尔的发言主要针对货币政策的长期框架问题,但是在开场白之中,他也针对当前的形势发表了简短的看法。他表示,不知道当前的贸易争端在何时以何种方式解决,但美联储将密切关注其变化对经济预期的影响,一如既往地采取适当行动,以支持经济扩张。虽然鲍威尔的表态并未不像此前布拉德那样鸽派,但鲍威尔不再像过去那样强调保持耐心,实际上也是暗示美联储的政策可能针对近期的形势做出调整,是为未来可能的降息敞开了大门,这也是市场预期得到了很大提振的原因。

美联储会如市场预期的降息2-3次吗:门槛仍存

我们在此前的报告中提示,在经济周期的末期,市场对未来经济与货币政策的预期,往往比美联储更准,多数情况下,是美联储向市场的预期靠拢,这也是收益率曲线倒挂能预示经济衰退的重要原因。当前美国经济动能的下行已经成为了市场一致预期了,在这种情况下,美联储进入降息周期只是时间和程度的问题。但是问题是,近期美联储官员态度变化是否预示着年内真的会进行如此大幅度的降息呢?

近期经济与市场环境发生的一系列变化,确实增加了美国年内降息的概率。但是在悲观情绪笼罩下,市场对于年内降息的预期似乎有些超前了。我们此前一直强调,如果通胀持续维持在1.5%附近,或者经济增速出现了显著衰退风险,抑或美股出现了大幅调整,以至于金融稳定受到威胁的背景下,美联储才会明确进入降息周期。从当前的经济数据上看,尽管出现了一定的疲弱迹象,但是在失业率刚刚创下新低,通胀预期又并没有显示出下行迹象的背景下。除非美股未来继续快速下跌,否则美联储可能仍然需要观察到经济疲弱反应到失业率出现上升趋势时,才会进行降息。而从目前的情况看,尽管单月就业数据可能会出现较大波动,但当前劳动力市场的部分领先指标并未出现失速迹象,失业率的趋势性上行可能至少要到今年年底才能看到。

同样在周二,美联储副主席克拉里达在接受采访时表示,美联储会考虑投资者对货币政策的预期,但市场预期可能上下波动,但美联储不会被市场预期所桎梏,美联储会观察一系列的指标,并将采取必要的措施将经济维持在当前的良好局面,而贸易冲突对美国经济的直接影响相对较小,这似乎是对鲍威尔言论的补充说明。而在今年有投票权的芝加哥联储主席埃文斯周二也强调,目前的利率处在合适水平,但对低通胀有些担忧,美联储有调整货币政策的空间,但当前基本面仍然稳固,而市场可能在担忧他没有从经济数据看到的情况。

因此,我们认为,从某种程度上讲,鲍威尔的发言更多地是在前期市场情绪极度悲观的背景下,对于市场情绪进行安抚。总的来看,贸易谈判的情势恶化确实对经济预期有一定负面冲击,这也使得美联储的态度发生了调整,开始更明确的讨论降息的可能,年内降息的概率增加。但是,在我们的基准情形下,美联储最早仍将在12月降息,年内降息一次。

美债利率快速下行可能接近尾声 但美元可能将失去重要支撑

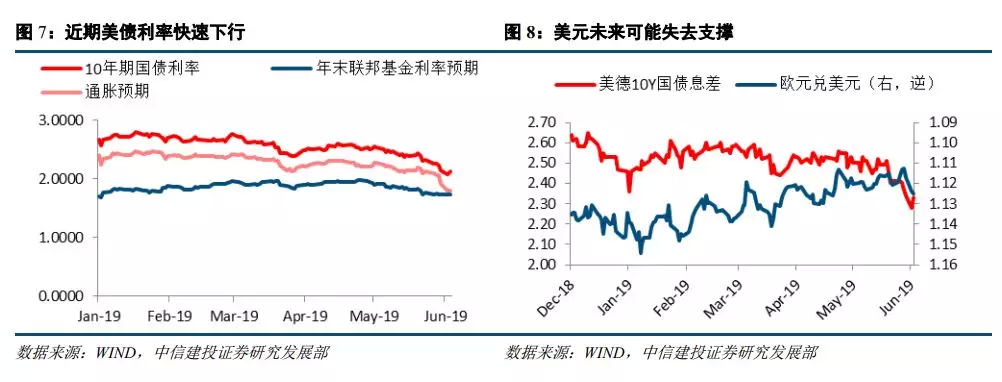

在市场的悲观预期下,美债利率自5月以来出现了一轮快速下行。10年期国债收益率从5月初的2.5%左右,一直降到了当前的2.1%附近,降幅达到了40BP。而2年期国债甚至从5月21日后的10个交易日时间内从2.26%最低跌至1.82%。而在当前时间点上,市场期待的美联储的态度转变已经出现,而市场对于美联储降息的预期又已经打得过满,短期很难有刺激市场对宽松的预期继续增加的因素出现。在这种背景下,我们认为,短期来看,美债利率的快速下行期可能已经接近尾声,10年期美债利率短期内跌破2%的概率相对较低。可能直到美联储确定后期降息的时机时,才是触发其新一轮下行的主导因素。

当前,欧洲与日本都仍在负利率的区间,未来货币政策调整的空间小于美国。因此,随着美联储降息被摆上台面,美元受到的支撑可能会有所减弱,强美元的周期可能已经走向尾声。在这种情况下,黄金可能获得新的上涨机会,有望冲击1400美元关口。

扫码下载智通APP

扫码下载智通APP