中国国航(00753)发120亿元公司债 74亿用于还贷

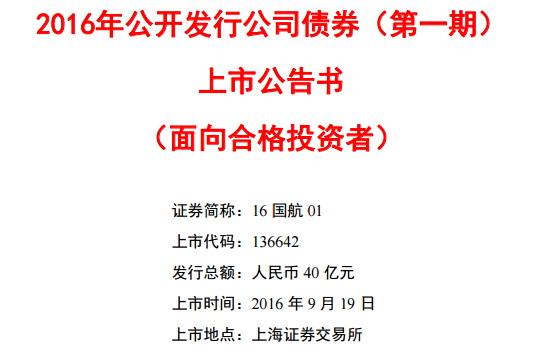

中国国航(00753)9月13日晚公告称,2016年公开发行公司债券(第一期)规模为40亿元人民币,此次债券的每张面值为人民币100元,按面值平价发行,票面利率为2.84%,期限为3年,计息期限为2016年8月18日至2019年8月18日。

智通财经获悉,经上交所同意,该期债券将于2016年9月19日起在上交所上市交易。该期债券简称“16国航01”,上市码“136642”。

该期债券的主承销商和托管人均为中信建投证券股份有限公司,联席主承销商为中信证券、中银国际证券。经中诚信证券评估有限公司评定,发行人主体信用等级为AAA,此次公司债券信用等级为AAA。此外,中国国航最近三个会计年度实现的年均可分配利润为46.39亿元,不少于总额为120亿公司债券的一年利息的1.5 倍。

据悉,中国国航的H股(00753 )在2004 年12 月于香港联合交易所和伦敦证券交易所上市;中国国航的A股(601111 )2006年8月在上海证券交易所上市。中国国航的53.46% 股权由中国航空集团公司控制,而公司实际控制人为国务院国有资产监督管理委员会。

智通财经还了解到,中国国航共发行公司债总额为120亿,此次发行的40亿为只是其第一期。公司拟将债券募集资金扣除发行费用后的74.1亿元用于偿还银行贷款。

此外,剩余资金将用于补充公司流动资金,由于航空公司对营运资金的需求较大,需要大量资金支付航空油料费用、购买飞机航材、飞机维修费用等。

通过本次公司债的发行,中国国航的资产负债率将由发行前的68.36%上升至发行后的69.00%;流动负债占负债总额的比例将由发行前的37.28%降至发行后的 34.52%。中国国航称,本期债券的发行将优化财务结构,为公司提供中长期资金支持,将有利于保持业务增长、扩大市场占有率、提高盈利和竞争能力。

扫码下载智通APP

扫码下载智通APP