国泰君安点评药明生物(02269):风投基金加码,无锡客户发展潜力巨大

本文来自微信公众号“国泰君安证券香港”

公司介绍

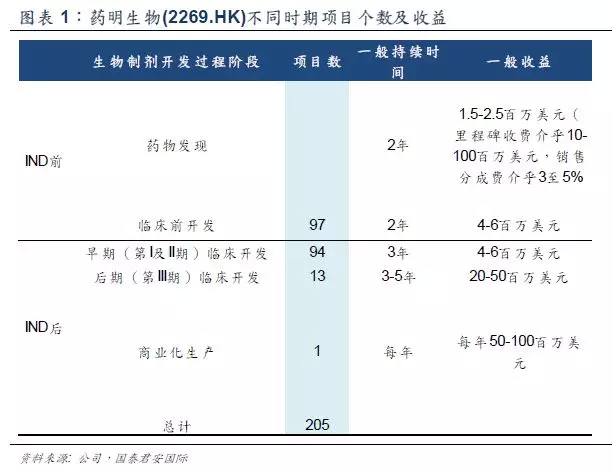

药明生物(02269)是国内领先的生物制剂研发生产平台,帮助企业发现、开发及生产生物药,实现从概念到商业化生产的全过程。目前药明生物在研发外包服务市场,拥有13%的全球市场份额,相当于全球每7个生物药研发外包项目中有1个项目在药明生物做研发。目前公司75%的收入来自研究服务,20%来自临床试验,5%来自商业化生产。

截至2018年12月31日,在药明生物平台上研发的综合项目达205个,包括97个处于临床前研究阶段,94个在临床早期(I期,II期)阶段,13个在后期临床(III期)以及1个在商业化生产阶段。预计到2022年,公司在中国、爱尔兰、新加坡、美国规划的生物制药生产基地合计产能约22万升。

摘要

药明生物CEO chris在会上表示,预计到2022年全球生物药研发外包服务年复合增长22.4%,从118亿美元增长至324亿美元,其中,强劲的增长来自几方面因素:

1. 全球生物药研发支出占比将从19年的10.6%提升至13.2%,

2.研发外包有效缩短药企的研发时间,提升生产效率。据悉,通过无锡药明生物的wuxi body双抗平台,平均可以缩短企业6-18个月研发时间。

3. 全球范围内,风险投资基金依然加码投资生物医药企业,根据OrbiMed的Johnson WANG统计,医药健康的PE/VC投资额从16年的54亿美金提升至18年的173亿美金,且预计未来仍然将有800亿美元的资金进入医药健康行业。

4.目前有超过400家生物医药企业落户于上海苏州无锡地区,是全球仅次于湾区的第二大生物医药企业聚集地,在研项目数量高达几百个,因此未来该区域的客户发展潜力大。

1. WuXiUP平台--蛋白表达量远高于同业。据悉,药明生物通过WuXiUp连续生产平台,目前可以做到的蛋白表达量是30-50克/升,是国内企业的10倍水平,可以超高效连续细胞培养生产,WuXiUP可以让2000升的一次性生物反应器生产传统不锈钢2万升罐生产的产量和价格,因此公司的连续生产1天的量(2.5克/升),等于别人家14天的量。

2. WuXiBody双抗平台,可以缩短客户6-18个月的研发时间,一般IND需要18-24个月,公司只需要15-18个月,比传统企业缩短3-6个月。据公司研发人员介绍,公司目前的产能能做到,接到订单后,4周内开工,这在其他CDMO是做不到的,一般都要半年以上的排产期。

3. 公司首席科技官表示,通过WuXia细胞系平台,公司每年最多能做60个IND项目。

4. 公司积极扩张产能,在国内,公司在今年5月已经启动了成都4.8万升厂房的建设工作。海外方面,在美国(产能:4500升)、爱尔兰(产能:54000升)、新加坡(产能:4500升)都有设立工厂,预计到2022年,药明生物的全球产能提升至22万升。关于产能扩展,管理层表示,1.工厂产能是有周期性的,而公司不畏惧行业产能过剩问题,因为公司的产能是基于潜在订单做出的判断。如果订单总额需要22万升,则公司将会建设27万升的产能。2.海外产能的扩张有效对冲因中美贸易冲突对企业的影响。中国潜在加证关税等措施,药明生物预计影响毛利率1个点左右,以及对美国出口中国的设备有影响,未来将部分外包研发服务迁移至爱尔兰工厂,将消除相关影响。

5. 公司花了大量的时间和经历在研发生产体系的管控上,目前公司成为全国第一家拥有美国FDA和欧洲EMA认证的企业。

6. 公司特有的“Follow the module”因此公司从IND前跟进可以增加客户粘性,随着项目的向后推进,后期阶段的服务费收入也将对更高(药物发现阶段150-250万美元 vs III期临床2000-5000万美元,13-20倍差距)。

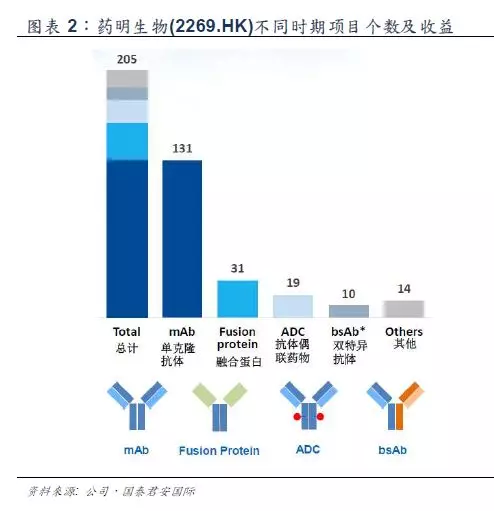

7. 目前公司拥有205个在手项目,包含,同时预计这205个项目大约可以产生25个商业化生产阶段的项目。其中,超过40个项目潜在带来超过40亿美元的里程碑收入,已经每年超过2亿美元的销售分成(Royalty Fee)。公司目标未来每年还要增加40-50个项目。

8. 公司目前的研发管线涵盖各类生物药,除了传统的单抗外,比较复杂的融合蛋白(31个)、双抗(BsAbs)(10个)、ADC抗体偶联药物(19个)、酶等,合计有51个全球新项目(First-in-Class)。公司首席科学家表示,抗体疗法的下一波高峰潮可能在双抗(BsAbs)领域,而公司在双抗(BsAbs)领域有雄厚的技术实力,目前在研双抗(BsAbs)项目有10个。

9. 公司预计未来几2-3年客户将有2-3个PD-1产品上市,届时公司将享受5-10%的销售分成。

10. 药明子公司药明海德与一家全球疫苗巨头达成战略合作伙伴关系,双方签署了合作意向书(LOI),将新建一座疫苗专用生产基地服务全球市场。我们认为疫苗的研发和生产难度远高于生物药,公司本次涉足疫苗外包服务,且订单金额巨大,未来20年贡献30亿美元收入,充分说明海外大药企对药明生产研发能力的肯定。

估值

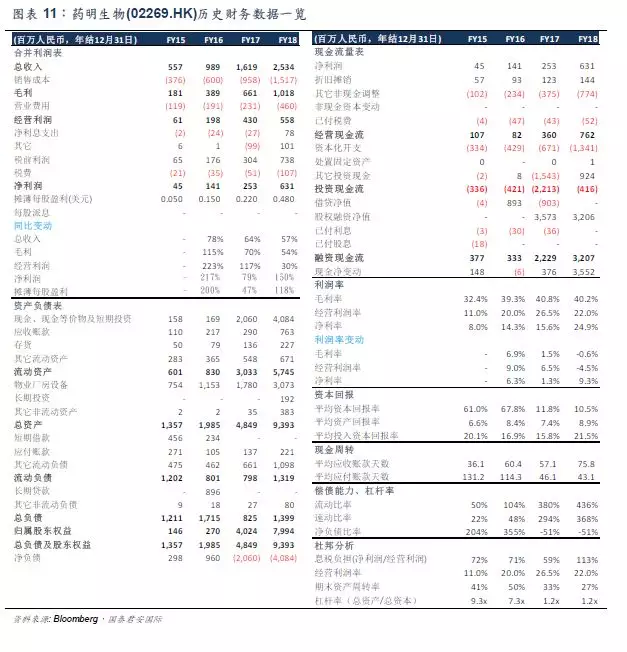

药明生物(02269)过去3年在手订单总额年复合增长146%,从14.78亿美元增长至36.39亿美元,未完成服务订单高达16亿美元(13亿为18年新签订单),未完成里程碑订单总额从17年的10亿美元提升至18年的20亿美元,3年内要完成的订单总额更高达8亿美元,将为未来公司增长提供动力。

目前公司有205个在手项目,潜在将有近25个项目可以进入商业化生产阶段的项目(预计将带来15-20亿美元收入),205个项目中,包含51个全球新项目(First-in-Class),超过40个项目可以收到里程碑收入(预计总额高达40亿美元),以及潜在每年2亿美元的销售分成。除了现有项目外,预计药明生物每年还要新增40-50个项目,若其中10-20个项目损耗,则净增20-30个左右项目,则5年后有超过300个项目在手,10年后有超400个项目在手,即有400多个新药将在药明生物诞生。就19年来看,公司3季度DP2和DP3投产,在下半年将递交1-3个BLA数据包,且4季度WuxiUP有望迎来了第一IND。2020/2021年预期公司收人56.8、76.5亿元人民币,2019年/2020年/2021年预期净利润11、16、23亿元,或增长52%、47%、35%。现价对应20、21年预期市盈率55倍、37倍,目前市场目标价99.8港元,对应潜在上升空间37.8%。

扫码下载智通APP

扫码下载智通APP