资管巨震!蚂蚁金服“牵手”先锋领航

本文来自“Wind资讯”。

A股高开高走,只有一个版块飘绿:多元金融指数,版块内安信信托、中信建投盘中触及跌停。

消息面上,全球最大公募基金管理公司Vanguard(先锋领航)继2017年5月在上海设立外商独资公司——先锋领航投资管理(上海)有限公司,现在决定牵手国内互联网金融巨头——蚂蚁金服。

一个是全球最大的指数基金供应商,另一个拥有国内排名前三的基金电商销售平台,两者的合作给业内带来巨大想象空间。券商版块先跌为敬。

Wind企业库数据显示,6月5日,浙江蚂蚁小微金融服务集团股份有限公司新增对外投资,成立先锋领航投顾(上海)投资咨询有限公司。注册资本2000万元人民币,法定代表人为浙江网商银行股份有限公司行长、执行董事黄浩,大股东浙江蚂蚁小微金融服务集团股份有限公司持股51%,另一位股东先锋领航投资管理(上海)有限公司持股49%,经营范围为投资咨询。

蚂蚁金服:科技公司or金融公司

蚂蚁金服起步于2004年成立的支付宝,于2014年10月正式成立。2018年6月,完成140亿美元C轮融资,引入中投和其他中国投资者,目前是中国最大独角兽。

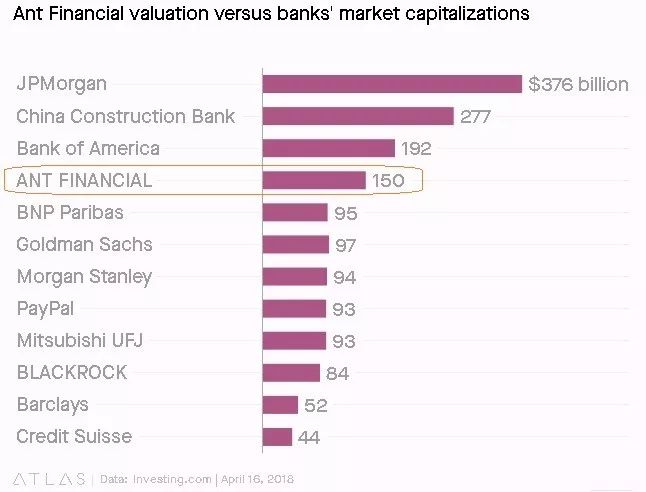

蚂蚁金服市场估值超过1500亿美元,全球金融机构排名中,仅次于摩根大通、建行以及美银。要知道这几家银行都是老牌金融机构,蚂蚁金服成立不过短短5年时间。

面对这么一家商业形态复杂、体量庞大的公司,要对它做一个非此即彼的界定很难。1500亿美元估值,投资机构给它的无疑是一个科技公司的估值。但另一边,在国内的金控集团监管试点名单中,蚂蚁金服又位列其中,监管部门依然把蚂蚁当作金融公司。

蚂蚁金服在向投资人提供的资料中披露,目前用户量已增加至6.22亿,管理资产规模达2.2万亿元,其中余额宝管理着1.5万亿元资产。在所有的金融科技公司里,蚂蚁金服手中的金融牌照几乎是最齐全的,而每块牌照背后都有一个相应的金融业务。

招商证券刘泽晶团队研报曾经分析,从支付宝成立一直至现在,蚂蚁金服的业务不断拓展,不但包括银行、股票、证券、保险、基金、消费金融等金融领域,还涉及人工智能、企业服务、汽车出行、餐饮、媒体、影视等非金融领域,业务结构不断多元化。目前,蚂蚁金服已经形成了以普惠、科技、全球化为首的三大发展战略和以支付、理财、微贷、保险、征信、技术输出为主的六大业务板块。

规模庞大的C端用户、一应俱全的牌照使得不少人顺理成章的认为蚂蚁就是一家金融集团,但蚂蚁金服自身对这件事有不同的解读。

“我们原本有机会获得更多牌照,但并没有这么去做。拿牌照的目的是合规的做“试验田”,而选择自己来做试验田也有无奈之处,因为当初我们找不到合作伙伴。”蚂蚁金服副总裁陈亮表示。

简而言之,做金融业务必须拿牌照,但在蚂蚁金服的规划中,拿牌照做业务只是第一步,最终的目的是为了积淀技术和服务能力, 获得其他金融机构的信任,从而以合作的方式输出自己的解决方案,共同渗透更大的市场。

新型资管业务未来如何发展?蚂蚁金服董事长兼CEO井贤栋给出的建议是全面拥抱技术。

“从IT到DT,DT(数字技术)正在助力资管机构运营更加智能化、轻量化。”他指出,现在一个产品从概念生成到正式推出可能只有几天时间,技术的广泛运用大大加速了产品的生产、优化、迭代周期。

过去,每家机构都要自建IT系统,基础设施自建耗费了大量的人力物力。现在,随着基础设施都云化了,市面上有了更多的类似蚂蚁金服这样的基础设施服务提供商,帮助机构发挥所长,更迅速的优化投研能力、服务能力,创造更好的服务体验。

随之而来的另一个变化就是,互联网平台和资管机构正从以往的渠道层面合作走向全面、深度地融合。

他解释,这背后是互联网平台助力资管机构与用户建立直接、紧密的连接,形成共生共赢的良性生态。

去年5月3日蚂蚁金服宣布,余额宝分别接入博时、中欧基金公司旗下各一只货币基金产品(“博时现金收益货币A”、“中欧滚钱宝货币A”),从5月4日零点开始会逐步向用户开放。

在支付宝端内,包括小程序、财富号在内的各种工具,正在帮助资管机构的2400只基金不断提升用户的服务体验。理财从过去的一次交易,转变成一个完整的服务历程。

目前,蚂蚁财富已经和151家资管机构合作,67家借助财富号为用户提供全新的服务。

Vanguard:基金界的亚马逊

1975年,被尊为“指数基金教父”的约翰·博格尔(John Bogle)创立了Vanguard集团(The Vanguard Group, Inc)。有别于其他资产管理公司,Vanguard集团有着独特的股权架构——基金持有人为公司股东,将股东与投资者利益捆绑在一起,确保双方利益保持一致。

作为低成本管理和被动投资的代表性基金公司,Vanguard集团由成立时的近20亿美元资产管理规模,增长到如今的5.2万亿美元(约36万亿人民币)资产管理规模,是全球最大的公募基金和资产管理规模第二大的机构投资者,在成立时,公司即推出了标准普尔500指数基金,这也是全美国第一只向个人投资者推出的指数基金,目前规模是4000亿美元,是全世界最大的公募基金之一。

因为旗下产品多数是被动基金,Vanguard以费率低廉闻名,公募基金平均费率是1.1‰,而美国基金行业的平均费率水平是1%,美国排名前20位的基金公司所有资产加权平均费率是6‰。所以在过去12年中,无论是在2008年全球金融危机时刻,还是现在的美股长牛中,Vanguard旗下基金资金净流入一直遥遥领先。

买东西第一个想到的是去亚马逊逛一逛,买基金第一个想到的就是Vanguard。

去年9月,Vanguard集团推出了业界规模最大的免佣金交易所交易基金(ETF)平台,将为约90%的 ETF 提供免佣在线交易,这意味着,除去反向ETF 和杠杆ETF,在主要交易所交易的约2000支ETF中,有1800支可享受免佣交易。

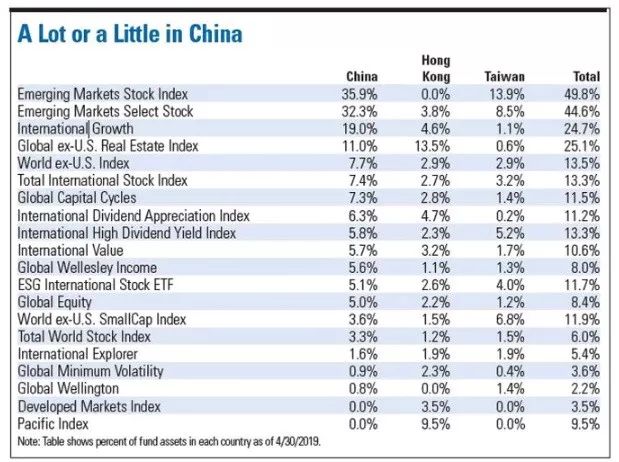

通过RQFII、沪深港通投资渠道,Vanguard投资中国A股的资金额度在300亿元人民币左右,持股超过1900家A股公司,是投资中国市场的大型外资机构之一。旗下20只基金持有中国内地、香港、台湾地区股票,其中新兴市场指数和新兴市场精选指数持有中国相关股票比率接近一半。

Vanguard此前进入中国两年时间里,仅成立了先锋领航投资管理(上海)有限公司这一独资公司,既没有申报私募备案,也没有寻求境内合作伙伴成立合资基金公司,此次成立的先锋领航投顾(上海)投资咨询有限公司是先锋领航在国内首家合资公司。

“中国市场是我们未来最看好的市场,美国是我们现在的主战场,未来中国会是我们的两个主战场之一。我们集团所有高管对中国市场的重要性都达成了共识:我们现在资产管理规模在5万亿美元左右,未来要再创造5万亿美元,只能在中国市场,除了中国市场以外,不可能再创造这么大的规模。这也是为什么我们2017年5月25日在上海成立了先锋领航投资管理(上海)有限公司,这充分体现了管理层对中国市场的信心与承诺。”Vanguard集团董事总经理兼中国区总裁林晓东表示。

外资涌入中国资本市场

2018年来中国资本市场对外开放大门逐渐敞开,有意参与A股市场的外资机构积极布局。2018年6月,全球头号对冲基金桥水、全球最大的CTA对冲基金元盛纷纷拿下中国私募证券投资基金管理人牌照,而于去年年底登记的贝莱德也基本完成了其首只私募基金的募集。

外资资管进军中国市场市场,一般有以下两大业务开展方式:

成立私募。外资资管成立外商独资企业(WFOE),然后向中国基金业协会申请私募管理人牌照,之后寻找券商、银行、三方财富等渠道做非公开募集。

公募私募业务“两把抓”。外资资管成立WFOE并申请私募牌照,获批后展开非公开募集和发行,同时控股/参股一家本土公募基金。比如,瑞银资产拿到私募牌照后已发三只产品,同时持有49%的国投瑞银股份,通过这一平台参与中国公募业;施罗德投资在华已发行私募产品,同时持有交银施罗德基金30%股权。

外资机构在中国市场展开投资,可将国际化投资风格引入国内,不仅有助于国内资管机构投资水平的提升,也有利于国内投资市场的不断完善。

(编辑:孔文婕)

扫码下载智通APP

扫码下载智通APP