大空头的警告:值得中国所有投资人看三遍!

本文来源微信公众号“格上财富”。

前言

《THE BIG SHORT》,中文名大空头,是一部2015年上映的电影,我建议,每个做投资的,不管是做资产管理的也好,自己投资的好,这部电影都值得你观看三遍以上。

这部电影的核心逻辑,是矛盾,是资产和负债的不匹配,是时间久期的不匹配,是庞大金融产品规模与公开信息的不匹配。

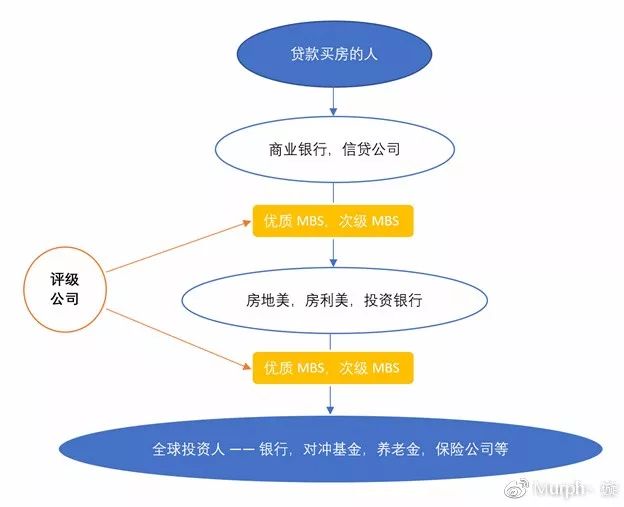

2008年以前美国节节高升的房价,由此形成的房地产贷款与当时民众的收入不匹配,不合格贷款人众多,加上金融机构的钻营取巧,金融衍生品的泛滥,评级机构的不负责,导致美国形成巨大的次级贷泡沫,最终酿成2008年全球金融危机。

而在电影中,在这场规模空前的金融灾难中,以基金经理Michael Burry为代表的四路投资界精英,提前察觉泡沫,做空次级抵押贷款,最终获得巨额盈利,套现离场。

为什么在现在发表这篇文章,因为黑格尔说,人类从历史中学到的唯一教训,就是人类从不从历史中吸取教训。

在当前,回归实业、去金融杠杆、去结构化产品的路途上,如何总结08年的那场危机似乎有某些现实意义。

正文

2008次贷危机如何爆发?

假设现在是2001年,我们想在美国购买一套价值100万美元的房子,没有多少人有能力用现金买房,所以我们用贷款的方式。

美国是一个信用社会,人人都有一个被称为 “信用积分”的东西,因此对首付的要求很低,在2001年,美国的银行很可能会贷款给我们整整100万美元。

银行借给我们买房钱就被称为住房抵押贷款(Housing Mortgage)。

但是有的银行并不想等上30年才慢慢收回这些资金,于是它们又会把这些贷款以 MBS(Mortgage Backed Security)--“住房抵押贷款证券”的形式,卖给其它金融机构。

举个例子,假设我是银行A,我贷款了1000万美元供一些顾客买房,于是我现在有了比方说1500万美元(连本带利)的抵押贷款资产,但是这些资产我要分30年才能全部收回来,我不想等那么久,于是我把它以住房抵押贷款证券 MBS 的形式卖给另一家金融机构 B,可能以1100万美元的价格(价格由利率以及风险决定)。

对于 B 来说,它可以用今天的1100万美元换来30年1500万美元的现金流,因此 B 是满意的,对于我,或者 A 来说,一转手就净赚了100万美元,当然也是满意的。

当我,银行 A,把 MBS 卖给 B 之后,B 就拥有了这些 MBS 背后现金流(每个月贷款人所还本息)的所有权,但我还是会帮 B 去贷款买房子的人那里收钱,然后再将收到的钱转账给你。在这个过程中,我是 Servicer 服务者,你是 Owner 所有者。

这个神奇的过程就叫做证劵化。

这样一个过程和我们所熟知的那种传统贷款模式有一个本质的不同,便是贷款人违约的风险被转移了。

在传统模式下,如果贷款买房的人违约了,那么银行要遭受很大损失。

而在证劵化的模式下,如果前者违约了,遭受损失的将不再是银行 A,因为它已经把贷款的所有权(以 MBS 的形式)卖给了 B,因此遭受损失的就变成了购买了这些 MBS 的 B。

那么这个所谓的另一家金融机构 B,又会是谁呢?

在美国房地产抵押贷款证券市场上,有接近一半的 MBS 都卖给了著名的房利美和房地美(Fannie Mae,Freddie Mac)。在2007年次贷危机爆发前夕,它们所发行的 MBS 总金额高达4.4万亿美元。

不过房利美和房地美在多数情况下也仅仅是 MBS 的分销商而已,它们买到 MBS 之后,也没打算持有它们到期(30年后),而是会将它们转手卖向全世界 -- 政府(主权财富基金)、银行、对冲基金、保险公司、养老金、个人投资者等等。

在这种情况下,就形成了一个完整的资金流转的链条 --从贷款买房的房主直达全世界的投资者。这相当于全世界的投资者在“资助”美国人民买房,所以美国的房价从2001年开始,以历史上从未有过的速度上涨,泡沫就这样诞生了。

由于房地美和房利美是一种半国有化的企业,因此它们受到了严格的监管。它们从银行手中购买的 MBS 中的大部分(约为80%)都是最优质的 “优贷”,或者说违约率最低的 MBS。

那么它们又如何分辨哪些 MBS 是优质的,哪些是劣质的呢?

这就要说到全球金融业中可以说是权力最大的三家公司 --三大评级机构的作用了。评级公司负责为大多数在市场上交易的证券(包括 MBS)进行评级。

评级的基础是这些 MBS 背后借款人的原始资料。

举个例子,我,银行 A,想要出售为期30年,价值为1000万美元的 MBS,那么我该如何为它定价?800万,还是900万?这时我就必须去找到评级公司。

它们会根据我提供的借款人的资料,例如这些人的信用积分;家庭资产与负债的比例;以及月供与税后收入之比(最优级的话一般不能超过 40%)等等,给这个 MBS 评一个级,例如 AAA 级,意味着评级公司认为这种证券的违约率非常非常低,投资这种债券的风险是很低的。

或者 C 级,也叫“垃圾级”,例如现在希腊的国债,投资这种债券被违约的风险是很高的。购买1000万美元 AAA 级的 MBS 可能需要900万,而购买同样金额 C 级的 MBS 可能只需要600万。当然是评级越高,卖的越贵了。

当然,市场中作为 MBS 分销商的不仅有房地美和房利美,还有大名鼎鼎的各大华尔街投资投行们。

投资银行们(花旗(C.US)、美林、高盛(GS.US)、雷曼兄弟、贝尔斯登、摩根斯坦利(MS.US)、摩根大通(JPM.US)等等)发现,从2001年开始,美国的房价就一直处于稳定的上升期。

于是他们推测,即便找一些信用不好的人来放贷,也不会有很大的风险,因为就算遭遇了违约,只要把房子收回来再卖掉就可以了嘛(抵押贷款证券 MBS,顾名思义是以房子为抵押的)。

于是它们开始联合银行和信贷机构去发放更多的“次级债”,也就是开始为信用不好的人提供贷款。

对于发放贷款的银行和信贷机构来说呢?前面已经解释过,由于证劵化的过程,它们可以将房贷违约的风险转移给购买了 MBS 的投资银行们,因此它们又何乐而不为呢?越多越好!因此,“次贷” 危机中的次级抵押贷款(Sub-prime loan)或次级 MBS,就这么诞生了。

现在我们可以聊聊电影了。

在这个证券化的链条中,哪个环节是最关键的?毫无疑问,是贷款买房人的信誉,最关键的地方在于他们能否将房贷如期如数的还给银行,再由银行传递给全世界的投资者们。

而当我们了解了整个证券化的过程之后,我们会想,不管是银行,还是信贷公司,由于它们已经转移了风险(风险从它们手上被转移到了购买贷款的人手里),都有动力去为信用级别很差的人放贷,而最终这些信用级别很差的人是很有可能违约的。

如果事实果真如我们所想的话,那么未来整个证券化链条的崩塌也便不是不可能的事了。

贝尔(影片中的 Dr.Burry)、高司令(影片中的 Vennett)和影片中的 Mark(Steve Carell 主演)也是这样想的。

影片重点描绘了贝尔和 Mark 是如何去调查的。

贝尔是在电脑前,去阅读那些 MBS 背后借款人的原始资料。(大数据)

因为他是对冲基金经理,他是买方,所以有权要求卖方(投资银行)提供这些资料。

贝尔仔细阅读了几十份,粗略浏览了几百份(每一份都有几百甚至上千人的信息)。

由于阅读这些资料的过程实在是太乏味了,在《大空头》中,迈克尔·刘易斯写到:Dr. Burry(贝尔饰演的人物原型)认为自己是这个地球上除了起草这些文件的律师之外,唯一一个阅读它们的人。

在阅读资料的过程中贝尔惊奇的发现,在大部分资料中,竟然有50%的借款人是没有任何信息的。

也就是说只有不到50%的人提供了收入证明、财产证明、信用积分等信息。

这意味着什么?

意味着不是这些人完全不符合贷款的资格,就意味着银行在放贷时根本就没有要求他们提供任何资料。

事后我们知道,其实这些没有信息的人很多都是完全没有能力负担房贷的人,他们被称为 NINJAs (No Income, No Job and Assets)。可以想象,如果房价下跌,这些人必然会违约。

相比于贝尔,Mark 的做法则是直接走访第一线,去看看银行和信贷公司到底是如何发放贷款的。(实地调研)

电影中出现了两个场景:第一,当 Mark 问一家房子的租户 XXX(房屋贷款人的名字)是否在家时,租户告诉他那是一条狗的名字,是房主狗的名字。也就是说,银行竟然贷款给了一条狗!

我不知道这是否是真实存在过的事,但2007年4月当新世纪贷款公司破产,次贷危机的第一块骨牌倒下的时候,人们对新世纪贷款公司的形容确实是 “它甚至会放贷给一条狗”。

不知导演是否是从这里得到了灵感。

第二个场景便是当 Mark 询问负责给购房者放贷的银行员工 “是否曾拒绝过任何人为了买房而贷款的请求” 时,得到的答案是:“NO”。

还记得之前讲到虽然借款人的原始资料就在那里,但投资人也不会去看的吗?原因在哪里?因为评级公司会看,评级公司看完之后会给这些MBS评一个级,投资人只需根据评级来判断这些证券的风险就好了。

那么这一次评级公司又出了什么问题呢?

电影里给出的答案是这样的:当 Mark 一行人拿着他们所搜集的,包含了很多没有借款人任何信息的 MBS 的资料去质问标准普尔(三大评级公司之一),为什么会给这些 MBS 评级 AAA(最高级别)时,标准普尔答道:“如果我们不给 AAA,这些公司就会去找 Moody(标准普尔的竞争对手)去评级了。”

这恐怕只能算作电影艺术的一种夸张手法了,如果这就是真相的话,那岂不世界上所有的证券都要被评级为 AAA 了?

那么事实是怎样的呢?刘易斯在《大空头》中写到,一方面,华尔街投资银行的债券交易员们都是一些年收入七位数的人,他们哄骗那些年收入五位数的家伙(评级公司的员工)绰绰有余。

事实上,评级公司那些最优秀的员工都纷纷跳槽到了投资银行,帮助自己的新东家去对付老东家。

举个例子来说,美国的信用积分最高850分,最低300分,中位数是723分。

标准普尔用来给 MBS 评级的方法是用一个 MBS 中所有借款人的平均信用积分。例如 AAA 评级所要求的信用积分平均分在615分左右,投行们便寻找一半550分的借款人和一半680分的借款人,然后(有目的的)将他们放在一个 MBS 里,这样这个 MBS 就可以被评为 AAA 级了。

而事实上一个评分为550分的借款人断供的可能性是很大的。这当然只是一个非常简单的例子,不过我们可以想象,对于投行来说,只要通过挖人知道了评级公司的模型,那么找准对策去人为的抬高自己 MBS 的评级其实并不难。

另一方面,刘易斯在书中写到,当有基金经理去质问评级公司为什么会给明显不靠谱的 MBS 评 AAA 级时,得到的回答都是:“住房价格在全国范围内同时下跌是不可能的,过去60多年的数据表明,从未出现过美国全国范围内住房价格同时下跌的情况。”

也就是说,在评级公司看来,由于这些 MBS 都是住房抵押贷款证券,即便遭遇了违约,只要把房子收回来再卖掉就可以了。

除非房价下跌了,投资人才会真正的受到损失。然而又由于每个 MBS 都是由分布在全国各地的房子为抵押的(一种典型的分散风险的做法),因此除非全国的房价同时下跌,不然这样的 MBS 是不会有什么风险的。

而自从大萧条之后,美国便从未出现过全国范围内房价同时下跌的情况。

可是让评级公司和投资者都没有想到的是,美国的房地产市场在平稳的发展了60多年之后,又经历了一次泡沫,而当泡沫破裂之时,正是全国房价同时下跌之日。

让我们再次回到2001年。

2001年美国经历了两件大事。第一,从2000年开始破灭的互联网泡沫到了2001年开始全面崩溃。

第二,9-11恐怖袭击引起的恐慌导致金融市场的流动性开始急剧紧缩,一场衰退马上就要到来。

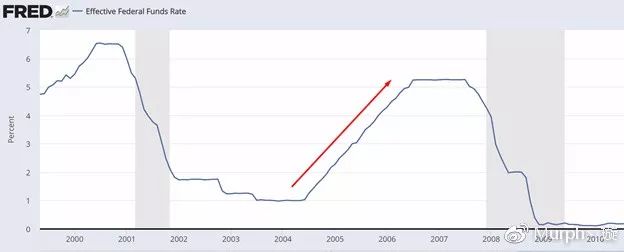

为了应对危机,时任美联储主席的艾伦·格林斯潘开始下调利率,如图,从2000年的6.5%一路下调至2003年的1%。

美国利率

非常有趣的一点是,当时的诺奖得主保罗·克鲁格曼竟然在《纽约时报》上写了一篇名为《美国应该用房地产泡沫取代互联网泡沫来提振经济》的文章。事实上,美国确实以房地产泡沫取代了互联网泡沫,而房地产泡沫的破裂就酿成了这次百年一遇的金融危机。

人类历史上所有和平时代的经济危机,几乎都是由泡沫引发的。

简单的说,都是从流动性过剩(钱越来越多)开始,接着出现投机热,最终形成泡沫,而后发生崩溃。美国的房地产泡沫就是从2001年美联储主席格林斯潘降息,也就是制造流动性过剩开始。

因此,在次贷危机爆发后,很多人都将责任推给了这位在位十六年的美联储主席。不过,前任美联储主席本·伯南克在耶鲁大学的演讲中为格林斯潘做了辩护,他认为资产泡沫和央行的货币政策之间并没有必然的联系。

伯南克的理由是:

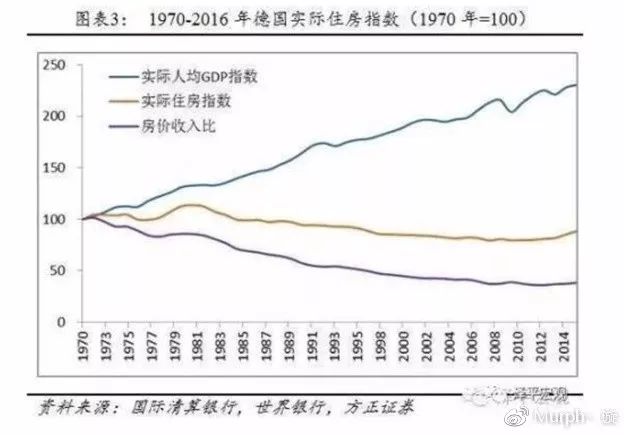

德国和西班牙共用同一个央行 -- 欧洲中央银行,因此两国在执行完全相同的货币政策,但西班牙的房价从2001年至2007年却上涨了145%之多,而德国房价则并未上涨。

我在之前的微博文章中有写到德国是如何通过政府政策来抑制房价,而西班牙又是如何通过政策来抬升房价的。

低利率对炒房者来说,贷款炒房的代价降低了,但对于企业来说,贷款投资研发新产品的代价也降低了。那么结果到底是全民炒房,还是全民创业,就需要政府卓越的眼光和能力。

回归主题。说完了流动性过剩(变钱多了),投机热和泡沫就很容易了。

在房地产泡沫中,有人会卖掉公司专心炒房;有人会贷款买一百套房,要么一夜暴富,要么被逼跳楼;有房的想再买几套等升值,没房的压力山大凑首付。

在1997年,平均住房贷款的月供占美国人税后收入的22%;而到了2005年,由于房价的连年上涨,这一数字已经变成了37%。

可想而知,当时的美国人其实并没有经济能力负担如此高昂的房价,所以它才被称为泡沫。是泡沫就一定会破。而泡沫的崩溃,则往往来源于流动性的收紧 --高利率政策(钱变少了)。

2004年年中,由于美国入侵伊拉克导致的国际油价暴涨,再加上长期的低利率政策导致的流动性过剩,时任美联储主席的格林斯潘开始加息以应对通货膨胀,如图,从1%一路上调至5%。美国的房地产价格也开始在2006年回落。

美国利率

美国房价指数

有趣的是,美国利率从2004年开始稳步升高,而房价却直到2007年年初才开始真正下跌,可见泡沫的生命力,或者说人性的贪婪真的很奇妙。

由于深知是泡沫就会破裂的道理,我有一位长辈朋友就从2005年开始通过看跌期权卖空美国楼市。但是由于成本高昂,最终于2007年放弃。电影中的几位对冲基金经理其实也都经历了类似的煎熬,只是他们坚持到了最后。

在美国的购房政策中,有一条被称为 “Foreclosure 止赎权”。也就是说,使用贷款购买了房子的房主,可以在任何时候放弃房子的所有权,将房子退还给银行,同时停止偿付贷款(当然之前已经还的金额也是要不回来的)。

对于持有 MBS 的投资者来说,房主行使了止赎权也就意味着违约,因为没有未来持续的现金流了,只剩下了拍卖房子得到的一笔现金。

很多人认为在房价下跌时,会有大量的房主主动执行止赎权把房子退还给银行,因为当他们发现房子的市场价值已经低于自己要偿还的贷款金额时,干嘛不行使止赎权然后重新以更低的价格去买一套呢?因此这是次贷危机中 MBS 违约率大幅上升的原因。

然而事实并非如此。信用积分对美国人来非常重要,而行使止赎权把房子退掉这样的战略性违约行为会让一个人的信用积分大幅下降。

因此,不排除一些为了眼前利益而主动行使止赎权的人存在,但这肯定不是违约率飙升的主要原因。那主要原因又是什么呢?

两个词:GPM,graduated payment mortgage 和 ARM,adjustable-rate mortgage。

人性的贪婪,从这两个词中得到了集中体现。

首先是 GPM,它的意思是贷款人在还房贷的时候可以在前几年先还很少的钱,然后再回归正常。

在著作

紧接着 Ludwig 就写到了他一位朋友的故事。这位朋友住在纽约的一个小公寓中,年收入6万美元。然而在2006年,她突然购买了两处住房,一处在华盛顿,一处在马里兰。因为使用了 GPM 的贷款方式,在前三年中,三处住房的月供加起来也不比现在纽约这套高多少。

“那么三年后当你付不起月供了怎么办?” Ludwig 问道。

“我就把房子卖掉。”

“如果房价跌了呢?”

“不可能的。”

在2009年,她失去了一切。

ARM 与 GPM 异曲同工。ARM 是在前几年用很低的利率还房贷,尔后再用浮动利率(美联储的利率加几个百分点)。效果都是降低购房者在前几年需要付的房贷,勾引他们炒房。

注意,这些把戏针对的其实都是炒房者,因为购房者大多都像 Ludwig 那位朋友一样,很清楚自己是负担不起房贷的。那么为什么还要买呢?为了以更高的价格卖掉。

因此,在这场泡沫中,没有人是无辜的。所有的人都要承担责任,所有的人都贪婪。

在2007年初美国房价开始下跌时,大量的人因为付不起房贷而被迫行使止赎权。房子被退还给银行后,银行也只能低价拍卖,从而让房价更快速的下跌。

大量的 MBS 遭遇违约,投资者遭受了重大损失。股市崩盘。数百万美国人被银行赶出他们的房子 …… 数百万美国人丢掉了工作 ……

电影最感动我的一幕就是当房地产市场最终开始崩溃,当跟着布拉德·皮特卖空了 MBS 的两位对冲基金经理高兴的手舞足蹈(他们马上就要赚一大笔钱)时,布拉德·皮特严肃的对他们说:

You know what you just did?

You bet against the American economy.

If you win, people lose homes, people lose jobs.

Don't you dance about it.

你们知道你们刚刚做了什么吗?

你们在对赌美国经济。

如果你们赢了,人们会失去房子,人们会失去工作。

别在我面前为此而跳舞。

再贴一次这张图:

这里还有一个问题。

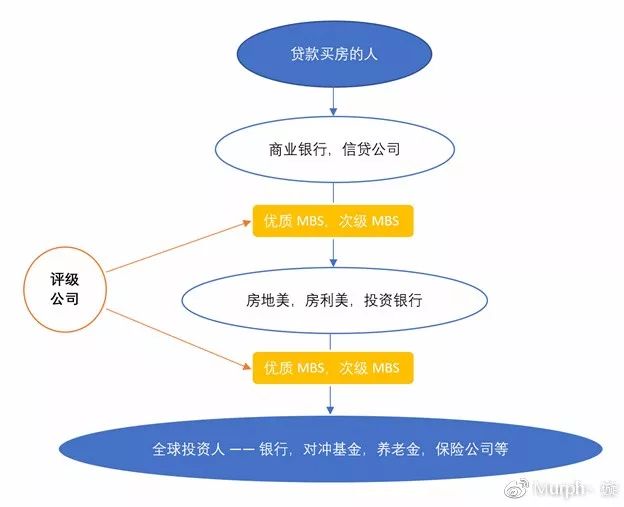

在这个传导链条中,从表面上看,银行,投资银行,房地美和房利美应该是没有风险的,因为它们不过是中间商而已,即便借款人违约了,也是最下面的投资人受损失。

那为什么我们看到在次贷危机中,反而是银行、信贷机构、投资银行、房地美和房利美先面临破产呢?

因为这张图只是为了描述证券化这个过程,事实上商业银行,投资银行,房地美和房利美自己也属于全球投资人,它们自己也会持有大量的 MBS 作为投资,只是分销 MBS 和投资 MBS 这两项业务会分别由公司的两个部门完成。

例如在次贷危机中倒下的雷曼兄弟公司的资产项目下就有35%是 MBS 或与房地产市场有关的证券,高达1110亿美元。再叠加上它 31 倍的杠杆率,雷曼兄弟的破产也就顺理成章了。

什么是杠杆率呢?

杠杆率(Financial Leverage) = 总资产 / 核心资本

核心资本就是银行的自有资本,假设我有5元钱,然后借了95元去炒股,这时我的总资产就是100元,核心资本则还是5元。杠杆率就是100/5 = 20倍。此时,假设我炒股亏了6% -- 总资产损失了6%,我的总资产就剩下94元了,而我的核心/自有资本只有5元,我的负债却是95元,就会直接导致我的总资产已不足以还债了 -- 94 < 95,因此我破产了。

也就是说,当我的杠杆率为20倍的时候,我的资产只要缩水超过5%,我就要破产。当然如果总资产增长5%,我的自有资产也会暴涨100%。可以看出,杠杆率越高,回报就越高,但风险也越大。

在2007年年底,美国五大投行们的总资产达到了4.3万亿美元,而自有资本仅为2003亿美元,也就是说,它们的杠杆率达到了21.3倍。

如此可怕的杠杆率,怪不得要破产。难道政府不监管,就任由它们的杠杆率这样飙升吗?事实上,在2004年以前,美国的银行业规定杠杆率不得超过15倍。然而这一规定在2004年被证监会 SEC 给取消了。多么令人匪夷所思的一个事件。

提到 SEC -- 美国的证监会(负责监管美国金融业的一家政府机构)在次贷危机中的失职,电影也提到了一部分原因。其中一个场景便是片中某位角色的妹妹本来在 SEC 就职,却说她想去高盛工作,原因很简单,高盛的工资是 SEC 的数倍。

确实,很多书籍都提到了这个问题,不论是评级机构也好,还是美国证监会也好,它们员工的工资都只有投资银行员工的几分之一甚至十几分之一。

因此最有才华的人肯定都去了投资银行。那么剩下的这些人要如何才能够不受制于那些大公司,行使监管指责呢?很难。

其实不仅是金融业,美国的食品业(美国超过30%的人肥胖,因为食品中被加入了大量可以让人上瘾的糖),枪支业(枪击案频发,枪支得不到有效的管理)等等产业都在利用它们雄厚的资金以及吸引到的人才在影响,甚至于操纵它们的监管机构。

生活在美国的朋友肯定都很清楚这些问题,只是难以找到有效的解决手段。

要看懂电影,还有一个名词必须搞清楚,就是 CDS。

当贝尔跟他的老板讲他要做空MBS时,他的老板对他说:“你怎么做空?没有工具啊。”

贝尔笑着回答:“我要让他们(投资银行)给我创造一个。这个工具就是 CDS,Credit Default Swap 信用违约互换。

我们先来谈谈卖空是什么。卖空就是靠赌资产价格的下跌来赚钱。一般的做法是先问别人借一些资产,比方说问别人借价值100万美元的股票,然后马上以现在的市场价100万把这些股票卖掉。

过一段时间之后,当股票价格下跌时,比方说跌到了50万美元,再以50万美元的价格把这些股票买回来,还给当年借你股票的人,就可以净赚50万美元。

贝尔是如何使用 CDS 去卖空 MBS 的呢?

CDS 是一种保险合约,假设我想把一个 MBS 卖给你,但如果你怕它违约怎么办呢?你可以花一笔钱去向一个第三方(也可以向我)购买一个 CDS 合同。这样假如这个 MBS 违约了,这个第三方可以给你赔偿,保证你不会遭受任何损失(除了买 CDS 合约的钱,和保险与保费的概念一模一样)。

贝尔心想,当 MBS 开始大规模违约的时候,为其保险的 CDS 的价格一定会大幅上升,就好像飓风袭来之前房屋保险和医疗保险的保费一定会大幅上涨一样。如果在此时去囤积大量 CDS 合约的话,那么当次贷危机爆发时,这种对 MBS 保险的 CDS 的合约价格一定会涨到天上去,到时贝尔就可以大赚一笔了。

那么为什么之前没有人将 CDS 合约应用在 MBS 上呢(为 MBS 买保险)?就是因为市场中没有人认为 MBS 会出问题,为 MBS 买保险就好像为男人买怀孕保险一样荒谬,因此市场中也没有人去卖这样的 CDS。

直到贝尔(影片中 Dr. Burry)出现。

我们看到,影片中当贝尔找到高盛银行希望购买为 MBS 做保的 CDS 合约时,高盛的人将其形容为 “如果您想白给我们钱的话,我们当然是没有意见的 ……” 当贝尔走出高盛的办公室后,我们还看到镜头里的高盛员工们全部都笑的前仰后合,因为在他们看来,贝尔简直就像是刚刚向他们购买了针对自己的怀孕保险一样。

(贝尔并不是随机的为 MBS 买保险,而是通过仔细阅读了很多 MBS 背后借款人的资料,最终选择了六份他认为最有可能违约的 MBS)

高盛将这件他们认为很逗的事传了出去。高司令(影片中的 Vennett)听说了这件事,经过自己的调查确认了之后,也开始购买 CDS 合约。并将这件事告诉了(影片中的)Mark。

还有一个问题,就是在电影中我们会发现在危机爆发之前,参与了这次卖空行动的每个人都非常紧张,面临巨大的压力。

原因在于他们将所有能动用的资产都用来购买 CDS 了,而购买 CDS 是要花钱的,就像保费一样,每个月都得付钱。

因此在危机爆发前,他们基金的总资产都会不断下降,而资产的下降就会导致投资人撤资,因此他们这样做必须顶住很大的来自老板和投资人的压力。这一点影片主要通过贝尔来表现。

影片让人印象深刻的一组镜头就是贝尔会一直在他办公室门口的一块板上写下自己基金净值变动的百分比。刚开始是 - 9%,然后到 - 11%,后来是 - 19.3%,最后,当一切尘埃落定,贝尔走出自己的办公室,在那块板上写下了 + 489%。

电影讲完了,最后再说说许多人对次贷危机的误解。

只要是批评金融业的作品,就一定会强调政府为了拯救这些金融机构,花了超过8000亿美元纳税人的钱。

但事实上,这些钱都用来购买这些金融机构的优先股了。

优先股我们可以把它想象成一种债券,每年有一定的利息。在次贷危机最严重的一年过去后,被拯救的金融机构们都纷纷偿还了当年政府援助它们的钱,也就是赎回了优先股。在这个过程中,政府不仅没有亏钱,反而为纳税人赚了不少。

还有一个误解。有人说次贷危机爆发的一个原因是因为激励问题。也就是当市场形式好的时候,这些金融机构的 CEO 们大赚特赚,而万一公司破产倒闭了,他们又不会受到什么影响,因此这是在激励他们去做更为冒险的事情。

事实上并非如此。在美国的公司治理制度下,CEO 一般都会持有大量自己公司的股票。有时是自己主动购买,更多情况下则来自于股权激励。

因此,当贝尔斯登以每股10美元的价格被出售给摩根大通(一年前还高达170美元),当雷曼兄弟破产,股价变得一文不值,受损失最大的恰恰是这些公司的 CEO 们 -- 他们都亏损了数十亿美元。

如果以亏损金额占个人资产比例做一个排序的话,那么他们很可能正是这次危机中损失最大的人。所以我们不能将次贷危机爆发的原因归咎于所谓的 “激励机制”,这是不符合逻辑的。

扫码下载智通APP

扫码下载智通APP