智通编译 | 浑水狙击安踏(02020)第四弹全文:骗子的谎言

智通财经APP获悉,上周浑水与安踏(02020)进行三轮正面交锋后,本周战火依然没有平息。7月15日,该沽空机构发布针对安踏沽空报告的第四部分,直指安踏存在3大谎言。

为便于投资者了解详细情况,智通财经编译浑水报告全文如下,文中观点不代表智通财经观点。译者能力有限,有疏漏之处请读者海涵,原文请参阅浑水网站。

安踏:第四部分

“骗子撒谎”

我们继续揭露安踏欺诈的行动,并有几个更多的计划,将揭露其他不一致和谎言。不过,在这篇文章中,我们首先盘点安踏上周对我们文章的回应中的谎言。浑水公司9年来一直在揭露欺诈行为,但从来没有被监管机构指控过撒谎。然而,几乎在我们指控公司欺诈的每一个案例中,该公司都否认我们的结论。尽管如此,由于我们网站上公布的欺诈研究结论,我们之前做空了14家中国公司,其中6家已被退市,1家已停牌近5年,2家后来被管理层溢价收购,两家下跌超过90%,另外两家大幅下跌,另外一只股票上涨。我们估计是11比3。其中九场胜利是击倒对手(跌幅超过90%,退市或处于停牌状态)。

因此,安踏的情况也是如此:我们提供了欺诈的证据(在此案中,证据远超过100页,而且还在不断增加),安踏予以否认,代理人出面为该公司辩护。在这种情况下,该公司几乎把所有的防御性负担都转移给了一向容易受影响的销售方,并在实际上将一些分析师变成了傀儡。通常情况下,管理层试图通过撒谎来摆脱欺诈指控是没有任何有效的负面影响——通常不会增加监管惩罚或股东的责难,因此,在欺诈指控的事实上撒谎,成为管理层能够承担的最不对称押注之一。以安踏为例,它将大部分谎言外包给了傀儡,有效地共同承担了声誉风险。现在我们来处理这些“回应的谎言”。

谎言1:“我们从来没有说过我们拥有所有的Fila门店。”

安踏通过分析师发表的声明称,该公司从未声称拥有所有FILA门店,这是在试图改写历史,也是一个谎言。这一事实再次证明我们的结论,即报告的FILA数字是不能依赖的。

我们在第三部分的报告中毫不含糊地指出,北京FILA门店的所有者是第三方苏伟卿。该公司最初的反应是发布了一份澄清声明,声明称“坚决否认”这些指控。安踏的问题在于,即使是10岁的孩子也能看出这是一个谎言。因此,安踏试图通过傀儡来改写历史,它通过傀儡错误地宣称,它从未声称拥有所有FILA门店。

就在我们发表报告的前几周,我们与安踏的内部投资者关系代表黄萃琪女士通了电话。我们问她安踏是否拥有FILA在中国的所有门店,她反复向我们保证,它拥有所有门店。下面是讨论FILA商店所有权的部分对话的文本。

问:[关于FILA] 2014年你从批发到零售,然后你说你从批发到零售,一切都是自主经营的吗?

答:嗯是的。我们拥有自己的品牌,并直接向客户销售产品。

问:你的意思是,我们在这里谈论的是FILA,仅仅是FILA。

答:是的,是的,是的。我们自己做零售。在我们的损益表中,FILA的收入[不可分辨的]是零售收入。

问:有多少家,我手头没有数字,FILA在中国的门店数量是多少?

答:我们网站上有PPT。我可以让我的同事发过来。PPT在我们的网站上,然后是在第22页,对于FILA品牌,我们有1600家店。

问:好的,这些都是自主经营的吗?

答:是的……对于FILA来说,管理库存稍微容易一点,因为我们拥有零售。

当然,以上内容与安踏在回应Blue Orca Capital / Soren Aandahl的陈述时所说的一致。据报道,在一次电话会议上,安踏首席财务官赖世贤被问及安踏是否考虑为FILA从事批发时,他回答说:

“我们没有计划让FILA从事批发……我们将继续经营FILA的自营模式。”

这似乎是一个相当合适的时机来披露安踏确实以FILA品牌从事一些批发业务。到目前为止,最合乎逻辑的结论是,安踏打算向投资者隐瞒其对Fila商店的所有权。不应该依赖FILA财务报表。

谎言2:上海锋线及其子公司的处置是正确的。

安踏管理层通过一个傀儡处理了这起明显腐败和不当的交易,称国际品牌零售业务表现不佳(亏损就是明证),而接收方是一家独立机构。这是一个新的,快速增长的业务,在销售方面超过了计划。有人会认为,即使是最不听话的傀儡也会明白,快速增长的新企业往往会报告亏损。这不是处置的正当理由。相反,它表明,安踏内部人士让上市公司的股东蒙受了必要的损失,先扩大其业务规模,然后才将其据为已有。

上海锋线的最终接受方不是一个独立方——当然不是实质上的,也可能不是形式上的。锋线在6个月内通过一个空壳买家交易,交给了最终的买家,其实安踏代理网络成员陈丁龙。当时,陈是当时披露的相关人士广州安达的最大股东。即使安踏辩称,从技术上讲,陈安踏不是一个关联方,但利用明显的空壳来掩盖最终的接收方,表明陈实际上是一个关联方。

谎言3:安踏经销商是独立的,不是关联方。

大量证据表明,安踏品牌经销商实际上并不独立,而是由安踏控制,使他们成为关联方。更重要的是,正如我们在第1部分中详细介绍的,安踏通过雇佣财务经理和财务部门员工(可能通过韵动)来控制他们的财务部门。这种对财务部门的控制尤其不当,我们认为,这使得安踏能够制造欺诈性交易。拥有这种控制权不是为了支持分销商的营销,也不是为了提供管理诀窍。其明显目的是创建会计记录。(还请注意安踏IT基础设施的使用,由分销商的财务人员向SAIC汇报)。

对于分销商缺乏独立性的证据,我们看到了两种有问题的反应。第一个有问题的反应是,有关人士披露规则的列举部分被搁置起来。安踏显然在打造独立分销商的表象方面投入了大量精力。对于此类情况,上市规则还创建了一个称为“被视为关联方”的类别。如果实质上是关联方,即使形式上独立,这一规定也适用。安踏的分销商显然就是这样——他们应该被视为关联方。然而,过分关注这一违规行为并没有抓住要点。

有关关联方披露信息的上市规则之所以存在,是因为控制交易对手方的滥用行为有很大的潜在可能。合谋对手方是中国发行方几乎所有股票欺诈行为的基础。这与嘉汉林业混乱的供应商和客户几乎没有什么不同——他们通过代理进行控制,并制作虚假交易文件。这将导致下一个有问题的反应:审计员以某种方式“审计”了这些分销商关系。

审核员不“审核”被视为独立的当事方。审计人员没有能力强迫独立当事方提供信息、提供会计记录或提供任何详细信息。审计人员偶尔会向公司的交易对手发送“确认函”,要求确认公司提供的信息。在法律制度发达的国家,在致审计人员的确认函中撒谎,并协助进行股票欺诈,可能会带来严重后果。审计程序是在这些市场发展起来的。

然而,在中国,与交易对手勾结的情况远比发达市场常见。这种勾结的法律后果通常无关紧要,因为缺乏执法。实际上,对基于中国发行者的审计对欺诈几乎没有任何保证,而且实际上增加了欺诈风险,因为它们给投资者提供了一种虚假的安全感。例如,“安踏对分销商的控制和影响是经过审计的:管理层重申,其分销商是独立的,因为每个分销商都有自己的管理团队,负责做出独立的业务决策,并拥有自己的财务和人力资源管理职能。”毕马威也证实了这一点。自2004年以来,毕马威一直在对安踏进行审计,并对安踏的分销商进行实地评估。“最重要的是,审计没有采取任何措施来确保安踏的分销商是独立的。

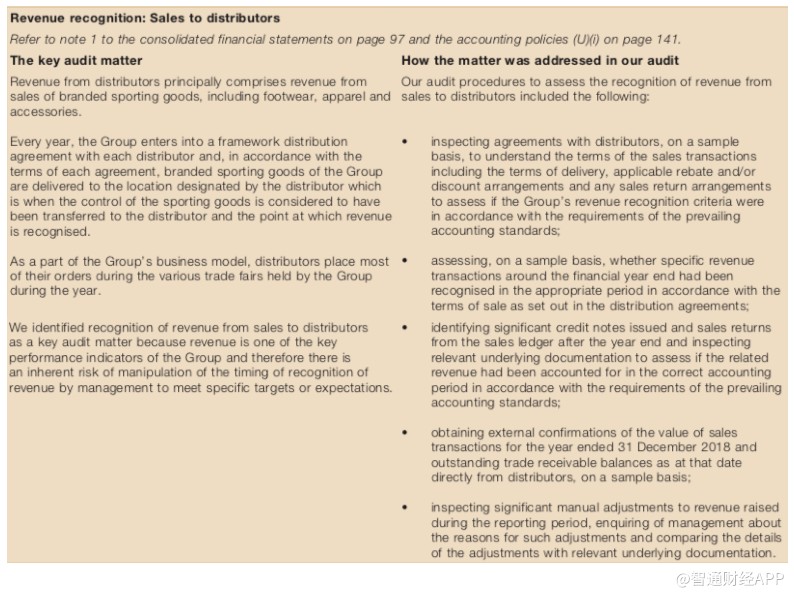

下面是安踏2018年年报的内容。安踏列出了审计人员审核分销商收入确认的方法:a)评估分销商协议(由安踏提供),b)评估安踏的账户是否以经销商协议提供的方式反映收入(安踏提供的信息),c)审查信贷票据和退货的文件(由安踏提供),d)发送确认信到分销商(其金融部门安踏控制)和e)向管理层询问(欺诈的策划者)重大销售调整。

在上述列表中,似乎唯一涉及外部来源信息的步骤是确认函过程。因为安踏是分销商财务部门的主管,所以它几乎肯定会填写审计人员的确认函。我们可以想象,除了股票欺诈之外,安踏没有其他任何理由指挥其经销商的财务部门。

还要注意的是,安踏官方的回应完全忽视了安踏高管将分销商称为子公司的事实。我们采访了四名前高管,他们都这么说,没有人对这种描述提出异议。把这个问题描述成一个展示安踏自豪感的经销商,在理智上是不诚实的。使用这个术语的不仅仅是分销商。

结论

安踏没有拿出任何证据来反驳逾100页有关安踏腐败的证据和评论。相反,它依赖代理人来做出不受支持的(和无意义的)声明。为什么?因为是骗子的谎言。

扫码下载智通APP

扫码下载智通APP