中信证券:美联储降息符合预期,但态度偏鹰,美国货币政策下一步怎么走?

本文来自微信公众号“明晰笔谈”,作者:明明。

报告要点

美联储议息会议结果:7月下调联邦基金利率目标区间25bp至2.00%-2.25%区间符合市场预期。基于全球政治经济局势对经济前景的影响和放缓的通胀速度,本次美联储会议,FOMC委员投票决定(1)将联邦基金利率下调25bp至目标区间2.00%-2.25%;(2)将一般和超额准备金利率从2.35%下调至2.10%;(3)同时宣布将于8月结束缩表。

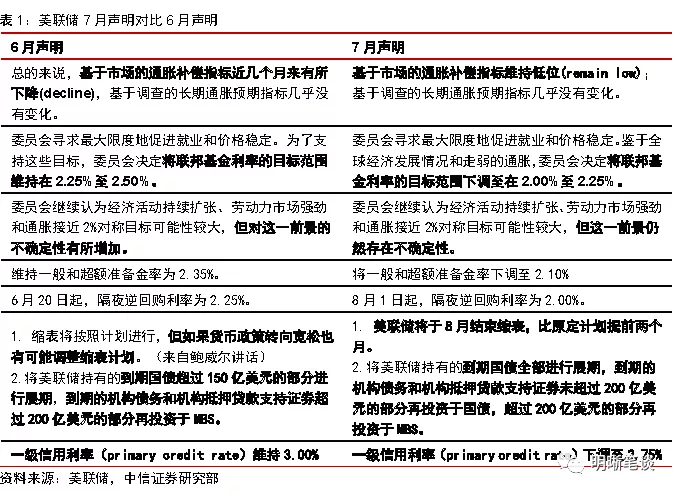

会议内容及解读:对比6月会议声明内容,美联储在7月份的会议声明中延续了此前偏鸽派的立场,认为经济发展“仍然存在不确定性”。具体表述上,就业“劳动力市场维持强劲”,经济活动方面维持此前 “经济增速温和”的表述。延续了6月声明中的表述“密切监测未来经济信息隐藏的暗示,并将采取适当行动以维持经济增长、劳动力市场强劲、通胀接近2%目标”。除了市场预期的降息,美联储本次议息会议还决议下调一般和超额准备金率,并宣布于8月结束缩表;结束缩表的安排为将美联储持有的到期国债全部进行展期,到期的机构债务和机构抵押贷款支持证券未超过200亿美元的部分再投资于国债,超过200亿美元的部分再投资于MBS;配套措施还包括隔夜逆回购利率下调25bp至2.00%、贴现率下调25bp至2.75%。

鲍威尔态度纠结,称本次降息并不意味着开启宽松周期但可能并非唯一一次,美联储甚至可能在合适时机加息。7月决议的降息并不意味着宽松周期的开始,但是美联储仍有可能会再次安排降息。提醒市场,公开市场委员会仍有可能在认为合适的时间进行加息,商业部门的高度杠杆化对经济增长是不利因素,必要时会大胆使用政策工具。

美国市场表现:美联储决议公布后,美元指数走高、美股下行,黄金价格出现反弹。议息会议结束后新闻发布会途中,由于鲍威尔言论不及市场期待鸽派,股市继续走弱、黄金价格下调、美元指数下行。金价下行2美元至1418.55美元/盎司。标普500跌1.09%收于2980.37點;纳斯达克指数跌1.19%收于8175.42點;道琼斯指数跌1.23%收于26864.27點。美元指数下行至98.42。

结论:本次美联储降息符合预期,但传出了一些偏鹰的信号,包括鲍威尔认为本次降息为经济周期的中期调整、有两位票委投出了反对票等,我们认为这些信号主要是为了缓和市场的担心。降息本身反应出,美联储似乎愿意跟随市场调整政策,经济的不确定性和通胀的低迷是美联储表达的原因,当然特朗普总统的压力也难以忽略,因此,我们认为这些偏鹰的信号是暂时的,原因在于美联储避免过于激进以避免造成过大担忧,但跟随市场调整政策、美国总统的压力、不确定性的程度都将使得美联储在年内继续降息。

短期来看,美联储以保险性降息为主,而且美联储这两张反对票有一定代表性,堪萨斯联储主席George和波士顿联储主席Resengren之前都有过银行监管的经历,反对降息有对金融稳定、资产泡沫等方面的担忧,因此短期内有降息不及市场预期的可能。

但是,从长期来看,当前保险性降息可能并不够,在长期难以复制上世纪90年代的效果,因为当前企业的投资意愿不高,企业宁愿拿资金去回购股票,降息对投资的促进效果可能有限;另外,90年代在互联网技术的推动下知识产权投资给投资以显著支撑,但是当前该分项并不强劲。对国内债市而言,我们认为美联储的如期降息给国内货币政策提供了调整空间,而且美联储强调的不确定性实际上是全球都要面对的。

正文

北京时间8月1日2:00,美联储宣布下调联邦基金利率至2.00%-2.25%目标区间,超额准备金率自2.35%下调至2.10%;宣布将于8月1日结束缩表。会议开始前,据CME“美联储观察”预期,联邦基金利率有23.0%可能性降至1.75%-2.00%区间,77%可能性降至2.00%-2.25%区间;12月利率区间有35.7%可能性降至1.50%-1.75%,36.5%可能性降至1.75%-2.00%。会议结束后,9月降息至1.75%-2.00%区间的概率提升至70.7%,维持2.00%-2.25%的可能性为26.1%;12月利率区间降至1.50%-1.75%可能性微调为39.6%,降至1.75%-2.00%可能性微调为37.8%。议息会议有何亮点?美国后续货币政策如何?鲍威尔在新闻发布会上关于货币政策安排和未来展望作何解释?对此我们评论如下:

美联储议息会议结果

7月议息会议下调联邦基金利率符合市场预期。基于全球政治经济局势对经济前景的影响和放缓的通胀速度,本次美联储会议,FOMC委员投票决定(1)将联邦基金利率下调25bp至目标区间2.00%-2.25%;(2)将一般和超额准备金利率从2.35%下调至2.10%;(3)同时宣布将于8月结束缩表。美联储坚持宣称劳动力市场维持强劲和通胀回升是较为可能的结果,但承认不确定性的存在,维持此前“密切监测,采取适当行动,以维持经济增长、就业市场强劲、通胀接近目标”的说法。

会议内容及解读

一、会议内容对比

对比6月会议声明内容,美联储在7月份的会议声明中延续了此前偏鸽派的立场,认为经济发展“仍然存在不确定性”。具体表述上,就业“劳动力市场维持强劲”,经济活动方面维持此前 “经济增速温和”的表述。延续了6月声明中“密切监测未来经济信息隐藏的暗示,并将采取适当行动以维持经济增长、劳动力市场强劲、通胀接近2%目标”。

过去12个月,总体通货膨胀率和食品、能源以外项目的通货膨胀率均于2%以下运行。基于市场的通胀补偿指标从“有所下降”(decline)重新调整为“维持低位”(remain low);基于调查的长期通胀预期指标几乎没有变化。委员会继续认为经济活动持续扩张、劳动力市场强劲和通胀接近2%对称目标可能性较大,并维持了此判断存在不确定性的观点。同时继续表达“密切关注经济信息、采取适当行动”以维持经济发展的意愿。

除了市场预期的降息,美联储本次议息会议还决议下调一般和超额准备金率,并宣布于8月结束缩表。一般和超额准备金率下调25bp至2.10%;结束缩表的安排为将美联储持有的到期国债全部进行展期,到期的机构债务和机构抵押贷款支持证券未超过200亿美元的部分再投资于国债,超过200亿美元的部分再投资于MBS;配套措施还包括隔夜逆回购利率下调25bp至2.00%、贴现率下调25bp至2.75%。

近期公布的经济数据坚定了美联储进行保险性降息并结束缩表的决心,通胀的持续走弱的背景下和消费的改善未能抵消其他分项的疲弱,二季度GDP环比增速降至2.1%;制造业数据持续走弱并创新低,反映美国经济疲弱态势或将持续;“家庭消费自年初有所提升的同时,商业固定资产投资增速温和”,家庭消费和固定资产投资的背离反映了美国经济重度依赖消费的现状,而固定资产增速和制造业的持续走弱则令人怀疑美国经济的底层动能是否不足。本次货币政策转宽没有遇到太大阻力,美联储以8:2的投票情况通过了下调联邦基金利率的决议,反对者为此前发表过鹰派言论的波士顿联储主席Rosengren和发表过中性言论的卡萨斯联储主席George。

二、鲍威尔在新闻发布会上的讲话

美国经济前景依然良好,劳动力市场依然强劲,但全球经济下行风险令美联储担忧,且6月以来自经济数据分析的信息积极与消极方面均有。(1)本次降息的目的在于抵御经济下行风险,同时推动通胀恢复到目标水平,本次降息为经济周期的中期调整,具有保险性降息性质。(2)贸易风险比美联储之前预期的还要强,必须把贸易因素纳入到考虑范围内,全球经济疲软正在持续引起美联储的关注;表达了对企业信心这一指标的关心,认为贸易摩擦正在通过企业信心对经济造成影响(3)7月决议的降息并不意味着宽松周期的开始,但是美联储仍有可能会再次安排降息。(4)提醒市场公开市场委员会仍有可能在认为合适的时间进行加息,商业部门的高度杠杆化对经济增长是不利因素,必要时会大胆使用政策工具。

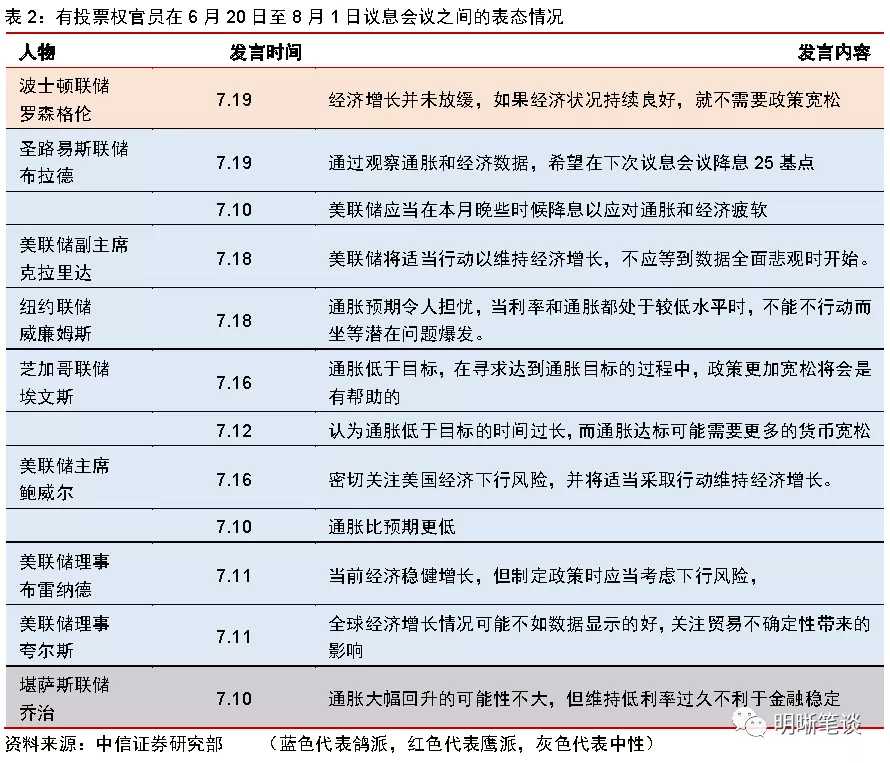

美国经济基本面:通胀不达预期 Q2GDP增速走弱

当前美国制造业数据创下新低,通胀数据不达预期,GDP二季度增长疲弱,消费数据的改善未能抵消投资和出口的负向影响,美国经济的下一步发展值得担忧,美联储官员在7月中旬集中释放鸽派信号。当前有投票权的十位美联储官员7位曾经在公开场合释放过鸽派信号,其中态度最鲜明的是圣路易斯联储主席布拉德明确称支持降息。而波士顿联储主席罗森格伦近期(GDP数据公布前)曾表示他认为如果经济状况持续良好则不需要降息,随着二季度GDP增速的数据再次带给美国市场悲观预期,罗森格伦的态度也有可能会发生变化。6月议息会议提及劳动力市场强劲,经济增速温和,尽管家庭支出增长回升,而商业固定投资疲软,总体通货膨胀率和食品、能源以外项目的通货膨胀率在下降并且低于2%。7月鲍威尔证词再度提及了对通胀情况的担忧:通胀疲软可能比预期的更久。

无投票权官员发言鸽派鹰派并存,对通胀的看法有分歧。亚特兰大联储主席博斯蒂克称“收益率曲线反映了市场对风险的担忧”;达拉斯联储主席卡普兰称对联邦基金利率调整持开放性态度,但调整应有限制;而里奇蒙联储主席巴尔金认为不必担心通胀的低水平,认为“这是胜利而不是失败”。

就业方面,6月份美国非农就业人口新增22.4万人,总体和分项均有改善,但薪资数据不理想。预期增加16.5万人,前值季调为7.2万人;6月失业率为3.7%,依然处于历史低位,劳动力参与率62.9%,与二季度前两个月相比微调+0.1%。非农就业人口新增数据修复,分项来看私人部门的商品生产部门新增就业人数修复至3.7万人,为年内次高水平;制造业新增就业人数1.7万人,与1月同为年内最高水平。服务生产分项新增15.4万人;零售业分项减少0.58万人,维持下降趋势但降幅收窄;专业和商业服务大增5.1万人,为年内较高水平。6月美国非农就业边际改善,但19年总体就业情况并不乐观。平均时薪环比0.2%,低于预期0.3%;同比增长3.1%,不及预期3.2%;非农就业虽超预期,但薪资数据并不理想。

通胀方面,美国近期通胀数据维持走弱态势,且持续低于美联储设定的2%的目标。7月26日美国商务部发布报告,美国二季度核心PCE年化环比1.8%,低于预期2.0%,前值1.2%。美国5月核心PCE同比增长1.6%,预期1.5%,前值1.6%;5月PCE同比增1.5%,预期1.5%,前值1.6%。美国5月个人收入环比实际0.5%,前值0.5%,预期0.3%。美国6月CPI同比初值1.6%,预期1.6%,前值1.8%;核心CPI同比2.1%,预期2.0%,前值2.0%。6月生产价格指数PPI同比1.6%,前值1.9%。6月核心PPI同比2.3%,前值2.3%。6月CPI同比基本符合预期,PPI同比处于17年末以来的较低水平;通胀数据依然整体偏弱,且持续低于美联储设定的2%的目标。

消费方面,美国6月零售数据好于预期,新屋开工和销售数据略低于预期,居民储蓄意愿较上月维持稳定且处于年内最低水平。美国6月零售销售环比今值0.4%,预期0.2%,前值0.5%;核心零售销售环比今值0.4%,预期0.1%,前值0.5%;美国核心零售销售二季度表现良好,6月数据的公布大幅下调了市场对于7月降息50基点的预期。美国6月新屋开工总数125.3万户,预期126.1万户,前值修正为126.5万户。美国6月新屋销售今值64.6万户,略低于预期66万户,前值62.6万户;美国一季度居民存款意愿处于年内较低水平,19年5月个人储蓄总额折年数为9,854亿美元,前值9,750亿美元;5月个人储蓄占可支配收入比例为6.1%,前值6.1%;消费意愿较上月维持稳定。

GDP方面,美国第二季度GDP环比增速2.1%,弱于预期和前值,私人消费起到较大拉动作用,受贸易摩擦影响出口分项走弱,同时投资分项较上月边际走弱。一季度实际GDP年化环比增速3.1%,二季度经济增速大幅低于一季度。个人消费支出、私人投资总额、商品和服务出口、政府消费和投资对GDP环比拉动率分别为2.85%、-1.00%、-0.63%、0.85%;消费和政府支出的正向拉动未能抵消其他分项走弱带来的负向影响。走弱的GDP数据可能会增强美联储采取行动的决心,尽管美国经济保持扩张,但第二季度增速的下行不免令政策制定者感到担心。

另外,美国两项制造业数据持续走弱并创下新低,反映美国经济疲弱态势或将持续。美国6月工业产出指数环比-0.04%,预期0.1%,前值0.4%。美国7月Markit制造业PMI今值50,预期51,前值50.6,再度创2009年9月以来新低。美国6月ISM制造业PMI下滑至51.7,前值52.1,再创2016年10月以来的新低。7月Markit服务业PMI今值52.2,略高于预期51.7和前值51.5。6月ISM非制造业PMI 55.1,略低于预期55.9和前值56.9。

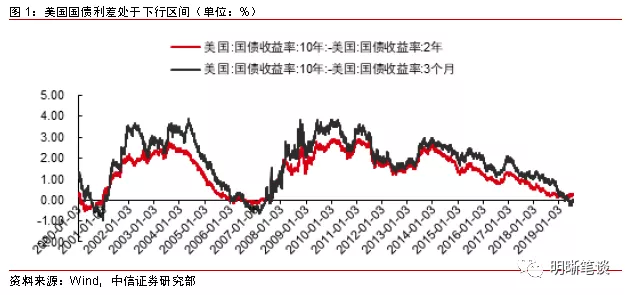

美债长短期收益率倒挂,全球政治经济风险影响下长期美债收益率低位盘桓。5月末以来,美国长短期国债收益率持续倒挂,这其中重要的原因是十年期国债收益率的低位盘桓。在美联储声称的美国的十年经济扩张中,美债收益率期限利差经历了从负利率到3以上的爬升期,又自2014年起一路下行;2019年6月以来,10年期美债收益率在2.0%附近震荡,历史上此情景曾经于全球经济走弱和国际政治局势出现风险时期出现,如今美国面临着经济增速由稳健转向温和、制造业走势疲软、全球贸易摩擦风险,长期国债收益率可能会继续保持在低位。

股市、黄金下跌,债券略涨

美联储决议公布后,美元指数走高、美股下行,黄金价格出现反弹。而在议息会议结束后新闻发布会途中市场形势又发生了变化,由于鲍威尔言论不及市场期待的鸽派,股市继续走弱、黄金价格下调、美元指数下行。金价下行2美元至1418.55美元/盎司。标普500跌1.09%收于2980.37點;纳斯达克指数跌1.19%收于8175.42點;道琼斯指数跌1.23%收于26864.27點。美元指数下行至98.42。

本次美联储降息符合预期,但传出了一些偏鹰的信号,包括鲍威尔认为本次降息为经济周期的中期调整、有两位票委投出了反对票等,我们认为这些信号主要是为了缓和市场的担心。降息本身反应出,美联储似乎愿意跟随市场调整政策,经济的不确定性和通胀的低迷是美联储表达的原因,当然特朗普总统的压力也难以忽略,因此,我们认为这些偏鹰的信号是暂时的,原因在于美联储避免过于激进以避免造成过大担忧,但跟随市场调整政策、美国总统的压力、不确定性的程度都将使得美联储在年内继续降息。短期来看,美联储以保险性降息为主,而且美联储这两张反对票有一定代表性,堪萨斯联储主席George和波士顿联储主席Resengren之前都有过银行监管的经历,反对降息有对金融稳定、资产泡沫等方面的担忧,因此短期内有降息不及市场预期的可能;

从长期来看,当前保险性降息可能并不够,在长期难以复制上世纪90年代的效果,因为当前企业的投资意愿不高,企业宁愿拿资金去回购股票,降息对投资的促进效果可能有限;另外,90年代在互联网技术的推动下知识产权投资给投资以显著支撑,但是当前该分项并不强劲。对国内债市而言,我们认为美联储的如期降息给国内货币政策提供了调整空间,而且美联储强调的不确定性实际上是全球都要面对的。考虑到美联储偏鹰派,中国央行的跟随有可能推迟,而且根据政治局会议的精神,中国的利率政策可能会储备到未来经济下行压力更大的时候,所以长期来看全球低利率仍然是大趋势,但目前仍然没有明显突破的信号。

扫码下载智通APP

扫码下载智通APP