华虹半导体(01347)19Q2业绩点评:3Q营收指引环比改善幅度低于预期 毛利率或将超指引

本文来自微信公众号“EBoversea”,作者付天姿、吴柳燕。

【文章摘要】

2Q毛利率表现超预期,非经营性收益大幅增加为净利润超预期主因

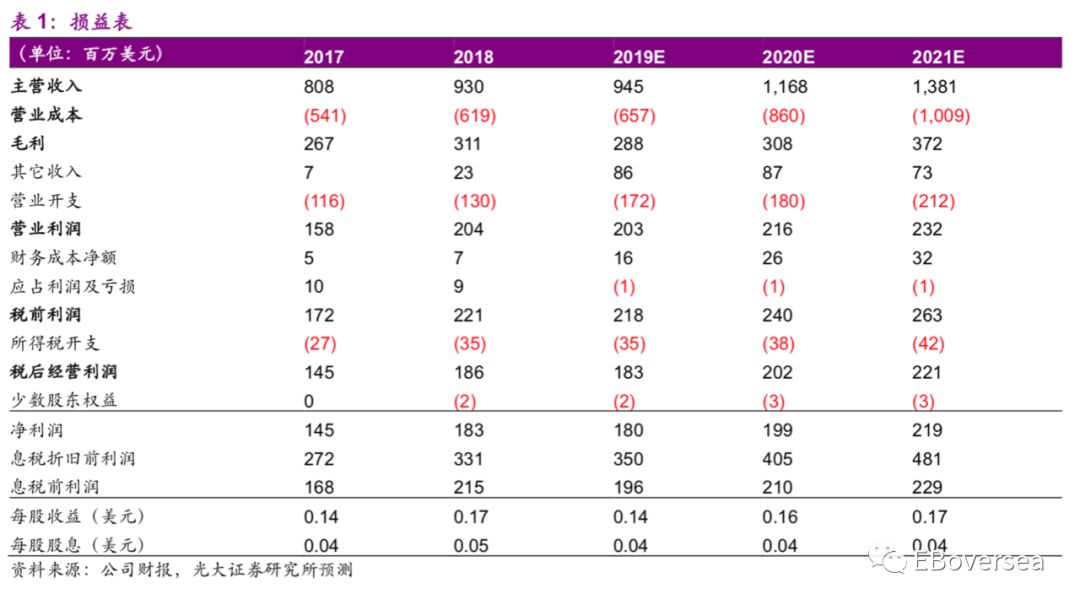

2Q19公司实现营收2.30亿美元,同比基本持平,环比上升4.2%,与公司指引相吻合。毛利率为31.0%,同比下降2.6个百分点,环比下降1.2个百分点,高于公司指引30%,主要由于产能利用率提升超预期;叠加12寸厂相关的经营开支增加影响,经营利润率同比下降3.1个百分点至15.7%,对应经营利润为0.36亿美元,同比下降17%,环比下降8%,较彭博一致预期的0.39亿低约8%。由于金融资产公允价值变动等非经营性收益影响,净利率同比提升1.7个百分点至21.7%,实现净利润0.50亿美元,同比增长9%。

2Q短期订单选择战略调整,依旧能够保障整体盈利表现

2Q19晶圆出货量仍然维持同比下降2%,但环比大幅上升10%,导致产能利用率由1Q19的87%超预期回升至93%。晶圆ASP自1Q19创历史高位后2Q19有所回落,环比下降5%。二季度晶圆出货拉量明显但ASP回落,我们分析这是公司短期内订单选择战略调整的结果,公司通过承接ASP相对低的项目以拉升产能利用率,依旧能够保障整体盈利表现。

3Q营收指引环比改善幅度低于预期,3Q毛利率表现存在超指引可能

2Q19分立器件分部延续强势表现,维持同比及环比上升态势,保障整体业绩表现;eNVM、模拟及PMIC分部继续同比下滑,但模拟及PMIC产品需求恢复值得关注,2Q19环比大幅上升40%。公司指引3Q19整体营收2.38亿美元,继续同比下降1.3%,环比上升3.5%,环比改善幅度低于彭博一致预期的7.2%;公司指引3Q19毛利率为31.0%与2Q持平,我们预计公司3Q产能利用率大概率高于2Q有望驱动毛利率超指引表现。

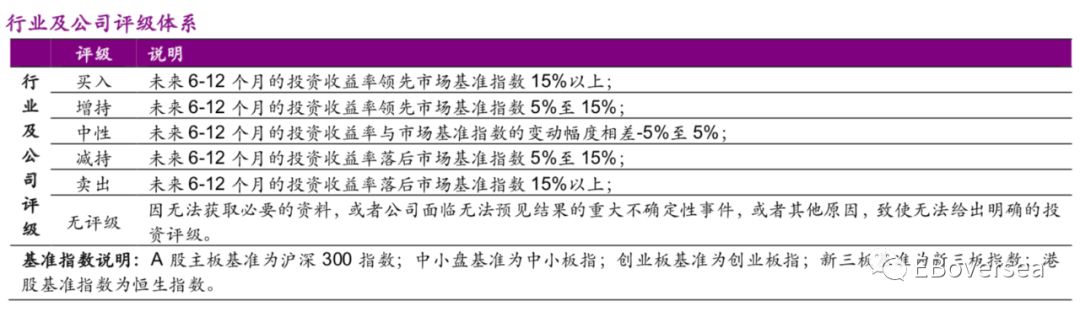

估值与评级

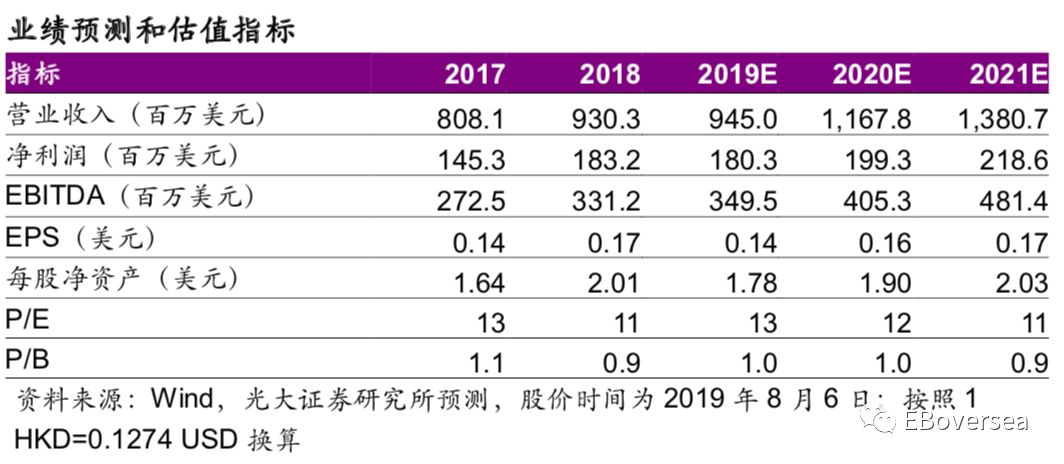

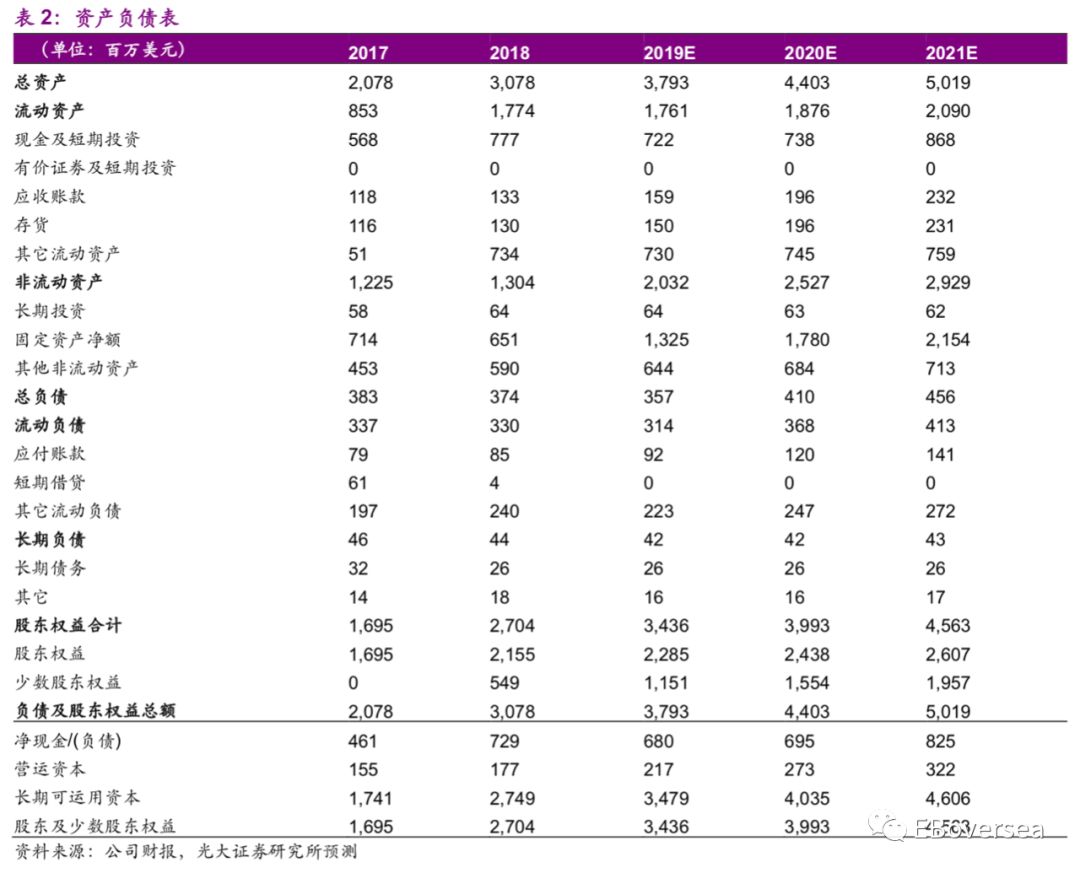

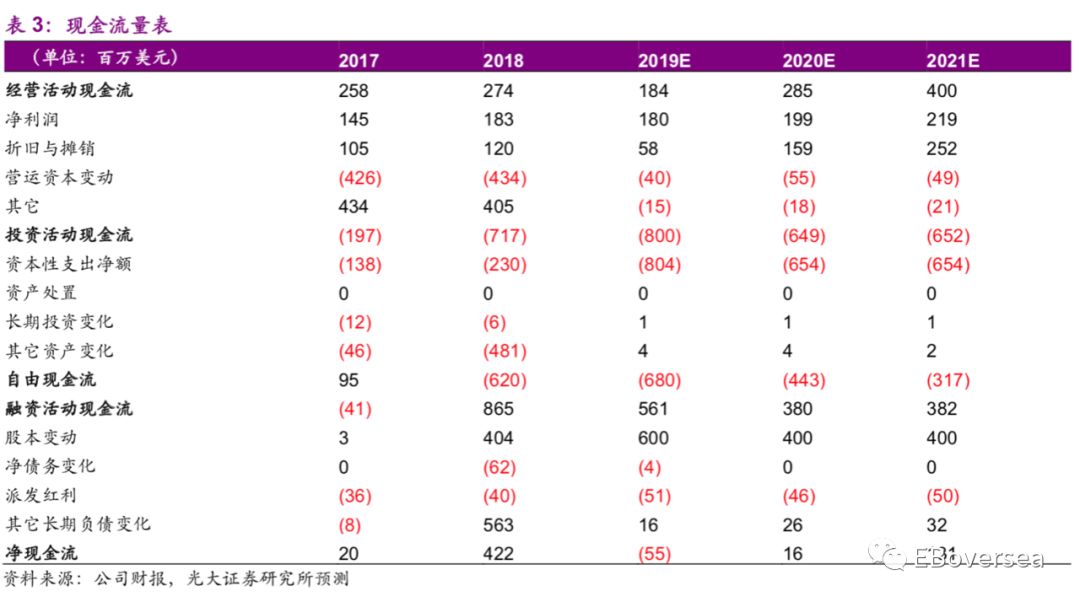

鉴于非经营性收益超预期增加,上调19年净利润预测7%至1.8亿美元;综合8寸盈利改善、12寸产能释放拖累整体盈利影响,维持20年净利润预测为2.0亿美元,下调21年净利润预测14%至2.2亿美元,对应18-21E CAGR为8%。公司已经由8寸稳定盈利阶段切换至12寸产能扩张阶段,我们预计公司18-21E EBITDA CAGR达15%成长性显著高于同业,维持目标价19.5元港币(对应19年1.4倍PB/18倍PE),维持“增持”评级。

风险提示:中国区晶圆代工竞争加剧;产品结构改善不及预期。

【附录】

扫码下载智通APP

扫码下载智通APP