招银国际:时代中国 (01233) 在大湾区拥有竞争优势,维持买入评级

本文来自微信公众号“招银国际”,作者是招银国际研究部团队。本文观点不代表智通财经观点。

概要。时代中国在2019上半年录得35%盈利增长至15.94亿元(人民币,下同)。今年首七个月,公司实现合同销售额368亿元,同比增长18.5%,达到750亿元销售目标的49%。我们将目标价从15.60港元上调至16.20港元。维持买入评级。

2019上半年盈利增长35%。2019上半年物业开发收入增长45.8%至147亿元。此外,今年上半年城市更新业务贡献6.41亿元收入,对比去年同期只录得零收入。城市更新项目于上半年录得85%毛利率,带动公司毛利率从2018上半年的28.2%增至2019上半年的32.5%。另一方面,物业开发毛利率从2018上半年的28.1%,增加至2019上半年的29.9%。

今年首七个月达成率达到49%。今年首七个月,公司实现合同销售额368亿元,合同销售面积共245万平,分别同比增长18.5%和33.1%。不过,平均售价则由去年同期的16,850元/平下跌11.0%至今年的15,000元/平,相信与公司期间出售更多非广州/佛山项目有关。广州/佛山项目的销售额在上半年占整体58.1%,而去年同期则为72%。时代中国2019年销售目标750亿元,可销售资源为1,300亿元。公司在今年首七个月已完成49%目标,需加快销售步伐才能达到全年目标。

上半年加快土地收购。今年上半年公司购入21幅地块,总建筑面积517万平。土地收购成本总额188亿元。年度土地预算为300亿元,占其销售目标40%。2018年合同销售的土地投资仅为21%,公司今年增加土地投资以补充其土储。截至2019年6月30日,土储总面积达到2,308万平(75-76%应占比率),平均土地成本3,541元/平(占首七个月平均售价23.6%)。广州/佛山和大湾区(不包括广州/佛山)分别占土储总额的28.2%和34.4%。我们认为公司的土储仍然具有竞争力。但下半年随着房地产融资收紧以及市场销售转弱,我们认为公司可能会在下半年放缓公开市场拿地,集中精力加快城市更新转化。

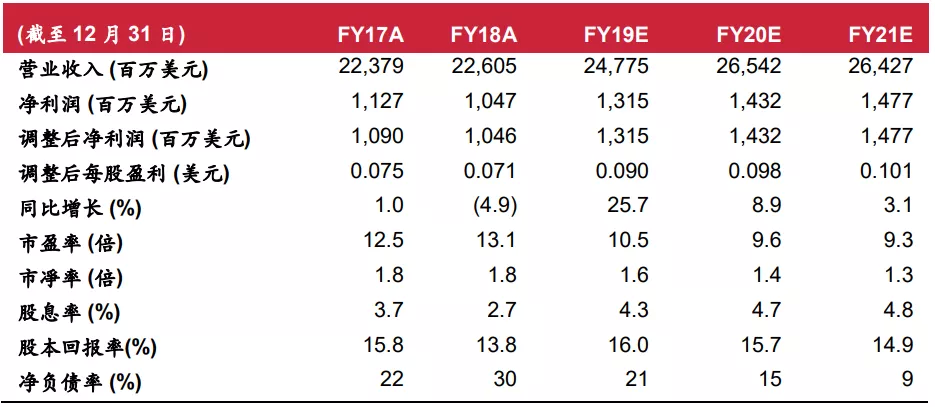

上调目标价至16.20港元,维持买入评级。我们上调2019/2020年盈利预测4.3%/ 5.7%至52.83 / 65.47亿元,并将2019年净资产值预测从26.00港元上调至27.20港元。目标价从15.60港元上调至16.20港元,较净资产值有40%的折让。公司目前的2019/2020年预期市盈率为4.0 / 3.3倍,低于同业平均的4.9 / 4.0倍。公司于大湾区有坚实基础,在广州/佛山城市更新业务方面享有竞争优势,因此我们认为时代中国属具有吸引力的中小型开发商。维持买入评级。

财务资料

资料来源:公司及招银国际证券有限公司预测

扫码下载智通APP

扫码下载智通APP