新东方在线(01797)财报数据点评:营收同增41%,收购东方优播49%股权

本文转自微信公号“老鞠私塾”,作者:鞠/璟璐/雅楠

核心指标

经营指标:营收同增41.3%,收购东方优播剩余49%股权

业绩概览:总营收同增41.3%至9.19亿元人民币,年内亏损6411万元,EBITDA 为-1.22亿元,归属于集团亏损3977万元。

收购事项:2019年8月16日订立协议,9400万收购49%东方优播股权,前已持有51%股权,东方优播将成为全资子公司。FY2016-FY2019公司整体营收及利润增长

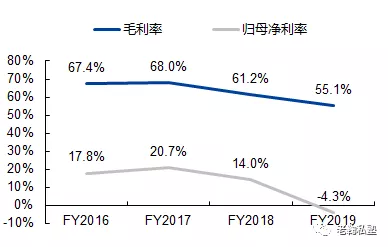

FY2016-FY2019公司整体毛利率及净利率

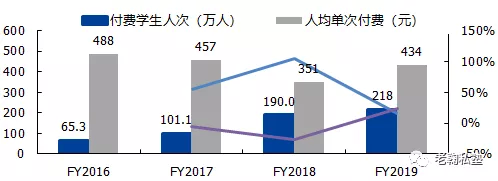

FY2016-FY2019公司整体付费人次及客单价增长

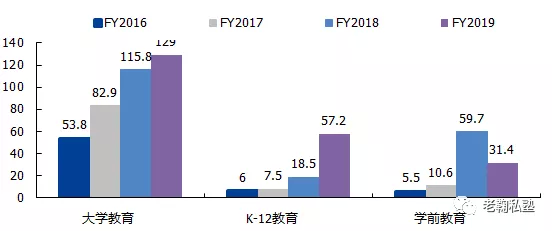

大学分部:表现持续稳定发展,同增36.5%至6.31亿元,付费学生人次为130万人,同增11.7%。其中:大学备考、海外备考总营收同增32.5%及39.9%,研究生入学考试课程营收占比一半以上,同增40.4%。

K12业务:总营收及付费学生人次同增80.8%及209.2%。其中:K-12班课的付费人次同增188.3%,而东方优播课程的付费学生人次同增316.1%。

班课:2018年夏季推出修改版「双师模式」,应用于新东方在綫平台的所有K-12课程,增强内容开发及客户服务,从而提高新学生入读。

优播:截至2019年5月31日,东方优播已进入中国15个省的63个城市。学前教育:总营收同增205.8%,客单价由43元增至185元。主要由于优化多纳学英语应用程序(ASP由16元增至98元)及推出多纳在线课堂短期课程(ASP由1,006元增至1,812元)。

FY2016-FY2019历年付费学生人次(万人)

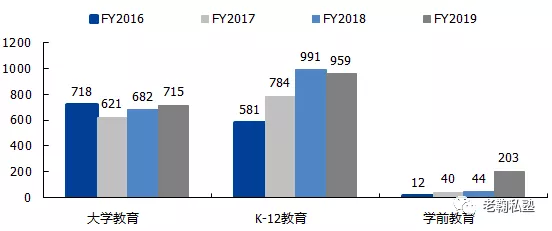

FY2016-FY2019历年人均付费(元)

员工数量:截至2019财年,公司共计2109名教师,1967名导师。

财务指标:整体毛利率55%,销售费用同增98%

毛利率:由2018财年的61.2%降低至2019财年的55.1%,主要由于拓展K-12分部,尤其是教学人员成本增加,教学人员成本、课程研究人员成本及教材成本同增54.6%/73.1%/67.3%。

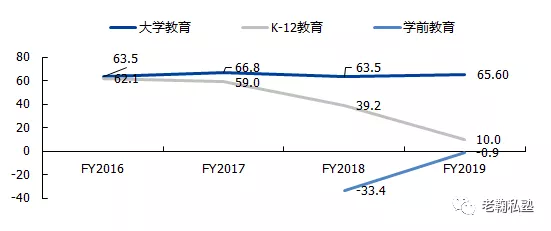

大学教育

总成本增加28.6%至2.17亿元,主要由于教材成本增加,毛利率由63.5%增至65.6%。

K-12教育

总成本同增167.9%至1.43亿元,主要由于新东方在线(01797)的K-12课程增加及东方优播拓展至更多地区,须投放大量前期投资以吸引合资格教师及设计优质课程,毛利率由39.2%降低至10.0%。

学前教育

总成本同增131.4%至3370万元,主要由于多纳在线课堂发展小班直播英语学习课堂所致,课程研发人员成本及教材成本增加。毛损率由33.4%下降至0.9%,主要由于多纳学英语应用程序的毛利率增加。

FY2016-FY2019历年分业务毛利率(%)

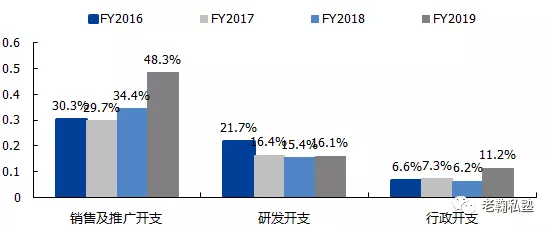

销售费用:同增98.2%至4.44亿元,主要由于投资推广大学课程设置及K-12分部,导致营销开支,特别是线上媒体推广相关开支大幅增加。大学分部的营销开支增加,力图扩大市场知名度及透过线上营销活动更精准地接触目标学生。

研发开支:同增46.9%至1.48亿元,主要由于公司的业务战略须增聘合资格研发人员以支持扩张,导致员工成本增加。

行政开支:同增155.5%至1.03亿元,主要由于股份酬金开支所致。

上市开支:2018财年为1550万元,2019财年为3150万元。

FY2016-FY2019历年三项费用率变化(%)

未来规划:课程内容投入+中心平台建设

1、开发和完善内容来优化公司在各教育分部的产品和课程设置。继续在招聘、保持、培训和晋升优秀教学、课程研究与推广人员方面投入更多资源。

2、预期将建立强大的中心平台,以强化办公室自动化系统,系统地发现及培养高素质的教学人员,并确立课堂时间表及教学管理,以及透过新标志及品牌活动、丰富媒体渠道、利用以绩效为导向的精准营销综合营销资源提升营销效率,与微博教育展开营销合作。

3、大学业务:将探索「双师模式」,并将其定制应用于研究生入学考试备考课程。于海外备考分部,继续与美国教育考试服务中心(「ETS」)等海外英语测试提供者密切合作。

4、K-12业务:于2019财年于武汉建立一个教学培训中心,确保为东方优播持续供应优质教师,预期于2020财年东方优播将拓展至更多城市。与翼鸥教育及其他教育科技公司深入合作,以向学生提供更好的在线学习体验。

Q&A 环节

Q1:2020财年收入及各板块增长预期?

A:整体增速高于2019财年,大学依然保持稳定增长,K12并表后自身业务增长较快,优播2020财年增长也会提速,大班今年暑期处于混战状态,更多提升产品质量、教师水平,原则上也会比2019财年增速提升。

Q2:东方优播收购后,东方优播的管理层如何激励?

A:激励方式有几种:1、高管和核心员工的期权全面覆盖,目前已达成共识;2、作为内部孵化、创业成功的优秀业务,得益于新东方品牌的注入、优势资源的组合调度,接下来也会继续发扬优势,在人才、资金投入上不遗余力。

Q3:展望未来,分板块的收入、人次及单价趋势?

A:展望2020年,学生人次及客单价增速会高于2020财年。

大学板块分为国内/国外/英语学习,过去一年中,国外考试增速较好,2019-2020财年出国考试保持强劲,比往年提升。国内考试19财年的增速没有之前的快,主要进行了产品课程调整,推出更多高客单价产品。

K12业务:东方优播后期逐渐进入提速过程,新进入39个城市,原有24个城市年级逐步覆盖,每年都是200-300%的增速。K12大班做的较晚,人次未来继续保持3位数增长。

学前教育:人次负增长,由多App整合到单一App,采用单一年费模式,因此学前人数降低,但ASP显著增长。

Q4:K12业务毛利率较低,东方优播和大班的分业务毛利?以城市为单位,多少时间可以进入盈亏平衡?东方优播整体何时盈亏平衡?

A:暑期低价班占比较多,大班毛利率5%,东方优播毛利率6%。第一批8个城市在第二年末进入盈亏平衡,其他亏损额较小,一般在第三年做到盈亏平衡或盈利。预计2021财年,东方优播整体会达到盈亏平衡或盈利。

Q5:K12培训人次,分季度趋势?

A:K12上半年付费人次比下半年多,低价转秋季,秋季转寒假的用户均为正价课程,下半年多为正价人次,因此比上半年少很多。

Q6:大班课和东方优播的发展目标?未来1-3年的规模及净利影响?

A:从覆盖人群来看,优播定位3-5线,采用地面开店,充分发挥了新东方的领先形象,一门课程全年在5000-6000元。2020财年将达到110-120个城市,产品力度也会提升。

大班定价:覆盖范围和定位更加宽泛,客单价2000-3000元,双师大班的产能强大,希望价格往下走,尽可能服务更多人群。

Q7:2019财年K12业务的毛利占比?K12东方优播成熟的城市学生人次?

A:收入占比:大班占比40%,优播占比30%+,私播课10%-20%,私播课毛利率50%。

第一批8个城市:收入规模3800万,平均单城市在400-500万,平均学生人次在1万左右。

东方优播2019财年23万培训人次。

Q8:在线少儿产品,未来如何推广?利润率展望?

A:学前业务:年龄段在3-9岁,学习诉求在能力和素质的培养。方向包括:英语、数学等启蒙思维,英语引入集团的优秀人才优势。落实到多纳,特别需要提升的还是产品、教学等内容上的体验。

小学到高中:注重学科能力的提升,和考试侧重点结合紧密。

大学阶段:以考研为代表的国内考试,以托雅、SAT等为代表的国外考试。

Q9:获客成本、留存率、转化率等主要指标?

A:K12暑期都是低价班,不管是大班模式还是东方优播。暑假到秋季的转化率,大班和东方优播都有所提升。整体获客成本117元,分板块,大学131元,K12整体109元(大班获客183元,东方优播16元),学前获客成本54元。即使相比2018年有所提升,还是行业内最低水平。K12大班适当做广告,优播投放广告力度小,整体获客成本不会显著上升。2020财年比原计划招生人数还会有所增长,大班2019财年第一年做,第二年来看还会有所增长。

Q10:今后销售费用率的趋势变化?稳态销售费用率?

A:整体费率不会提升。过去一直维持在30%,由于大班的加入,长期销售费用率维持在40%以内。

Q11:低价班和正价班的付费人次?

A:大学业务正价班占比高,K12低价班占比高,年报会有披露。

Q12:伴随业务调整下的组织结构调整?

A:大中台战略为主,但不失去事业部制的灵活。

第一大职能板块:管理部门。上市后在激励方式更加多样,BAT顶级互联网人才加入新东方在线,成功落地几位高管,在互联网领域拥有非常丰富的经验。

第二大职能板块:财务、市场、IT等支持板块。

第三大职能板块:三块业务端,学前、K12、大学三大事业部。

扫码下载智通APP

扫码下载智通APP