新股消息 | 用户获取服务提供商爱酷游股份递表港交所,2018年收入业内居首

智通财经APP获悉,据港交所8月19日披露,爱酷游股份有限公司向港交所递交主板上市申请,中信建投国际为其独家保荐人。

此前,公司表示为进一步扩充及投入更多资金于产品研发,2015年6月5日,公司将旗下附属公司北京爱酷游由有限责任公司转制为股份有限公司,并于2015年12月29日在新三板上市,代码为835089。不过,在2019年3月,北京爱酷游于新三板终止上市。

业务概述

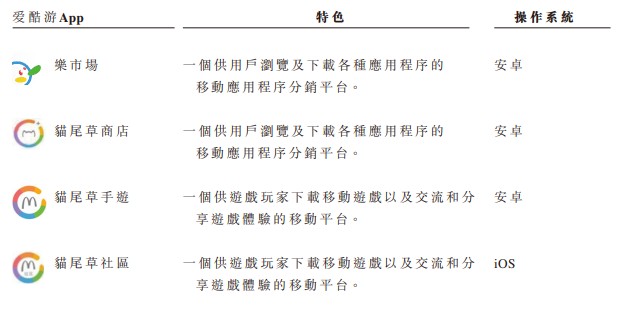

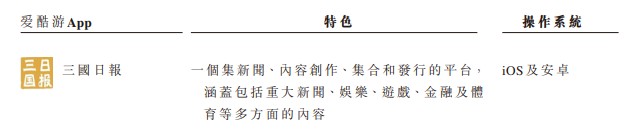

爱酷游是一家移动互联网运营平台,主要业务是通过公司自主开发的移动应用程序“爱酷游APP”为多款移动应用程序提供用户获取服务。爱酷游APP包括乐市场、猫尾草商店、猫尾草手游、猫尾草社区以及三国日报。

公司表示,通过主要在网络会所推广爱酷游APP,能够准确而有效地获得客户渴求得优质用户,特别是Z一代(1990年至2009年出生的人口群体)用户。

根据弗若斯特沙利文报告,于2018年,在中国专注于获取网络会所用户流量的第三方移动互联网运营平台中,若按提供用户获取服务所得收入计算,爱酷游排名第一。

截至2018年12月31日,爱酷游的应用程序安装插件已安装在网络会所约180万台个人电脑终端上,占当年中国网络会所个人电脑终端总数的约14.1%。截至最后实际可行日期,爱酷游APP的累计已激活用户超过5200万人次。

此外,除了用户获取服务,公司还向客户提供一系列的额外增值服务,主要包括广告代理服务和软件开发及其它服务。

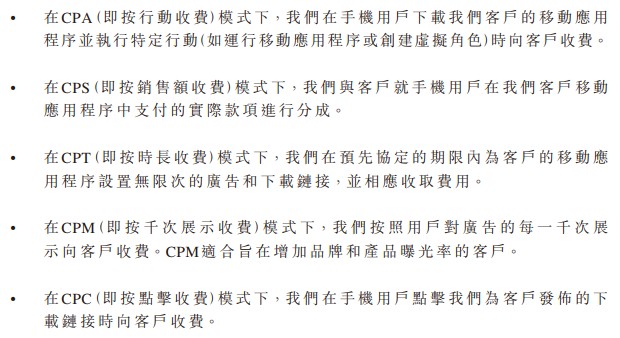

在定价方面,公司则采取多种定价模式将优质的用户流量转换为收入,其中主要包括CPA、CPS、CPT、CPM和CPC。

财务概览

于过往业绩记录期间,公司的收益主要来自于在中国提供用户获取服务、广告代理服务和软件开发及其它服务。

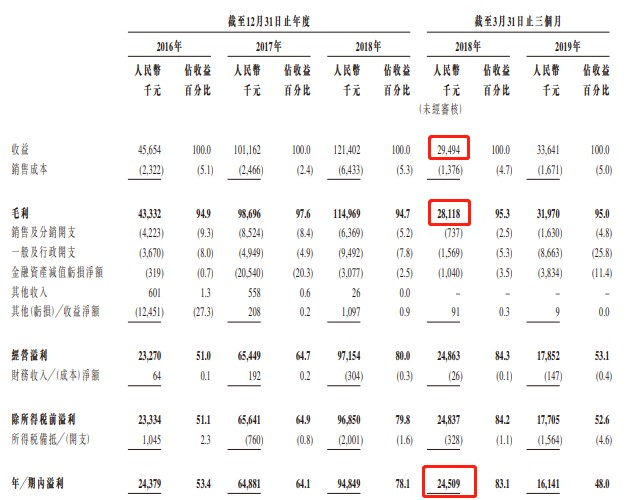

2018财年,公司的收入为人民币1.214亿元,同比增长20%;纯利为人民币9480万元,同比增长46%。同期,公司的毛利率为94.7%,净利率为78.1%。爱酷游表示公司处于有利地位,能够有效地将用户流量转化为收入来源,并在中国不断增长的移动互联网广告市场受益。

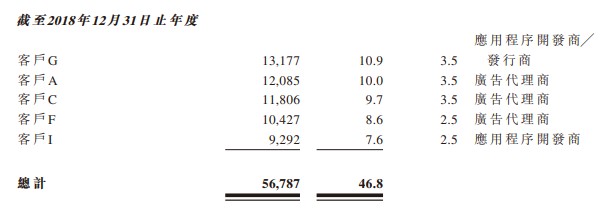

公司的客户主要包括应用程序开发商、发行商、媒体发行商、广告代理商及其它移动互联网公司。截至2018年12月31日,公司的五大客户产生的收入为5680万元,占总收入比重的46.8%,同比下降了7.2个百分点。

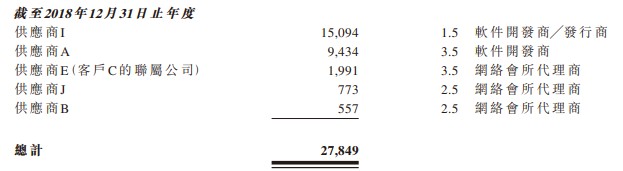

从供应商来看,公司的主要供应商包括网络会所代理商、软件开发商以及服务器托管服务供应商。截至2018年12月31日,公司的五大供应商采购金额为2780万元,占同期总采购金额的65.6%,同比增加了11个百分点。

其它财务方面,公司截至2018年12月31日的总资产回报率为47.2%,流动比率为6.5,资产负债比率为8.1%。

扫码下载智通APP

扫码下载智通APP