杰克逊霍尔央行年会后,黄金为何会再创新高?

本文来自微信公众号“国泰君安证券研究”,作者为国泰君安有色团队。

美国的Jackson Hole小镇,昨天又迎来热闹景象,由美联储举办的一年一度的全球央行年会拉开帷幕。

近些年来,Jackson Hole年会越来越受瞩目,是因为它已经从纯粹的学术讨论,变成市场各方揣摩各国央行领导下一步货币政策意图的重要窗口。

例如2018年,鲍威尔顶着来自特朗普的降息压力,在年会上重申“渐进式加息”之后,在当年9月和12月的议息会议上,美联储进行了两次各25个基点的加息。

也因为此,Jackson Hole年会上释放出来的政策信号,对全球股市、债市以及商品资产会带来明显的影响。

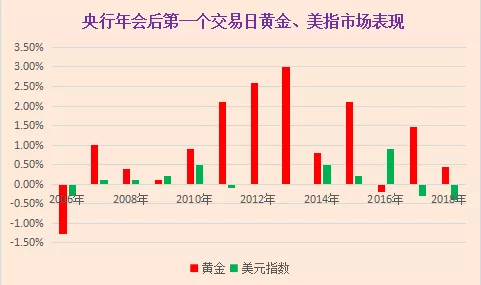

比如过去10年,Jackson Hole年会后的首个交易日,黄金有9次出现上涨,仅有1次下跌(2016年)。

来源:新浪外汇,国泰君安证券研究

19年全球央行年会上,美联储释放了怎样的货币信号?而为何,昨晚黄金会再次异动,创出六年来新高?

01全球经济挑战与疯狂的黄金

今年的Jackson Hole会议主题是“货币政策面临的挑战”。在市场热议全球央行货币政策是否已经失效的当下,这个主题很是应景。

在刚刚过去的7月31日,美联储宣布了自2008年金融危机以来的首次降息。

但在本周三公布的7月美联储政策会议纪要显示,美联储内部对降息的必要性存在较大分歧。

在美联储内部,有官员对贸易摩擦、全球经济放缓和低通货膨胀率表示担忧,但也有官员指出美国就业、企业投资和消费者支出依然强劲。

在昨晚的央行年会演讲中,鲍威尔重申了保持经济扩张的货币政策基调。

“美联储将采取适当政策维持经济扩张,以达到充分就业和通胀率2%左右的目标。”

此外,对于市场密切关注的“9月是否会再次降息”疑问,鲍威尔并未给出明确表态。

在中美贸易问题、美联储政策转向等一系列事件助攻下,今年以来,以黄金为首的贵金属资产走出了一波大行情。

近两周以来,贵金属价格继续上移,黄金突破1480阻力位,并于今天站上1520关口,白银亦上破16.6-16.7附近阻力,最高触及17.2附近,金银比出现历史级别修复,近期稳定在90附近,为26年的最高水平。

▼伦敦黄金价格走势

数据来源:Bloomberg, 国泰君安证券研究

1500关口之上,黄金是否能够延续高涨态势?国泰君安有色团队认为,金价目前已经完成底部构建,整体市场处于震荡走高行情。 具体来看,“避险”和“利率”,仍然是未来黄金走势的两大主要关键词。

02“避险”+“利率”双驱动

短期来看,央行购金是支撑金价走势的重要因素。

近日,国际黄金协会发布的最新报告总结认为,各国央行购金与稳健的黄金ETF净流入是支撑2019上半年全球黄金价格上涨的重要驱动。

国际黄金协会称,全球各国央行在2019年第二季度买入了224.4吨的黄金,使得上半年的央行购金总量达到了374.1吨,是世界黄金协会有统计数据以来同期最大净增幅。另一方面,更多新兴市场国家的央行也加入了购金行列。 中长期来看,黄金上涨受避险和利率驱动的双因素驱动。

避险方面,由于中美贸易摩擦前景仍未明朗,甚至还有加剧趋势,同时全球经济衰退红灯再现,美国国债收益率延续跌势,金价一路攀升。 利率方面,全球央行维持宽松步调,对金价构成强劲支撑。

自从8月1日美联储降息之后,全球其他主要经济体央行同步释放了宽松信号。

阿联酋、巴林、沙特三国央行宣布降息25个基点,巴西央行降息50个基点,创下历史新低。

另外,香港金管局也将基准利率下调25个基点至2.50%。本周全球降息潮俱乐部又添三位成员,新西兰联储、印度央行和泰国央行也相继宣布降息。

值得一提的是,尽管中国是“金砖五国”中唯一尚未降息的国家,但LPR改革方案后的第一次报价,利率水平已有小幅降低。

另一方面,尽管美联储并没有给出太多的信号,但市场对后续美联储降息已经有了一定程度的预期:美联储在9月议息会议上大概率选择降息,关键在于幅度是25个基点还是50个基点,而降息周期将对黄金白银形成强劲的推涨动能。

03如何理解“预防式降息”?

在7月31日美联储降息新闻发布会上,鲍威尔将“降息25个基点”,解释为“一次周期内的政策调整”和“一次预防式的降息”。

在昨晚的演讲中,鲍威尔也清晰地解释了“预防式降息”的意图,即“美联储不是认为美国经济陷入衰退,只是在数据中性的情况下应市场强烈要求进行预防性降息,而非趋势性降息”。

言外之意,似乎否定了后续降息的可能。但从最新的数据来看,美国经济衰退红灯再现,美国国债收益率延续跌势。

美国十年期国债收益率最低跌至1.514%,30 年期国债收益跌破2%,最低下探至1.942%。

10 年期国债收益率和2 年期国债收益率出现2007 年以来首次倒挂。

由此看来,美国经济复苏或许面临一定难度。从这个角度上来看,国泰君安有色团队认为,此次降息并非市场普遍认为的“预防式”降息,而是实质性地应对衰退。

而从历次降息周期的经验来看,降息一旦开启,往往难以“一蹴而就”,后续的降息力度和持续时间有望超市场预期,从中长期来看,将助推黄金上涨。

04还有哪些行业受益?

因黄金具有消费和投资双重属性,黄金首饰需求是我国黄金市场的主力需求。根据IBIS World数据,2017年我国黄金饰品消费占珠宝行业比例达60%。 ▼2017年我国黄金饰品消费占比高达60%

数据来源:Wind,国泰君安证券研究

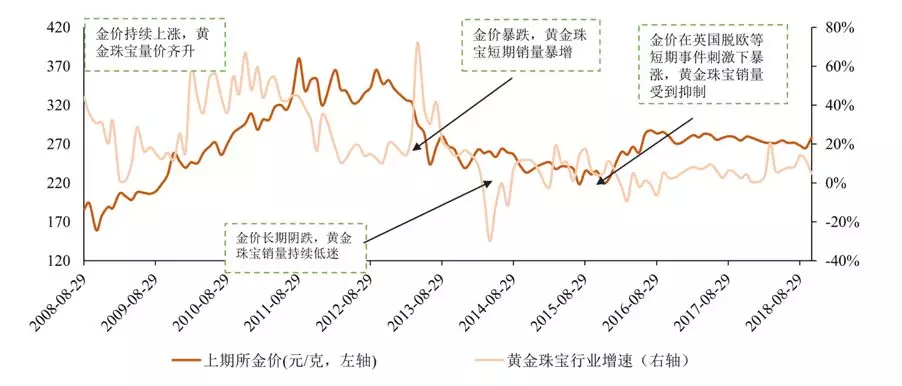

通过分析过去十年金价波动和黄金珠宝消费之间的关系,我们发现当金价发生波动时,就会出现消费属性与投资属性的博弈,分为以下四种情形:

金价长期上涨,消费者形成对金价上涨预期,此时黄金珠宝呈现量价齐升关系,如2009-2012年的黄金珠宝与黄金价格的大牛市。

金价短期暴跌,消费者处于抄底、捡便宜会短期内大幅增加购买黄金珠宝,如2013年“大妈抢黄金”等事件,但最终提前透支消费,不可持续。

金价长期阴跌,消费者观望情绪加强,投资属性基本丧失,黄金珠宝消费完全回归消费属性,低位盘整。

金价短期暴涨,消费者短期无法接受消费品大幅涨价,对黄金珠宝销售产生负面影响,如2016年英国脱欧,金价一周内上涨10%,抑制黄金珠宝消费。

▼2008-2018十年金价与黄金珠宝销量四种关系复盘

数据来源:Wind,国泰君安证券研究

如今,在全球降息潮下,金价上行通道再次打开,国泰君安零售团队认为,金价的上涨会拉动黄金珠宝量价齐升。 总结来看,就金价而言,在避险情绪和利率下行的双重驱动下,黄金或迎大级别行情。

在黄金消费品方面,金价上涨的背后,在行业集中度提升、竞争格局变化下,头部黄金企业的市占率、盈利性都有望长期向好。

扫码下载智通APP

扫码下载智通APP