兴业证券:除加关税外,特朗普口中的紧急权利法案是什么?

本文来自微信公众号“汪涵论宏观”。本文观点不代表智通财经观点。

内容摘要

事件:2019年8月24日,美方宣布将提高对约5500亿美元中国对美出口商品加征关税的税率,我们对此看法如下:

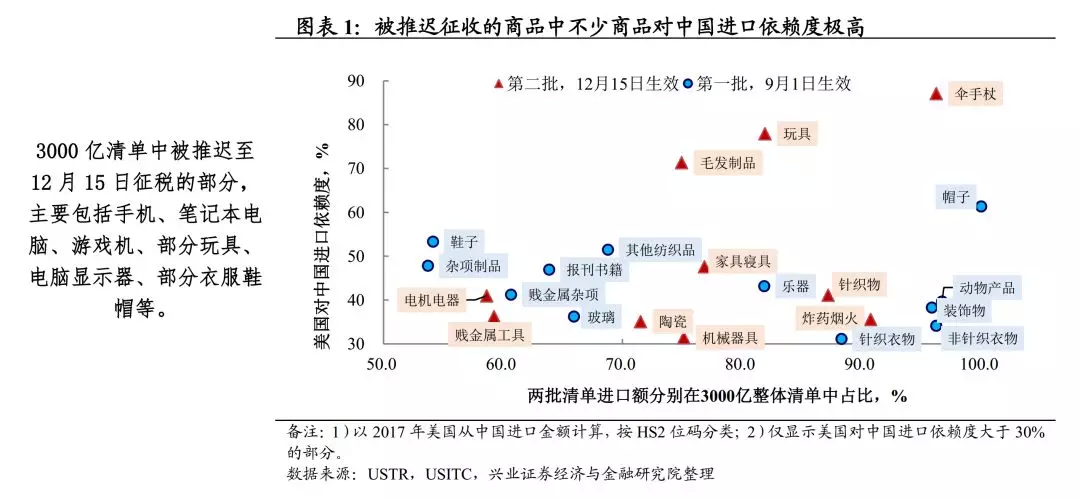

3000亿清单“两步走”,美国在关税手段上或已接近极限施压。此前,USTR宣布3000亿清单中约55%的商品被推迟至12月15日征税,包括电机电器和机械器具(手机、笔记本电脑、游戏机、电脑显示器等)、雨伞、炸药烟火、玩具、家具寝具等对中国进口依赖度高,短期内难以找到替代品的商品。从这个角度而言,虽然美国进一步提升了征税税率,但目前美国在贸易手段上,实际上已经进入了极限施压阶段。

极限博弈阶段,警惕美国其他施压手段。需要警惕的是,虽然在关税上美国对中国的施压空间在进一步被挤压,但不排除美国用其他手段进一步施加压力施压,以求在贸易谈判中获取更大的筹码。尤其是特朗普在其8月24日推特中援引了美国1977年《国际紧急经济权力法案》。根据该法案,美国总统可以授意紧急冻结、没收外国持有的美国资产,需警惕金融制裁等手段。

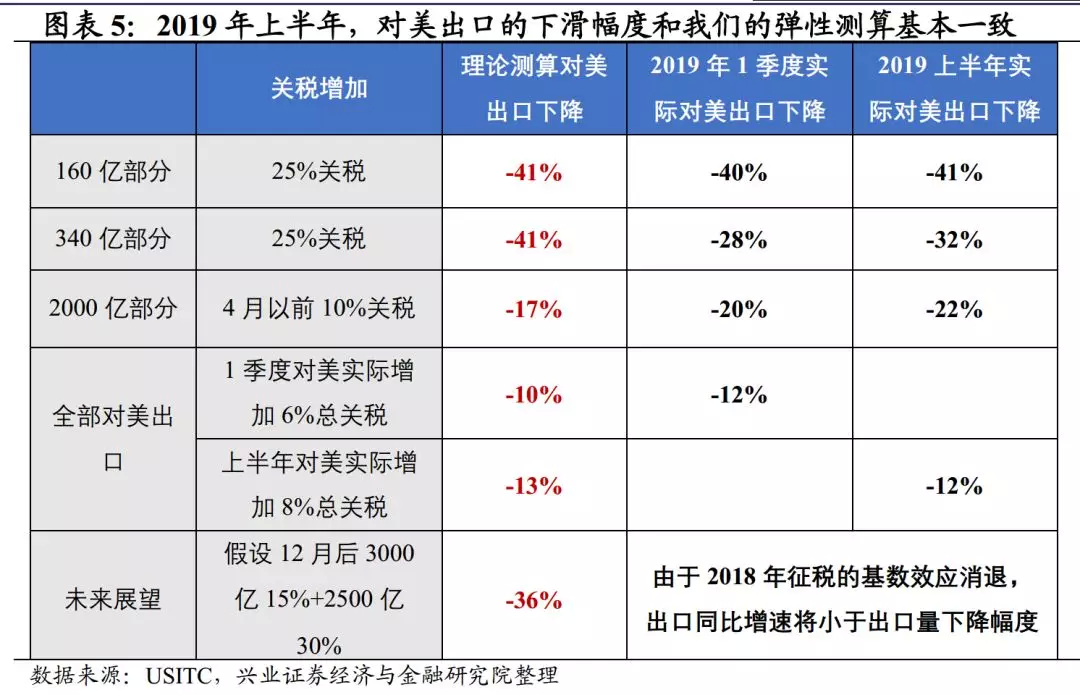

若特朗普关税威胁落地,中国对美国出口总量可能下降约1/3。从出口弹性出发,我们估测2019年上半年160亿、340亿、2000亿批次和全部对美出口估测应分别下降41%、41%、17%和13%,实际上对应商品的增速分别下滑41%、32%、22%和12%,两者结果基本一致。而假如特朗普关税威胁完全落地,我们估测中国对美出口总量或下降约36%。从中国投入产出表出发,这可能导致中国GDP总量下降约0.5%,失业率约上升0.4%。

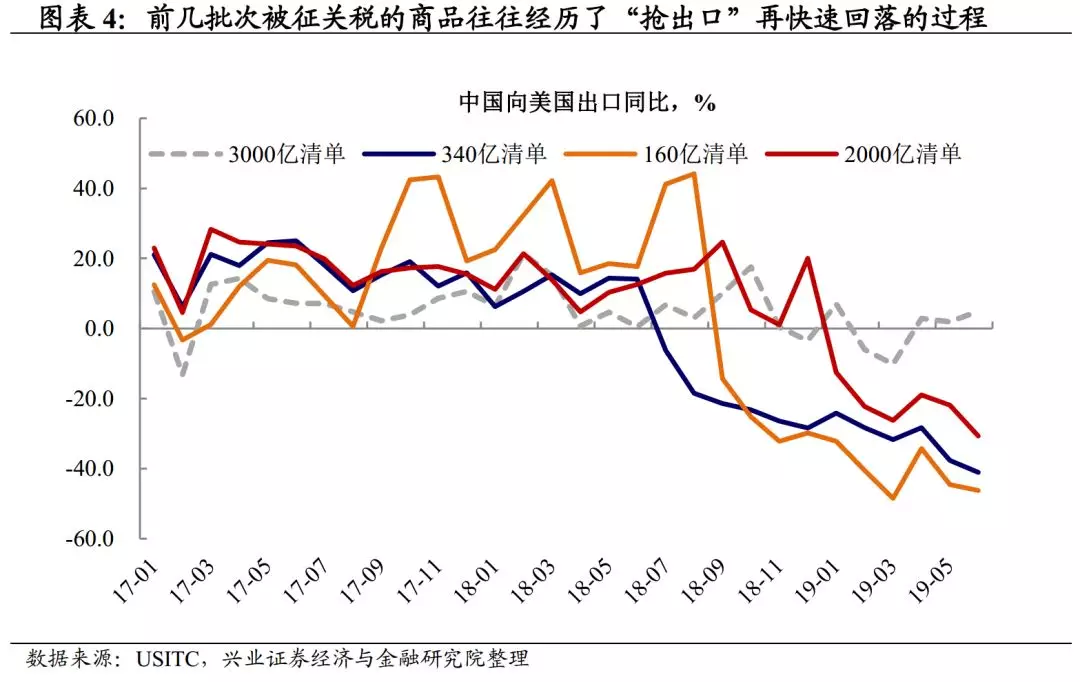

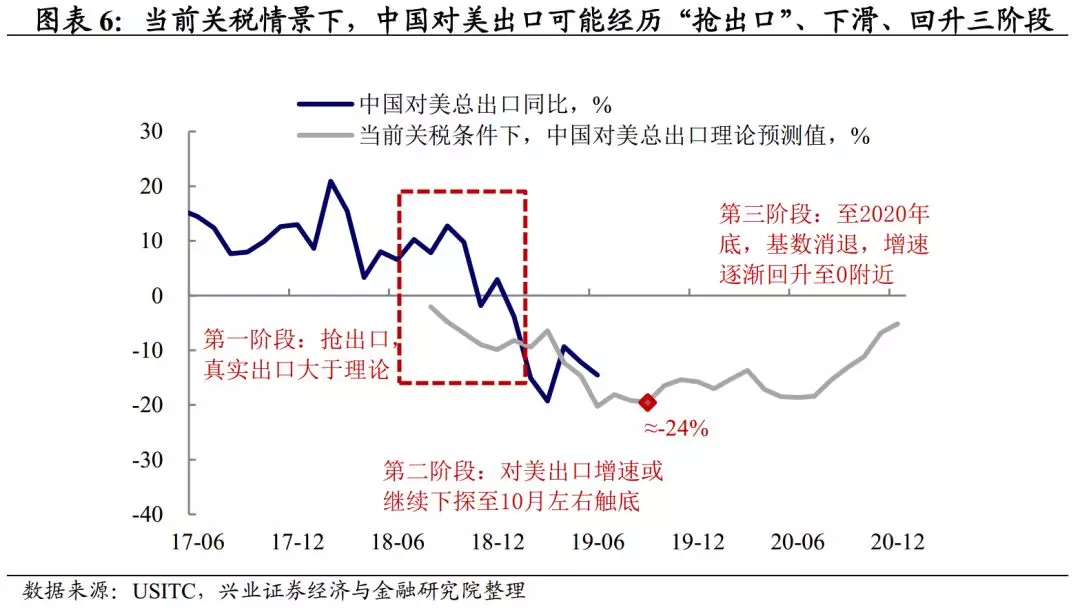

中国对美出口或经历抢出口→ 增速下滑→ 增速回升三阶段。1)2019年以前,部分商品预防性“抢出口”,中国对美出口增速高于理论估算值;2)2019年开始,出口增速回落至理论水平附近,并随着关税的不断上调进一步回落,这一阶段可能持续到2019年四季度,最低增速或约为-24%;3)虽然关税仍然存在,但关税上调的一次性冲击逐渐消退,出口同比增速的拖累逐渐下降,当前关税情景下或在2020年底逐渐回复到0附近。

中美改变全球贸易链,美国也付出了通胀和经济的代价。东盟、墨西哥和日欧分别在不同产品上对中国出口形成替代,但美国也付出了通胀和经济上的代价。即使美联储已开启降息周期,其经济压力仍然难以逆转,仍需警惕美股市场波动加大的风险。

风险提示:中美贸易形势超预期。

正文

美国调高税率,贸易再升温

美方宣布提高中国对美国出口商品税率,中美贸易再次升温。2019年8月24日,美国宣布将提高对约5500亿美元中国对美国出口商品加征关税的税率。其中,对价值约2500亿美元的中国进口商品当前加征25%的关税,将于10月1日上调至30%;8月15日宣布对价值约3000亿美元的中国进口商品加征10%的关税,现在上调至15%,分成两批分别于9月1日和12月15日生效。

2019年8月23日,国务院关税税则委员会刚刚宣布针对美3000亿美元商品加征10%关税的反制措施:一是决定对原产于美国的约750亿美元进口商品加征10%、5%不等的关税,分成两批分别于9月1日和12月15日生效。二是决定对原产于美国的汽车及零部件恢复加征关税,于12月15日生效。

美国此次将征税幅度继续上调,中美贸易再次升温,市场避险情绪大幅上升,美股、美元下挫,黄金和美债则明显上涨。

关税手段美国已进入极限施压,警惕其他可能行动

3000亿清单“两步走”侧面印证美国在关税手段上已经进入极限施压回合。2019年8月15日,美国贸易代表办公室宣布3000亿清单商品听证结果,因医疗、健康及国家安全等原因移除了原始清单的极少部分商品。同时,将剩余商品分成两部分征税,一部分于9月1日征税,另一部分商品推迟至12月15日征税。以2017年美国从中国进口金额计算,被推迟的部分总规模在3000亿清单中约占比55%,主要包括电机电器和机械器具(手机、笔记本电脑、游戏机、电脑显示器等)、雨伞、炸药烟火、玩具、针织衣物、家具寝具等;而9月1日征收的商品则主要为服装鞋帽。

可以看到,被推迟征收的商品中,不少商品美国对中国进口依赖度很高,短期内难以找到替代品,尤其是iPhone、iPad、笔记本电脑和苹果Mac系列等苹果产业链产品。从这个角度而言,虽然美国进一步提升了征税税率,但一方面目前尚未被征税的商品已经所剩无几,另一方面从推迟对超过1500亿美元、对中国进口依赖度较高的商品征税的举措来看,目前美国在贸易手段上,实际上已经进入了极限施压阶段。

极限博弈阶段,警惕美国其他施压手段。需要警惕的是,虽然在关税上美国对中国的施压空间在进一步被挤压,但不排除美国用其他手段进一步施加压力施压,以求在贸易谈判中获取更大的筹码。

1)美国不按流程强行界定中国汇率操纵国,警惕其将此与反补贴税捆绑。2019年8月6日美国把中国标记为汇率操纵国,实际上不符合其常规流程的,可谓“非常时期、非常手段”,这意味着按照其法案规定的制裁措施常规流程,参考意义可能有限。而在2019年5月28日,美国商务部发布“拟议规则制定通知”(Notice of Proposed Rulemaking),宣布准备向汇率被人为低估的国家征收“反补贴税”(countervailing duties),其逻辑在于将被人为低估的汇率视作非法的贸易补贴。具体而言,与汇率相关的反补贴税只能在美国商务部认定补贴、美国国际贸易委员认定最终损害后,才能征收。若这一法规最终得以实施,将意味着美国有理由以汇率操纵为由,对中国商品进一步加征反补贴税,这是我们需要警惕的。

2)特朗普发推特重提《国际紧急经济权力法案》,警惕金融制裁等手段。在宣布提高对中国的关税之后,特朗普在随后的推特中呼吁美国公司将制造工厂从中国撤回美国、再次强调中国对美国运输芬太尼等问题(美国此前一直将美国国内芬太尼类物质滥用的责任推卸给中国,对此外交部已经多次严正抗议)。同日,特朗普在接受白宫采访时,被质疑在中美贸易中滥用总统权力,他当即否认,并随后在推特上援引美国1977年《国际紧急经济权力法案》(International Emergency Economic Powers Act, IEEPA)重申自己使用总统权力的合法性。

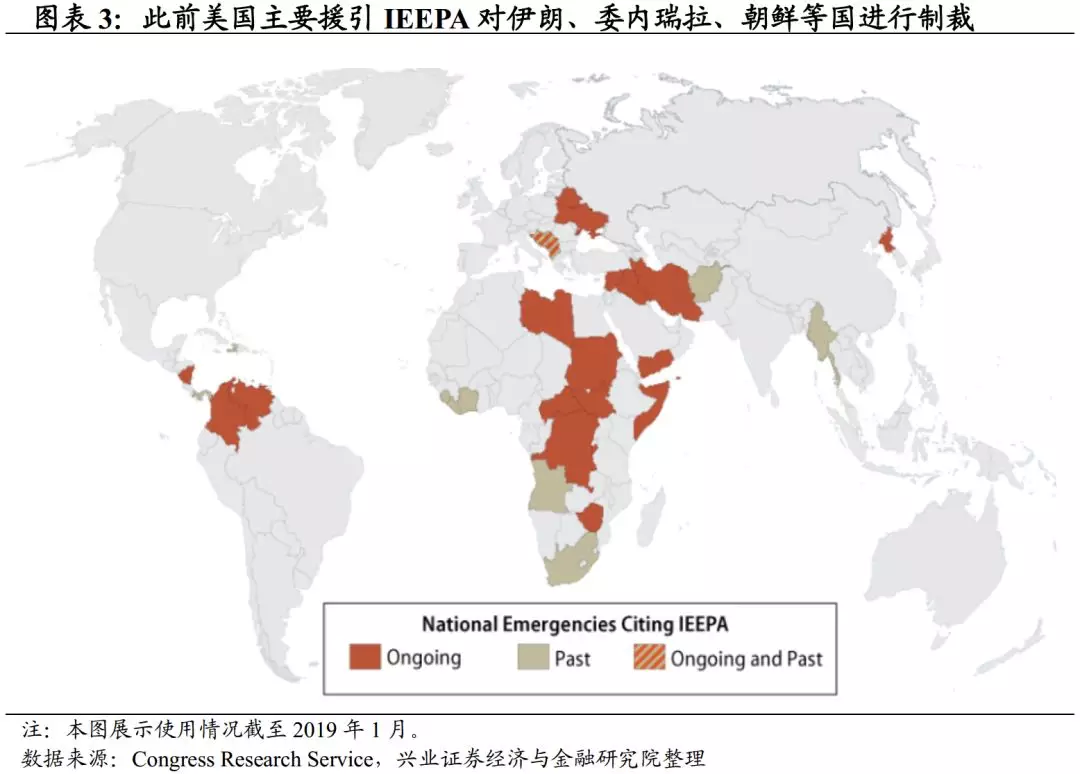

而根据该法案,在国家经济面临紧急情况时,美国总统可以授意紧急冻结、没收外国持有的美国资产。此前,美国曾对伊朗、朝鲜、委内瑞拉等国多次动用该法案进行制裁。截至2019年3月1日,美国总统宣布了54条触发了IEEPA的国家紧急状态,其中29条仍在生效。而触发了IEEPA的国家紧急状态往往要持续近十年,而距离IEEPA的第一次使用——1979年美国大使馆工作人员被挟持——迄今已经将近50年。

到2019年5月,特朗普签署行政禁令,要求美国企业不得使用对华为等公司所生产的电信设备,也是援引该法案。虽然本次特朗普发推特,主要是为了回应记者质疑,但仍需警惕其动用该法案对中国进一步施压的可能性(甚至冻结中国持有的美国国债等)。

关税上调对中国的潜在影响

2019年上半年,中国对美出口下滑幅度和我们的弹性测算结果基本一致。对2019年美国贸易协会近万种商品分类进行一一匹配后可以发现,前几批次被征关税的商品往往经历了“抢出口”后再快速回落的过程。学术研究的结果普遍指向中国出口价格弹性在1.3~2.0之间,采用中值1.65计算,2019年上半年160亿、340亿、2000亿批次和全部对美出口估测应分别下降41%、41%、17%和13%,实际上对应商品的增速分别下滑41%、32%、22%和12%,中国对美出口商品的最终回落幅度与我们此前的弹性测算结果基本一致。

若特朗普关税威胁落地,中国对美国出口总量可能下降约1/3。假如特朗普的关税威胁完全落地,即9月份对3000亿第一批次的商品征收15%的关税,10月份对2500亿清单商品征收30%关税,12月份对3000亿第二批次的商品征收15%的关税。以1.65的出口弹性测算,2018年以来所有的关税上调或拖累中国对美出口总量下降36%,出口增速同比最低点或下降24%。(由于加关税时间分布超过一年,随着基数效应褪去,出口同比增速的降幅要小于出口量的降幅)。而从中国投入产出表出发,这样的关税征收可能导致中国GDP总量下降约0.5%,失业率约上升0.4%。

中国对美出口增速可能经历“抢出口”—增速下滑—增速回升三个阶段。第一阶段是2019年以前,中国对美出口增速高于理论估算值,即部分商品预防性“抢出口”带来额外贡献。第二阶段从2019年开始,在“抢出口”的效应消退后,出口增速回落至理论水平附近,并随着关税的不断上调进一步回落,这一阶段可能持续到2019年四季度,中国对美出口最低增速或约为-24%。第三阶段可能从2020年开始,虽然关税仍然存在,但关税上调一次性冲击逐渐消退,随着基数效应的上升,出口同比增速的拖累逐渐下降,或在2020年底逐渐回复到0附近。

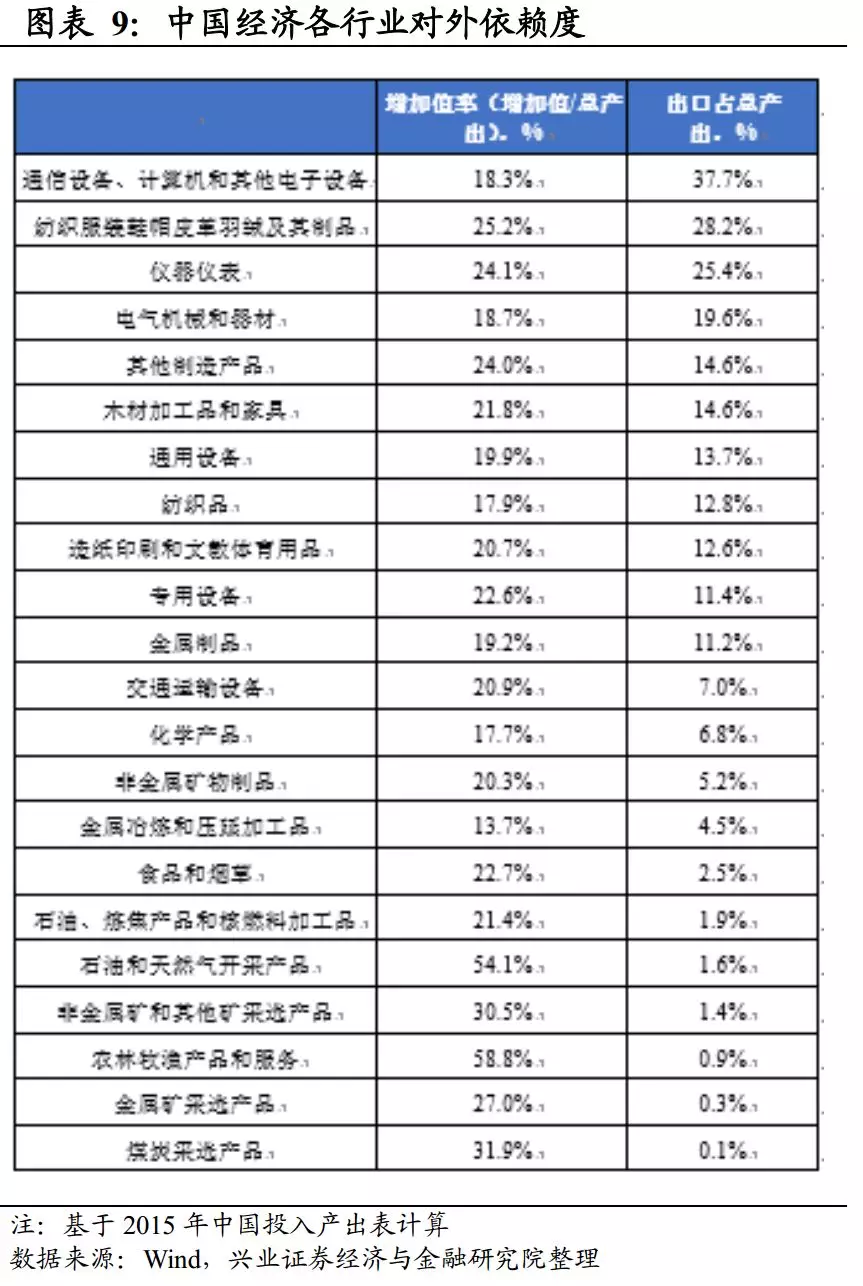

从产业结构上来看,外需导向型行业受损更明显。从行业上来看,在中美贸易不断升温的背景下,外需导向型的行业受到的冲击会更为明显。从投入产出表出发,我们测算了不同行业的冲击影响。在极端情景下,如果中美之间的贸易链条完全切断,首当其冲的行业是家具制造和其他制造业、电脑电子及光学产品制造业、纺织品,服装和皮革制品制造业,分别将受到16%、10%和6%的拖累,而内需导向型的行业受到的冲击相对较小。虽然近年来我国产业结构不断升级,加工贸易占比不断下降,但与发达国家相比,我国的产业结构仍有相当一部分属于增加值率较低的加工贸易,本轮贸易的外部压力也将促进我国产业结构的进一步升级。

中美贸易改变了全球贸易链,在寻找替代的过程中美国也付出了代价。从2019年上半年来看,中美贸易带来了全球贸易链的变化,分产品来看:1)中国的针织、鞋帽、皮革等低端消费品对美出口出现下降,而美国从东盟、印度等国进口对应商品的数量明显上升;2)在汽车、铁道等商品方面,墨西哥对我国对美出口的下降形成了较好的对冲;3)在机械、化合物等方面,欧洲和日本对我国的替代性较强。但在美国在其他国家和地区寻找替代的过程中,商品竞争性的下降也意味着价格的上涨,美国不得不付出更高的代价获取替代品。

贸易摩擦损人不利己,美国也难以独善其身

对美国而言,贸易摩擦损人不利己。正如我们在《美国贸易战火扩散,放水对冲效果几何》中指出,贸易摩擦的上升,不仅会对被打击国家带来影响,对美国自身也会有负面拖累。根据IMF的测算,关税上升会对中美两国都产生负面影响,虽然中国受到的短期冲击更为明显,但长期来看两国受到的拖累其实旗鼓相当。此外,随着3000亿关税清单即将落地,美国通胀压力势必将进一步上升,这也将对美联储的货币政策形成一定制约。

贸易摩擦上升及非美经济体基本面恶化,已经开始向美国传导。当前来看,虽然美国经济在全球范围来看依然相对较有韧性,但是已经出现一些放缓的信号。一方面,全球贸易摩擦上升及基本面环境恶化,已经开始冲击美国的企业部门。1季度企业盈利走弱,美国工业生产出现罕见的下滑,而近两个季度也在持续压制投资端,二季度美国GDP虽超预期,但投资分项已为拖累。而企业盈利预期转弱正逐步传导至其员工报酬,这使得我们看到近几个月新增雇佣、小时工资、工作时长均较疲软,这与招工数据的下滑也相吻合,结合近期非农数据大幅下修,反映美国企业部对雇佣的需求开始出现松动。

另一方面,居民部门的潜在放缓压力,可能还尚未被预期所反映。实际上,美国居民消费在2014~2017年间都较为平稳,但2018年以来波动明显放大,说明本轮美国居民资产负债表对于金融资产价格依赖程度较大的问题正在逐步暴露。而这一问题,在收入放缓的背景下可能将进一步加剧。当前,市场对企业部门的放缓已有一定预期,但居民部门的波动,可能还尚未被市场所预期,这是我们需要持续关注的。(详见《降息、非农之后,美国经济走向何方?》)

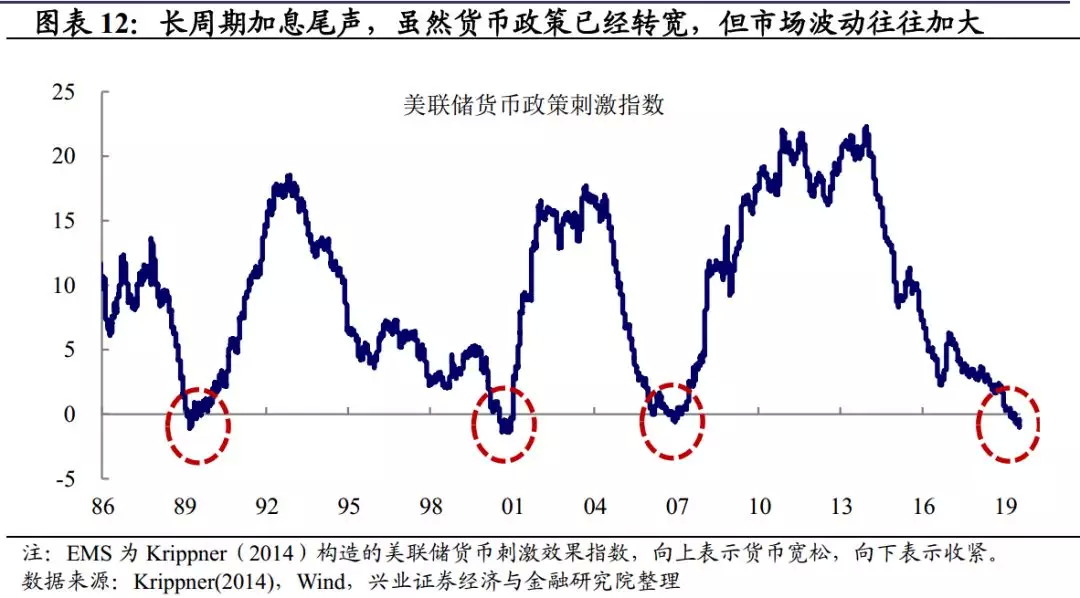

联储虽然由紧转松,但大周期尾声,市场波动仍然会放大。需要注意的是,即使美联储进入宽松周期,这并不意味着金融市场波动风险的消除。从历史经验看,在2007年、2000年、1989年等经济周期和货币周期的大拐点(分别对应次贷危机、互联网泡沫破灭和1987年股市调整),即使货币政策已经转向宽松,但也容易发生权益市场的大幅波动。这背后的逻辑是,在大周期的拐点,经济受宽松刺激进一步改善的空间不大,经济回落和宽松对冲可能同步进行,而经济回落的影响可能大于宽松对冲。因此,即使美联储开启降息周期,仍需警惕美股市场波动加大的风险,而近期市场的调整,可能也是对这一问题的整体反应。

扫码下载智通APP

扫码下载智通APP