新华保险(01336)业绩点评:税改后业绩大增,期待产能稳步释放

本文来源于微信公众号“华泰金融研究全新平台”,作者:华泰证券金融分析师沈娟、陶圣禹。本文估值和目标价均为就A股而言,摘录在此供港股投资者参考。

核心观点

1 减税推动业绩增长,剩余边际稳步提升

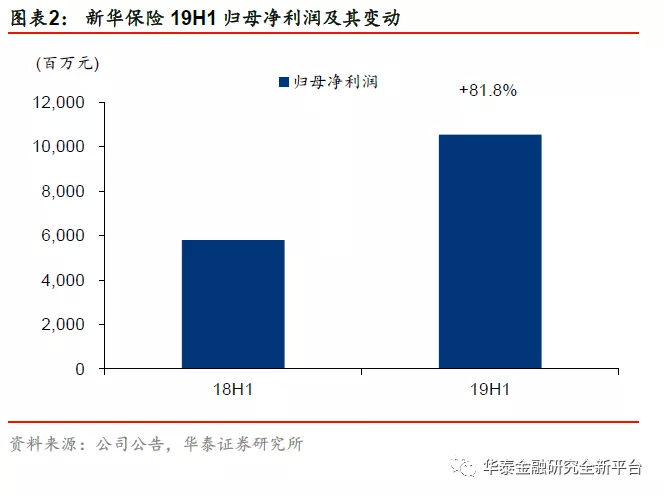

公司19H1归母净利润105亿元,YoY+81.8%,大幅增长主要系税改新规下的所得税返还(汇算清缴+19亿元)和投资回暖共同驱动,扣非后归母净利润增速为49.1%。剩余边际为2083亿元,较年初+6.5%。我们预计2019-21EPS分别为4.00元、4.63元和5.30元,维持“买入”评级。

2 长险新单环比下滑,健康险稳健增长

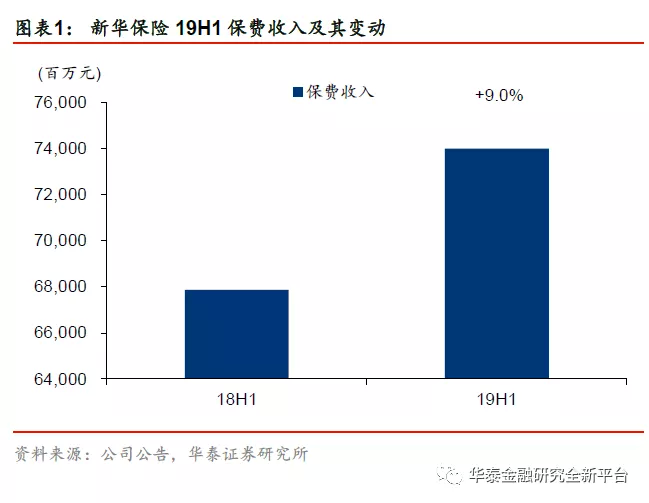

公司19H1总保费740亿元,YoY+9%,其中长险新单117亿元,YoY+0.9%,较19Q1的18%增速大幅收窄,推算19Q2单季度长险新单降幅达18%,我们认为主要系费用激励减弱与管理层换届带来的业务推进力度下降导致。但业务结构与险种结构持续优化,长险趸交继续压缩66%,推动期交占长险新单达99.9%的高位水平;健康险长险新单65亿元,YoY+3.4%,占长险新单比55.7%,YoY+1.4pct;预计附加险19H1规模约26亿元,YoY+38%,增长动能强劲,预计心脑血管附加险接受度较高。退保率延续19Q1优异水平,19H1仅为1%,同比大幅改善3pct。

公司在经历了一季度队伍自然脱落与行业清虚行动后,19Q2加大组织发展投入,个险代理人规模19H1末达到38.6万人,YoY+15.6%,较年初+4.3%,规模达到历史新高。月均合格人力达14万人,YoY+4.9%,月均合格率保持在35%水平以上,达38.8%。月人均综合产能受新单影响下降13.8%至4472元。我们认为充分的队伍资源储备有望逐步释放产能,期待激励制度到位后的发展空间。

4 Margin下滑拖累NBV增长,投资正效应已逐步显现

公司19H1 NBV为58.9亿元,YoY-8.7%,主要源于Margin大幅下滑12.5pct至37.9%,我们认为主要是开门红推进的高现价年金险价值率较低导致。相较之下,用于计算NBV的新单增长(YoY+21.5%)拉动效果较弱。上半年EV为1914亿元,YoY+15.6%,较年初+10.5%,其中NBV对EV增长的贡献程度减弱0.8pct至3.4%,而投资回报负偏差压力释净,由去年同期的-1.43%显著改善为+1.58%,投资正效应正逐步显现。

5 收益率保持稳健,期待新战略布局,维持“买入”评级

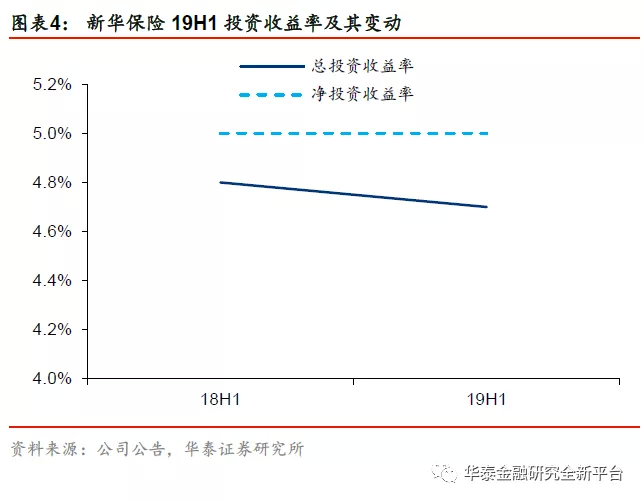

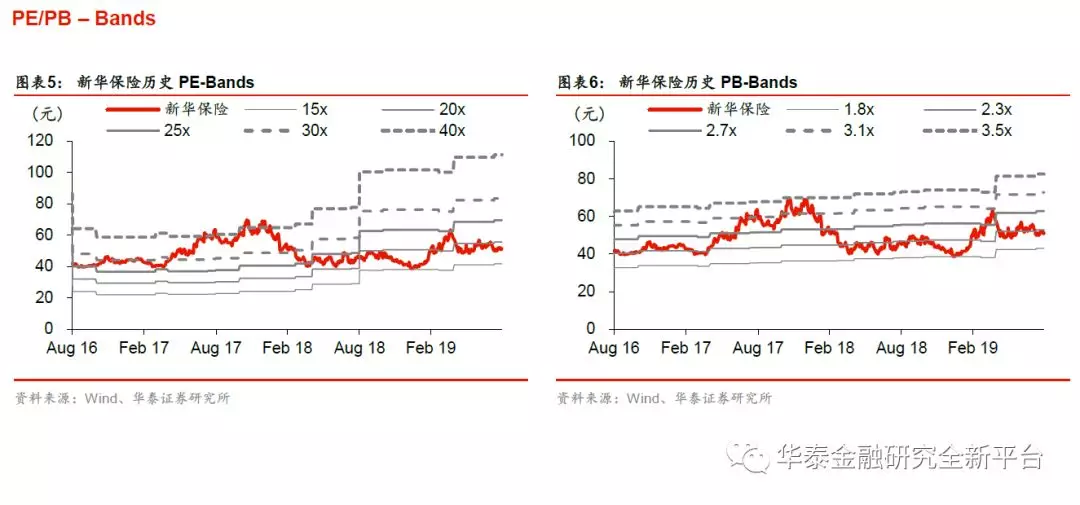

公司年化净投资收益率同比稳定在5%水平,总投资收益率小幅下滑0.1pct至4.7%。公司适应市场环境灵活调整配置,利率下行期加大长久期债券配置4.4pct至43.7%。预计2019-21年EVPS分别为64.78元、75.11元和86.93元(前值为65.27元、76.44元和89.25元),对应P/EV为0.79x、0.68x和0.59x。公司管理层已到位,期待新的战略布局,我们维持公司2019年1.1-1.2xP/EV,目标价格区间71.23~77.74元,维持“买入”评级。

风险提示:保障险业务推进力度不及预期,利率下行带来潜在的利差损风险,权益市场波动导致投资收益增长的不确定性。

扫码下载智通APP

扫码下载智通APP