天风证券:新增供给持续释放 锂价或已接近周期底部

本文来自微信公众号“笑看有色”,作者杨诚笑。

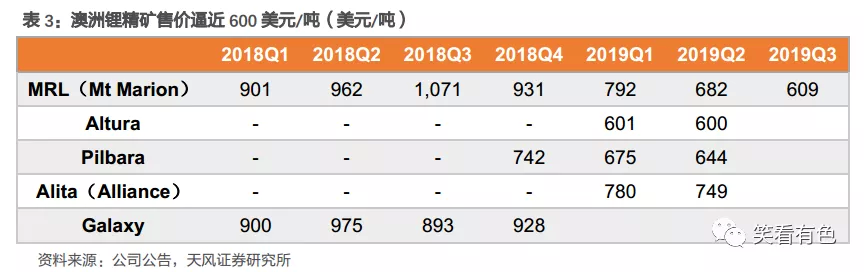

2019上半年西澳已经建成的锂矿山持续放量,资源端已经进入实质性过剩阶段,锂精矿随着锂盐价格逐季度下降。目前锂精矿价格已经接近新开矿山的现金成本线。四季度锂精矿价格大概率会跌破600美元/吨,如果部分西澳矿山出现停产,锂盐的价格底部就可以得到确认。

供给继续攀升,但产销出现分离

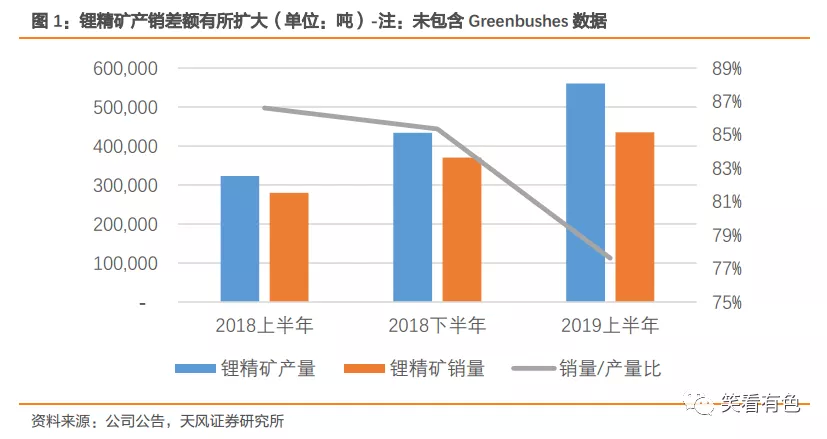

矿山已经于18年建成的Altura、Pilbara和Alita是上半年增量的主力。除Greenbushes之外的西澳五大矿山上半年生产锂精矿约56万吨(折合碳酸锂约7万吨),相比2018下半年增长29%,同比增长73%。19年上半年,几大主力矿山销售锂精矿约43.5万吨,销售量为产量的78%(未包含Greenbushes情况)。尽管部分的产销差额可能由发货时间差异所导致,但是产销差额扩大的趋势一定程度上反映了锂矿企面临阶段性供给过剩的困境。

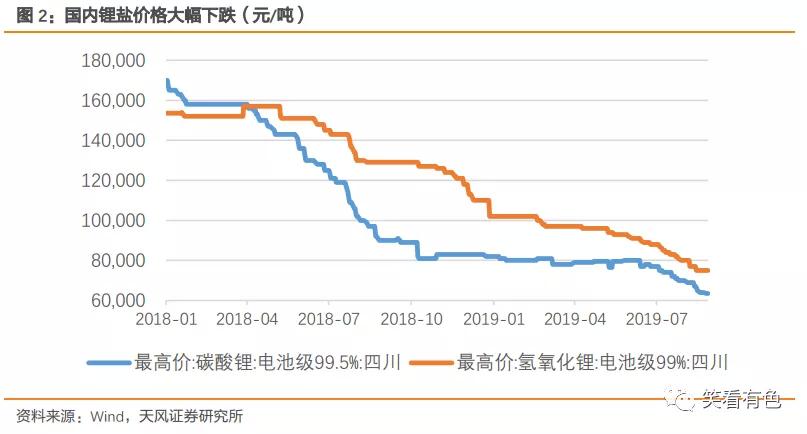

在短期供给过剩的压力下,锂价继续承压

国内电池级碳酸锂价格已经跌至6.5万元/吨以下,而澳洲锂精矿的公告销售价格已经逼近600美元/吨。部分生产成本过高的矿企可能将面临亏损,而中游端部分未掌握资源的锂盐加工企业,盈利水平也将受到较大影响。2018年前三季度,SQM等海外巨头的锂盐销售价格相对国内价格保持有一定溢价,但是进入19年之后,该溢价已经逐渐减小,海外锂盐价格可能将回调至1万美元/吨。

锂价逐渐逼近矿企现金成本线,价格继续下行空间有限

根据各公司公告统计,除天齐锂业旗下Greenbushes矿山以外,其他大部分矿山的生产成本预计都将超过400美元/吨、部分矿山目前的现金成本仍高于500美元/吨。经过测算,高成本矿山折算到锂盐价格接近5.7万元/吨,与当前国内电池级碳酸锂锂价只剩下约5000元左右利润空间。若锂价进一步下跌,高成本矿山将面临较大的经营压力。

扩产可能延期,锂盐价格底部有待确认

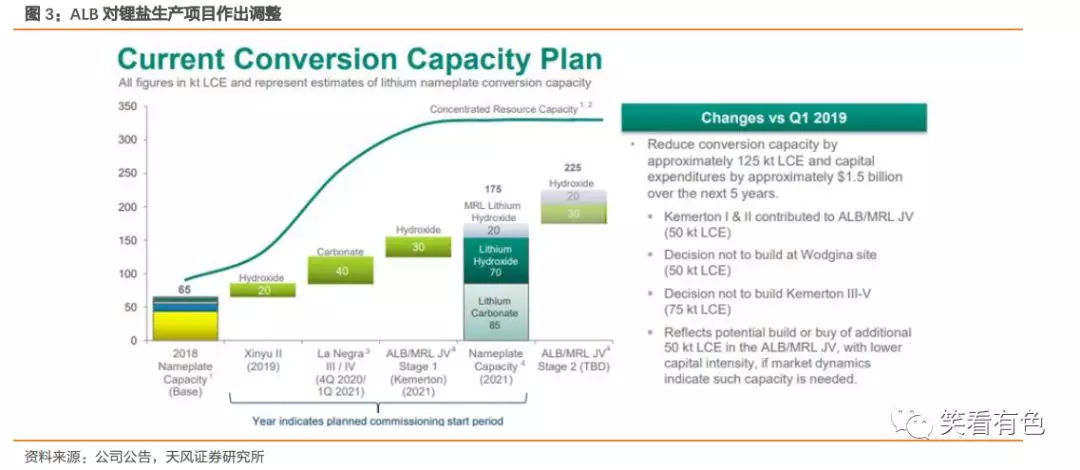

随着行业景气度的走低,部分锂资源龙头企业开始调整远期的锂盐扩产计划。ALB延迟了远期12万吨氢氧化锂的扩产,澳洲的Alita Resources已经因为债务违约进入重组谈判。若四季度锂精矿跌破600美元/吨,部分高成本西澳锂矿山有可能进行减产或停产,锂盐价格的底部区域有望得到确认。

风险提示:新能源汽车发展低于预期的风险,上游供给释放超预期的风险。

2019上半年西澳已经建成的锂矿山持续放量,资源端已经进入实质性过剩阶段,锂精矿随着锂盐价格逐季度下降。目前锂精矿价格已经接近新开矿山的现金成本线,部分项目已经推迟或取消了新的扩产;四季度锂精矿价格大概率会跌破600美元/吨,如果部分西澳矿山出现停产,锂盐的价格底部就可以得到确认。

1. 澳洲锂供给攀升但产销出现分离,供应过剩压力显现

2019年上半年澳洲锂供给持续攀升。矿山已经于18年建成的Altura、Pilbara和Alita是上半年增量的主力。除Greenbushes之外的西澳五大矿山上半年生产锂精矿约56万吨(折合碳酸锂约7万吨),相比2018下半年增长29%,同比增长73%。

产量与销售量开始出现分离。19年上半年,几大主力矿山销售锂精矿约43.5万吨,销售量为产量的78%(未包含Greenbushes情况)。尽管部分的产销差额可能由发货时间差异所导致,但是产销差额扩大的趋势一定程度上反映了锂矿企面临阶段性供给过剩的困境。

南美盐湖锂盐供应稳中有升。SQM19年上半年锂盐销量达到2.27万吨,同比增长7.58%;Orocobre的实际产量一直未达到其项目设计产能,上半年锂盐销量为6917吨,同比增长9.67%。另外两家巨头ALB和Livent未公布具体产销数据,根据公司Presentation内容,ALB一季度销量同比减少3%而二季度销量同比小幅增长3%,Livent锂盐销量上半年同比增长20%。

2. 锂价继续承压

在短期供给过剩的压力下,锂价继续下跌。国内电池级碳酸锂价格已经跌至6.5万元/吨以下,而澳洲锂精矿的公告销售价格已经逼近600美元/吨。部分生产成本过高的矿企可能将面临亏损,而中游端部分未掌握资源的锂盐加工企业,盈利水平也将受到较大影响。

南美盐湖锂盐价格继续下跌。2018年前三季度,SQM等海外巨头的锂盐销售价格相对国内价格保持有一定溢价,但是进入19年之后,该溢价已经逐渐减小。SQM在2019年2季度的锂盐销售均价已经回调至约1.15万美元/吨,折合人民币价格约8万元/吨。Orocobre的锂盐价格已经跌至8220美元/吨,折算到人民币该价格甚至低于国内电池级碳酸锂价格。

3. 价格逼近矿企现金生产成本线,继续下行空间有限

锂价逐渐逼近矿企现金成本线,价格继续下行空间有限。根据各公司公告统计,除天齐锂业旗下Greenbushes矿山以外,其他大部分矿山的生产成本预计都将超过400美元/吨、部分矿山目前的现金成本已高于500美元/吨。目前锂精矿按照前一季度碳酸锂价格定价,以此推算四季度锂精矿价格大概率跌破600美元,成本较高的企业面临较大压力。若锂精矿价格跌破600美元/吨,现金成本较高的矿企将面临经营压力。

以生产成本较高的Bald hill矿山为例,假设锂盐加工成本为2万元/吨、美元汇率为7、精矿转化率为8,那么该矿山现金成本折算到锂盐价格达到5.71万元/吨,与当前国内电池级碳酸锂锂价只剩下约5000元左右利润空间。若锂价进一步下跌,高成本矿山可能出现减产甚至停产的情况。

4. 扩产可能延期,锂盐价格底部有待确认

市场逐渐回归理性,锂供给的高速增长有望放缓。随着行业景气度的走低,部分锂资源龙头企业开始调整远期的锂盐扩产计划。以全球锂盐龙头ALB公司为例。公司在近期公告中表示,公司将延迟远期12万吨氢氧化锂的扩产计划,同时公司将澳州Kemerton氢氧化锂项目更改为ALB/MRL合作的JV项目以减轻资本开支压力。西澳部分高成本锂矿企也陷入经营困境,拥有Bald Hill矿山的Alita Resources已经因为债务违约节约进入重组谈判期。

在2017-2018年锂盐价格较高的时期,各大锂盐或锂矿生产商均公布了庞大的项目扩产计划,然而当锂价出现大幅下跌后,在产项目的盈利能力将出现下滑,规划的远期项目投资回报率将降低,锂生产企业有可能对远期的扩产计划进行调整。若四季度锂精矿跌破600美元/吨,部分高成本西澳锂矿山有可能进行减产或停产,锂盐价格的底部区域有望得到确认。

5. 风险提示

新能源汽车发展低于预期的风险,上游供给释放超预期的风险

扫码下载智通APP

扫码下载智通APP