从TMK到J-REIT:为何说日本不动产证券化是中国可对标最佳范本

本文来自微信公众号“REITs行业研究”,作者:车阳。

J-REIT对中国公募REITs的启示在于,我们以何种方式实现公募化?从TMK到J-REIT,实际上是赋予了权益级证券(一个是优先出资,一个是投资证券)不同的公开性和流动性。

对于中国的类REITs到公募REITs路径,目前探讨的“公募基金+ABS”模式,实际上是嫁接一个SPV(即公募基金)来实现公募化。这与国内的REITs结构的选择有关。日本无论是TMK还是J-REIT,都对应于到公司实体。而中国的类REITs,无论是在ABS层面还是私募基金层面,都是以契约形式体现的,没有实体法人。

因此,我们在走向公募REITs的时候,通过嫁接契约(公募基金也是契约),完成公募化的过程,是在早期阶段发展公募REITs的现实选择,与J-REIT之路虽然不同,却也有逻辑的合理性。

从长远计,日本式的上市“投资法人”模式,或许会成为中国公募REITs的2.0版本。从1.0到2.0之路,其实没那么难。

中日两国,历来就在经济上具有相似性。

或许很多人已经忘记了,中日之间的交往可以追溯到隋唐年间,尤其在唐朝,日本曾派遣大量唐使学习中国文化,不仅仅如此,有史料记载,日本还曾派出了无数美女来到大唐通婚,希望能将大唐男儿的优良基因也一并带回去。所以,大和民族从文化到血缘和中华民族的渊源由来已久。

尤其在改革开放之后,中日之间的交往更加密切。日资成为我们最早使用的外资,日资企业也是最早落户国内的海外企业,直至今日我们的很多经济领域依然残留着日本的影响。

事实上,近年来,中日两国在经济发展上都不约而同地走上了同一条路,区别只是日本在现代成为了先行者。那些在日本曾经发生过的很多故事,无论是经济大发展还是大萧条,如今在中国正在或者准备重演。

因此,我们从日本的历史经验出发去看待中国当下所面临的问题,就显得极具现实意义。

日本的不动产证券化,在经历过2008年金融危机的洗礼,主动承担起安倍政权重振日本经济的重要角色,让已经崩盘十年的不动产市场走向复苏与规范的轨道。

反观中国,虽然没有经历日本的泡沫式崩溃,但在经济转型过程中,中国房地产金融问题涉及广泛,找到一个合适的对标参照,极为重要。

这本书为我们带来了一个思考线索:日本的不动产证券化,也许是我们可以对标和学习的范式。

日本不动产证券化的两大分野:私募型与J-REITs

日本不动产证券化的正式启动可追溯至1998年的SPC法颁布,直到日本版不动产投资信托基金(J-REIT)自2001年开始在东京证券交易所正式上市,目前已经有超过50余支,其持有的存量不动产规模约1万亿人民币左右,是目前亚洲最大的REITs市场。

说起日本的不动产证券化,人们常常想到的便是J-REIT。确实,J-REIT在规模扩张、业绩表现和治理结构上,都取得了不错的成就;而且作为上市/公募型的结构,J-REIT信息公开、高度透明,备受瞩目也是理所当然。

但是纵观整个日本不动产证券化的市场,会发现日本的不动产证券化市场发轫于私募型,在J-REIT出现之前的1998年9月到2000年3月末,在关东财务局登记备案的SPC架构有37件,资产证券化产品发行总量达到2.15万亿日元。

不仅如此,即便在J-REIT已经发展成熟的今天,日本私募型证券化依然具有相当大的规模和影响力,其发行规模与J-REITs旗鼓相当。J-REITs和私募型在日本不动产证券化领域各有所长,平分秋色。

资产流动性型”与“资产运用型”证券化的区分

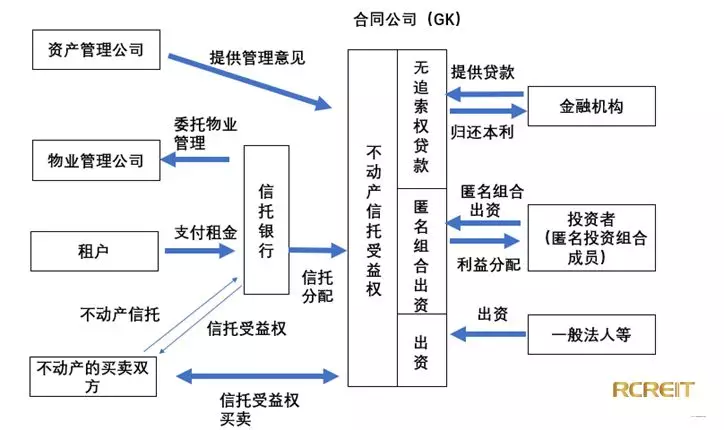

私募型证券化的典型代表是TMK(日文读音“特定目的公司”的简写,旨在实现特定资产证券化功能的载体)和GK-TK结构(日文读音“合同会社-匿名组合”的简写,与TMK在法律结构有差异,证券化的流动性不及TMK,但灵活性更好)。

值得指出的是,以TMK为代表的SPC流动型的证券化方式,与中国当前的类REITs结构,具有相当程度的可对比性,而J-REITs对中国公募REITs的演进亦有借鉴价值。

在日本,私募型证券化与J-REITs对应的主要法律是:《资产流动化法》与《投资信托与投资法人法》,分别颁布于1998年和2000年,可以说是日本不动产证券化之路最为重要的里程碑。

1998年9月,日本出台《关于由特别目的公司实现特定资产流动化的法律》(简称SPC法),为日本房地产证券化奠定了法律基础。

但由于这部法律在实际执行的过程中,存在审批程序繁琐、破产隔离体系设计不严谨、税收体制不完善等问题,2000年5月31日,日本政府对这部法律进行了修正并进行了颁布。(同时该法的名称也改为:《资产流动化法》)。

资产流动化法实施以后,TMK模式作为一种私募证券化产品被广泛采用。

日本政府在2000年5月修订了现行的《关于投资信托以及投资法人的法律》(简称投信法),引进了日本版房地产投资信托(J-REIT)。

2001年9月,由三菱地所和三井不动产两大地产巨头作为发起人JRE和NBF两只J-REIT率先上市,正式拉开日本房地产证券化市场的序幕。

TMK模式主要是解决资产的流动性问题,是基于特定资产的证券化。而J-REITs除了流动性之外,更多体现的是管理人的资产运用性功能,即资产组合的买卖与价值提升。

因此,两种证券化模式也被称为“资产流动型证券化”和“资产运用型证券化”,其SPC载体的功能常常形象的被称作“资产容器”和“资本容器”。

尽管都是不动产的证券化,但是从功能出发,TMK是为了实现资产的流动,J-REITs则是资本的运用;从主体性质角度出发,TMK是特殊目的公司,而J-REIT是投资法人,从称谓上就能看出两者的差异。

不动产信托受益权:证券化之重要工具

在剖析公募与私募两种证券化方式之前,有必要解释一下日本不动产证券化中常常碰到的一个概念:不动产信托受益权。

在日本的不动产证券化过程中,原始权益人将资产转移(出售)至SPV的过程中,常常是以信托受益权的形态来操作,从而避免资产所有权的转移。

不动产信托,指的是不动产所有者委托第三方(受托人),对不动产进行管理和处置,受托人代行所有者对资产享有的权利。在不动产信托的结构中,原始权益人不再持有实物资产,拥有的是“不动产信托受益权”,这与持有实物资产享有同等的经济效力和法律效力。

在不动产证券化中,因为有很多外部专业的资产运营公司,所以信托的受托人多常以资产所有者的身份出现,向租户进行招租并收取租金等。如下图所示:

日本不动产信托受益权的形成与转移

在证券化的过程中,不动产信托受益权的结构之所以如此安排,主要有三点原因:

第一,交易成本低。与直接进行资产交易相比,使用不动产信托的交易成本是很低的,在不动产流通环节中,税收几乎可以减免。资产所有权的转移是物权的转移,而信托受益权的转移是债权的转移。

第二,如果是股份公司或合伙企业作为证券化载体SPC的话,信托结构就更为必要了。

因为如果是股份公司或合伙企业直接持有经营性物业的话,需要遵循“不动产特定共同事业法”的规定,从事不动产事业的主体(SPC),作为不动产特定事业者,要满足资本金不低于1亿日元等要件,同时还要取得相应的行业许可。

这对于普通的股份公司或合伙企业来说,往往难以具备相应条件。但如果这个SPC持有的是不动产的信托受益权,则不必适用于这个法律,相应许可也不需要了。

第三,信托的受托人安排,在不动产证券化的过程中,有助于操作的规范性和交易的安全性。

首先,作为受托人的信托银行,在受托资产的过程中,要对物业的合理性、规范性以及相应的权利关系做全面调查。这对于证券化来说,对资产已经通过信托银行做过了受托审查,相应的法律风险降低了很多。

另外,在信托期间,信托银行作为不动产的所有者,负责资产管理的相应事务,或者与委托经营方签署相应协议,这对于证券化期间的不动产管理来说,提供了非常好的便利条件。

最终,即便在证券化退出的时候,信托银行也已经和房产中介等资源有长期的合作关系,有很强的资产处置能力,为证券化产品的兑付提供有力保障。

国内虽然也有基于不动产的信托受益权的概念,但与日本的不动产信托受益权还是有较大的差异。国内的信托受益权往往是信托公司作为信托计划的受托人,向不动产的所有者进行股权或债权的融资。

以股权或者债权为基础,形成的信托受益权,其受益人为信托计划的投资人。换言之,信托公司与不动产所有者的关系,是融资方与投资方的关系,而不是委托与受托的关系。

而日本的不动产信托结构中,委托人和受益人均为不动产的原始权益人。信托受益权形成后,信托银行作为受托人行使资产所有者的权利与职责,资产的原始权益人作为受益人享受资产所有者的经济收益。

可以说,日本的不动产信托受益权,是一种权利转换的安排,即业主方从资产所有权到信托受益权的转换。

日本TMK模式与中国类REITs的比较

前文对日本TMK模式的特点做了概述性说明,接下来对此稍作详细的阐释,并与中国的类REITs做简单对比。

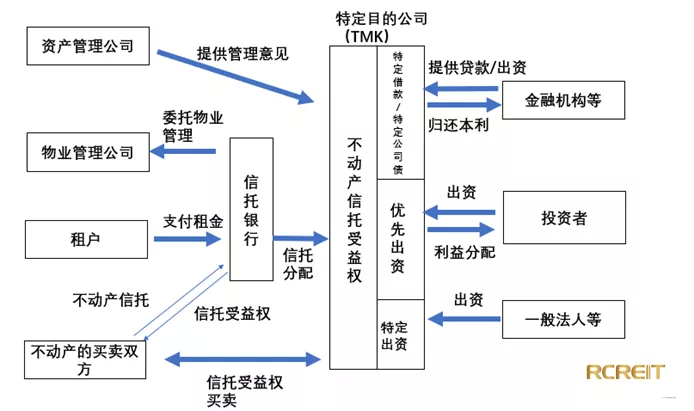

TMK作为特殊目的公司,基于《不动产流动性法》为基础,是专门用于承接不动产证券化的法律实体。TMK受让的可以是实物不动产,亦可受让前文所说的“不动产信托受益权”。

因不动产信托受益权的转让,不涉及不动产交易税费,成为更受欢迎的基础资产。因此,接下来就以不动产信托受益权为例,对TMK结构进行解析。

不动产的原始权益人将资产委托给信托银行,获得信托受益权,并将其转让给TMK(特殊目的公司),并取得转让对价。信托银行委托专业的资产管理公司(PM)来管理物业,并向租户收取租金作为信托收益分配给TMK。

TMK则通过发行特定资产的对应证券(如特定社债和优先出资证券)进行融资,向原始权益人支付交易对价,完成特定资产的取得。该特定不动产产生的租金收益或售出价值由TMK的债权或股权投资人进行分配。

值得指出的是,在TMK的融资结构中,一方面可以直接从银行申请特定借款,另一方面是发行“特定社债”来作为债务融资的主要方式。特定社债是基于特定资产发行的债券产品,在日本的金融商品分类中属于“第一项有价证券”的范畴。

其功能虽然与“无追索型银行贷款”(所谓无追索指的是基于资产的贷款,不追索至主体)类似,但作为有价证券其主要遵从的是“金融商品交易法”。

TMK除了发行特定社债的债务融资外,也发行属于权益级的证券融资,比较典型的是“优先出资证券”,这是属于金融商品中的第一项有价证券,不过也是属于一种权益级证券。

除此之外,也会安排一些特定出资,功能上类似于劣后级的权益出资,但不属于有价证券。如下图所示:

如果熟悉中国类REITs的结构,可能会发现TMK与之有很多相像的地方。中国的类REITs是以“资产支持专项计划(ABS)”作为不动产证券化的主要载体,类似于TMK的功能。

而在类REITs结构中,ABS持有的资产也并不是不动产的物权,而是认购由私募基金管理人发行的私募契约型基金份额,契约型基金再通过股债结合的方式持有目标资产所在项目公司的股权。

实际上,中国类REITs结构中的契约型基金份额,与TMK结构中的不动产信托受益权的功能类似,都是一种资产金融化的安排。只是不动产信托受益权在金融商品交易法中,属于第二项有价证券,有更明确的法律属性。

另外,不动产信托受益权的受托人信托银行,通过与外部专业机构合作,承担主要的资产管理职能,而国内的私募基金管理人在类REITs中的角色还达不到主动管理的程度,更多的是基金架构的搭建和基金层面的管理,对资产层面的掌控是比较弱的。

信托受益权的形成过程中,并没有发生资产在产权层面的转移,而是一种权利转换,所以在资产证券化过程中税务的摩擦较小。而类REITs中的私募基金实际上是受让了目标资产的股权,因此涉及到所得税和土增税问题,这也正是国内REITs结构中的难点。

而从融资端来说,日本TMK的特定社债对应于中国类REITs中的优先级,也有信用评级和本息兑付的要求;而TMK中的“优先出资”和“特定出资”,则对应于国内类REITs的权益级,不需要评级,主要是分享本息兑付后权益部分的收益。

需要指出的是,在日本的证券化结构中,资产端和负债端处在一个载体中实现,即TMK的特殊目的公司安排。因为TMK可以作为SPC直接受让资产,也能发行证券,因此在资产、负债和权益上的结构安排上是相对清晰简单的。

而国内的类REITs结构中,专项计划ABS的基础资产是私募契约型基金,在契约型基金持有目标资产的过程中,还要进行债权的构造,才能实现资本弱化的功能。

因为ABS的优先级虽然是类似于TMK中的“特定社债”属性,但不是私募基金的债、更不是目标资产所在项目公司的债。

因此,国内的类REITs实际上的架构安排要比日本TMK模式复杂的多,为实现权益资本弱化的目的,往往要在ABS层面之外,构造出债权关系,才能降低税务摩擦成本。

所以,为了完成一个类REITs,往往需要花费大量的工作进行资产和债务的重组安排。

在国内类REITs的机构中,实际上是由专项计划(ABS)、私募基金和项目公司,共同完成了类似于TMK的功能。下图为国内类REITs的机构:

J-REIT的结构安排对中国公募REITs的启示

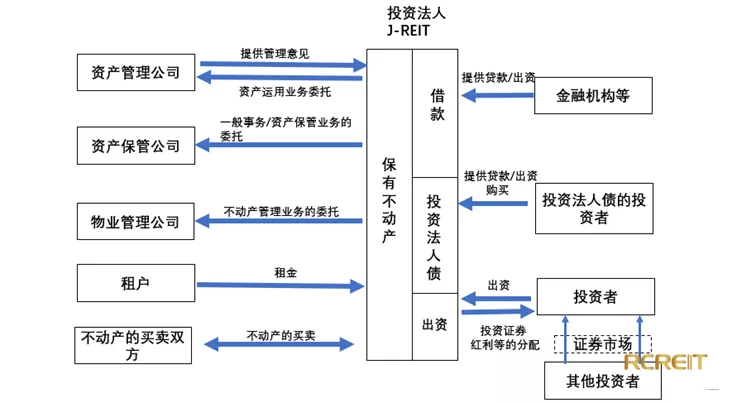

J-REIT就是日本版的不动产投资信托。不动产投资信托,是指从2000年11月《关于投资信托和投资法人的法律》(以下称“投信法”)修改后启动,以不动产为主要运营对象的投资法人或投资信托的总称。

美国的不动产投资信托(Real Estate Investment Trust)简称“REIT”,因而日本版就称为J-REIT或直接称为REIT。

J-REIT的投资架构

J-REITs的证券化载体是“投资法人”。

从资产端的角度,与TMK并没有太大差异,既可以受让实物不动产,也可以受让不动产信托受益权。

从融资端来说,债务融资部分一方面可以通过直接向银行贷款的方式,也可以发行“投资法人债”,与TMK发行的“特定社债”同属于第一项有价债券。特定社债是基于特定资产发行的债,而投资法人债是基于法人主体的债。

总体来说,与TMK的资产流动化载体相比,J-REIT更多的是一种资产管理的载体,融资也不局限于特定资产。而J-REIT的权益级部分被称为“投资证券”,是在日本证券交易所上市交易的证券。

人们常说的J-REIT投资份额,指的就是“投资证券”。J-REIT和私募型证券化不同,J-REIT的投资份额是有价证券,流动性很高,价格时刻变化。

从资产证券化的公开性和流动性角度来看,J-REIT比TMK的确更近了一步。最明显的差异是二者基于的法律层面不同,一个是资产流动法,一个是投资法人法。

但作为资产证券化载体的角度来看,二者在资产端方面的差异不大,都是实物不动产或者不动产信托受益权;

在融资端,也无非是权益和债务两种主要方式,债务部分的融资并没有本质差异,主要在于权益级的融资。J-REIT是把权益级融资推向公开市场,作为类似于股票一样,在交易所进行交易。

对中国公募REITs的启示在于,我们以何种方式实现公募化?从TMK到J-REIT,实际上是赋予了权益级证券(一个是优先出资,一个是投资证券)不同的公开性和流动性。

对于中国的类REITs到公募REITs路径,目前探讨的“公募基金+ABS”模式,实际上是嫁接一个SPV(即公募基金)来实现公募化。这与国内的REITs结构的选择有关。

日本无论是TMK还是J-REIT,都对应于到公司实体。而中国的类REITs,无论是在ABS层面还是私募基金层面,都是以契约形式体现的,没有实体法人。

因此,我们在走向公募REITs的时候,通过嫁接契约(公募基金也是契约),完成公募化的过程,是在早期阶段发展公募REITs的现实选择,与J-REIT之路虽然不同,却也有逻辑的合理性。

从长远计,日本式的上市“投资法人”模式,或许会成为中国公募REITs的2.0版本。从1.0到2.0之路,其实没那么难。希望该书与本文能为中国REITs从0到1的跨越,提供一点养料支持。

扫码下载智通APP

扫码下载智通APP