好未来(TAL.US)VS新东方(EDU.US),谁才是“K12教育一哥”?

本文来自微信公众号“未来金融研究院”,作者:米妮。

K12教育行业护城河讨论

因传统文化原因,中国家庭教育投入较高。我国K12教育行业市场规模2020年预计达到8,000亿,逐年稳步增长。文化带来的护城河,注定K12教育产业具备抗周期属性,天花板高。如中国的白酒文化造就了茅台,K12产业链造就了好未来(TAL.US)和新东方(EDU.US),稳坐塔尖第一梯队。

好未来:在国内K12产业有绝对优势。 学习中心截止2019年5月31日为725个。2020年财年第一个季度学生注册量为1.78m, 比去年增加41%。收入来源主要有三部分,小班课(学而思培优)占比总收入的78%, 1对1课程,以及学而思网校。未来大力发展线上网校业务,旨在用科技推动教育,提升效率和盈利水平。(注:好未来财年截止日为每年2月28日。)

新东方:成立26年的新东方,发展全链条英语培训,从幼小到大学辅导,产品丰富。新东方近年也进军K12领域,学习中心数量在2019财年已达1233家,4季度报名人数约为27万。未来继续注重线下,探索下沉市场机会。(注:新东方财年截止日为每年5月31日。)

第一梯队的护城河讨论

K12市场的一个显著特点是集中度低,新东方加好未来年目前营收不足400亿,龙头公司市占率仅为5%左右(400/8000亿)。据新浪报道,2017年一线城市参培率为68%,二线城市为63%。三四线城市也大致维持在50%水平。由于减负政策,过多的占用学生课外时间来培训可能性不大。暗示K12领域进入成熟期,一二线城市相对饱和,头部企业在争夺存量市场。配合政策调整,行业频繁出现整合,是成熟行业的重要特征。

短期再出现一家能进入第一梯队的机构可能性大吗?

北京教培机构是全国标杆,两家公司都起源北京并非偶然。因教育市场特殊性,从落后地区向一线城市进攻,逻辑难说通。地方巨头具备师资和渠道优势,可应对第一梯队的防御。但优势难以复制去其他城市。另外,北京教培市场目前高度成熟,再容下一家类似体量的很难。

龙头梯队集中度未来有望提高吗?

不同省份的小升初、初升高乃至大学考试都是不同的。这是决定K12行业集中度难以提升的一个重要因素。尤其在三四线城市,公立学校老师带私课抢走大部分生源。对于学而思来说,快速拓展的优势在于标准化可复制模式,体现在58%的收入从前5大城市来的(如北京,上海,南京等强一二线城市),地域性特征明显。公司提出了2020财年的收入增长为32%-35%,低于过去的50%+,暗示符合学而思线下拓张的地区在减少。

除了本地竞争,今日头条/百度具备流量和分发优势的企业,也进军在线教育K12市场。在线教育也是学而思未来的主攻领域,与头条比,学而思在内容上有优势。但需要大量前期技术支出,已经反映在本季度的报表,大幅影响利润导致股价大跌。头条因具备流量优势,互联网获客成本相对低,但头条的客户画像偏中低收入,与在线教育用户群体匹配度存在差异,转化率值得打问号。

新东方未来主打下沉城市,在地方招聘有优势,因具备品牌影响力,本季度报表也取得相对不错的成绩。但不管线上线下,教育产业流量变现慢,优秀教师带走学生的问题(学生愿意付费给老师而不是平台),获客和留存的问题都难以解决。

未来第一梯队收入大幅增长可能性大吗?

收入增长是市场关注的重要指标之一。若要提高收入,要么增加学生数量,要么增加课程价格。根据行业集中度差的特性,大幅提高学生数量的时期已经过去。教育作为民生产业,课外辅导的收入很难做到完全市场化,受国家调控影响,对于现有的客户也很难导流新的收入入口。

暗示新东方和好未来收入已进入平稳发展区间,如公司指引30%左右。

教育行业分析总结

民营教育包括K12产业链,行业天花板高,对于第一梯队企业(好未来,新东方)护城河宽。但行业集中度很难提高,偏散户化,是由教育行业的特性决定的,归根到底教育是与人打交道的行业,不会像软件行业一样可以轻易复制。就算是龙头梯队,毛利达到50%-60%的情况下,净利润也不会大幅提升,因人员开支,销售费用,管理费用,技术投入,场地费用巨大。体现在新东方最新净利润下降33.5%到4,320万美元,而好未来出现历史上第一个季度的亏损730万美元。财报当天,好未来股价下降超10%。

不能随着集中度的提升,带来相应的经济和规模效应,是投资第一梯队教育企业的硬伤。

教育行业面临政策风险,2018年底对线上教育的收入确认改革已经对公司带来负面影响。对中小学生的减负,一旦涉及到课外辅导,公司业务受影响。对于AI科技带来对利润的提升需时间考察。

好未来VS新东方估值分析

为什么好未来估值可以反超新东方?(营收增速,高ROE)

营收增速

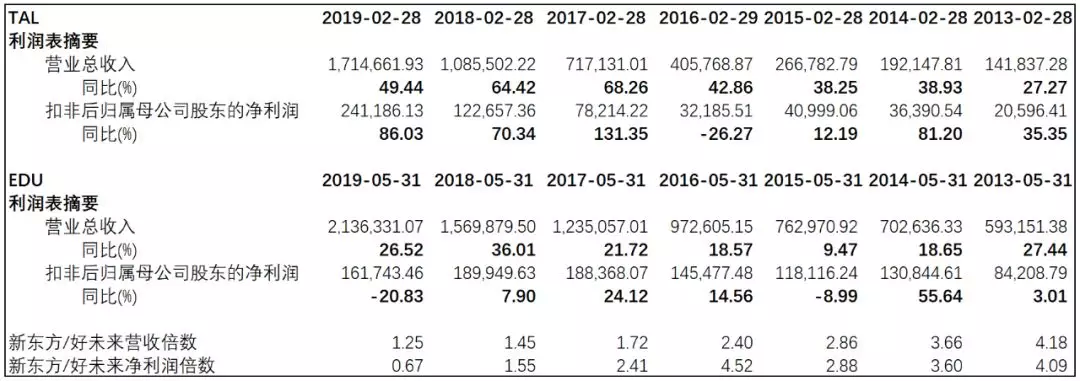

2017财年,好未来股价持续攀升,一举超过新东方。新东方虽然营收基数大,达到17.9亿美元,但好未来同比增长更高,为68.3%到10.4亿。

可见市场给予好未来的高估值在于其收入的快速成长性。

也体现在本季度财报好未来增速不及预期以及净利润亏损,市场给予股价的惩罚。

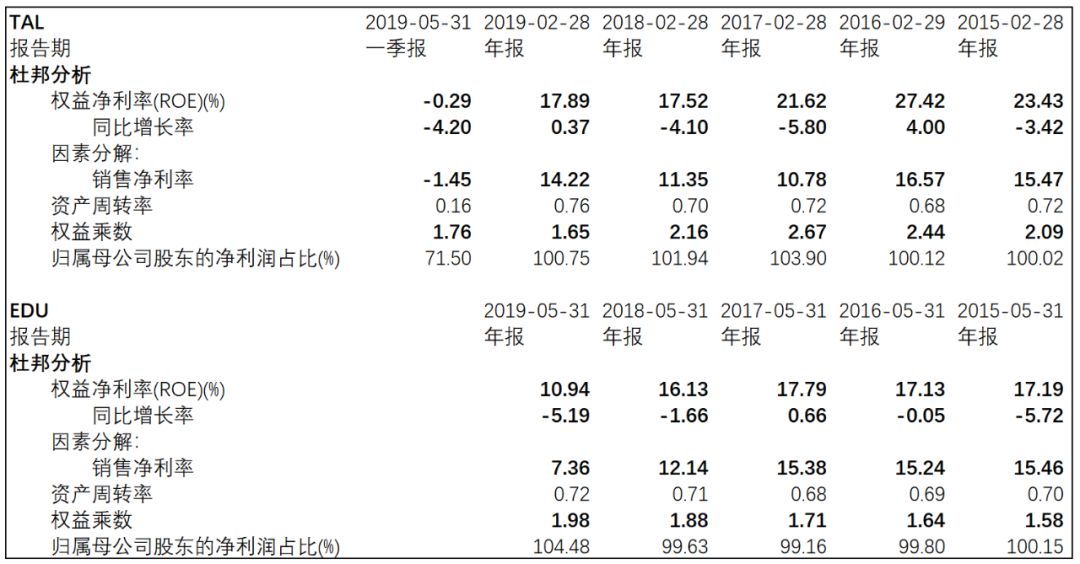

ROE分析

前五年的ROE, 好未来高于新东方,也是市场给予高估值的一个因素。

但分解看,两家的ROE增速都不稳定,难以为股东创造长期稳定的价值,尤其2018年,降低了超4%。

好未来的高ROE主要源自高权益乘数,也就是说用的债务成分比新东方高。

两家净利润率都走低,新东方的优势是净利润率比好未来稳定且高于好未来。暗示好未来的高速增长是牺牲利润得来的。

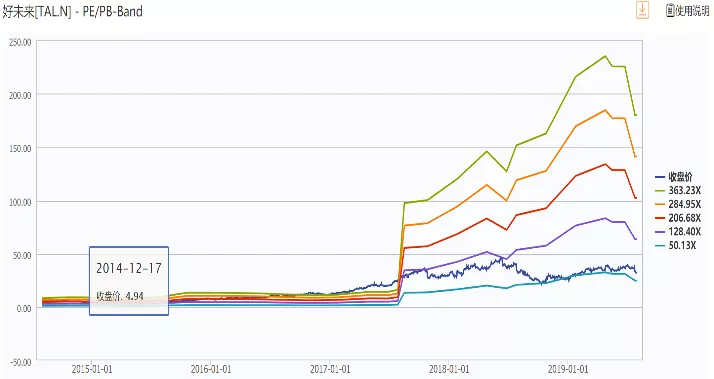

PE估值

好未来估值长期维持在50倍上下,在17-18年超过100倍。

高估值的背后是高的预期增长率以及龙头的溢价,但现在增速明显放缓,管理层预计明年增长率为32%-35%。

新东方的估值明显提升是从2016年起,但始终没超过60倍。

2018年随着整个行业竞争加剧,股价与好未来一起调整。

教育产业是朝阳的,但投资教育企业建议考虑其发展阶段,在上升扩张和收入加速期,市场容易给予估值提升。但一旦预期放缓,或有新的竞争对手出现,对企业容易造成业绩和估值双杀。一旦进入平稳增长区,净利润率承压,ROE随之走低。

对于好未来,最好的投资机会在2013-2014年左右,一线城市还有扩张空间,估值不到20倍。得益于标准化模式复制,优秀的管理层,以及企业快速发展期。目前阶段PE在20倍左右会有安全边际。

对于新东方,目前估值过高,公司已经到平稳增长阶段,管理层预计收入增速不到30%,目前阶段PE在20倍左右会有安全边际。

两家公司生命周期

细化两家公司的生命周期, 从上市开始到现在, 规模、增长、盈利在各个阶段的特点。

任何一家企业都会经历上面的生命周期图,下面分析好未来和新东方的成长路径。

好未来:

2003年成立,2010年上市,这7年期间属于初创期到初级成长期阶段。

2013年借助资本的力量,以科技推动教育的理念重新定位,得到资本市场大力认可。

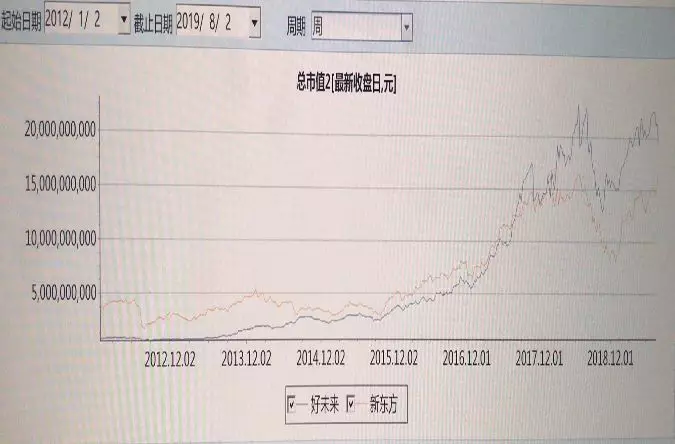

2013-2017年,公司在高速发展的轨道,收入方面年化40%-60%的增速,2017年市值首次超过新东方,形成双巨头。

2018年开始减弱扩张速度,公司进入初级成熟期,但仍能保持超30%的成长。

新东方:

1993年成立,2006年上市,在2013年之前无竞争对手,属任性增长期。

2012-2015年公司做内部调整,2016年开始再次扩张,K12也是其重要领域之一。

2014-2017年,好未来和新东方估值拉近距离。业绩规模新东方是好未来的2倍,但好未来增速遥遥领先。换句话说,估值缩减差距的3年里,好未来在高速成长期,而新东方已提前进入成熟期。

2018年,新东方继续在平稳的成熟期,预计收入增长保持25%以上。

市场给予两家不同估值的根本原因来自两家公司发展周期不同。好未来按高速成长期给予高于50-120倍的估值,而新东方按成熟公司给予30-60倍估值。现进入早期成熟期的好未来,在没有预期高速增长的情形下,估值未来能否维持在50倍以上,是值得投资人深思的。反观新东方的估值,基本与公司预期发展速度一致,保持在30倍左右,除去牛市因素。

两家公司盈利和市值对比

新东方VS好未来收入,盈利和市值对比:

过去七年,可以看出好未来的营收和净利增长率基本都超越新东方,并逐渐拉近营收和净利润水平。

2017年好未来营收和净利增长达到顶峰。当年净利增速130%,而新东方仅为24%。

成熟公司和高速发展公司的财务指标特性一目了然。

2017年也是好未来市值赶超新东方的重要节点,对应好未来破记录的营收和净利增长率,是市场给予其高估值的根本原因。

扫码下载智通APP

扫码下载智通APP