国庆长假期间的海外变化:特朗普尚难被弹劾,非农没那么悲观

本文来自微信公众号“债市覃谈”,作者为覃汉、肖成哲。

报告导读:

特朗普尚难被弹劾,但压力正在加大。长假期间,众议院相关委员会密集传唤特朗普团队成员,民主党对于弹劾共识较强,共和党党内观望情绪浓厚。从参众两院的席次结构来看,虽然弹劾案在众议院发起几成定局,但目前撕裂的政治生态下,特朗普基本盘仍然牢固,尚无迹象表明共和党将“抛弃”特朗普,弹劾在参议院通过概率不大。

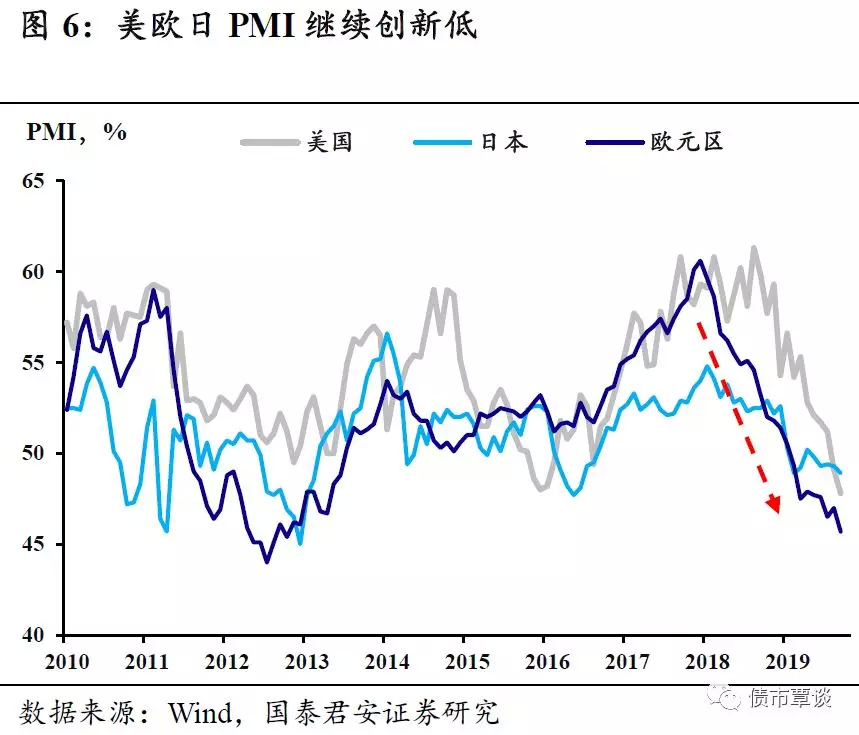

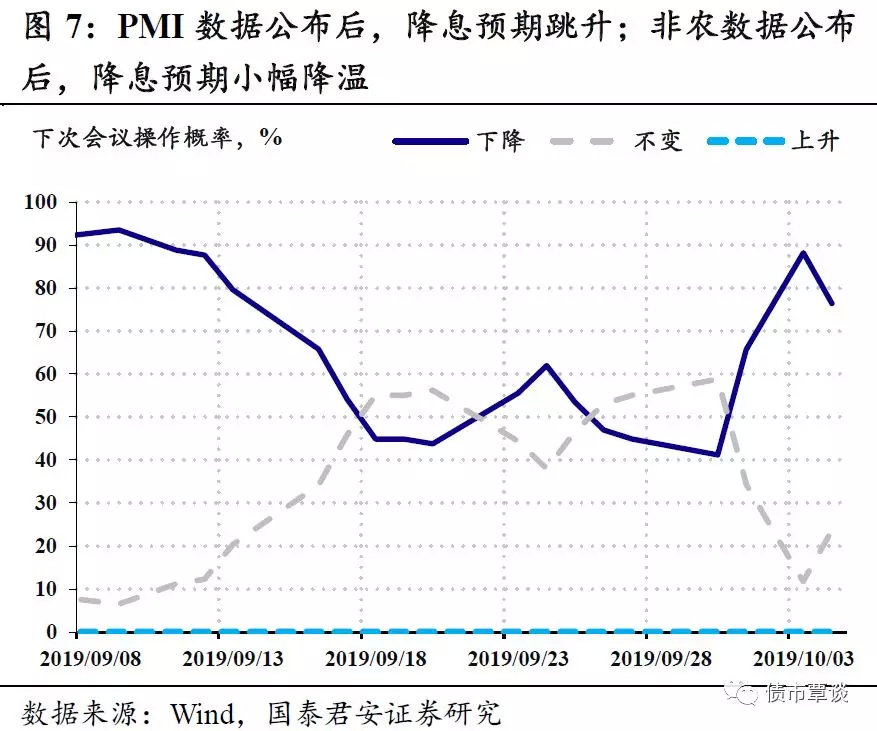

相比PMI,非农显得没那么悲观。长假期间公布的美欧PMI数据,继续下滑并位于收缩区间,总量和多个分项数据均创下数年来的新低;相较而言,非农数据虽然不及预、量缩价跌,但恶化程度有限。在上修前值后,Q3数据整体较前季小幅扩张,9月失业率创下50年新低,就业市场仍较为牢固。数据影响下,PMI公布后跳升的降息预期,在非农数据公布后略有降温。

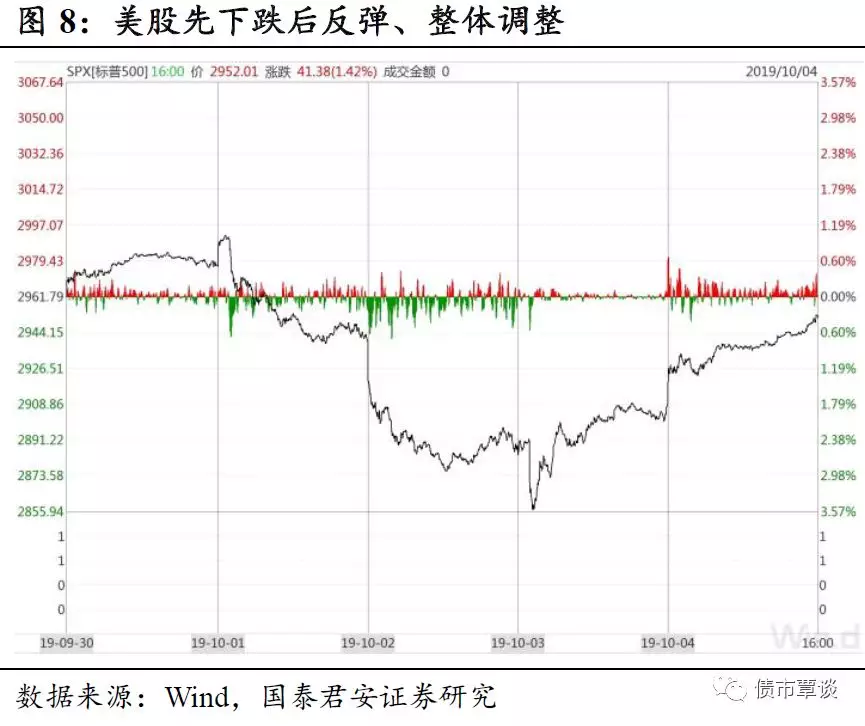

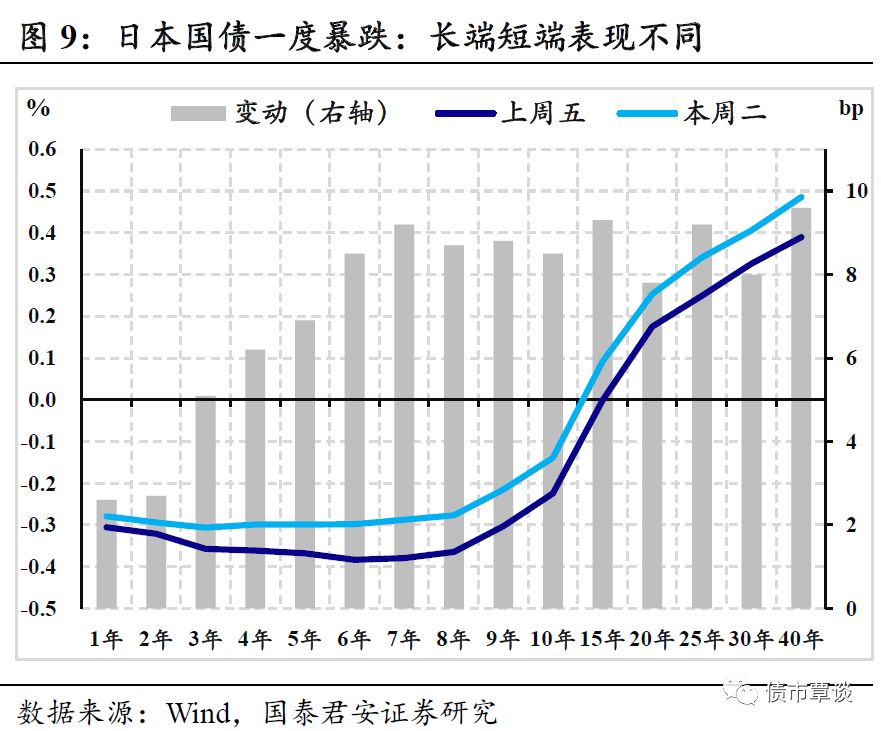

整体股跌债涨,日本国债暴跌事出有因。周初PMI新低、引致宽松预期上行、周五非农数据相对乐观,受此影响,欧美股市普遍先下跌、后反弹、整体调整,而各国国债在经济弱、宽松起的数据和预期之下普遍上涨。日本国债一度暴跌,原因在于上周二BOJ宣布降低10月份部分长债的购买额度区间,作为被日央行高度管控的日本国债市场,这引发了长端利率的显著调整。

对华压力难增加,日本国债暴跌影响有限。站在中国视角,特朗普政府对华极限施压建立在国内政治共识和经济较强的基础之上,从长假期间的增量信息来看,特朗普政府目前很难对华继续增大压力,但这未必意味着协议的快速达成。而国内对于日债关注有限,情绪面影响不大;中国国债和日债投资属性不同,抛售日债的买盘未必外溢至中债,从历史来看,日本国债暴跌对于国内影响有限。

国庆长假期间,国内消息面平淡,但海外增量信息较多,政治层面特朗普弹劾案继续推进;经济层面美欧日PMI延续颓势,美国大小非农数据低于预期;资本市场表现层面上,全球股市整体调整,国债利率大多下行,但日本似乎是个例外。下面我们将从政治、经济和资本市场表现三个方面梳理国庆长假期间的重要事件。

1. 海外政治:特朗普被弹劾尚无忧,但压力在增大

美国总统的弹劾的过程:众议院过半数发起、参议院三分之二“定罪”。简单而言,可以有两个步骤,发起在众议院(控诉权),发起弹劾过程的条件是众议员中支持者达到简单多数;裁定在参议院(审判权),裁定总统有罪、弹劾成功的标准是参议员中支持者达到三分之二。

美国历史上的总统弹劾过程:两位经历弹劾、并未成功;一位在弹劾前辞职。美国历史上有两位总统曾经被弹劾:1868年的安德鲁•约翰逊(Andrew Johnson),以及1999年的比尔•克林顿(Bill Clinton)。两人均是在众议院动议弹劾、在参议院并未定罪。比较特殊的是1974年的理查德•尼克松(Richard Nixon),由于水门事件的事件性质和影响,尼克松在众议院发起弹劾动议之前便主动请辞。

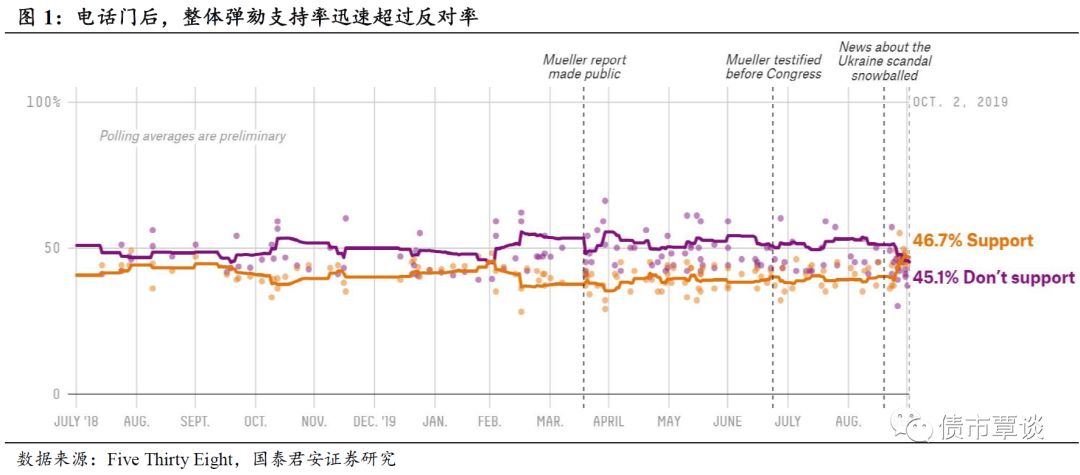

“乌克兰电话门”事件之后,整体的弹劾支持率速上行,首次明显的超过了反对率,长假期间的具体进展如下:

众议院开始证据收集的过程,白宫方面不予配合。目前处于众议院收集证据阶段,关键的事件节点来看,特朗普和乌克兰总统泽连斯基的电话录音已经公布、特朗普身边的相关工作人员(国务卿蓬佩奥、特朗普私人律师朱利安尼等)目前在被众议院相关委员会传唤,但当地时间4日早些时候,白宫已发表强硬声明,表示在弹劾调查获众议院全体投票通过之前,不会予以配合。

新的“告密者”出现。而作为重头戏的国会听证尚未确定日程,首位“告密者”尚未现身,但已经同意出席未来的听证会。而据《纽约时报》5日报道:又有一名“电话门”的知情人员,正在考虑是否应该申诉,并到国会作证。

从两党表态来看:民主党党内态度较为鲜明(此前一致不愿发动弹劾的佩洛西态度转变,一个重要原因就是民主党党内弹劾呼声很强),与此对比,共和党党内大佬尚鲜有对特朗普“电话门”正式表态,大多保持沉默,观望氛围较为浓厚。

未来展望:众议院发起弹劾已成定局;参议院定罪概率低,但存在不确定性。从成功发动弹劾来看,众议院435名议员中,除独立党派1人、暂时空缺1人,剩余433个席次,民主党以235:198领先共和党,考虑到目前民主党在该议题上的整体态度,弹劾案在众议院闯关成功、正式发起已经基本成为定局。

但在参议院层面,超过三分之二,意味着在100名参议员中至少要67人支持,目前参议院席次为共和党53人、民主党45人、独立党派两人,假设独立党派2人与民主党行动一致(可能性较大),至少需要20名共和党议员倒戈,存在较大的难度。

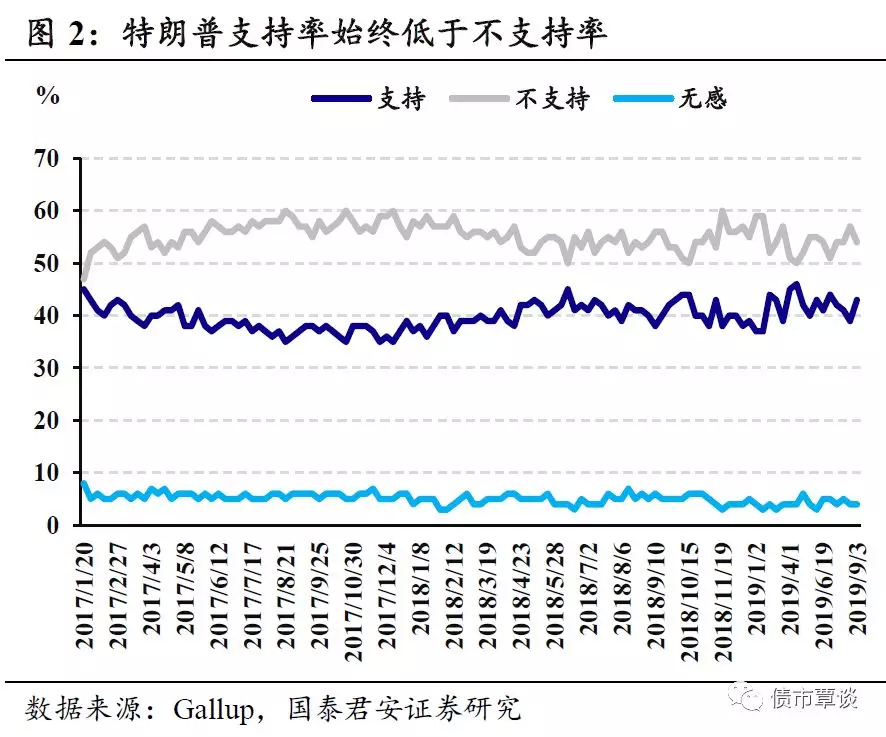

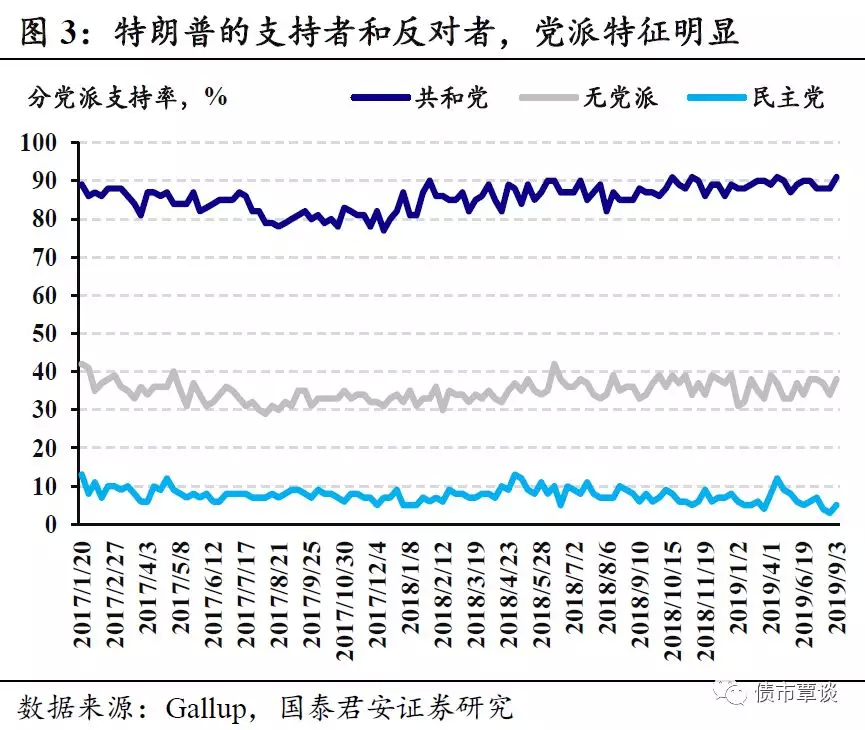

撕裂的美国政治生态下,特朗普基本盘仍然稳固。从“乌克兰电话门”事件之后,民调显示对于弹劾特朗普的支持率大幅提升。但是美国社会目前政治生态的基本生态仍然是严重撕裂和量级分化:

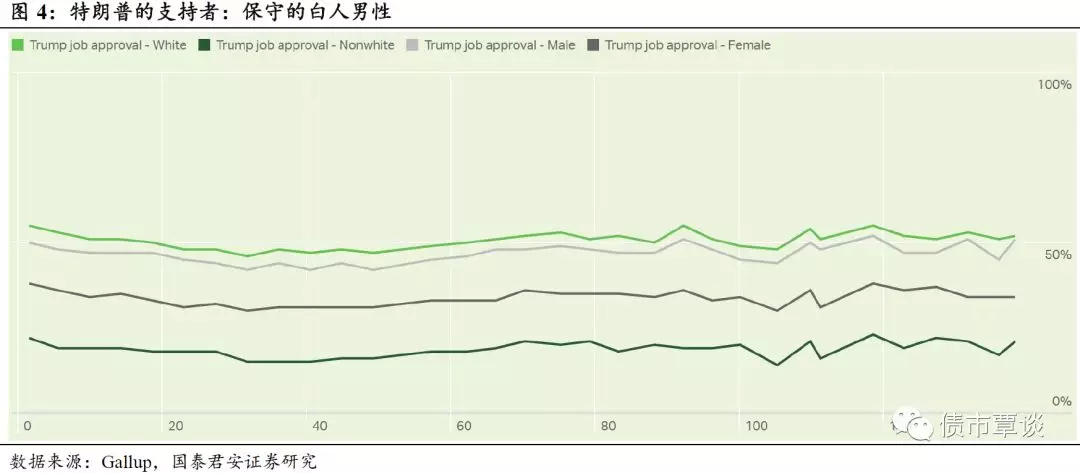

一方面,特朗普一直是一个争议较大的总统,从上任伊始,其不支持率就高于支持率;但是另一方面,特朗普的支持者具有明显的党派特征(共和党)、以及身份特征(保守、白人、男性)。他们对于特朗普的支持,并不简单地来自于对其政绩的评判,而较多的来自于其对于民粹主义的迎合、以及对于贫富分化焦虑的回应。

共和党尚难“抛弃”特朗普。“电话门”发酵以来,民主党和独立党派选民中的弹劾支持率大幅上升,但共和党选民中弹劾支持率则提升并不明显。从近期操作来看,特朗普基团队也在利用这种分裂的政治生态,制造弹劾案是政治迫害的舆论。从工作满意度调查和弹劾支持率调查来看,基本盘仍然较为坚定地支持特朗普,在这种情况下,共和党尚难抛弃特朗普。

国内压力下,特朗普政府在中美贸易问题上进一步施压的可能性降低。最后落脚回到中国方面,特朗普在国内面临的政治压力的情况下,需要集中力量、收缩战线。虽然这并不一定必然意味着中美协定的迅速达成,但作为中美贸易摩擦中的攻方,这意味着特朗普政府很难再进一步对华极限施压,当前中美贸易摩擦继续恶化的可能性大幅减小。

2. 海外经济:与PMI相比,非农显得没那么悲观

美国PMI创新低。美国供应管理协会(ISM)9月制造业PMI指数下滑至47.8,继续位于收缩区间,并创下2009年6月以来新低。多个分项同样创下新低:生产指标下滑至10年来的低点,就业指标下滑至2016年1月以来的最低水平。

欧元区制造业PMI同样创下7年新低。欧元区9月制造业PMI终值录得45.7,虽然高于预期值的45.6,但仍创下2012年10月以来的最低水平。主要国家中:德国9月制造业PMI为41.7,低于前值的43.5;法国9月制造业PMI 为50.1,低于前值的51.1。

9月非农数据不及预期,整体“量缩价跌”。美国9月新增非农就业人口13.6万,低于预期的14.5万,2019年至今月均为16.1万,显著低于2018年的22.3万,新增非农就业放缓迹象明显。“价格”方面,9月份平均时薪同比上涨2.9%,不及预期,较前值3.2%放缓0.3个百分点,为一年以来最低的增速。

整体看,9月非农数据呈现量缩价跌趋势,与早前公布的PMI数据中的就业分项相互印证:制造业就业压力已经显现,服务业就业目前仍然较为强劲,但非制造业PMI已经开始显露疲态,下一步的观察点在于制造业收缩向服务业的外溢是否存在、以及会有多强?

数据也有一些亮点、公布后降息预期略降。①首先,前期数据整体做了上修,7月和8月的数据分别上调至16.6万和16.8万,这使得Q3月均读数为15.7万,相较于Q2的15.2万温和扩张,印证了鲍威尔关于就业市场仍然较为solid的说法;

②其次,9月失业率较前值下降0.2个百分点至3.5%,创下50年来的新低,虽然月度频率的失业率样本偏小、或有失真,但无论如何这构成了就业市场较为牢固的又一旁证;

③此外,9月劳动参与率63.2%、私人非农部门每周平均工作时间为34.4小时,均与前值持平,显示出较强韧性。

整体看,非农数据不及预期,但是相较PMI明确的“衰退”信号,非农数据恶化的程度和速度显得并没那么悲观。受此影响,PMI数据公布后跳升的降息预期,在非农数据公布后略有降低。

从国内的角度来看,主要在于对美联储影响。美国经济基本面决定的美联储降息节奏,从增量信息来看,美国经济缺乏亮点、仍在持续放缓之中。但是在连续两次降息之后(历史上的“预防式”降息过程平均为3次),市场的预期也有所降温,相较于前两次议息会议前,市场的降息预期为100%,当前最高只到90%。目前来看,联储再次降息是大概率事件,但是更进一步的操作或需要更显著的衰退信号。

此外,美国经济开始显示出制造业进入收缩区间、同时有向服务业传导的迹象。对华极限施压需要建立在美国国经济自身偏强运行的基础之上,从美国经济的信号来看,在贸易摩擦中增大施压的概率较小。

3. 资本市场:普遍股跌债涨,日本国债暴跌事出有因

经济数据+降息预期,普遍股跌债涨。如上一部分所述,长假一周,早先公布的PMI数据连创新低,但随后引发了央行宽松的预期的上行,同时周五公布的非农数据相较PMI数据并没那么悲观,所以长假一周,欧美股市普遍先下跌、后反弹、整体呈现调整态势。而各国国债在经济弱、宽松起的数据和预期之下,普遍上涨。这其中上周一度暴跌的日本国债就显得有些蹊跷。

日本国债一度暴跌、事出有因。日本长端国债的显著调整,来自日本央行和日本养老金的调整。周二,日本央行(Bank of Japan)宣布,上调10月份1-3年期国债的购买规模区间,下调4种长债购买规模区间,其中在10月份,25年期限以上的国债购买区间下限下调为零。而政府养老金投资基金(Pension Investment Fund)也表示将调整资产配置规划,转向购买更多外国债券。

而从图9中可以看出,长端普遍调整8-10bp,而短端仅为2bp左右,长端和短端的调整幅度有显著差异,这显示BOJ对于不同期限的购买规模的差异化处理,可能是导致此次暴跌的直接原因。

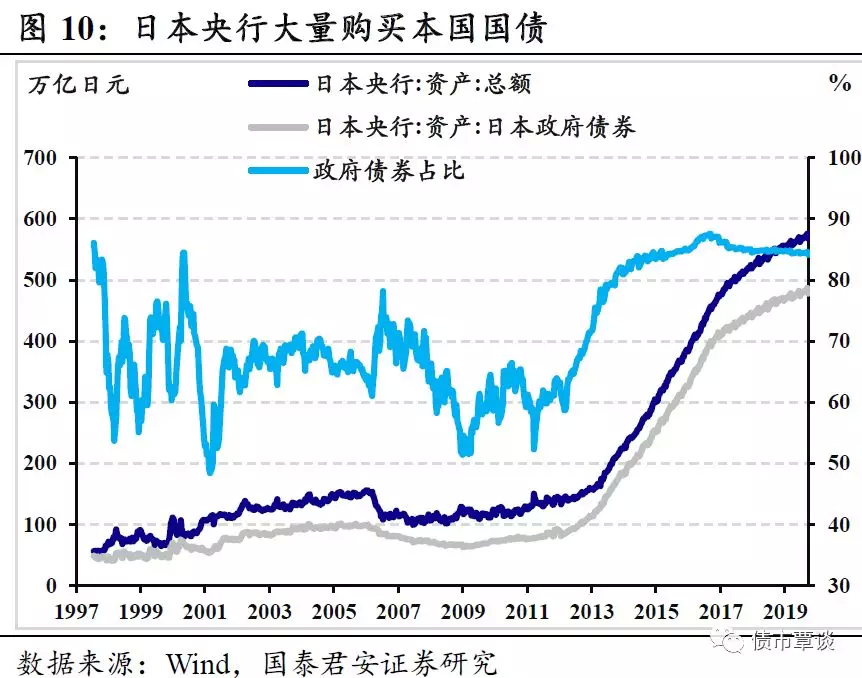

事实上,日本国债市场的高度扭曲早已存在,并不断吸引做空日债的操作。日本央行大量购买国债,使得日本央行的资产负债表规模接近600万亿元,超过日本的GDP总额,而其中85%左右为政府债券。同时日本央行通过操作锁定了国债的波动区间,这一切都使得日本国债市场并不市场化,且高度扭曲。

由于这种高度扭曲和日本的天量债务问题,以及历史上积累的涨幅较大(从1990年的8%到至今的负利率),做空日本国债一直是一个比较知名但很少获利的宏观对冲操作。日本的案例告诉我们,在外债较少的情况下,本国的政府杠杆率并不一定引发债务危机;而低通胀的情况下,央行也可以较好的锁定长端国债的波动区间。

高估值、依赖政策的市场具备天然的不稳定性。但在这种模式之下,市场上诸如央行这样“大玩家”的风吹草动都会引发市场的剧烈波动。而从另一个方面来看,目前的暴跌只是日本央行自发进行的调整,并未动摇国债市场上“日本模式”的基础,当前暴跌的日本国债不具备持续性,做空日本国债的操作远未到卷土重来的时候。但日本国债暴跌也提示我们,如果一个“高估值”的市场主要依赖政策,那么这个市场就具有天然的不稳定性,历史级别牛市下的美股,愈发依赖降息预期的支撑,正越来越展现这一特征。

日债暴跌对于国内债市影响很小。站在中国的角度,外债市场对国内的影响更多的通过情绪层面,对于国内债市投资者而言,日债相对关注度较小,相对于美债而言,日债对国内债市情绪的冲击有限。另一方面,日债作为避险品种和套利交易的衍生需求,和中国国债在投资属性上有不小的区别,日债即使暴跌其外溢的需求和中国国债有些“文不对题”。总的来看,日债暴跌对国内债市影响不大,从历史来看,近年来的几次日债暴跌和国内债市走势并无明显相关关系,也支持这一结论。

扫码下载智通APP

扫码下载智通APP