东吴证券:2020年为海外电动化元年 推荐比亚迪(01211)等各环节龙头

本文来自“新兴产业汇”微信公众号,作者为东吴证券曾朵红团队。

投资要点

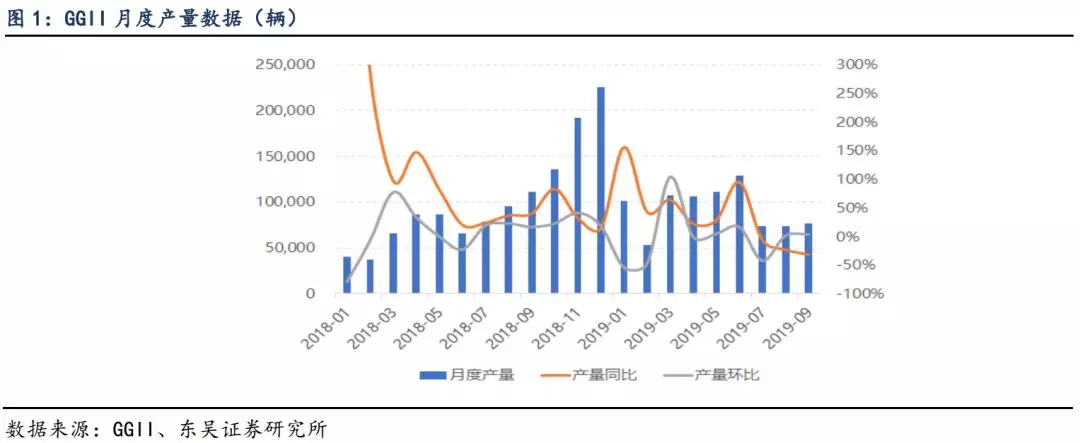

9月新能源车同比-31%,环比+3%:合格证数据,2019年9月新能源车产量7.64万辆,同比减少31%,环比增长3%。乘用车产量6.97万辆,同比减少25%,环比增长1%,其中纯电乘用车产量5.92万辆,同比下降12%,环比增1%;客车相较上月有明显回升,完成产量0.38万辆,同比减少56%,环比增长42%;专用车产量0.29万辆,同比减少68%,环比增加31%。2019年1-9月电动车累计产量83.26万辆,同比增长25%;乘用车累计生产75.08万辆,同比增31%;客车累计生产5.05万辆,同比下降1%;专用车累计生产3.12万辆,同比下降25%。

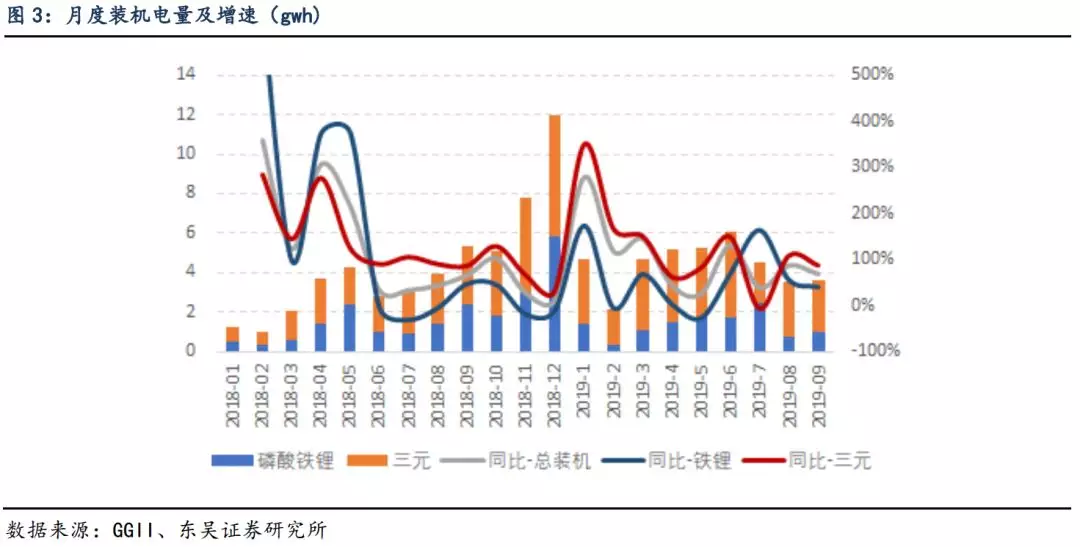

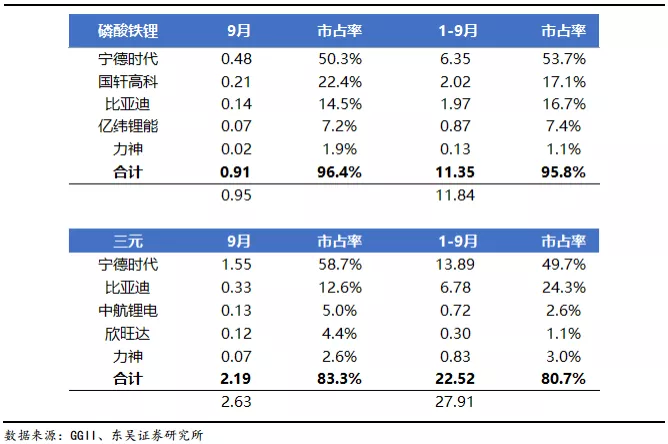

9月装机电量为3.95gwh,同比下降31%,环比增加9%。2019年1-9月累计装机电量为42.31gwh,累计同比增长47%。其中,9月磷酸铁锂同比下降59%,环比回升22%:9月铁锂装机电量为0.95gwh,同比下降59%,环比回升22%,占比24%;2019年1-9月磷酸铁锂累计装机电量11.84gwh,同比增长9%,占比为28%。三元环比微降4%:9月三元装机电量2.63gwh,同比下降13%,环比下降4%,占比67%;三元2019年1-9月累计装机电量为27.64gwh,同比增长67%,占比65%;锰酸锂9月装机电量为0.03gwh。

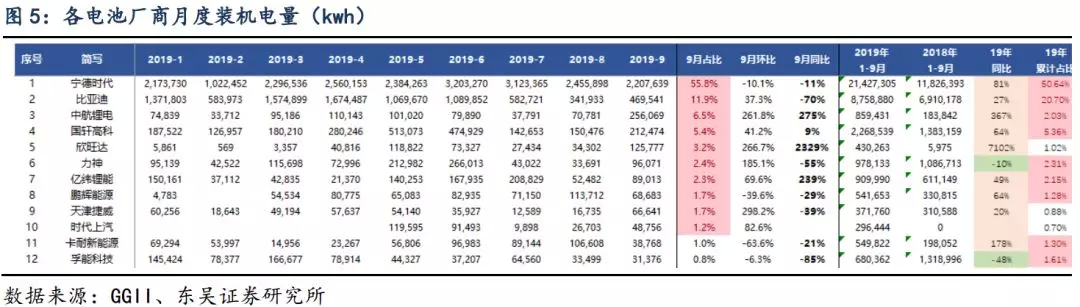

从电池厂商看,宁德时代9月装机电量2.21gwh,同比降11%,环比降10.1%,单月市占率达到55.8%。其次比亚迪(01211)9月装机电量0.47gwh,同比下降70%,市占率11.9%。第三名为中航锂电,装机电量0.26gwh,同比提升275%,单月市占率6.5%。

2019年1-9月磷酸铁锂动力电池主要集中于CATL、国轩高科和比亚迪,三家合计占据87.2%的市场份额,市场集中度高。三元市场前几大厂商为CATL,比亚迪,中航锂电,欣旺达和力神,共占据83.3%的市场份额。

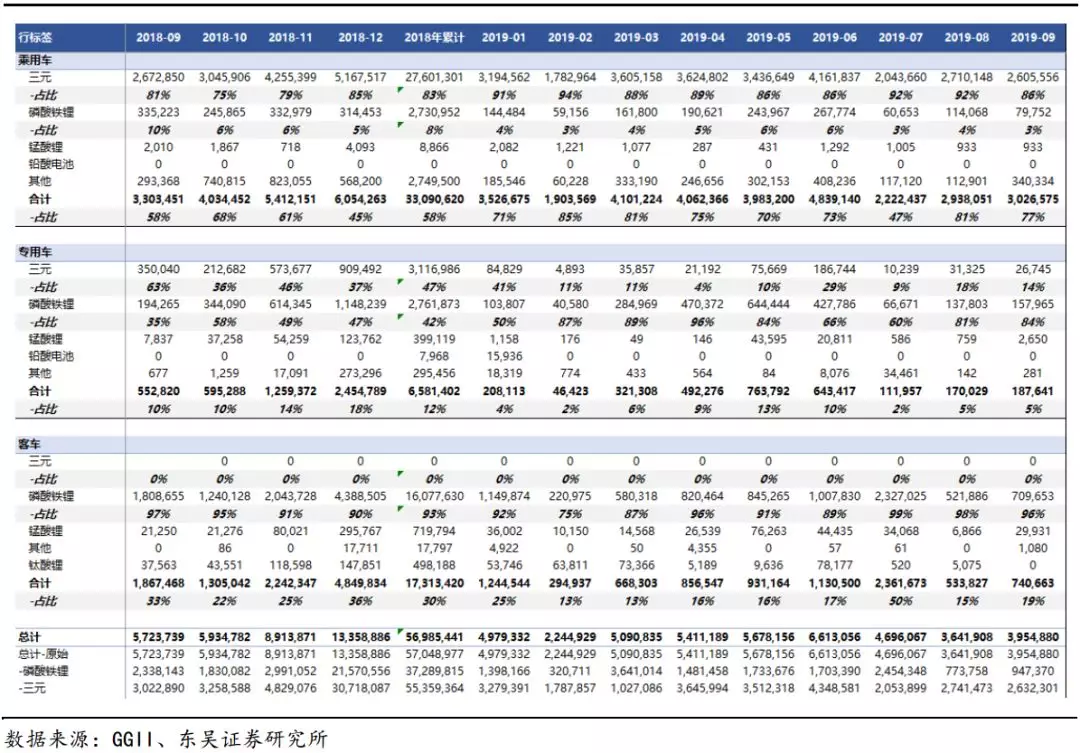

从车型来看,乘用车依旧是电池消纳主力。9月乘用车装机电量为3.03gwh,环比提升3%,同比下降8%,占比下降至77%;专用车装机电量0.19gwh,同比下降66%,环比提升10%,占比提升至5%;客车0.74gwh,同比下降60%,环比增长39%,占比提升至19%。

投资建议:国内市场短期排产已恢复至上半年高点,Q4有望迎来冲量,全年销量预计140万辆,而2020年预计政策层面将存在放松可能,toB市场仍有增量,而ToC市场20年为拐点,仍维持2020年200万辆预期,且21年后双积分考核趋严,有竞争力车型大量推出,电动车渗透率将不断提升,预计到2025年国内市场渗透率有望达到20%。海外方面,各大电动化平台相继推出,包括大众MEB平台、宝马、戴姆勒EQC等,新车型ID.3、Taycan订单量充足,足见消费者对电动车认可,2020年将为海外电动化元年。重点推荐各环节龙头:电池龙头(宁德时代、比亚迪、亿纬锂能、欣旺达、国轩高科);中游材料龙头(璞泰来、星源材质、新宙邦、科达利、当升科技、天赐材料;恩捷股份、杉杉股份);核心零部件(汇川技术、宏发股份);同时推荐股价处于底部的优质上游资源钴和锂(华友钴业,天齐锂业)。

风险提示:电动车销量不达预期,政策力度不达预期,降价幅度超预期。

正文

9月新能源车同比-31%,环比+3%:合格证数据,2019年9月新能源车产量7.64万辆,同比减少31%,环比增长3%。乘用车产量6.97万辆,同比减少25%,环比增长1%,其中纯电乘用车产量5.92万辆,同比下降12%,环比增1%;客车相较上月有明显回升,完成产量0.38万辆,同比减少56%,环比增长42%;专用车产量0.29万辆,同比减少68%,环比增加31%。2019年1-9月电动车累计产量83.26万辆,同比增长25%;乘用车累计生产75.08万辆,同比增31%;客车累计生产5.05万辆,同比下降1%;专用车累计生产3.12万辆,同比下降25%。

我们根据GGII数据统计,9月装机电量为3.95gwh,同比下降31%,环比增加9%。2019年1-9月累计装机电量为42.31gwh,累计同比增长47%。

1)9月磷酸铁锂同比下降59%,环比回升22%:9月铁锂装机电量为0.95gwh,同比下降59%,环比回升22%,占比24%;2019年1-9月磷酸铁锂累计装机电量11.84gwh,同比增长9%,占比为28%。

2)三元环比微降4%:9月三元装机电量2.63gwh,同比下降13%,环比下降4%,占比67%;三元2019年1-9月累计装机电量为27.64gwh,同比增长67%,占比65%;锰酸锂9月装机电量为0.03gwh。

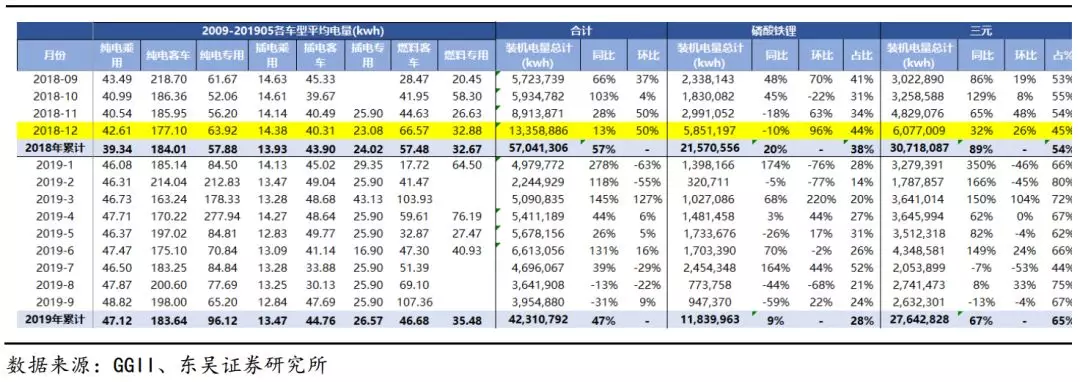

各车型平均带电量来看,9月乘用车平均带电量进一步提升。9月纯电动乘用车单车带电量48.82kwh,环比小幅提升,全年平均带电量提升至47.12kwh。9月纯电动客车平均带电量维持高位,为198kwh/辆;纯电专用车平均带电量环比降至65.20kwh/辆。

从电池厂商看,宁德时代9月装机电量2.21gwh,同比降11%,环比降10.1%,单月市占率达到55.8%。其次比亚迪9月装机电量0.47gwh,同比下降70%,市占率11.9%。第三名为中航锂电,装机电量0.26gwh,同比提升275%,单月市占率6.5%。

1)宁德时代9月装机电量为2.21gwh,同比下降11.0%,环比下降10.1%,占比55.8%。其中磷酸铁锂为0.48gwh,同比下降53%,环比增长8%;三元为1.55gwh,同比提升13%,环比下降19%;2019年1-9月累计装机电量21.43gwh,同比增长81%,累计占比50.64%。

2)比亚迪9月装机电量为0.47gwh,同比减少70%,环比回升37.3%,占比上升至11.9%。其中磷酸铁锂0.14gwh,同比下降85%,环比回升80%;三元0.33gwh,同比下降52%,环比回升25%;2019年1-9月累计装机电量8.76gwh,同比增长27%,累计占比20.70%。

3)中航锂电(9月0.26gwh,受广汽Aion S增量带动(贡献0.13gwh),同比增275%,环比增261.8%;1-9月累计0.86gwh,同比增367%,占比2.03%;

国轩(9月0.21gwh,1-9月累计2.27gwh,同比增64%,占比为5.36%);

欣旺达(9月0.13gwh,1-9月累计0.43gwh,同比增7102%,占比1.02%)

力神(9月0.01gwh,1-9月累计0.98gwh,同比减10%,占比为2.31%);

亿纬(9月0.09gwh,1-8月累计0.91gwh,同比增49%,占比为2.15%);

鹏辉能源(9月0.07gwh,1-9月累计0.54gwh,同比增64%,占比为1.28%);

天津捷威(9月0.07gwh,1-9月累计0.37gwh,同比增20%,占比0.88%);

时代上汽(9月0.05gwh,5-9月合计0.30gwh,占比0.70%)。

2019年1-9月磷酸铁锂动力电池主要集中于CATL、国轩高科和比亚迪,三家合计占据87.2%的市场份额,市场集中度高。三元市场前几大厂商为CATL,比亚迪,中航锂电,欣旺达和力神,共占据83.3%的市场份额。

从车型来看,乘用车依旧是电池消纳主力。9月乘用车装机电量为3.03gwh,环比提升3%,同比下降8%,占比下降至77%;专用车装机电量0.19gwh,同比下降66%,环比提升10%,占比提升至5%;客车0.74gwh,同比下降60%,环比增长39%,占比提升至19%。

投资建议:国内市场短期排产已恢复至上半年高点,Q4有望迎来冲量,全年销量预计140万辆,而2020年预计政策层面将存在放松可能,toB市场仍有增量,而ToC市场20年为拐点,仍维持2020年200万辆预期,且21年后双积分考核趋严,有竞争力车型大量推出,电动车渗透率将不断提升,预计到2025年国内市场渗透率有望达到20%。海外方面,各大电动化平台相继推出,包括大众MEB平台、宝马、戴姆勒EQC等,新车型ID.3、Taycan订单量充足,足见消费者对电动车认可,2020年将为海外电动化元年。

从当前位置看,我们认为MEB及特斯拉供应链,包括LG产业链2020年增长确定,重点推荐各环节龙头:电池龙头(宁德时代、比亚迪、亿纬锂能、欣旺达、国轩高科);中游材料龙头(璞泰来、星源材质、新宙邦、科达利、当升科技、天赐材料;恩捷股份、杉杉股份);核心零部件(汇川技术、宏发股份);同时推荐股价处于底部的优质上游资源钴和锂(华友钴业,天齐锂业)。

风险提示:电动车销量不达预期,政策力度不达预期,降价幅度超预期。

扫码下载智通APP

扫码下载智通APP