高盛(GS.US)三季度盈利逊于预期 对WeWork股权减记一半价值

本文来自微信公众号“见闻美股”。

美股财报季本周二(10月15日)拉开序幕,银行股率先登场。交易顾问费用下降叠加承销业务疲软之际,高盛业绩不尽人意,至少两年来首次不及华尔街预期。

周二美股盘前,高盛(GS.US)公布2019年三季度财报显示,当季每股收益4.79美元,低于市场预估4.86美元,远不及上年同期的6.28美元;三季度归属股东净利润为17.93亿美元,不及市场预期19.95亿美元,去年同期则为24.53亿美元。

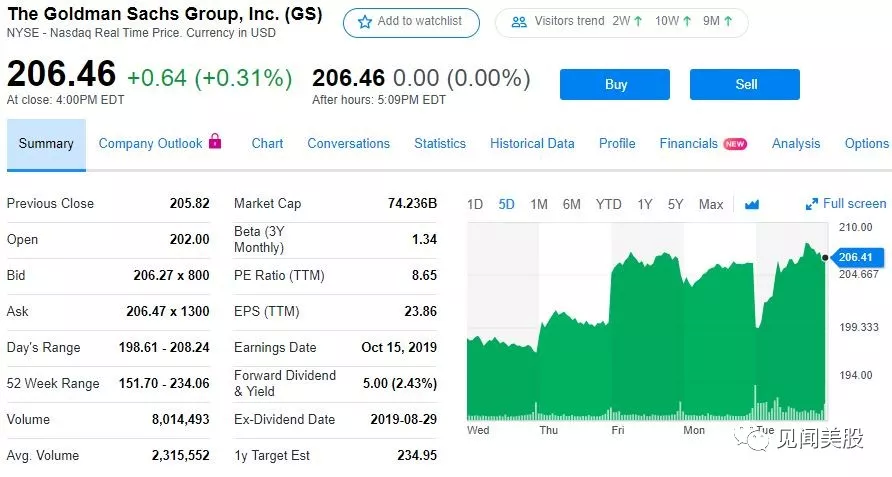

财报过后,高盛盘前跌幅一路扩大并跌超2%,股价接近201美元。开盘后高盛触及日低198.61美元,日内最大跌幅3.5%;最终在美股银行股集体上涨的带动下,高盛收涨0.28%,报收206.46美元,创9月30日以来最高,今年以来累涨近24%。

目前,华尔街对高盛有11个“买入”评级、12个“持有”评级,以及2个“卖出”评级,未来12个月目标股价为235.76美元,较周二收盘价还有14%的涨幅空间。

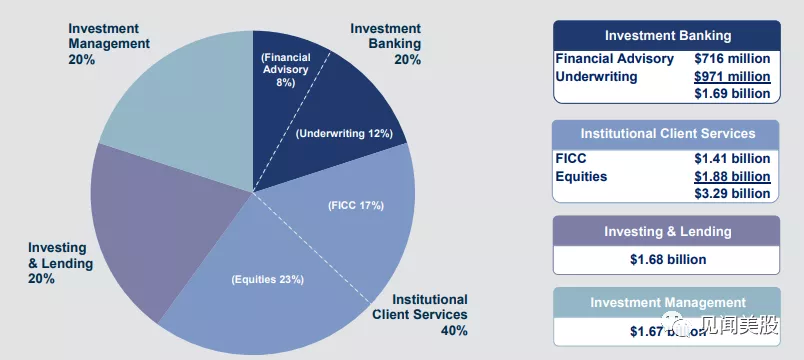

财报显示,高盛今年三季度营收83.2亿美元,略超83.1亿美元的预期,但同比下滑6%,环比也大跌12%。高盛指出,这是受到投资及贷款、投行业务净收入下降的影响。

分项来看,高盛当季固定收益、外汇和大宗商品业务(FICC)业务销售和交易营收14.1亿美元,略超市场预估13.5亿美元;股票销售和交易业务营收18.8亿美元,同样超出市场预估18.2亿美元;而投资银行业务营收16.9亿美元,不及市场预估18亿美元。

三季度,高盛交易收入达到32.9亿美元,略超市场预估31.7亿美元。

7月份以来,美联储的两次降息令银行业的主要业务——吸收存款和提供贷款承压,各大银行的利润、收入增长也都在经受考验。

在此背景下,已经执掌高盛门户整整一年的首席执行官大卫·所罗门正将资金投入零售银行、企业现金管理等新业务。但在这家投行投资独角兽却屡屡“触雷”之际,投资者已经开始暗自忧虑。

上周,由于高盛持股的联合办公空间巨头WeWork估值暴跌,曾有摩根士丹利分析师预计,高盛或将减记其持有的1.4%WeWork股份价值2.64亿美元。

高盛CFO Stephen Scherr在财报后分析师电话会议上证实,高盛已将其持有的WeWork股权减记了8000万美元,低于大摩此前预期。有分析称,大摩是根据投行Jefferies上个月宣布减记WeWork持股价值1.46亿美元估算而来,知情人士还称,高盛在此前两轮WeWork私募融资时已经悄悄出售了部分持股。

Stephen Scherr表示,WeWork估值在上月IPO计划失败后大幅下跌,迫使高盛重新对其持股进行估值。目前高盛对WeWork持股的账面价值约为7000万美元,比当初入股成本高得多,“如果该公司估值进一步下降,高盛仍能从这项投资中获利。”

不过,WeWork债券价格周二刷新盘中历史低点,其中2025年5月到期、票面利率为7.875%的垃圾债价格跌至78美分的史低位,收益率升至13%,代表投资者愈发担心WeWork没有能力偿付债务。

值得注意的是,三季报显示,高盛当季的股票证券投资净收入同比深跌40%,仅为6.62亿美元。

分析指出,这是由于高盛持有的上市公司股票造成更大拖累。公司表示,对共享出行巨头Uber、领先实验室产品耗材仪器供应商Avantor,以及去年刚被汤森路透卖掉的债券及衍生品交易平台Tradeweb的押注带来损失,共同带来投资亏损2.67亿美元。

扫码下载智通APP

扫码下载智通APP