新力控股通过港交所聆讯,港股再现内房新锐

2019年10月23日,据港交所披露,新力控股通过上市聆讯,这预示着新力控股即将成为登陆港股的最新一只内房股,也将是第一家上市的赣系房企。

今年上半年,房地产行业整体去化情况下滑,但新力控股今年前四个月合约销售仍强劲增长276.95%至56.84亿元,收入57.09亿元,净利润2.82亿元,均实现大幅增长,今年全年公司营收规模和盈利有望再次踏上新台阶。

新力控股2010年成立于江西南昌,以南昌帝泊湾项目为起点,逐步发展成为江西最大的地产开发商,随后迅速向全国扩张,2017年新力控股将总部迁至上海。目前,公司在27个城市拥有物业开发项目,覆盖长三角地区、大湾区及中西部核心城市及其他地区。

新力控股实现业务增长的关键在于,其整个物业开发的过程都采用标准化经营程序,该模式贯穿了从选址、拿地、产品规划及设计到销售及营销的各个环节,令公司能够以具有成本效益的方式在新市场拓展。

新力控股的住宅物业有湾系、园系和悦系三大系列,分别针对首次置业者、寻求升级住房的二套房置业者、大家庭或高收入家庭。除此之外,还有购物中心、公寓、写字楼等商业物业。

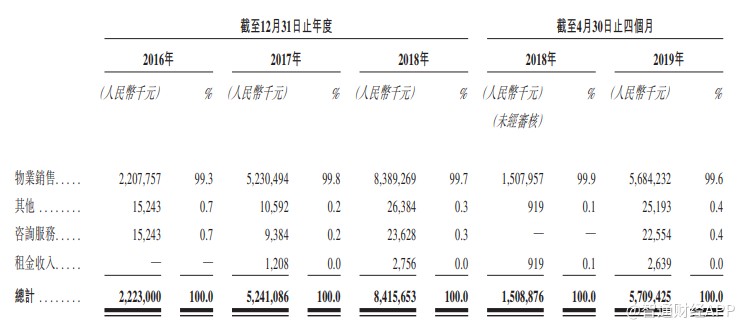

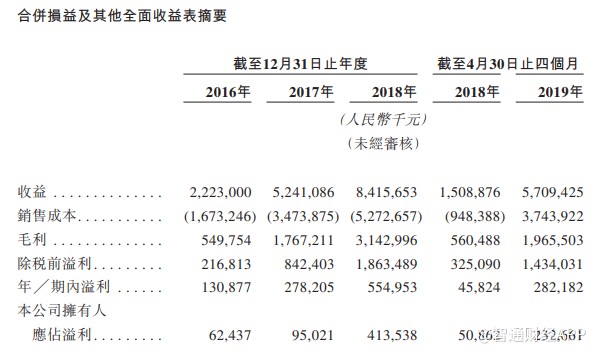

从营收方面看,新力控股在2016年至2018年分别实现营收为22.23亿元、52.41亿元和84.16亿元,复合年增长率约为94.6%,亦成为行业内增速最快的房企之一。

从利润方面看,2016年至2018年,新力控股的净利润分别为1.31亿元、2.78亿元和5.55亿元,复合年增长率约为105.9%。毛利率分别为24.7%、33.7%及37.3%,呈逐年上升趋势,主要是由于新力控股以相对较低的成本获取土地、实施物业发展的标准化经营程序有助于控制开发及建设成本,以及住宅物业市场状况整体增长。

新力控股的增长仍在持续。聆讯后资料显示,截至2019年4月30日止四个月,公司营收57.09亿元,同比增长278.4%;净利润2.82亿元,同比增长515.8%,远超过收入的增长速度;毛利率为34.4%,纯利率同比增加1.9个百分点至4.9%。收入增长主要由于交付的总建筑面积增加。

在地产行业,高增长往往伴随着高负债,这几乎是所有房企在早期发展阶段必然面对的考验,新力控股也不例外,债务风险的质疑声不断。但从招股书来看,新力控股已经开始解开这些质疑。

从短期债务看,新力控股的偿债压力保持稳定,速动比率在三年间稳定保持在1.1-1.2倍左右。从长期债务看,新力控股负债快速增长的态势也有所遏制。

数据可以作为佐证,2017年,新力地产非流动性负债较2016年增加119%,而2018年同比增长放缓至71.5%,2019年前四个月非流动负债总额约为163.98亿元。对应到营收中,2017、2018年分别增长136%、61%,2019年前四个月同比增速加快至278.4%。

高速扩张难免会伴随负债同步上涨,但考虑到新力控股的营收和利润均保持大幅增长,且增速远超负债的增速,这对有利于公司逐步缓解负债压力。

优质的土储为新力控股未来几年的增长奠定了稳固的基础。截至2019年7月31日,公司通过土地招标、收购、与其他房企合作等方式,积累了约为1496.84万平方米应占的总土储。其中,江西省是新力控股目前的重仓区,该地区应占土储占公司总土储约49.39%,其次大湾区占约23.33%,华中及华西核心城市及其他地区占17.17%,其余10.11%位于长三角地区。

根据最新招股书,新力控股的目标是成为全国性综合物业开发企业,未来将继续推进区域和城市战略性拓展,进一步巩固全国市场布局。同时继续实施标准化物业开发程序,提高运营效率,及优化资本结构。

按照公司计划,此次上市募集资金将用于为现有物业开发建设,包括成都双流92亩、无锡滨湖120亩及合肥新站102亩物业开发项目的建设。部分将用于偿还项目发展的部分现有计息借款,降低公司负债率,改善债务结构。其余资金将用于一般营运资金。

从宏观层面来看,近几年,房地产行业集中度越来越高,强者恒强的马太效应愈发明显,不少分析认为中小房企会逐步退出市场,但新力控股打破了多数人的常规看法,成为地产界“五年100倍”的新锐。上市之后,新力控股能否继续创造奇迹,时间会给出答案。

扫码下载智通APP

扫码下载智通APP